Что вы узнаете

- Зачем оценивать свое финансовое положение.

- Что делать, если цель не соответствует финансовому положению.

- Как контролировать процесс накопления.

- Как сохранять мотивацию и продолжать копить.

Зачем оценивать свое финансовое положение

В прошлых уроках мы говорили, что если человек хорошо представляет себе свое финансовое положение, ему легко принимать решения о покупках и рассчитывать, сколько денег можно отложить. То есть просто копить и достигать финансовых целей.

Но часто на оценку финансов влияют наши эмоции, установки и переживания. Может казаться, что ситуация хуже или лучше, чем она есть на самом деле. А это уже мешает планировать бюджет.

В этом уроке покажем, как анализировать свое финансовое положение без эмоций и субъективных оценок. Расскажем об инструментах, которые помогают контролировать накопления и мотивируют копить долго. А еще обсудим, почему стоит откладывать деньги, даже если расходы пока превышают доходы.

Как оценить финансовое положение

Финансовое положение — это объективная оценка ваших доходов и расходов: стабилен ли доход, сколько накоплений или долгов. Оценить состояние финансов можно разными способами, например:

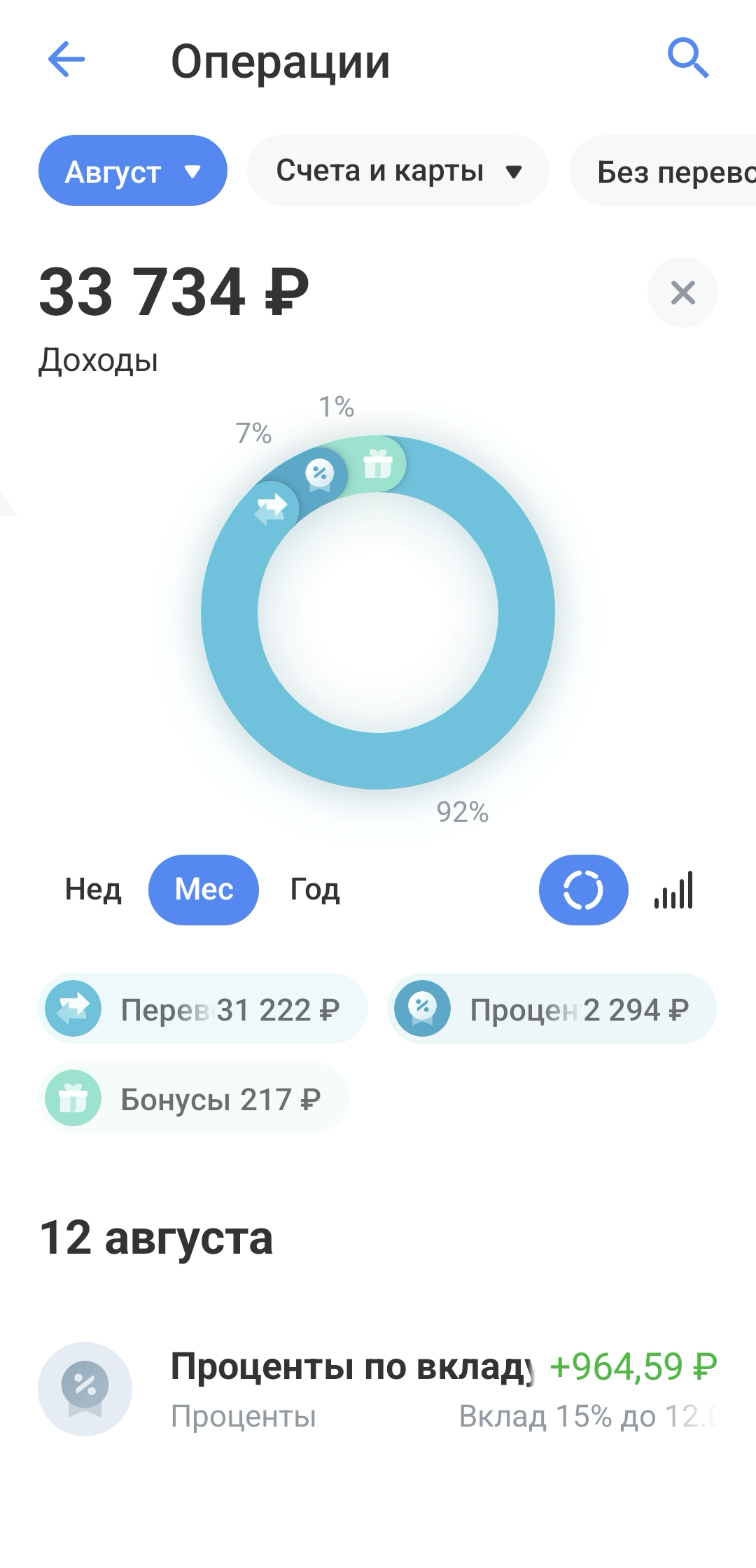

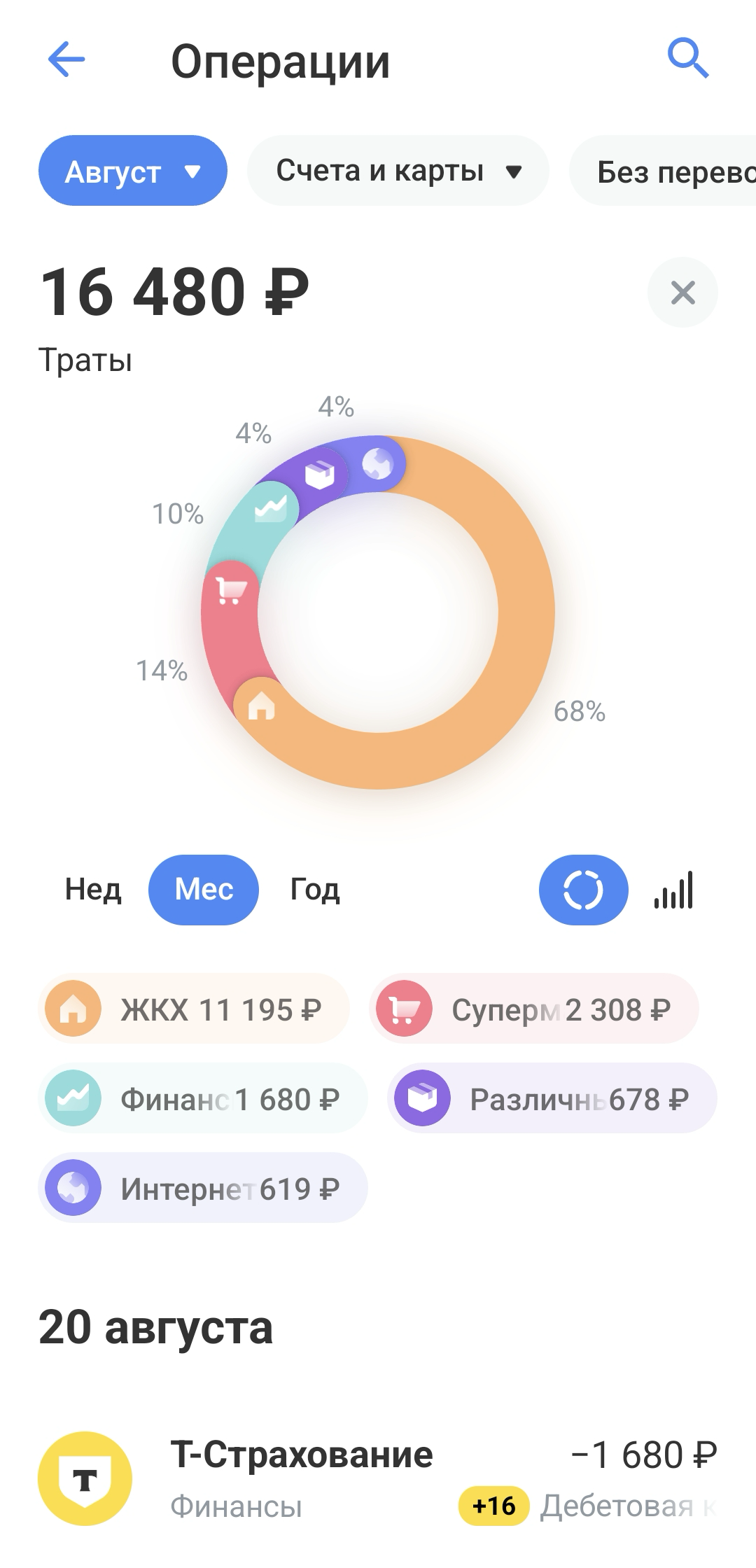

- изучить статистику расходов и доходов в банковских приложениях;

- использовать приложения для учета финансов;

- вести таблицу расходов и доходов вручную.

Вот плюсы и минусы разных способов.

Изучить статистику в приложениях банков. Преимущество банковских приложений в том, что нужно просто пользоваться картой: приложение само посчитает доходы и расходы, потом проанализирует и составит инфографику об этом. Чтобы посмотреть аналитику расходов, достаточно зайти в соответствующий раздел.

Еще приложения могут следить за динамикой расходов и отмечать, когда в определенных категориях вы тратите больше или меньше, чем обычно.

Минус банковских приложений в том, что они не учитывают деньги, которые вы тратите или получаете в виде наличных — до тех пор, пока не внесете их на счет. А если вы используете карты разных банков, статистику по каждой придется смотреть по отдельности.

Использовать приложения для учета финансов. У специальных финансовых приложений может быть разный набор функций. Многие из них умеют подтягивать транзакции по разным банковским картам и учитывать их, а то, что вы получаете или тратите в виде наличных, можно внести вручную. Иногда транзакции надо перепроверять и следить, чтобы они точно учитывались или не дублировались.

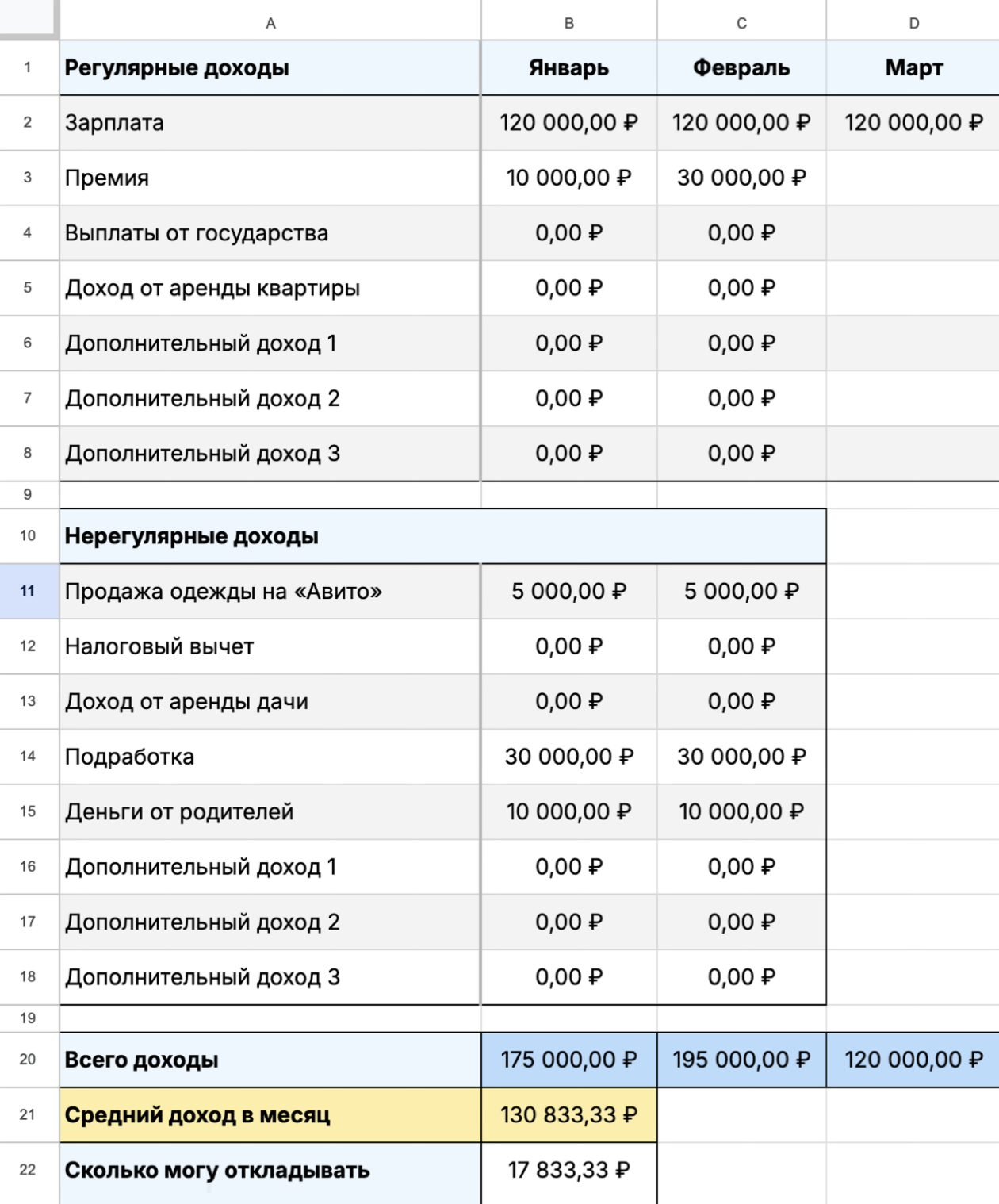

Вести таблицу вручную. С помощью эксель-таблицы можно самостоятельно проанализировать основные категории расходов и доходов, используя данные из банковских приложений, приложений для учета финансов, и посчитать, остаются ли свободные деньги.

Это самый сложный способ, требующий времени и дисциплины. Зато таблицу можно настроить под себя, сделать настолько подробной, насколько нужно, и собрать в одном месте максимально детальную картину о своем финансовом положении.

Дальше в уроке мы пошагово расскажем, как вносить данные в эту таблицу. Если вы не планируете сейчас ее заполнять, можете пропустить следующие два раздела про заполнение таблицы — и сразу перейти к третьему шагу «Делаем выводы».

Итак, таблица.

Считаем доходы

Доходы можно получать из основных и дополнительных источников заработка. Основные обычно приходят ежемесячно: это аванс и зарплата или доходы от постоянного фриланса. Еще сюда можно отнести выплаты от государства, если они регулярные.

Дополнительный доход приносят, например, сдача жилья, подработки, выплаты кэшбэка, проценты по вкладам.

Такой доход часто отличается от месяца к месяцу. Например, вы можете сдавать дачу только летом и зарабатывать за сезон 150 000 ₽ или раз в год получать налоговый вычет от 30 000 до 60 000 ₽.

Примеры основных и дополнительных доходов

| Основные | Дополнительные |

|---|---|

| Зарплата | Проценты по депозитам |

| Аванс | Кэшбэк |

| Постоянный фриланс | Сдача в аренду жилья |

| Пенсия | Продажа ненужных вещей |

| Стипендия | Разовая подработка |

| Ежемесячные пособия от государства | Разовые выплаты от государства |

Примеры основных и дополнительных доходов

| Основные | Дополнительные |

| Зарплата | Проценты по депозитам |

| Аванс | Кэшбэк |

| Постоянный фриланс | Сдача в аренду жилья |

| Пенсия | Продажа ненужных вещей |

| Стипендия | Разовая подработка |

| Ежемесячные пособия от государства | Разовые выплаты от государства |

Чтобы посчитать, на какую сумму вы можете рассчитывать в месяц, нужно учесть общий размер доходов, регулярных и нерегулярных, который вы получаете на руки, то есть после уплаты налогов. С 2025 года расчет налогов поменяется. Посчитайте, сколько вы будете платить налогов и как изменится ваша зарплата, на калькуляторе Т—Ж.

Для общей оценки финансового положения еще учитывают размер уже имеющихся накоплений, если они есть, и другие активы — недвижимость, дачу, автомобиль и так далее. Чтобы определить, получится ли у вас накопить на финансовую цель, учитывать активы необязательно, но можно принять в расчет уже имеющиеся накопления.

Как только закончите заполнять лист с доходами, переходите к листу «Оцениваем расходы и обязательства».

Оцениваем расходы

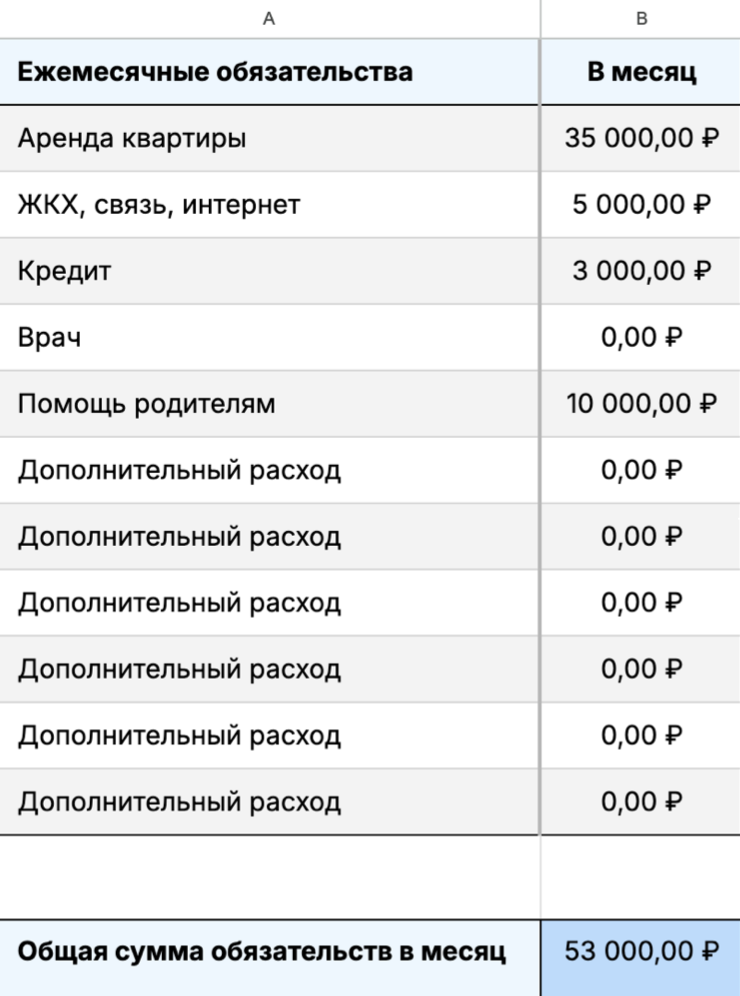

Рассчитываем обязательные траты. Это платежи, которые мы должны вносить по договорам, закону или взятым на себя обязательствам. Например, это может быть аренда жилья, кредиты и ипотека, помощь родственникам или алименты, оплата детского сада или школы.

Вписываем все эти траты в таблицу, в раздел «Ежемесячные обязательства» на листе «Оцениваем расходы и обязательства».

Когда заполните все графы с обязательствами, переходите к следующему разделу таблицы — он находится на этом же листе.

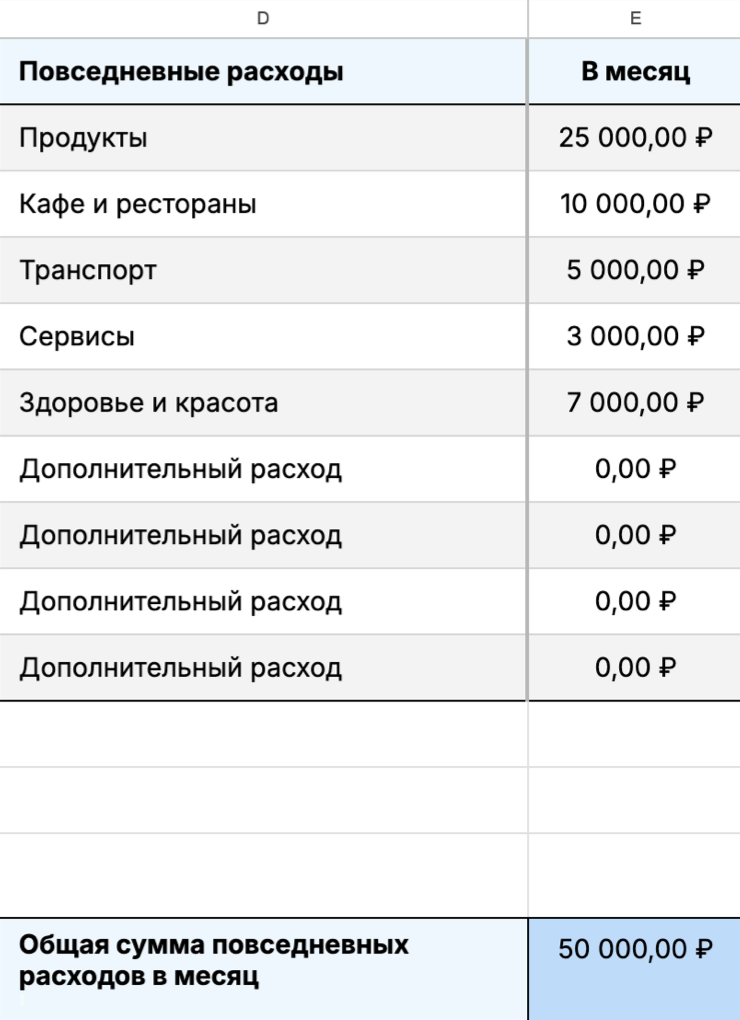

Анализируем повседневные расходы. В эту категорию входит все, что помогает нам обеспечить текущий уровень жизни: траты на еду, проезд, сервисы, спорт. Чтобы рассчитать среднюю сумму подобных расходов, изучите, на что вы тратили деньги за последние три месяца.

Исключите покупки, которые вы совершали только один раз. Например, купили абонемент в фитнес-клуб сразу на год или осеннее пальто, которое планируете носить несколько сезонов. Итоговая сумма покажет базовый размер бюджета для поддержания необходимого уровня жизни.

Вносите траты в раздел «Повседневные расходы» на листе «Оцениваем расходы и обязательства».

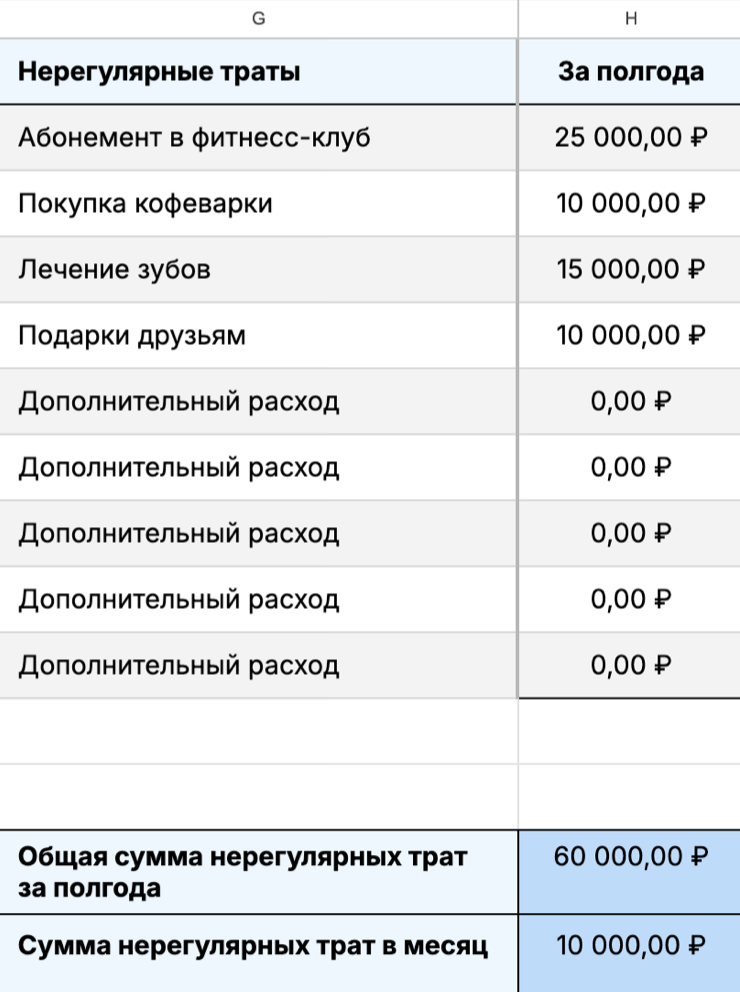

Определяем размер нерегулярных трат. Все расходы, которые не попали в категорию повседневных трат, и есть нерегулярные. Это, например, походы к врачам, если они не ежемесячные, подарки родственникам и друзьям, мелкий ремонт.

Внесите категории в раздел «Нерегулярные траты» на листе «Оцениваем расходы и обязательства». Впишите все подобные траты за полгода — посмотрите свои покупки в банковском приложении или постарайтесь вспомнить самостоятельно.

В ячейке «Сумма нерегулярных трат в месяц» автоматически рассчитается средняя сумма в месяц.

Делаем выводы

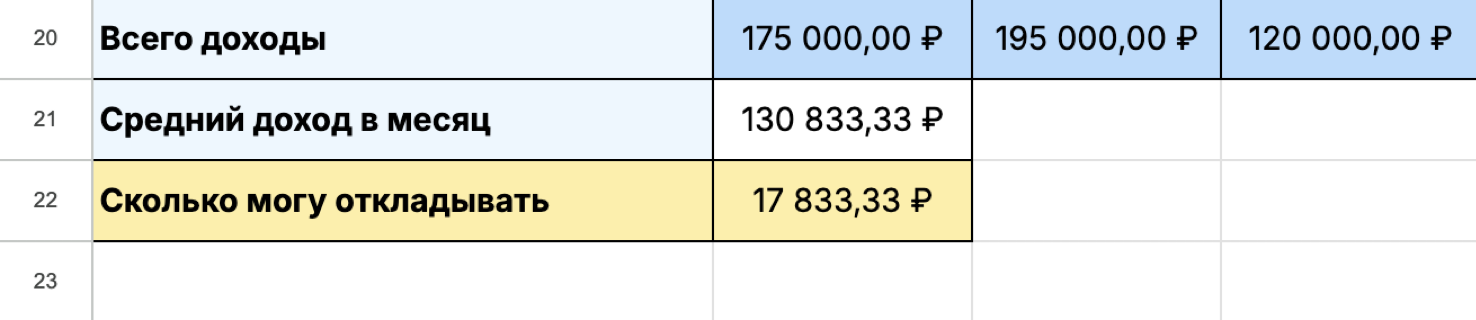

На последнем этапе анализа считаем, остаются ли свободные деньги, когда закрыты все обязательные и повседневные расходы. Это покажет, есть ли у вас сейчас достаточный запас бюджета — потенциал к накоплению, чтобы откладывать деньги на финансовую цель.

Чтобы рассчитать, сколько вы можете откладывать, надо вычесть сумму всех расходов из суммы доходов. Наша таблица сделает это автоматически в ячейке на первом листе.

Хорошо, если в графе получается сумма, достаточная, чтобы откладывать ее каждый месяц. Но бывает, что мы тратим больше, чем думаем, а иногда даже больше, чем зарабатываем. Дальше в уроке поговорим о том, что делать, если цель не соответствует финансовому положению.

Если хочется еще тщательнее проанализировать финансовое положение

Обычно источников дохода всего несколько, а тратим деньги мы часто и на разные категории товаров. Чтобы учесть все расходы, полезно записывать их в таблицу хотя бы в течение месяца, а чтобы получить полную картину трат, необходимо вести учет два-три месяца.

Тем, кто хочет внимательнее изучить свои траты и получить полную картину, предлагаем поработать с другой гугл-таблицей для учета расходов, которую предложил автор этого курса Антон Демьянов в статье Т—Ж «Собираем свою гугл-таблицу для ведения бюджета». Там вы найдете образец таблицы и пояснения, как ей пользоваться. Попробуйте вести таблицу в течение нескольких месяцев, чтобы понять, куда уходят деньги.

Что делать, если финансовое положение не позволяет копить

Скорректировать финансовую цель. То есть уменьшить бюджет цели или поменять срок ее достижения. Например:

- выбрать более простую модель телефона;

- откладывать на брекеты не по 10 000 ₽, а по 5000 ₽ в месяц;

- копить на цель не три месяца, а полгода.

Не стоит отказываться от цели, если ваше финансовое положение не позволяет достичь ее быстро. Накопление — это навык, и он формируется постепенно. Вы можете откладывать по 100 ₽ в день и так сформировать привычку копить. Увеличивающаяся сумма на счете будет мотивировать откладывать больше. Постепенно вы сможете накопить достаточно, чтобы закрыть важные обязательства или приблизиться к желаемой финансовой цели.

Больше реальных примеров долгосрочных накоплений можно посмотреть в статье Т—Ж, где читатели делятся, как они копили на квартиру — долгосрочную и крупную финансовую цель. Те, кто смог достичь цели, регулярно откладывали конкретную сумму или процент от дохода, пока не наступал удачный момент — снижение ставок по ипотеке или цен на жилье. Тогда они использовали накопления как первоначальный взнос по ипотеке или покупали квартиру сразу.

Если достичь цели сложно, стоит разбить ее на несколько маленьких. Допустим, вы хотите накопить на поход в горы. Для этого нужно купить оборудование и экипировку, найти авиабилеты, заказать тур или сопровождение гида. Общий бюджет такой цели может быть слишком большим для вашего финансового положения. Но вы можете сначала накопить на экипировку, затем на авиабилет и оплату тура.

Пересмотреть расходы. Например, сократить количество спонтанных и необязательных покупок — о том, как это сделать, мы говорили во втором уроке.

Оптимизировать можно и регулярные расходы, и обязательства. Если вы ежемесячно покупаете абонемент в фитнес-клуб, можно рассмотреть более длительный и выгодный абонемент, выбрать клуб попроще или вообще перейти на домашние тренировки.

Согласно опросам, на аренду жилья комфортно тратить до 30%. Если ваши расходы на аренду выше, можно поискать квартиру подешевле, например меньшей площади. Если вы много тратите на платежи по кредитам, попробуйте их рефинансировать.

Вот еще несколько идей.

На что можно заменить регулярные траты, чтобы сэкономить

| Трата | На что можно заменить |

|---|---|

| Ездить на работу на такси | Пересесть на общественный транспорт, по дороге слушать подкасты или аудиокниги |

| Покупать кофе в кофейне | Варить кофе дома и брать с собой в термосе |

| Покупать сладости в кофейне | Покупать сладости в магазине или печь дома |

| Обедать в кафе | Готовить еду дома и брать с собой на работу |

| Покупать одежду в магазинах | Покупать одежду в секонд-хендах или научиться шить |

| Сходить в ресторан | Готовить дома по рецептам шеф-поваров |

| Собраться с друзьями в баре | Встретиться на природе, научиться делать коктейли дома, сходить на групповую экскурсию |

| Покупать билеты на поезд или самолет в последний момент | Планировать поездки и путешествия заранее и покупать билеты на поезд и самолет со скидкой |

| Заказывать доставку готовой еды | Готовить самостоятельно |

| Ходить в спортзал | Заниматься спортом на открытом воздухе или дома |

На что можно заменить регулярные траты, чтобы сэкономить

| Трата | На что можно заменить |

| Ездить на работу на такси | Пересесть на общественный транспорт, по дороге слушать подкасты или аудиокниги |

| Покупать кофе в кофейне | Варить кофе дома и брать с собой в термосе |

| Покупать сладости в кофейне | Покупать сладости в магазине или печь дома |

| Сходить в ресторан | Готовить дома по рецептам шеф-поваров |

| Собраться с друзьями в баре | Встретиться на природе, научиться делать коктейли дома, сходить на групповую экскурсию |

| Покупать билеты на поезд или самолет в последний момент | Планировать поездки и путешествия заранее и покупать билеты на поезд и самолет со скидкой |

| Заказывать доставку готовой еды | Готовить самостоятельно |

| Ходить в спортзал | Заниматься спортом на открытом воздухе или дома |

Увеличить доход. Если финансовая цель требует большего заработка, возможно, сейчас тот самый момент, чтобы обсудить условия с вашим руководителем, обновить резюме или найти подработку. Финансовые цели мотивируют зарабатывать больше.

Дополнительный доход может быть не связан с вашей работой и профессией напрямую. Например, если вы мечтаете о новом гаджете, часть суммы на него можно выручить, продав старый. А еще изучить программы лояльности у разных банков и скидки партнеров — это может стать способом и дополнительной экономии, и заработка.

Вариантов дополнительного заработка очень много, и у нас нет цели собрать полный список. Здесь мы предлагаем идеи, от которых можно оттолкнуться, чтобы найти дело для себя.

Способы заработать дополнительные деньги:

- Сдавать в аренду машину, квартиру, дачу.

- Сдавать в аренду оборудование для ремонта, дорогие бытовые приборы.

- Присматривать за животными на время отъезда хозяев.

- Присматривать за чужими растениями на время отъезда.

- Помогать другим людям ухаживать за их пожилыми родственниками.

- Продать что-то ненужное.

- Стать донором крови.

- Выгуливать собак.

- Стать репетитором.

- Проводить платные консультации по своей специальности.

- Подрабатывать курьером.

- Подрабатывать водителем.

- Предложить услуги бэбиситтера.

- Предложить услуги по небольшому ремонту.

- Помогать с работой на загородном участке.

- Собирать и продавать грибы или ягоды.

- Проходить опросы, оставлять отзывы на товары.

- Монтировать видео.

- Верстать сайты.

- Предлагать услуги по графическому или веб-дизайну.

Дальше в уроке расскажем, как контролировать накопления и мотивировать себя откладывать деньги дольше пары месяцев.

Как контролировать процесс накопления

Когда на финансовую цель нужно копить долго, что угодно может пойти не так. Вот что можно сделать, чтобы получалось откладывать деньги.

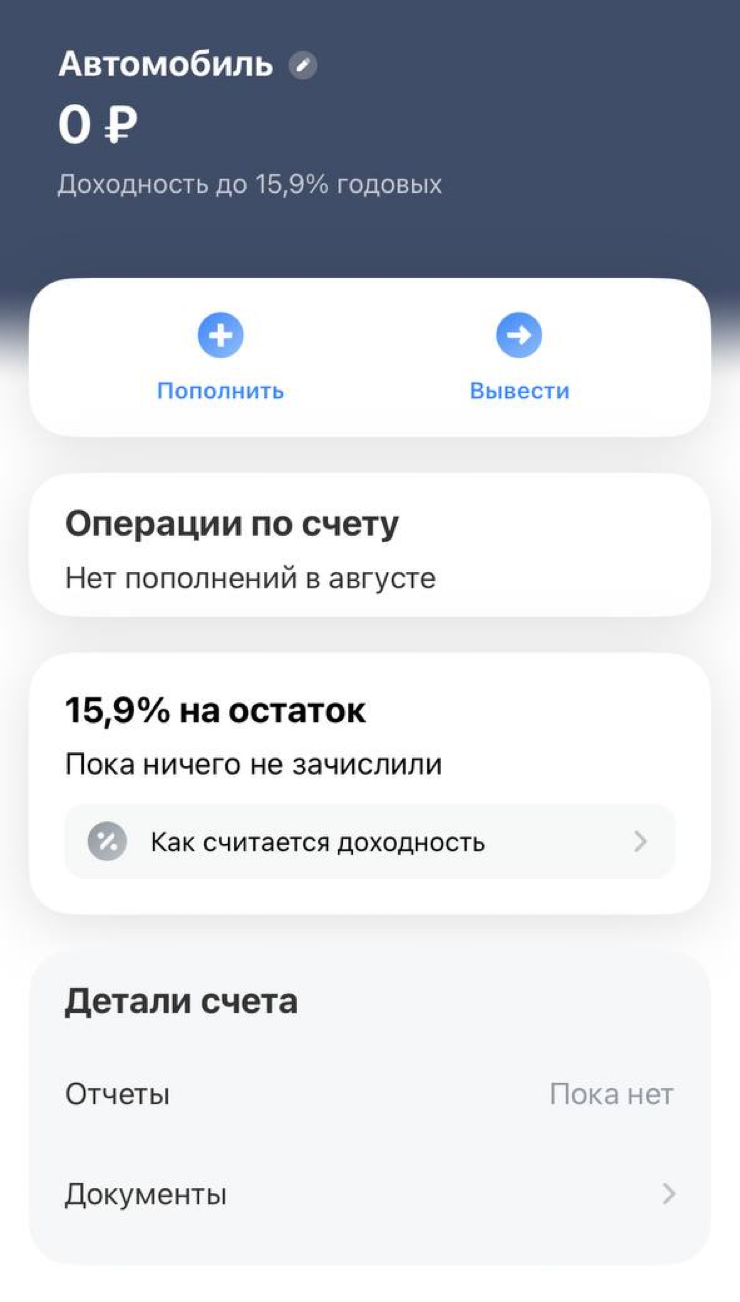

Отделите накопления от денег на ежедневные траты. Так будет меньше соблазна потратить накопленное на что-то еще. В большинстве банковских приложений можно открыть отдельный накопительный счет, на который будут начисляться дополнительные проценты. Счет вы можете назвать, обозначив финансовую цель: «на финансовую подушку», «на отпуск», «на ремонт», «на брекеты».

Можно копить, откладывая наличные, но важно помнить про инфляцию. Про банковские инструменты, которые позволяют компенсировать инфляцию в процессе накопления, мы расскажем в следующем уроке.

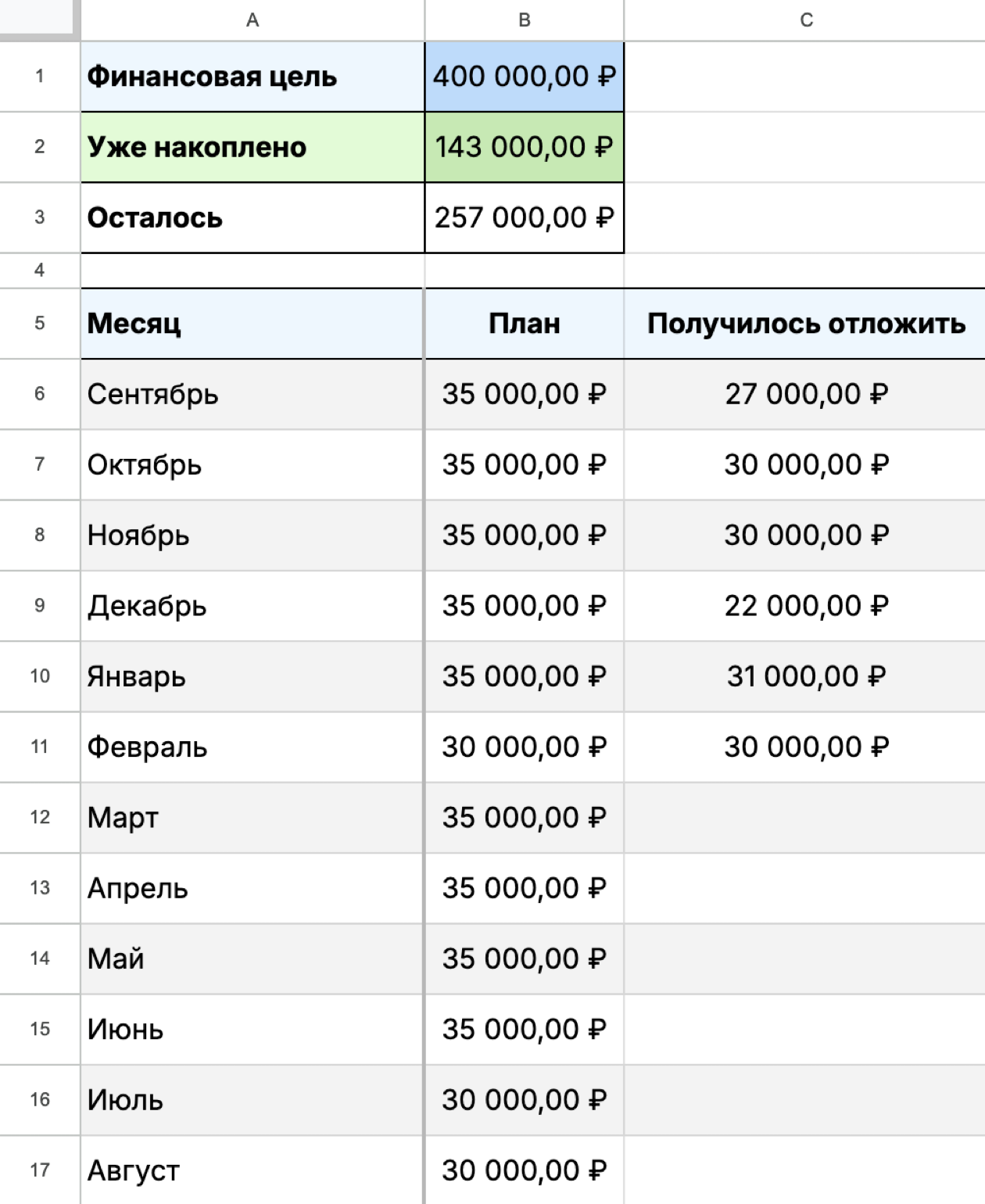

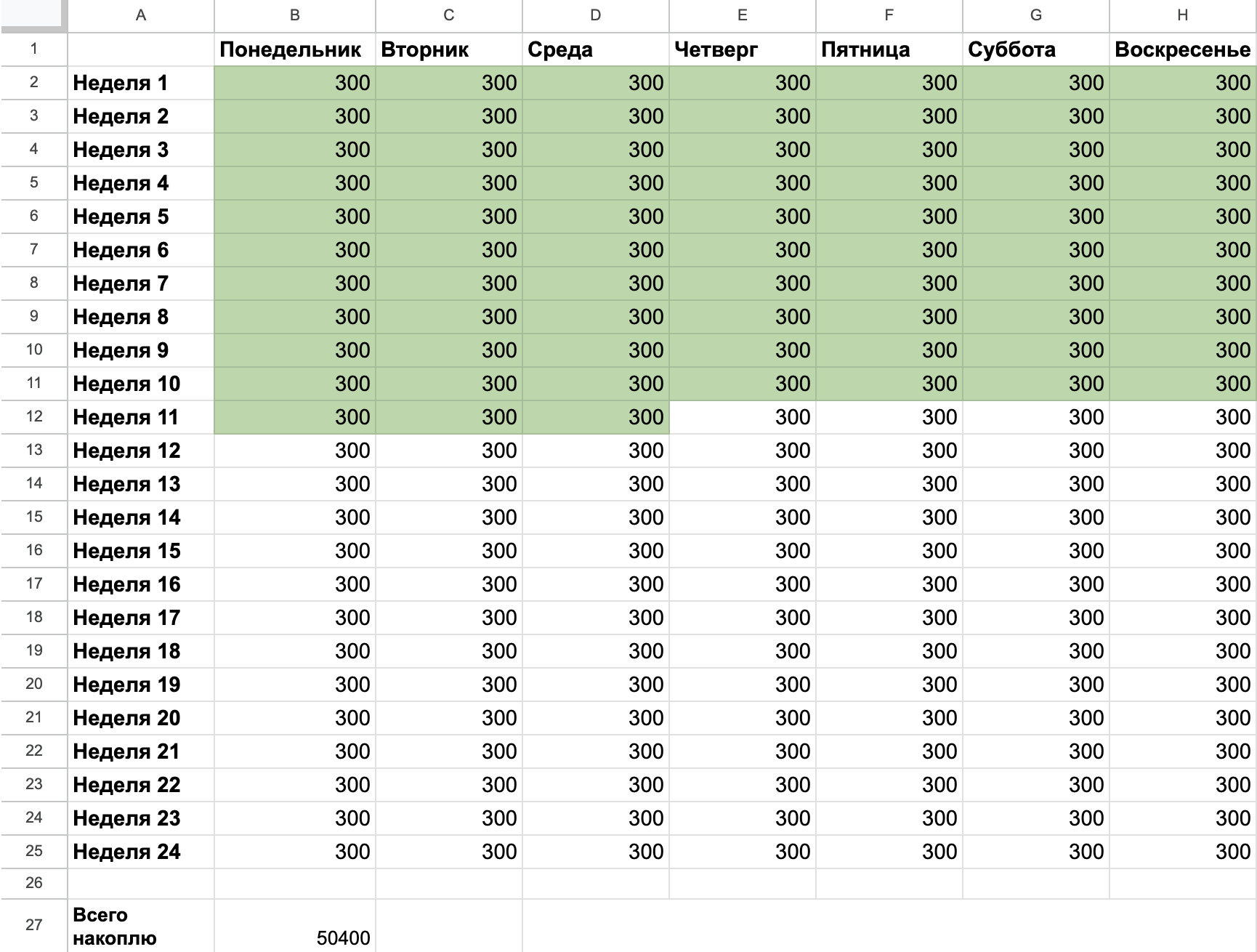

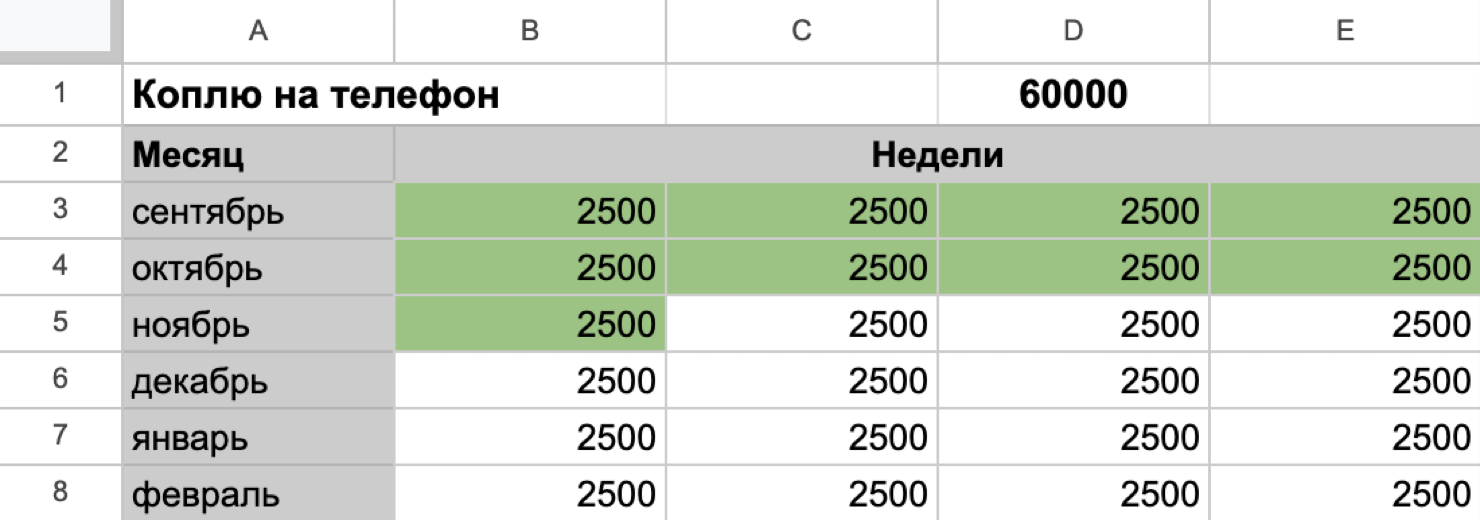

Составьте план накоплений — например, добавьте его в той же таблице, которую мы заполняли выше. В ней можно учесть ваш доход и сумму расходов в разные месяцы и в зависимости от этого откладывать меньше или больше.

Еще в плане можно отмечать, сколько фактически получилось отложить денег, и, исходя из этого, корректировать дальнейшие расчеты.

Поставьте напоминания. Например, на телефоне раз в неделю или месяц — о том, что пора отложить нужную сумму.

Пользуйтесь предложениями банков. Банки начисляют проценты на остаток на накопительном счете или кэшбэк — то есть вознаграждение за оплату покупок. Это часть программы лояльности банков. Подробнее о том, как они устроены, мы рассказываем в бесплатном курсе Учебника Т—Ж «Как использовать кредитку и богатеть».

Процентами на остаток и кэшбэком можно распоряжаться по-разному: перечислять на карту, которой вы пользуетесь каждый день, или на накопительный счет и инвесткопилку — и таким образом копить быстрее.

Как сохранять мотивацию и продолжать копить

Часто откладываешь деньги пару месяцев, а потом что-то меняется, и копить больше не хочется. Такое может происходить по разным причинам: от усталости, плохого настроения, незапланированных трат, смены приоритетов в жизни и так далее — и это нормально. Вот несколько советов, которые помогут сохранить мотивацию.

Проверьте актуальность цели. Теоретически финансовая цель — главный источник мотивации, но со временем она просто может перестать вам подходить. Важно вовремя отследить этот момент.

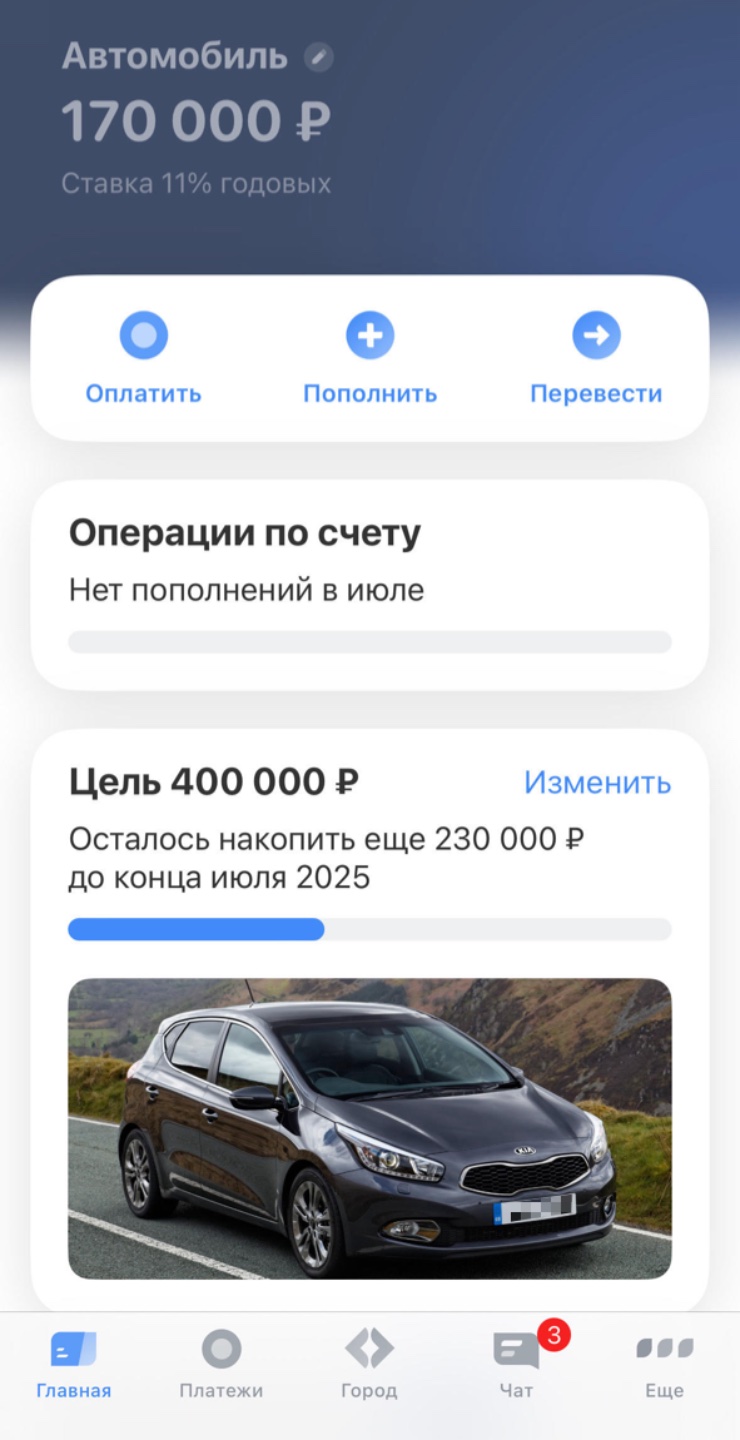

Допустим, вы решили, что вам нужен автомобиль, и начали на него копить. В процессе все время что-то шло не так, и достичь финансовой цели к поставленному сроку не получилось. Вы проанализировали, почему так произошло, и оказалось, что вам на самом деле удобно ездить на общественном транспорте и такси, а самостоятельно водить машину не хочется.

Если желание копить на цель пропадает, задайте себе несколько вопросов:

- Я точно хочу достичь этой финансовой цели?

- Что будет, если я откажусь от этой цели и перестану копить?

- Есть ли что-то, чего я хочу больше, чем эту финансовую цель?

Чтобы не потратить уже накопленные деньги просто так, сформулируйте новую цель и откладывайте теперь на нее.

Визуализируйте цель. По мнению ученых, это работающий способ поддержать мотивацию: визуализация помогает нам достигать результатов. Это касается всех, у кого есть конкретная цель — и спортсменов, и специалистов по продажам, и тех, кто копит деньги.

Можно в качестве напоминания повесить дома изображение того, на что вы копите. Это же можно сделать и в банковском приложении — добавить иллюстрацию к накопительному счету. Это поможет мотивировать себя и помнить, чего вы хотите достичь в результате.

Откладывайте деньги чаще, но небольшими суммами. Крупная сумма может пугать, но если разбить ее на небольшие регулярные платежи, копить будет проще.

Например, чтобы накопить на новый телефон за 50 000 ₽, можно откладывать каждый день по 300 ₽ в течение полугода. Такую сумму легко сравнивать с повседневными покупками. Например, можно потратить эти деньги на кофе в кофейне, а можно отложить и на один день приблизиться к цели.

Найдите поддержку. Людям легче достигать целей, когда о них знают родные и близкие: с ними можно поделиться трудностями, получить совет. Попробуйте найти поддержку среди ваших друзей или членов семьи: попросите их поддерживать вас в достижении цели или предложите копить вместе с вами.

Сделайте паузу. Если отложить нужную сумму нет сил или возможности, можно сделать перерыв в несколько недель или месяцев. Это даст вам время, чтобы подумать, насколько цель актуальна, потратить высвободившиеся деньги на более важные или, наоборот, неважные, но приятные покупки. После «каникул» можно продолжить откладывать ту же сумму, увеличив срок для достижения цели, или компенсировать перерыв и временно откладывать больше.

Награждайте себя за успехи. Придумайте себе подарок за каждый месяц, в течение которого вы продолжаете копить на цель. Например, если у вас получается отложить в этом месяце 20 000 ₽, в следующем вы сможете сходить на массаж или поехать на экскурсию и потратить на это 3000 ₽.

Итоги

В этом уроке мы оценили финансовое положение и рассчитали, какую сумму вы можете откладывать каждый месяц. А еще разобрались, как контролировать накопления и превратить их в привычку.

Но важно помнить, что деньги подвержены инфляции. В следующем уроке рассмотрим, что сделать, чтобы сохранить накопления от обесценивания, а в идеале еще и приумножить их.

Запомнить

- Единственный реальный способ точно оценить свое финансовое положение — вести учет расходов в течение нескольких месяцев.

- Если цель не соответствует финансовому положению, можно оптимизировать расходы, подумать о способах увеличения дохода или поменять бюджет, срок и саму цель.

- Чтобы не тратить накопленные деньги, держите их на отдельном счете.

- Легче копить, если откладывать деньги чаще, но меньшими суммами.

- Если копить не хочется, проверьте, актуальна ли еще ваша финансовая цель.

Что дальше

В последнем уроке курса мы поговорим о том, что такое инфляция и как она влияет на наши накопления, а также рассмотрим инструменты, которые помогут компенсировать инфляцию и даже заработать на сбережениях.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik