Как вывести созаемщика из ипотеки, если банк отказал?

Мы купили квартиру вместе с парнем, не в браке. Первоначальный взнос внесла я с помощью родителей. С парнем мы разошлись, ипотеку больше семи месяцев плачу сама. Я решила оставить квартиру себе, и парень не против продать мне свою долю за небольшую сумму и снять с себя ипотечное обременение.

Я подала четыре заявки в Сбербанк на вывод созаемщика и получила четыре отказа. Даже вписывала сестру в созаемщики и указывала в комментарии, что нынешний созаемщик не платит и никакого отношения к квартире больше не имеет. Все документы готовы — от заявления до всех справок, выписок и составленного нотариусом договора купли-продажи доли.

Банк отказывает по причине неплатежеспособности. Но сумма платежа составляет 33% от моего общего дохода. Нет просрочек, есть все страховки. Узнала о рефинансировании с выводом созаемщика у брокеров, но нигде информацию по подобным случаям найти не могу.

Подскажите, что делают в такой ситуации? Как происходит сделка купли-продажи доли? Какой ущерб я понесу?

В процессе обслуживания ипотечного кредита часто нужно вывести созаемщика из сделки. Такое возможно, но с соблюдением определенных условий.

Расскажу, какие варианты у вас есть и как поступить, но сначала разберу, зачем нужны созаемщики, каковы их права и обязанности и кто ими может быть. Я буду объяснять на примере ипотеки, хотя это справедливо и для других видов кредитов.

Для чего нужен созаемщик

Кредитор или клиент банка могут преследовать разные цели, когда просят или добавляют созаемщика. Вот основные.

Снизить ставку. Например, созаемщик — зарплатный клиент, или его участие позволит использовать семейную ипотеку. Так, чтобы снизить ставку или получить возможность оформить семейную ипотеку, часть банков предлагают каждому клиенту привлечь заемщика с ребенком, который родился после 1 января 2018 года. Зарплатным клиентам банки предлагают снизить базовую ставку на 0,5—1 п. п.

Увеличить сумму кредита, если на запрашиваемую не хватает дохода основного заемщика. Дело в том, что при расчете максимальной суммы кредита банки могут учитывать доходы всех созаемщиков.

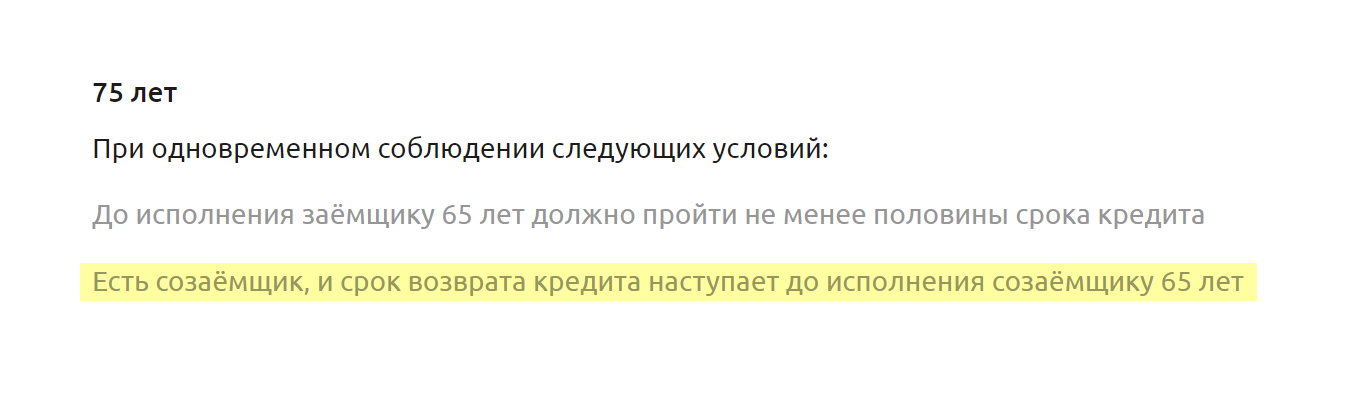

Увеличить срок ипотеки, если заемщик в возрасте. Например, клиент 55—60 лет берет кредит. Чтобы дать деньги на максимальный срок — до достижения заемщиком 75—80 лет, — банк потребует созаемщика, который достигнет пенсионного возраста к моменту закрытия долга.

По аналогичной схеме работает ипотека для заемщиков в возрасте 18 лет. Банк примет такого клиента в работу и попросит созаемщика более зрелого возраста — 23—25 лет или старше.

Оформить кредит молодому человеку призывного возраста без военного билета. Многие банки требуют от мужчин в возрасте до 27 лет военный билет. Если его нет, то могут предложить участвовать в ипотеке второму заемщику, который не подлежит призыву.

Участие созаемщика обычно улучшает условия по ипотечному займу и повышает шансы на положительное решение. Кредитору гораздо спокойнее, если по кредиту будет не один заемщик, а несколько. Так шансы на успешное погашение займа считаются максимальными: если один из клиентов потеряет работу или не сможет платить по другим причинам, другой заемщик продолжит обслуживать кредит.

Какие права и обязанности есть у созаемщика

Ответственность созаемщика регулируется статьей 323 гражданского кодекса. Там указано, что ответственность такого участника сделки — солидарная. Кредитор может как в частичной, так и в полной мере требовать от него исполнять обязательства по кредитному договору.

Помимо совместной или солидарной финансовой ответственности в такой же пропорции может быть оформлена собственность. То есть одни банки допускают оформление собственности на любого участника сделки, и это не всегда главный заемщик. Другие кредиторы требуют выделить минимум 50% на главного или титульного заемщика, остальное — на других участников сделки, если они есть. Поэтому кроме обязанности выплачивать кредит созаемщик может иметь и долю в собственности.

Закон предусматривает обязательство оформить право собственности при оформлении обременения на недвижимость. В какой пропорции или на кого это делать, не уточняется.

В вашем случае, как я поняла, доли в собственности есть и у вас, и у созаемщика — вашего бывшего молодого человека.

Кто может быть созаемщиком по ипотеке

Многое зависит от статуса участников сделки. В определенных законом ситуациях созаемщиком становятся автоматически. Привлечь к участию в ипотечной сделке можно:

- Супруга, который обязательно идет созаемщиком, если нет брачного договора.

- Близких родственников, кроме супруга. Большинство банков допускают к участию в сделке родственников, в том числе многие банки считают таковыми сожителей.

- Третье лицо — не родственник, а знакомый, друг или коллега. Такую категорию созаемщиков разрешают не все банки, но их можно найти среди лояльных ипотечных кредиторов.

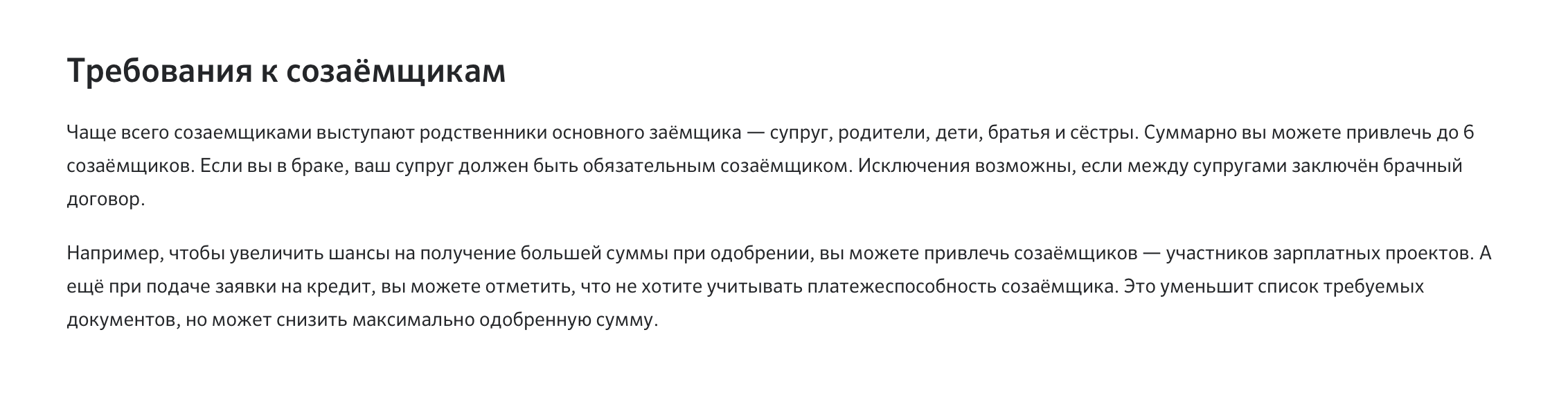

Обычная практика по допустимому количеству общего числа созаемщиков в большинстве банков — не более трех человек. Однако есть кредиторы, которые допускают до четырех и даже шести участников ипотечной сделки.

Также есть вариант без ограничения по количеству созаемщиков. В таком случае банк делает надбавку на каждого участника после третьего — +0,25% годовых к базовой ставке.

Как вывести созаемщика из ипотеки

Вывод созаемщика из ипотеки — это изменение действующих условий кредитного договора. Такие коррективы могут вноситься с участием банка в нескольких случаях:

- С согласия кредитора согласно статьям 451, 452 и 453 гражданского кодекса. Кредитор может устанавливать новый порядок исполнения обязательств, в том числе менять состав заемщиков по статье 391 гражданского кодекса.

- При существенных нарушениях одной из сторон условий договора согласно статье 450 гражданского кодекса. Со стороны банка таких нарушений нет: он выдал кредитные средства в полном объеме и своевременно.

- По решению суда, если обстоятельства существенно изменились, для чего истец представляет доказательства одновременного исполнения всех четырех условий, указанных в статье 451 гражданского кодекса.

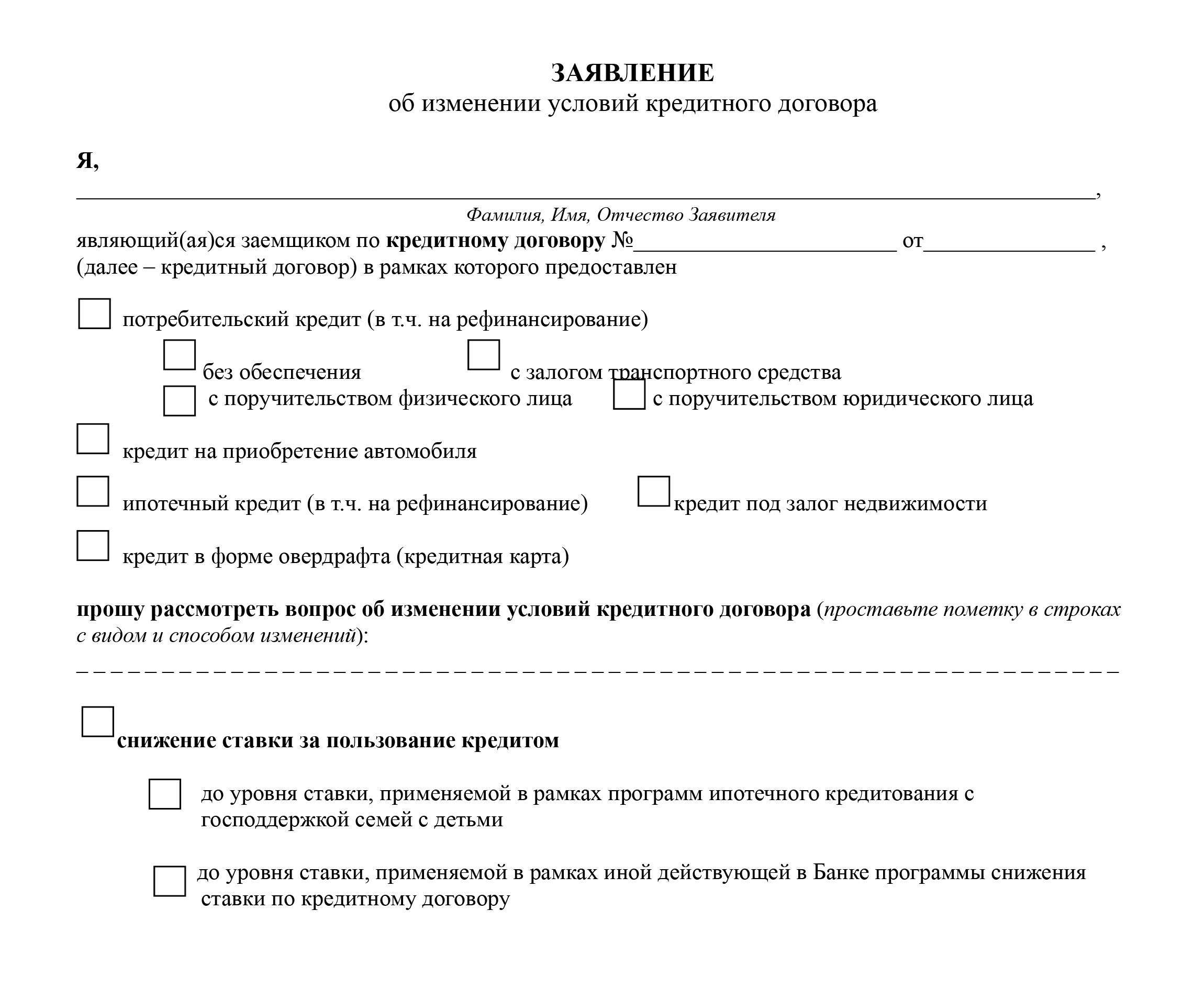

Чтобы внести изменения с согласия банка, заемщик подает заявление по установленной форме, где описывает, что хочет поменять в составе кредитного договора.

Если банк практикует исключение созаемщиков из кредитного договора и не опасается, что заемщик самостоятельно не справится с обязательствами, то он рассматривает заявление. Обычно это происходит в течение 10—14 рабочих дней.

При положительном решении банк меняет действующий кредитный договор. Для этого составляют, например, дополнительное соглашение о введении нового заемщика. После документы, которые подтверждают изменения в кредитном договоре — смену созаемщиков, режима собственности или титульного заемщика, — подают для регистрации в Росреестр.

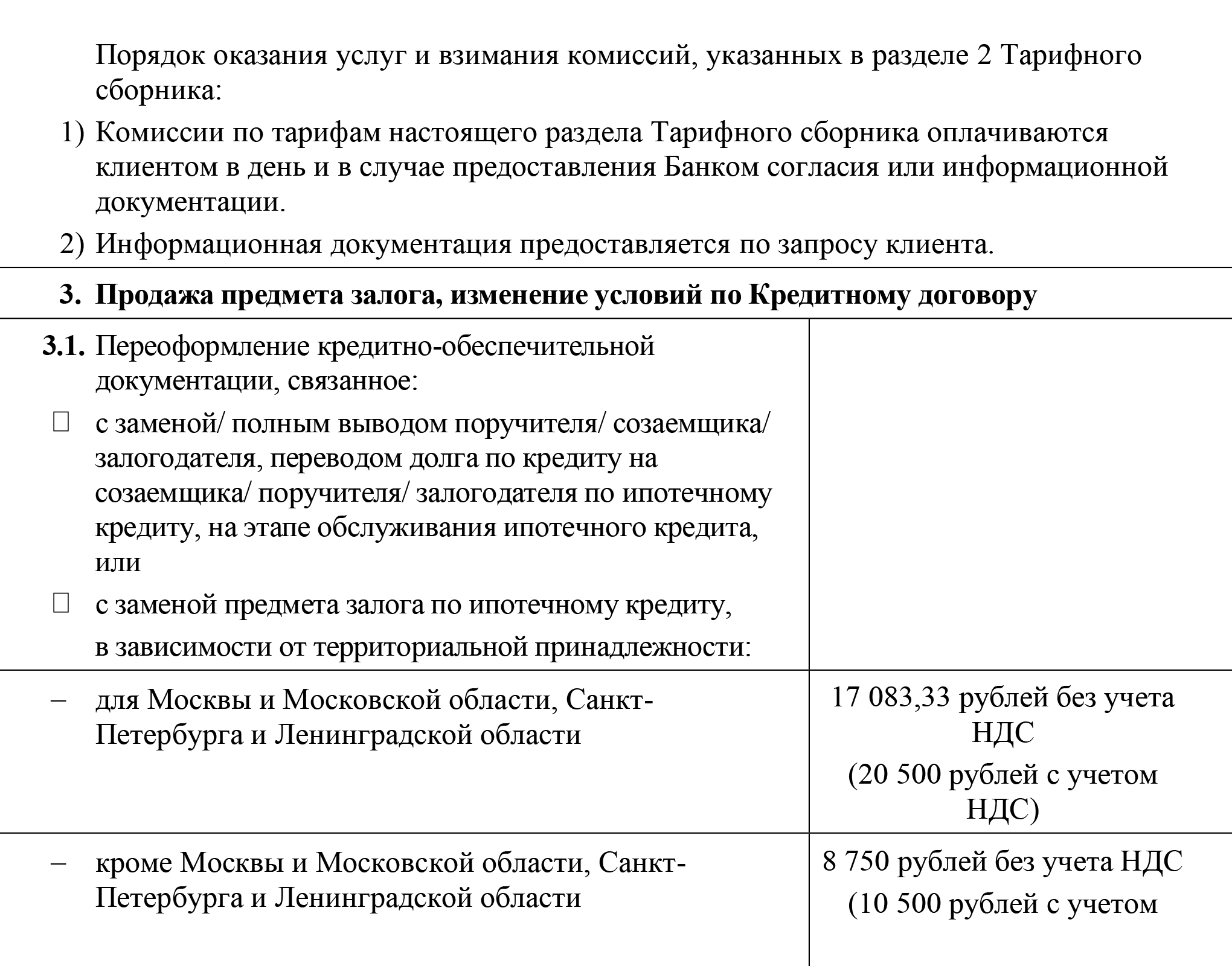

За то, что банк меняет кредитный договор и переоформляет документы, меняя созаемщика или выводя его из договора, он может взимать комиссию.

Важно найти такой банк, который меняет состав заемщиков с изменением режима собственности. Многие кредиторы выведут созаемщика из состава участников ипотечного договора, если у него нет доли в собственности и другой заемщик полностью проходит по доходу на сумму обязательств.

Сложнее обстоят дела, если у созаемщика, которого нужно вывести, есть доля в праве собственности на ипотечную квартиру. Такое изменение режима собственности практикуют не все банки подряд.

Выкупить долю сейчас или оформить дарение вы не можете: на это также нужно согласие кредитора. Как я поняла из вашего вопроса, банк не разрешил не только вывести созаемщика, но и изменить режим собственности.

Таким образом, на практике согласие кредитора на вывод созаемщика по текущему кредиту или при рефинансировании — самое простое решение вопроса. Даже разбирательства в суде не помогают, если банк не разрешает вывод.

Согласно сложившейся судебной практике изменение семейного или финансового положения — недостаточное основание, чтобы изменить состав участников кредитного договора.

Суды обычно занимают сторону кредиторов. Распространены случаи, когда не получается вывести из ипотеки даже бывшего супруга.

- Например, в 2020 году Приморский районный суд Санкт-Петербурга отказался вывести из состава созаемщиков по ипотеке в Сбербанке бывшую супругу.

- Ипотеку оформили в декабре 2014 года, брак расторгли в марте 2017 года. Даже подписание до развода брачного договора, в котором ипотечная квартира была зафиксирована на мужа, не помогло поменять текущие условия кредитного договора. Однако банк предлагал клиентам заменить созаемщика. Получается, банк был готов вывести одного из созаемщиков, если будет новый.

Но есть и альтернативный вариант вывести созаемщика — без участия текущего кредитора. Как вы отметили в вопросе, можно рефинансировать ипотеку и изменить состав заемщиков. Это можно сделать двумя способами в зависимости от особенностей работы нового кредитора:

- перевести ипотечный кредит на обслуживание в новый банк с одновременным выводом созаемщика из кредита. Некоторые банки предлагают такую схему;

- перевести ипотечный кредит к новому кредитору, а потом уже внутри нового банка вывести созаемщика из ипотеки. Другая часть кредиторов работает по такой схеме. Клиент сначала переводит текущую ипотеку в новый банк с сохранением состава заемщиков. После регистрации обременения в пользу нового банка клиент подает заявление на вывод созаемщика из ипотеки. Банк рассматривает запрос и удовлетворяет его, если есть такая возможность. До февраля 2022 года по такой схеме работал, например, Росбанк.

В обоих случаях важно то, что у созаемщика есть доля в собственности. Нужно сразу уточнять у ипотечного менеджера, меняет ли банк режим собственности.

Насколько мне известно, один из банков, что выводят созаемщика с продажей доли, — «Дом.рф». Как сейчас работает такая схема, нужно уточнять дополнительно: правила банков со временем меняются.

С другой стороны, если бы вы были официальными супругами и разводились, то можно было исключить бывшего супруга по другой схеме. О ней мы писали в статье «Развожусь с мужем и хочу перевести квартиру и кредит на себя, но банк против».

Ключевая идея — доказать в суде, что обязательства по кредиту выполняет один из супругов. Поэтому он может считаться основным заемщиком, владельцем залога и несет все обязательства по кредитному договору.

Если на руках есть такое решение, будет проще объяснить ситуацию новому банку и оформить в нем рефинансирование с выводом созаемщика из первоначального ипотечного займа. Потому что текущий кредитор все равно может отказать в выводе созаемщика.

Как поступить в вашем случае

В вашем случае я могу предложить такие варианты на основании судебной практики, действующего законодательства и особенностей работы банков:

- попробовать еще раз договориться с банком. Предложить кредитору замену текущего созаемщика на нового — кого-то, кроме сестры. Не исключено, что она не подошла по требованиям или другим основаниям;

- провести рефинансирование в стороннем банке. Здесь многое зависит от условий работы банка. А все нюансы вывода созаемщика узнавайте еще при первой консультации. Сразу говорите, что нужен не только вывод созаемщика, но и изменение режима собственности. И помните: важно доказать банку свою платежеспособность. Будет здорово, если вы подтвердите, что вносили все платежи по графику самостоятельно и созаемщик не участвовал в ипотеке финансово.

Я бы выбирала такой банк из числа лояльных и гибких кредиторов, специализирующихся на ипотечном кредитовании. Такие банки могут подстраиваться под клиента и рассматривать нестандартные случаи в индивидуальном порядке.

Сбербанк или РСХБ сложно назвать такими. А вот, например, «Дом.рф», «Росбанк», «Совкомбанк» или «Зенит» могут рассмотреть и согласовать нестандартные ситуации и сделки.

Как происходит купля-продажа доли

Теперь отвечу на ваш вопрос про выкуп доли вашего бывшего молодого человека и возможный ущерб.

В случае с долей продажа проходит так же, как продажа квартиры, но с важным отличием: такие сделки заверяет нотариус. Без его подписи регистрация договора купли-продажи доли невозможна. Это главная особенность проведения таких сделок.

Второй участник ипотеки может запросить денежную компенсацию за отчуждаемую долю в квартире. Вы упомянули, что ваш бывший молодой человек готов продать вам долю за небольшую сумму. Если сумма вас устраивает, то все хорошо.

Учтите, что за регистрацию договора купли-продажи вы заплатите госпошлину еще раз — это 1000 ₽. Услуги нотариуса тоже нужно будет оплатить. Нотариальное заверение ДКП стоит примерно 15 000—25 000 ₽ в зависимости от региона, тарифов нотариуса и цены сделки.

Какие-то иные расходы и тем более ущерб вряд ли возможны, так что особо переживать об этом не стоит.

Поскольку нотариус будет заверять вашу сделку, он и подаст документы на госрегистрацию. Так регистрация ДКП проходит в ускоренные сроки — в течение трех рабочих дней.

Когда сделку зарегистрируют в Росреестре, нотариус сообщит вам и пригласит получить выписку из ЕГРН, где вы будете указаны единственным собственником. После этого продавец получит доступ к деньгам. Где они будут храниться, на банковском счете или в ячейке, вы заранее решаете с продавцом. Если в банковской ячейке, то оплата будет в среднем от 1500 до 7000 ₽ — зависит от банка — за месяц аренды. Банковский счет-аккредитив стоит от 1000 до 6000 ₽.

Еще напомню про такой тип счета, как публичный счет нотариуса. В любом случае ваша сделка по купле-продаже будет проходить через него. И расчеты можно проводить под его контролем с использованием публичного счета.

Нотариус примет от вас деньги и переведет их по заранее согласованным в договоре счета условиям. Обычно продавец получает расчет по таким основаниям, как зарегистрированный ДКП и выписка из ЕГРН, где покупатель указан собственником. Тарифы по публичному счету закреплены в законе: 0,5% от внесенной суммы, но не менее 20 и не более 20 000 ₽.

Как выкупить долю в ипотечной квартире

Теперь расскажу подробнее, как молодой человек может продать вам долю, если квартира в ипотеке.

В общих чертах все происходит точно так же: надо провести сделку у нотариуса и подать документы в Росреестр. Но речь про ипотечную квартиру, которая в залоге у банка. Поэтому здесь два варианта: с участием текущего кредитора, если он разрешит внести такие изменения, или с выводом созаемщика из ипотеки через рефинансирование в новом банке.

Вывод созаемщика с долей с участием своего банка. Сначала нужно получить согласие кредитора на изменение условий кредитного договора. Если банк согласен, то проходит сделка по купле-продаже. После подписания ДКП вы подаете документы на регистрацию в Росреестр через нотариуса, который оформлял сделку.

Сотрудник Росреестра обязательно запросит у кредитора разрешение на такую сделку в письменном виде. Его нужно получить заранее — по письменному запросу банк обычно выдает его в течение 3—5 дней. Пока квартира в залоге, любые сделки, требующие регистрации в Росреестре, проходят только с согласия залогодержателя.

После того как сделку зарегистрировали, вы подаете в банк документы о состоявшейся продаже доли, чтобы банк внес изменения в кредитный договор и закладную. После внесения изменений подаете эти бумаги на регистрацию в Росреестр.

Наконец, получаете зарегистрированные документы и становитесь единственным собственником и заемщиком по ипотеке.

Вывод созаемщика через рефинансирование. Если вы станете выводить созаемщика через рефинансирование в другом банке, то процедура примерно такая же. Но сначала закрывают долг в старом банке.

В день сделки новый кредитор переведет деньги старому — в счет погашения ипотеки. После закрытия займа вы получите от банка документы — справку о погашении долга и закладную с отметкой о закрытии ипотеки — и снимете обременение через Росреестр. Если закладная в электронном виде — такие есть у некоторых кредиторов, не все работают с бумажным вариантом, — банк подаст сведения о закрытии ипотеки и уведомит о завершении процесса снятия залога.

После снятия залога вы проводите с молодым человеком сделку по продаже доли и регистрируете сделку. Получаете документы — ДКП и выписку из ЕГРН, где числитесь единственным собственником.

Эти бумаги вы представляете новому кредитору. Он готовит изменения в кредитно-обеспечительную документацию, которую вы или уполномоченный сотрудник банка на основании вашего согласия — зависит от условий банка — подаете на регистрацию в Росреестр.

Сделку регистрируют, и вы становитесь единственным собственником и участником ипотечного кредита.