Как я купила квартиру по альтернативной сделке

Я рассчитывала на однушку, а в результате купила двухкомнатную квартиру, причем на 600 тысяч рублей дешевле, чем подобная стоит на рынке недвижимости.

Собственники квартиры, которая мне понравилась, одновременно продавали свое жилье и покупали другое. Это называют альтернативной сделкой, или сделкой со встречной покупкой. Для покупателей такое жилье менее привлекательно, чем то, за которое собственники просто хотят получить деньги.

Но если квартира нравится, альтернативную сделку можно пережить — и даже извлечь из нее выгоду. Расскажу, как у меня это получилось.

Вы узнаете

- Почему мы решили купить квартиру

- Какую квартиру мы искали

- Почему вместо однушки мы решили брать двушку

- Какие документы мы запросили перед тем, как вносить аванс

- Соглашение об авансе

- Проверка документов

- Сбор денег и выбор способа расчета на сделке

- Как карантин сказался на сделке

- Проверка документов перед сделкой

- Как проходила сделка

- Как продавец альтернативной квартиры получал деньги

- Зачем подписывать акты приема-передачи квартиры и брать расписки

- Как купить квартиру по альтернативной сделке

Почему мы решили купить квартиру

У нас с мужем уже есть квартира, в которой мы живем. За несколько лет мы накопили около 6 млн рублей, которые захотели вложить. Поверхностно рассматривали другие варианты: например, депозиты и инвестиции. Но депозиты не покрывают инфляцию, а чтобы разобраться в инвестициях, надо начинать с небольших сумм. Кроме того, нас это пока не увлекает.

Мысль купить квартиру показалась нам заманчивой по нескольким причинам:

- В ней можно бесплатно жить. Вклад или деньги не дают такой ощутимой практической пользы, к тому же она не обесценится.

- Квартиру можно сдавать и получать небольшой, но гарантированный доход.

- Цены на недвижимость стабильны или растут.

С таким активом не надо беспокоиться, выгодно ли вложены деньги, приносят ли они доход, не обесценятся ли, если наступит дефолт. Просто у тебя есть квартира.

Мы решили не спеша искать однушку в Москве в пределах 7,3 млн. Бюджет рассчитали так — накопления плюс потребительский кредит максимум на 1 млн. Мне предлагали взять его под 14,9%. Мы планировали в течение года досрочно погасить кредит, а если вдруг что-то случится — сдавать квартиру и этими платежами покрывать взносы.

С ипотечным кредитом процент был бы меньше на 4—5 пунктов. Но при этом нам пришлось бы тратить намного больше времени на оформление, делать оценку и страховку, а также лично присутствовать в банке. Потребительский кредит нам без проблем одобрили онлайн.

Какую квартиру мы искали

Я мониторила цены на квартиры в своем районе весь 2019 год. Смотрела объявления на «Циане», иногда — на «Яндекс-недвижимости», хотя там их значительно меньше.

Я выбирала квартиры по следующим критериям:

- Расположение в нашем районе и не более чем в 15 минутах пешком от метро. Это удобно, если соберемся сдавать квартиру или кто-то из родственников там поселится. Я живу в ЗАО Москвы, район нам нравится: у нас много зелени и нет промышленных предприятий. До центра пять остановок на метро, это всего 15 минут. Застройка в основном 70—80-х годов, панельные дома.

- Приличный ремонт, хорошая сантехника, чтобы можно было сразу заехать и жить или сдавать. После покупки денег на ремонт у нас все равно бы не было.

- Не пятиэтажка, так как мы не хотели связываться с реновацией ни тогда, ни в будущем. Это сузило круг поиска, так как вокруг много пятиэтажек. Остальные дома примерно одинакового качества — панельные 9- или 12-этажные.

- Вторичный рынок, поскольку новостройки дороже и там нужно делать ремонт.

- Невысокая цена за квадратный метр, чтобы уложиться в бюджет. С потенциальным кредитом у нас выходило 7 млн, но мы подумали, что, пока ищем, вносим аванс и ждем сделку, накопим еще 300 тысяч. В итоге я смотрела квартиры стоимостью 7,5 млн с расчетом на то, что можно будет поторговаться.

- 220 000 ₽

- стоил 1 м² в нашем районе в Москве в 2019 году

Мы сходили на просмотр двух примерно одинаковых однокомнатных квартир, которые во всем нас устраивали. Одна была в идентичном нашему доме и стоила 7,3 млн. Мы предложили сделать нам скидку в 100 тысяч. Мотивировали тем, что санузел не в идеальном состоянии и нужен ремонт. Но продавец наотрез отказался. Я была согласна на такую цену, но муж сказал, что, раз хозяин квартиры не идет нам навстречу, то у нас не будет взаимопонимания.

Вторая квартира была дальше от метро, чем мы хотели, и требовала ремонта. Она стоила 7,4 млн. Однако за нее внесли залог в тот день, когда мы ее смотрели.

Тогда мы расстроились. А сейчас я понимаю, что нас ждал гораздо лучший вариант.

Почему вместо однушки мы решили брать двушку

Стало понятно, что квартир, подходящих под наши критерии, немного. После двух просмотров в пешей доступности от дома мы еще больше сузили карту поиска и стали смотреть квартиры в 1 км от нас. Торопиться нам было некуда, поэтому мы мониторили рынок и ждали подходящего варианта.

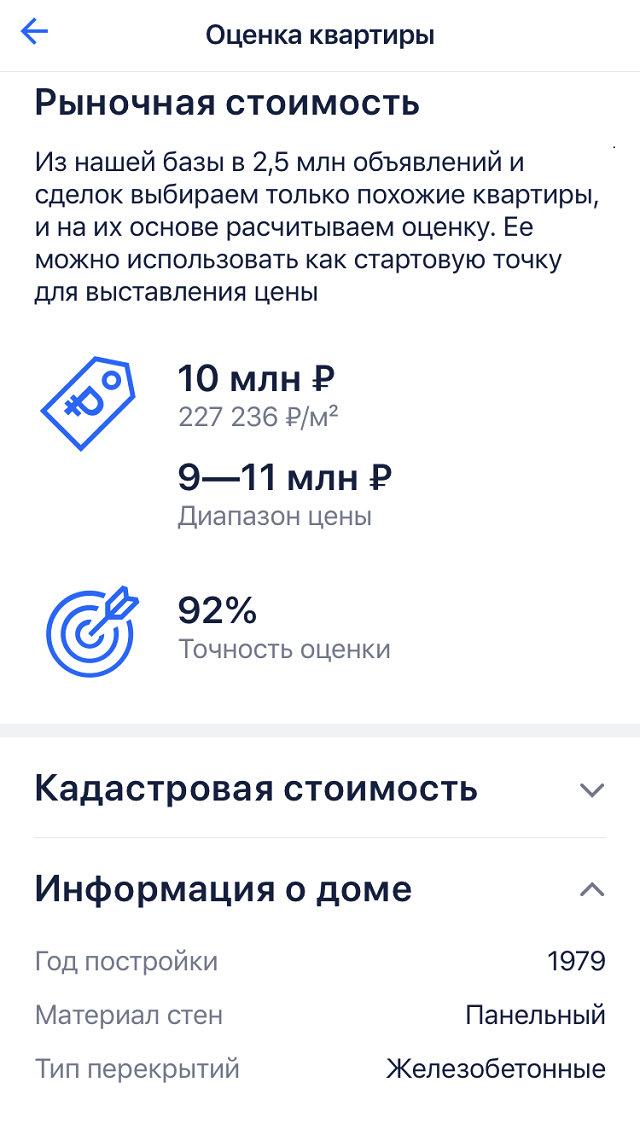

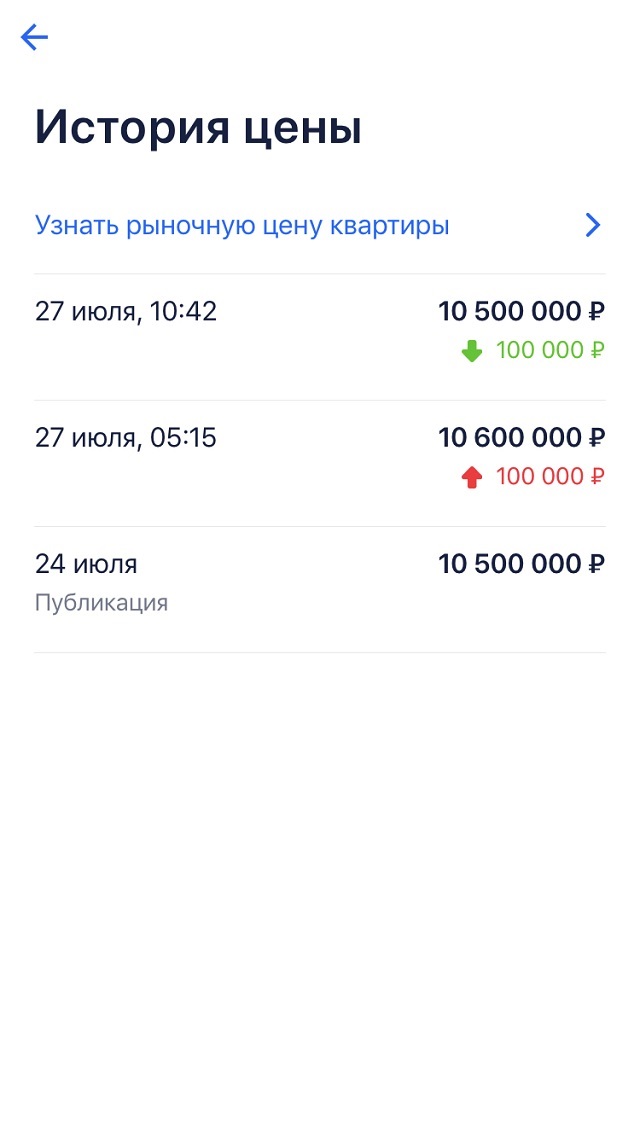

Когда я в очередной раз смотрела «Циан», обратила внимание на одну квартиру. Это была двушка, продавец которой снизил цену до 8,5 млн, 1 м² в ней стал стоить 182 тысячи при средней цене 1 м² по нашему району в 220 тысяч. Это была двухкомнатная квартира площадью 46 м², тогда как мы смотрели однокомнатные площадью 33 м² лишь немного дешевле. Чтобы купить эту квартиру, нам нужно было взять кредит больше, чем планировали. Но поскольку других подходящих вариантов не было, мы решили ее посмотреть.

Мы пошли на просмотр с нашим риелтором. Состояние жилья и ремонт нас более чем устроили. О двухкомнатной квартире с хорошим ремонтом за такую цену в нашем районе мы и не мечтали.

Мы сразу задали вопрос, почему квартиру продают так дешево. Риелтор продавца привела свои аргументы:

- Жилье расположено на первом этаже. Нас это не смущало: я раньше долго жила в квартире на первом этаже, к тому же здесь он высокий, дом 1976 года постройки, после капремонта, а подвал сухой. Дополнительный бонус — строители сделали погреб под балконом. Рыночная стоимость подобной квартиры на других этажах — 10—10,5 млн. За первый этаж принято делать скидку, и изначально квартиру продавали за 9,1 млн, а затем снизили цену.

- У квартиры пять собственников, один из них несовершеннолетний. Многие покупатели не хотят связываться с таким жильем. Дело в том, что сделки, где участвует несовершеннолетний собственник, более сложные, поскольку нужно получить согласие органов опеки.

- В квартире есть несогласованная перепланировка: раздельный санузел превратили в совмещенный. Это минус, который не сильно влияет на скидку, но наряду со всеми остальными аргументами он позволил нам просить снизить цену на 100 тысяч.

- Это альтернативная сделка. Собственникам понадобится время на поиск жилья, поэтому они были готовы продать квартиру по цене ниже рыночной.

Риелтор продавца сказала, что два покупателя уже хотели внести залог, но передумали. Один испугался сложностей с несовершеннолетним собственником, другой — альтернативной сделки с третьей стороной. Продавцы посчитали, что готовы снизить стоимость квартиры из-за неудобств альтернативы.

Что такое альтернативная сделка

Бывает прямая, или свободная, продажа квартир. Она подразумевает, что продавец хочет получить деньги за жилье. В этой сделке только два участника — продавец и покупатель.

А бывает альтернативная продажа, еще ее называют встречной. При альтернативной продаже продавцы будут покупать другое жилье на деньги от продажи своей квартиры. Такая сделка состоит из цепочки покупателей и продавцов. В ней могут участвовать три стороны или больше, если квартиру, подобранную как альтернативу, продают таким же образом.

Альтернативная сделка купли-продажи недвижимости непростая:

- Поиск альтернативной квартиры может затянуться, если на рынке не будет подходящего жилья.

- Придется иметь дело с другим продавцом, его риелтором, а если у них тоже альтернатива, то таких цепочек может быть несколько.

То есть в такой сделке продавец не получает деньги: они идут через него транзитом к владельцу квартиры, которую он приобретает.

Какие могут быть сложности с опекой

Опекой называют органы опеки и попечительства, которые дают разрешение на сделку в случае, если одним из собственников является несовершеннолетний. При сделках с опекой тоже все непросто:

- Чтобы продать квартиру, которой владеет несовершеннолетний, нужно подать документы в органы опеки и получить разрешение на сделку. По закону опека может давать его в срок до 15 дней.

- В новой квартире несовершеннолетний должен получить равноценную долю или больше. Это указывают в разрешении.

- Разрешение выдают на конкретную сделку и квартиру. Если что-то сорвется, например кто-то откажется от сделки, его придется получать заново.

- В процессе заключения договора купли-продажи необходимо проверить, чтобы были соблюдены все условия, которые указаны в разрешении.

От риелтора нужно дополнительное внимание к такой сделке. Некоторые специалисты склоняют клиентов купить другую квартиру со взрослыми собственниками и не связываться с опекой. Наши продавцы рассказали именно такую историю: риелтор предыдущих покупателей отговорила их от приобретения. Она ссылалась на то, что сделка с несовершеннолетним слишком рискованна. На деле ей просто не хотелось тратить время и силы на сопровождение более сложной сделки.

Многие покупатели рассматривают только свободную продажу квартир, чтобы избежать сложностей со взаимосвязанными сделками. Наша риелтор не испугалась такой схемы: в ее практике были цепочки аж из 7—8 квартир. Она сразу сказала, что это не так страшно, как кажется.

В итоге мы договорились о покупке квартиры за 8,4 млн при рыночной цене квартиры не ниже 10 млн. Вот как получилась такая низкая цена:

- 900 тысяч — скидка за первый этаж.

- Продавцы снизили цену еще на 600 тысяч, когда поняли, что покупатели отказываются из-за альтернативной сделки.

- Еще 100 тысяч — скидка за сложности с неузаконенной перепланировкой и опекой.

Какие документы мы запросили перед тем, как вносить аванс

Нам очень понравилась квартира. В ней был хороший ремонт: новые обои, покрашенные потолки, сантехника в отличном состоянии, на окнах стеклопакеты, есть встроенный шкаф в коридоре. Собственницы пояснили, что продают квартиру, чтобы купить другую — поближе к школе несовершеннолетнего владельца. Они приобрели эту недвижимость пять лет назад, но не жили в ней. Сначала квартиру сдавали, а последний год она пустовала.

Мы договорились, что на следующий день внесем аванс, если нам покажут все необходимые документы:

- Свидетельства всех пяти владельцев о праве собственности на квартиру. Сейчас их уже не выдают, но у продавцов они были.

- Оригиналы договора купли-продажи квартиры и акта приема-передачи.

- Свидетельства о праве собственности от предыдущих владельцев.

- Паспорта.

Две сестры-собственницы привезли документы, и мы их сфотографировали, чтобы потом проверить на подлинность.

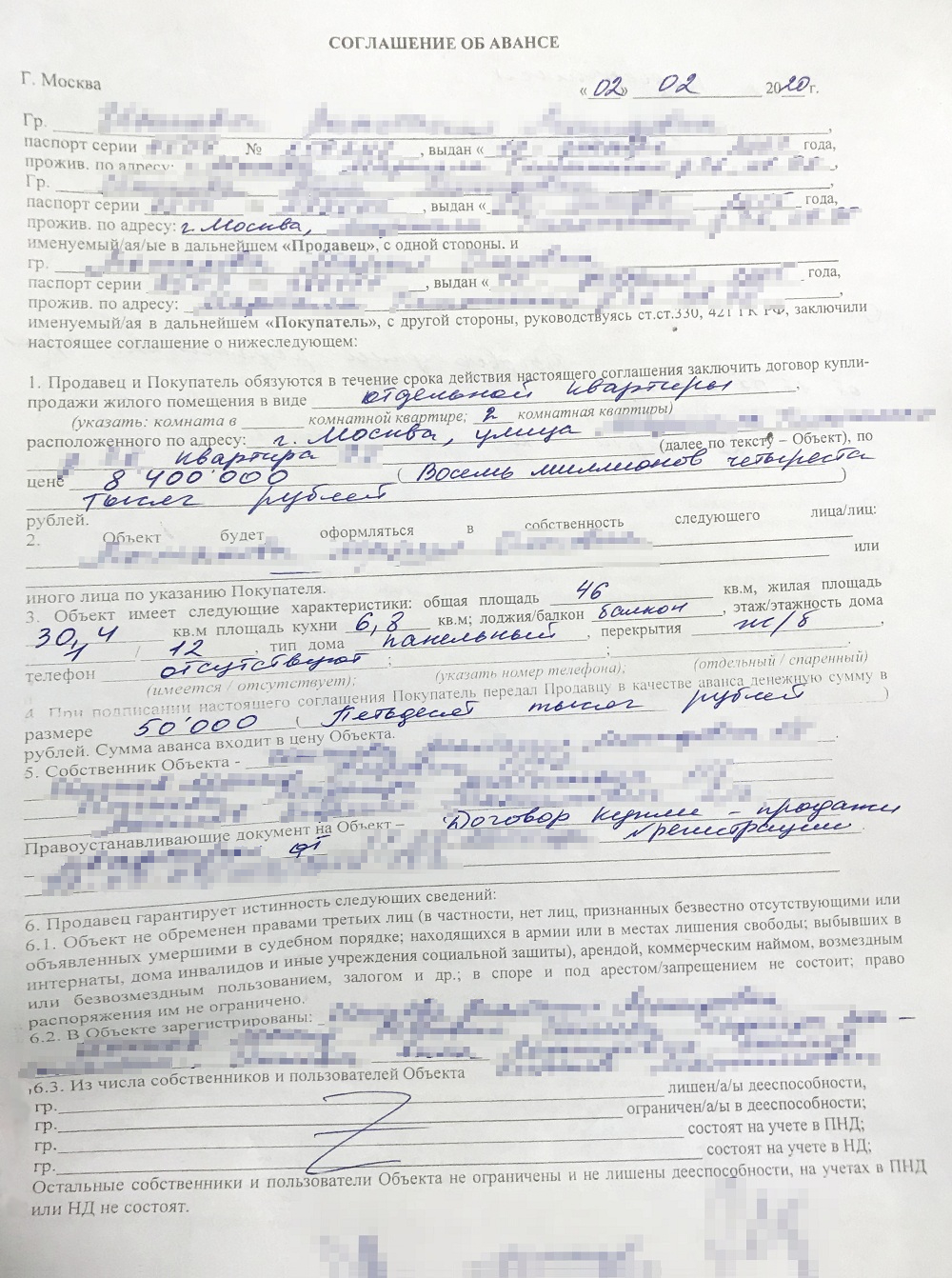

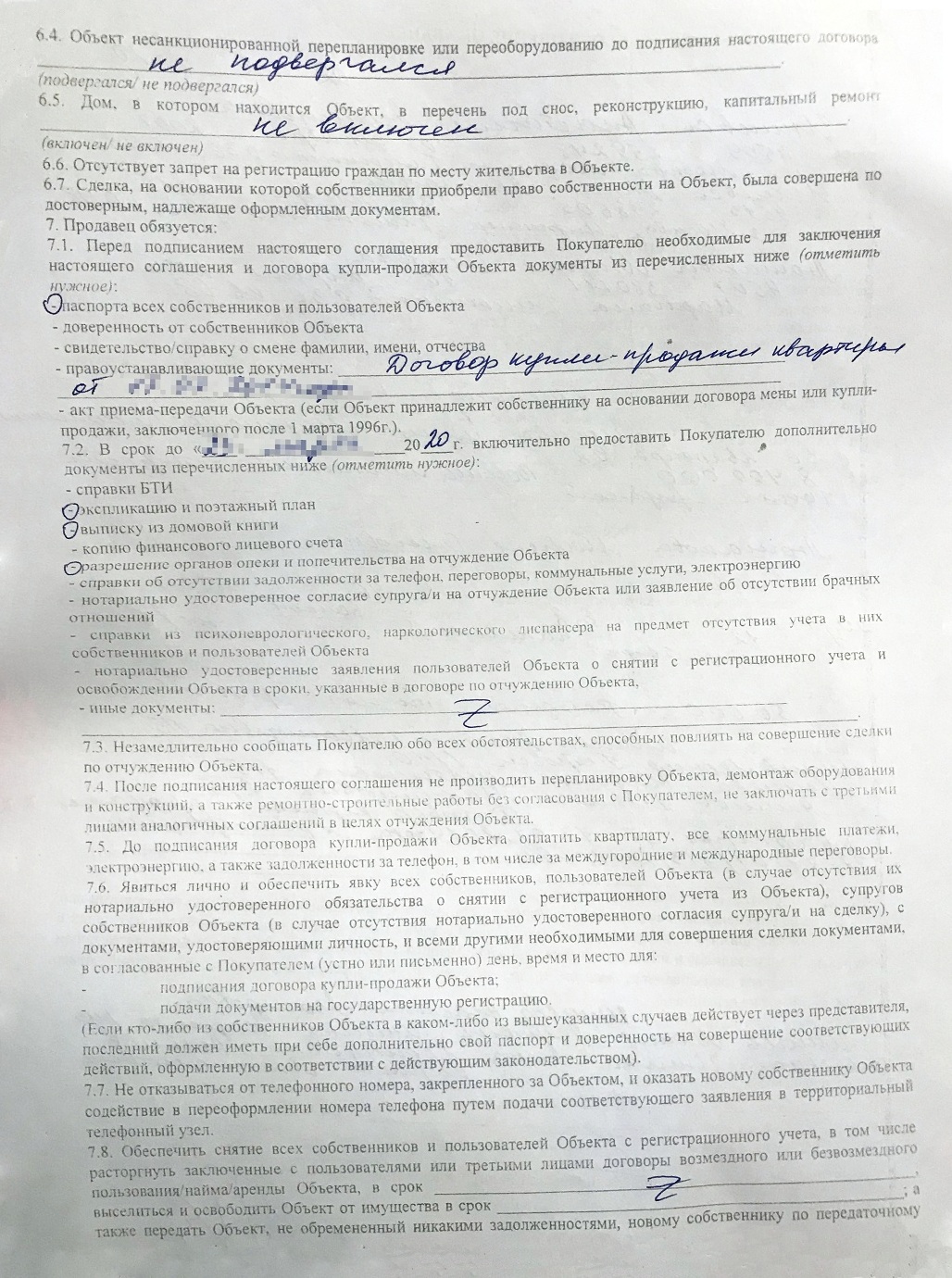

Соглашение об авансе

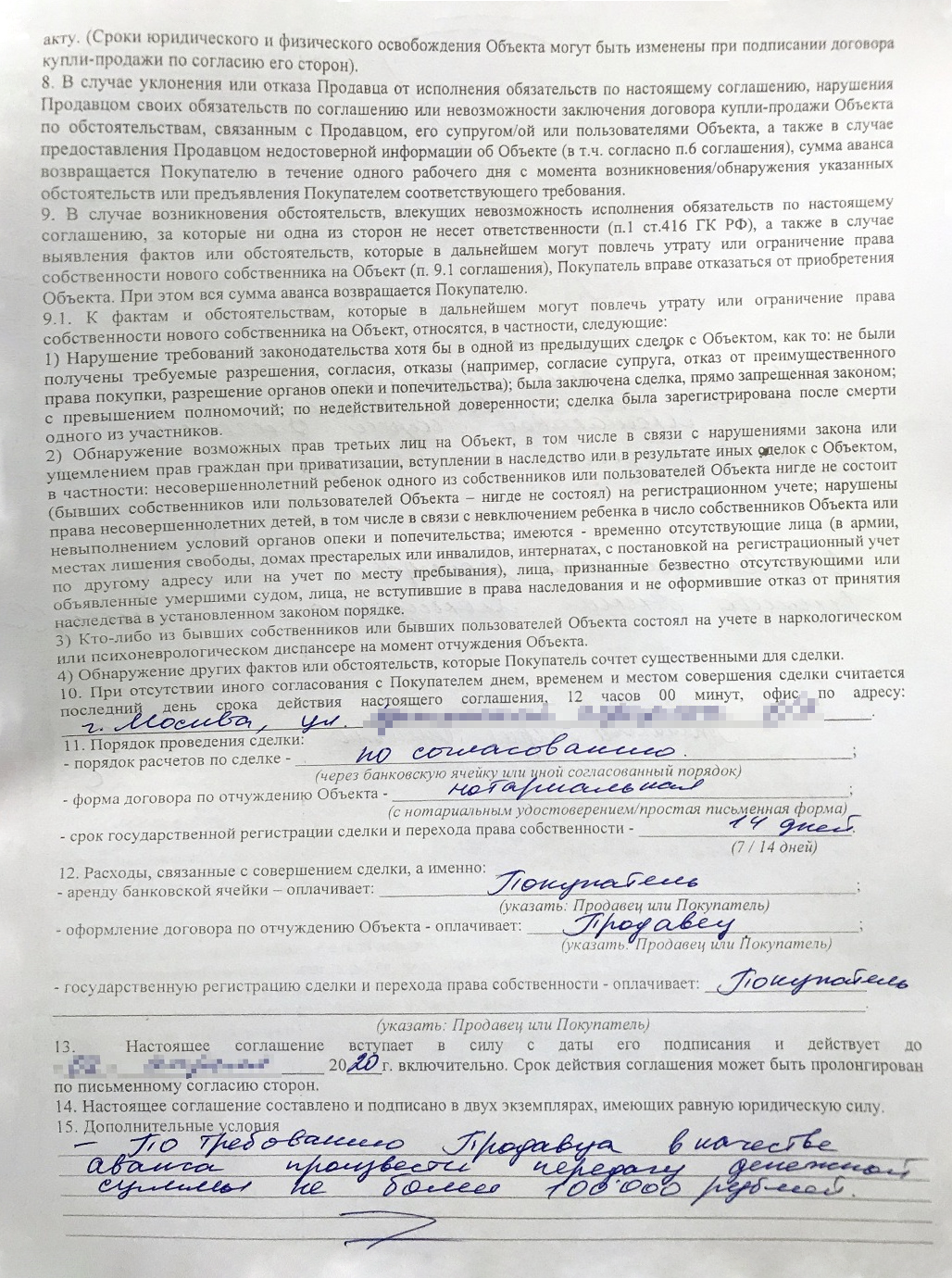

Мы заключили соглашение об авансе. Риелтор продавцов предложила внести в качестве аванса 50 000 ₽ и подготовила шаблон соглашения. Наша риелтор ознакомилась с ним и одобрила. Нам было важно зафиксировать стоимость квартиры и порядок закрепления расходов по сделке.

В нашем случае нотариальное оформление сделки было обязательным, поскольку один из собственников несовершеннолетний. Оно стоит 23 000 ₽. Риелтор продавцов предложила оплатить пополам, но мы не согласились. Как покупателей нас устраивала простая письменная форма сделки. А вот оплачивать банковскую ячейку обязаны были мы.

В соглашении мы установили срок, до которого должна состояться сделка. Сошлись на двух месяцах, в течение которых продавцы должны были найти подходящую квартиру и получить разрешение опеки на сделку. Нам тоже был на руку такой срок: у нас было больше времени, чтобы накопить денег и меньше брать в кредит. Если бы за два месяца продавцы не нашли альтернативную квартиру, они бы вернули аванс. Никаких штрафов мы не прописали.

Мы заключили соглашение об авансе 1 февраля 2020 года, а 1 апреля посчитали последним днем, когда должна была состояться сделка. Продавцы и их риелтор были настроены быстро найти альтернативу среди тех вариантов, что были на рынке.

План действий был следующим:

- Продавцы со своим риелтором ищут альтернативную квартиру. Они предполагали уложиться с поисками в месяц, но в итоге потребовалось полтора.

- Они получают разрешение опеки на сделку.

- В это время мы собираем деньги: оформляем кредит и переводим накопления с разных счетов в один банк.

- Продумываем, в каком формате оплачивать сделку.

Проверка документов

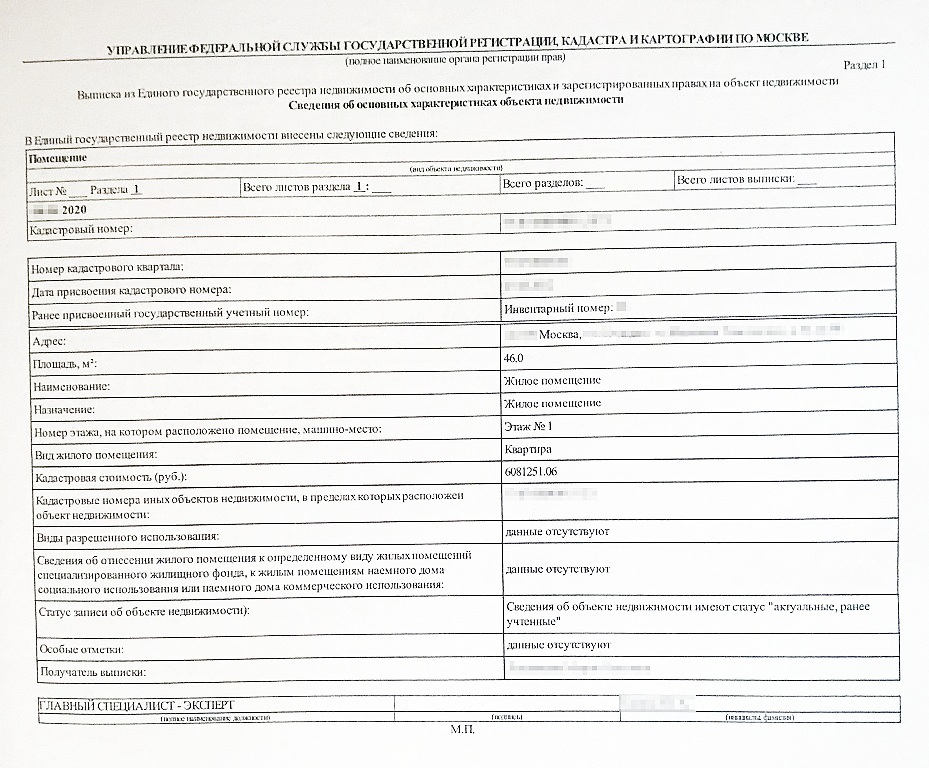

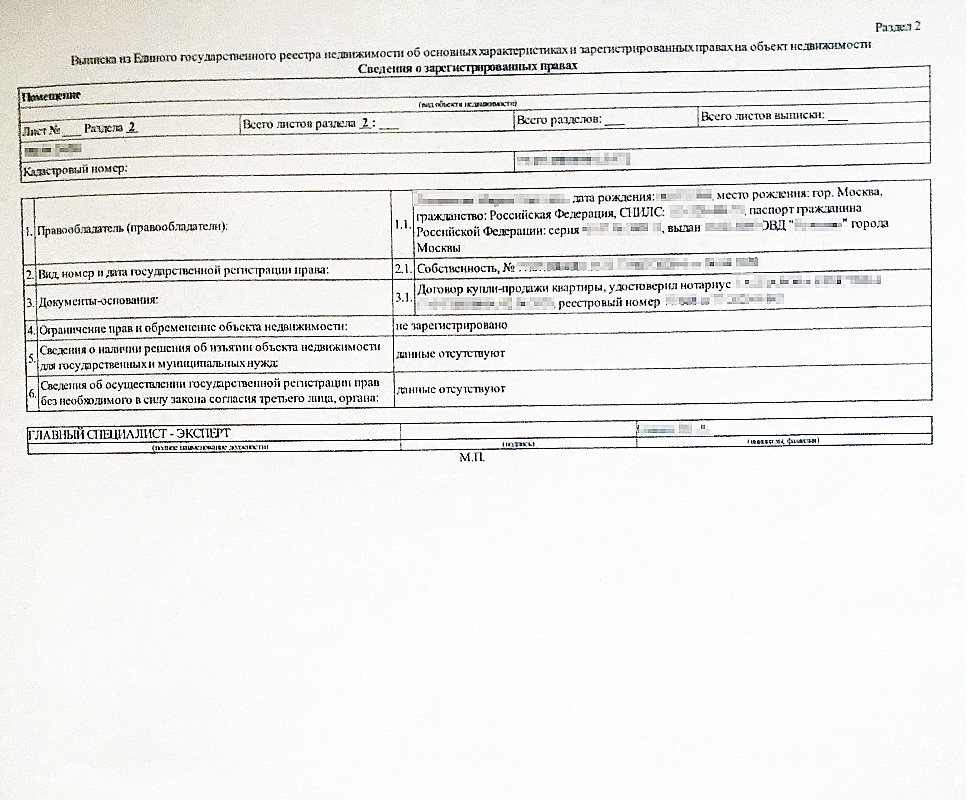

Чтобы проверить юридическую чистоту квартиры, я заказала выписку из ЕГРН об истории собственников жилья. Она подтвердила подлинность предоставленных документов. С 1 марта 2023 года в выписках из ЕГРН на чужую недвижимость не указывают персональные данные, поэтому документ нужно запрашивать у собственника. Он может получить его бесплатно онлайн через госуслуги или в МФЦ за 460 ₽.

Наша риелтор попросила принести на сделку разрешение опеки и единый жилищный документ, в котором будет указано, что задолженностей по оплате коммунальных услуг нет. Продавцы заверили, что долгов нет, потом это подтвердилось.

Также наша риелтор поставила условие, чтобы на сделке присутствовали все пять собственников. Мы не хотели покупать квартиру по доверенности, чтобы не связываться с проверкой ее подлинности.

Сбор денег и выбор способа расчета на сделке

Наши с мужем деньги лежали в разных банках, часть из них была в валюте. Поэтому я все разбила на два этапа:

- Собрать деньги на счете в одном банке, в котором будем оплачивать сделку.

- Выбрать способ оплаты сделки — ячейку или аккредитив.

Первым делом я спросила у знакомых и друзей, которые покупали квартиры, как они действовали. Выяснилось, что они платили с помощью сейфовой ячейки — закладывали туда наличные.

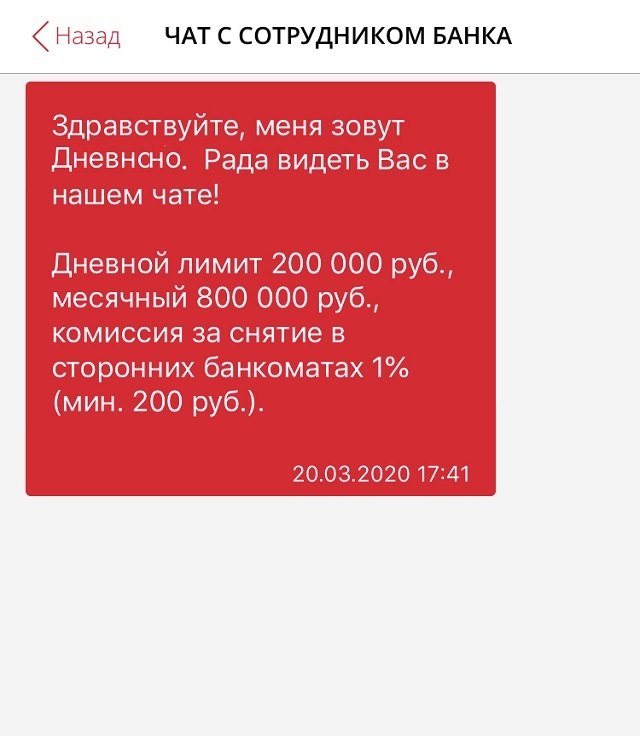

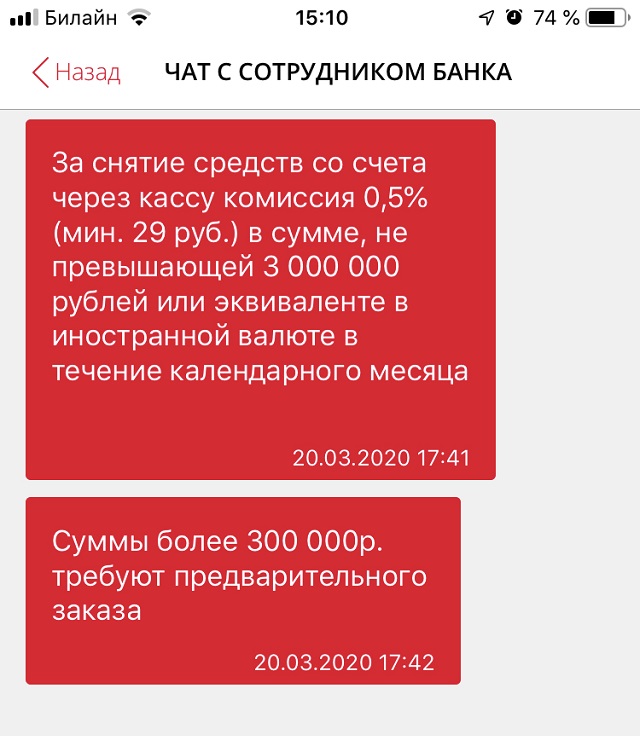

Снять все деньги сразу — дорого: начиная с определенной суммы, банк берет комиссию за выдачу наличных. Например, в одном из банков комиссия за то, что ты снимаешь деньги со счета, составляет 0,5%. Через банкомат можно снять максимум 800 тысяч в календарный месяц, через кассу — не более 3 млн. Друзья решали эту проблему так: в течение недели порциями снимали деньги в банкоматах, но сумма у них была меньше нашей.

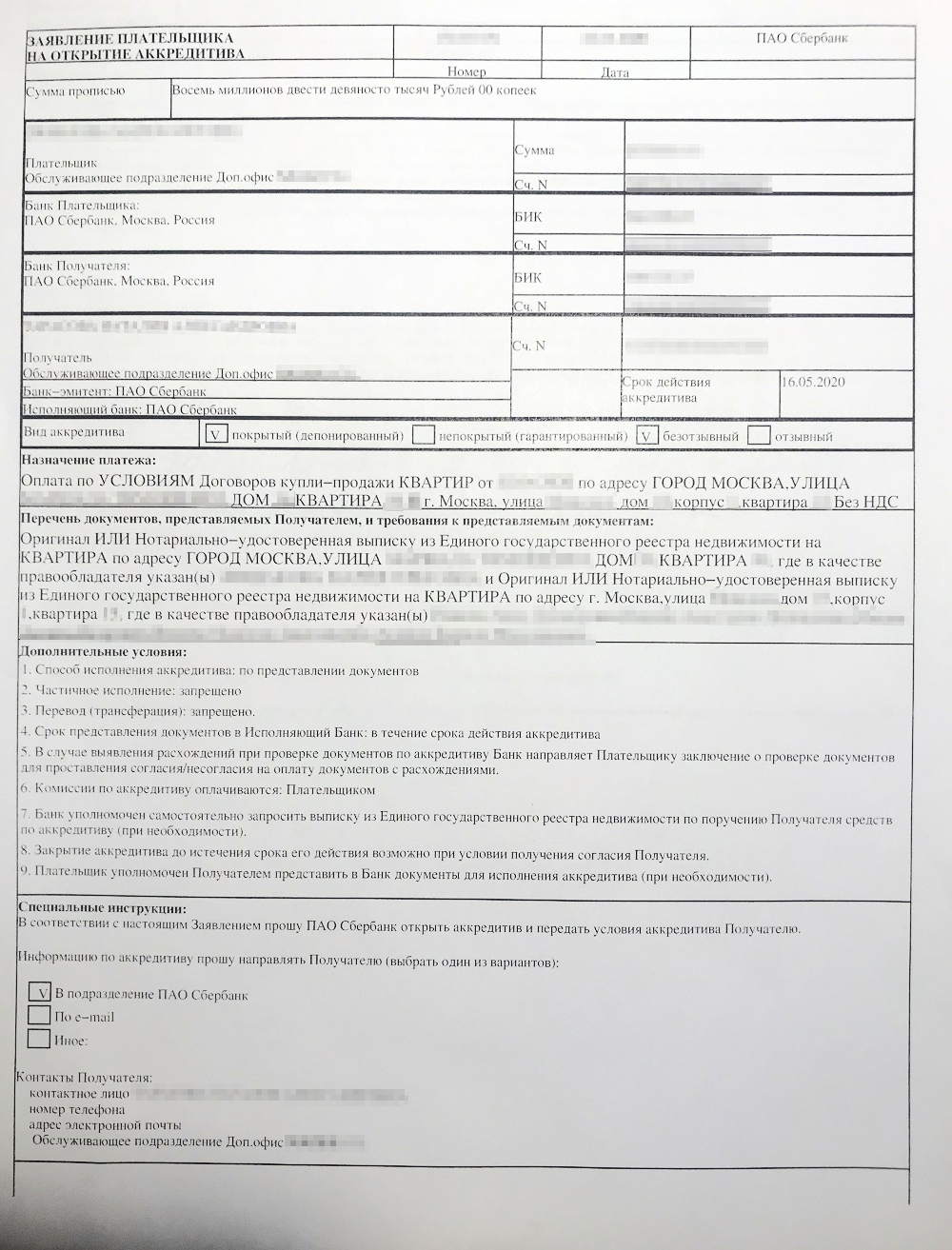

Я представила такую картину: мы снимаем крупную сумму, кладем в рюкзак и идем через темный переход. Она мне не понравилась. Я подумала, что в 2020 году уже должны были изобрести более простой и удобный способ. Выяснилось, что он есть — аккредитив.

Что такое аккредитив

При аккредитиве банк открывает счет на имя продавца, а покупатель кладет на него деньги. На время сделки их замораживают. Когда сделка прошла и недвижимость перешла к покупателю, в банк предоставляют документы — и он раскрывает аккредитив для продавца. Какие документы будут подтверждением того, что недвижимость оформлена на покупателя, указывают при открытии аккредитива.

Аккредитив удобен. Продавец может быть уверен в следующих вещах:

- У покупателя есть деньги, они уже лежат в банке.

- Они не фальшивые, поскольку банк их проверил.

- Он получит деньги, если оформление сделки пройдет успешно.

Покупатель уверен, что деньги вернутся ему на счет, если что-то изменится и условия сделки не будут выполнены.

В общем, наличные, сейф и ключ — это прошлый век.

Дальше я стала узнавать в клиентских чатах в банках, какие есть комиссии и способы перевести деньги на один счет. Вот что я выяснила:

- Максимальная комиссия в Сбербанке и «Росбанке» при переводе денег на счет в другой банк — 1000 ₽. То есть если отправляешь 100 000 ₽ или 1 000 000 ₽, комиссия все равно будет 1000 ₽.

- Банки могут устанавливать лимиты на перевод денег в другой банк. Например, в «Росбанке» можно перевести на счет в другой банк не более 1 000 000 ₽ в месяц, в день — только 500 000 ₽.

- Комиссия за перевод в ВТБ — 3000 ₽.

- В Т-Банке самые выгодные условия: там нет комиссии и лимита на перевод.

Мы решили, что лучше заплатим комиссию, чем пойдем по переходу с рюкзаком денег. В итоге мы отдали 5000 ₽ — за два перевода с комиссией 1000 ₽ и за один с комиссией 3000 ₽. Также я удачно поменяла валютные накопления: курс был на максимуме, я получила 77 ₽ за доллар.

- 5000 ₽

- комиссия, которую мы заплатили за перевод денег между разными банками

В итоге мы собрали всю нужную сумму:

- накопления — 7 350 000 ₽;

- кредит — 1 000 000 ₽;

- аванс у продавцов — 50 000 ₽.

Нам повезло, что по срокам первый платеж по кредиту должен был быть после зарплаты, потому что в те два месяца перед сделкой мы отчаянно копили.

Как карантин сказался на сделке

Продавцам понадобилось 1,5 месяца, чтобы найти подходящую квартиру, и еще 10 дней, чтобы получить разрешение опеки. В итоге сделка состоялась в последний день, который мы обозначили в соглашении об авансе, — 1 апреля. Если бы не успели, соглашение пришлось бы продлевать или заключать заново.

Наша сделка пришлась на разгар карантина и официальных нерабочих дней. В связи с этим возникли организационные трудности:

- Работали только дежурные отделения Сбербанка. Пришлось выбирать не где удобно, а где открыто и есть такая услуга, как аккредитив.

- Невозможно было зарегистрировать сделку через МФЦ и Росреестр, поскольку они были закрыты на неопределенный срок. Поэтому нам пришлось воспользоваться услугами нотариуса. В тот момент это была единственная возможность зарегистрировать сделку.

- Работали не все нотариусы, а только дежурные. Их список вывесили на официальном сайте нотариальной палаты. Риелтор продавцов обзванивала их, но не все были готовы нас принять: у кого-то не было времени, кто-то не заинтересовался или испугался дополнительных контактов.

- Наша риелтор была на карантине и не могла присутствовать на сделке. Мы решили, что будем все с ней согласовывать в онлайн-режиме.

Проверка документов перед сделкой

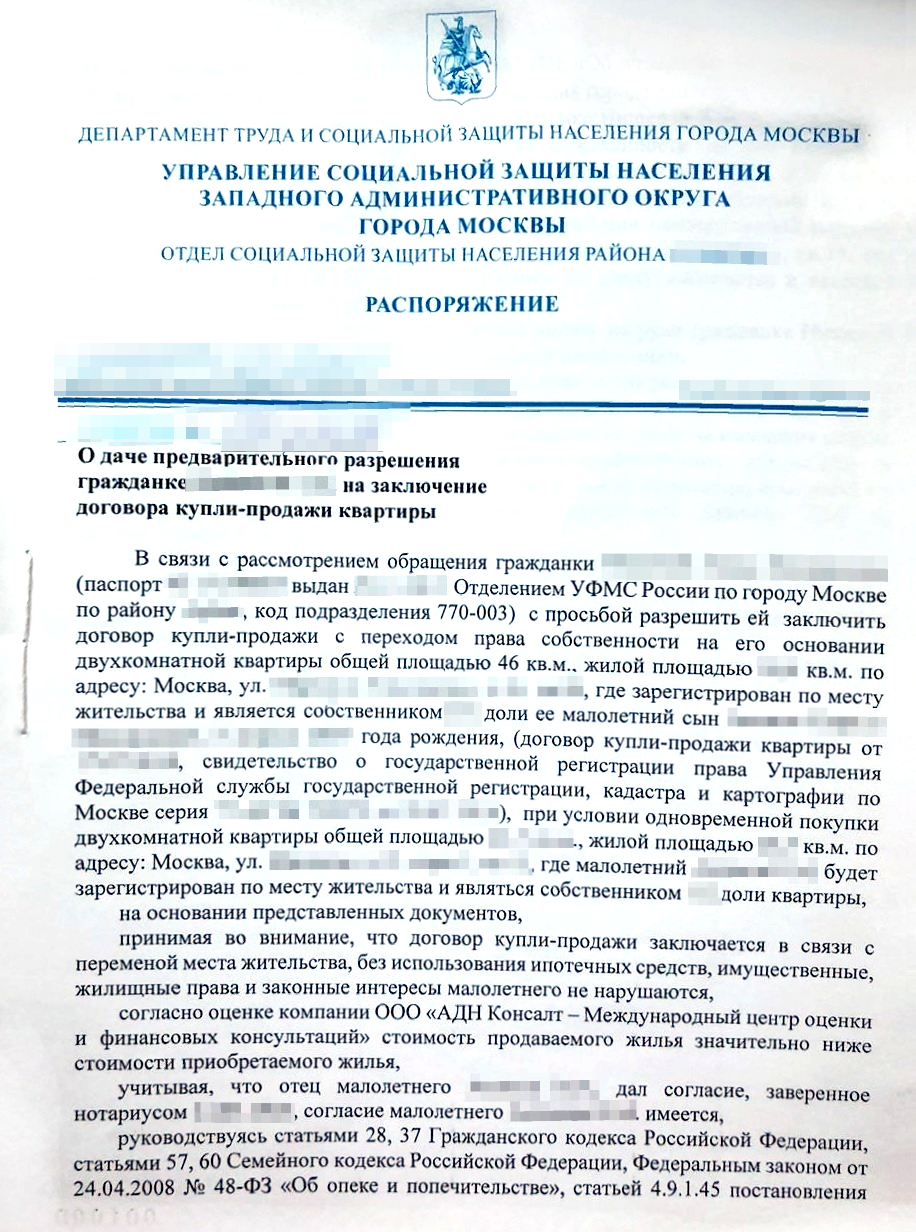

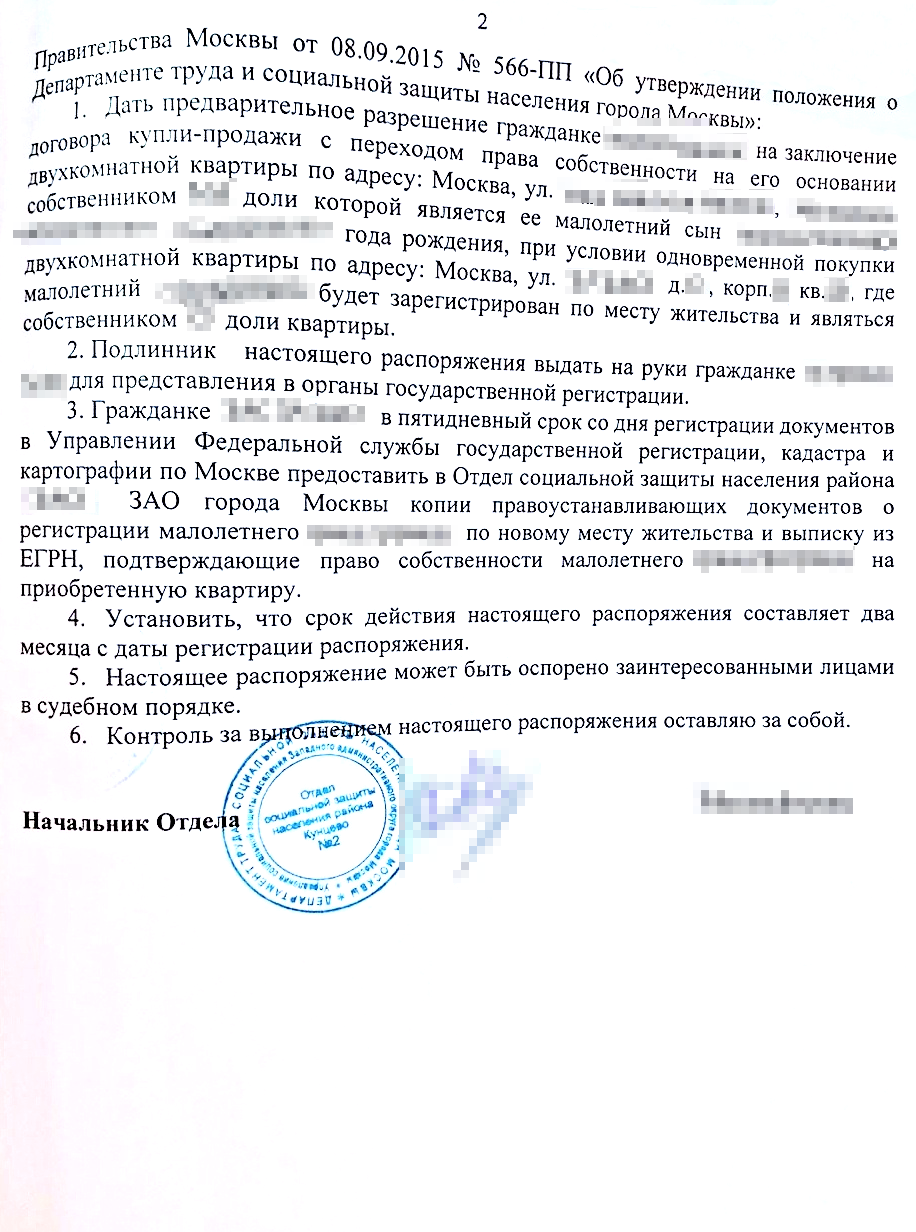

За день до сделки нам прислали текст договора для ознакомления. Наша риелтор попросила добавить туда пункт о том, что сделку можно считать действительной, если есть подписанный договор, акт приема-передачи и расписка о получении продавцом денег. Текст расписки мы согласовали заранее. Разрешение опеки нам тоже прислали заблаговременно, чтобы мы могли с ним ознакомиться.

В договоре было указано, что я должна перечислить деньги владельцу квартиры, у которого продавцы моей квартиры покупали жилье. Это было психологически неуютно: для меня это третье лицо, которого я не знаю.

В разрешении опеки мы проверили:

- Что есть согласие отца ребенка.

- Размер доли, которую несовершеннолетнему собственнику выделяют в новой квартире.

В новой квартире ребенку обязаны выделить такую же долю, какая у него была в предыдущей, или даже больше. Причем в расчет берут не только квадратные метры, но и стоимость доли. В прошлой квартире несовершеннолетнему принадлежали 2/5 доли площадью 18,4 м². В новом жилье ему выделили 1/2 доли площадью 21 м². Доля была больше и сама по себе, и по метражу.

Как проходила сделка

Все участники сделки встретились в отделении Сбербанка. Я проверила оригиналы документов: разрешение опеки, согласие отца ребенка на сделку, ЕЖД, который заменяет справку об отсутствии задолженностей по ЖКХ. Поскольку из-за коронавируса наша риелтор была на карантине, она проверяла документы в мессенджере.

Мы заключили с банком договор об аккредитиве. Услуги по его открытию стоили 2000 ₽. Я оплатила их как покупатель. В качестве условий, по которым можно было снять деньги с аккредитива, мы указали, что покупатель обязан предоставить две выписки из ЕГРН на продаваемую и покупаемую квартиры.

После банка мы поехали к нотариусу на оформление договора купли-продажи. Мы взяли с собой паспорта и свидетельство о браке. Продавцы квартиры также взяли паспорта, свидетельство о рождении несовершеннолетнего, свидетельства о браке и о разводе родителей ребенка, а также разрешение опеки.

Сделку записывали на видео. Помощник нотариуса включил камеру, по очереди называл фамилии всех присутствующих и данные их паспортов. Мы просто сели за большой переговорный стол и махали в камеру, когда называли нашу фамилию. Поскольку сделка проходила в разгар карантина, все были в масках и перчатках, а стол протерли антисептиком.

У нотариуса мы подписали дополнительные документы:

- Мой муж написал заявление, что он не возражает против покупки квартиры на мое имя. Услуги нотариуса по оформлению согласия стоили 1600 ₽. Накануне сделки риелтор продавцов посоветовала мне заключить брачный договор. Но я заверила ее, что понимаю все последствия и знаю, что без брачного договора собственность будет считаться совместной.

- Сестры-собственницы квартиры написали заявления, что они не были замужем, когда покупали квартиру, и что сейчас они тоже не в браке.

Такие заявления нужны, чтобы между супругами не возникло имущественных споров. Подлинность документов гарантирует нотариус.

После проверки черновика договора нам распечатали оригинал, который мы подписали по очереди. Оригиналы бумаг сшили. У продавцов моей квартиры на руках были два оригинала договора — о продаже квартиры мне и о покупке жилья у другого продавца.

Поскольку МФЦ и Росреестр не работали на прием документов, мы отправили их на регистрацию через нотариуса. Это обошлось в 5000 ₽.

Нотариус пообещала отправить договор в тот же день и пригласить нас, когда Росреестр зарегистрирует сделку и пришлет новые выписки из ЕГРН.

Как продавец альтернативной квартиры получал деньги

Нотариус пригласила нас через 4 дня и выдала нам зарегистрированный оригинал договора, выписки из ЕГРН, а также нотариально заверенные копии. Я спросила, как можно проверить подлинность документов, и нотариус показала рамку с электронной подписью сотрудника Росреестра.

Затем мы поехали в банк и предоставили выписки из ЕГРН по двум квартирам. По условиям банка деньги должны были прийти на счет продавца в течение двух недель.

Зачем подписывать акты приема-передачи квартиры и брать расписки

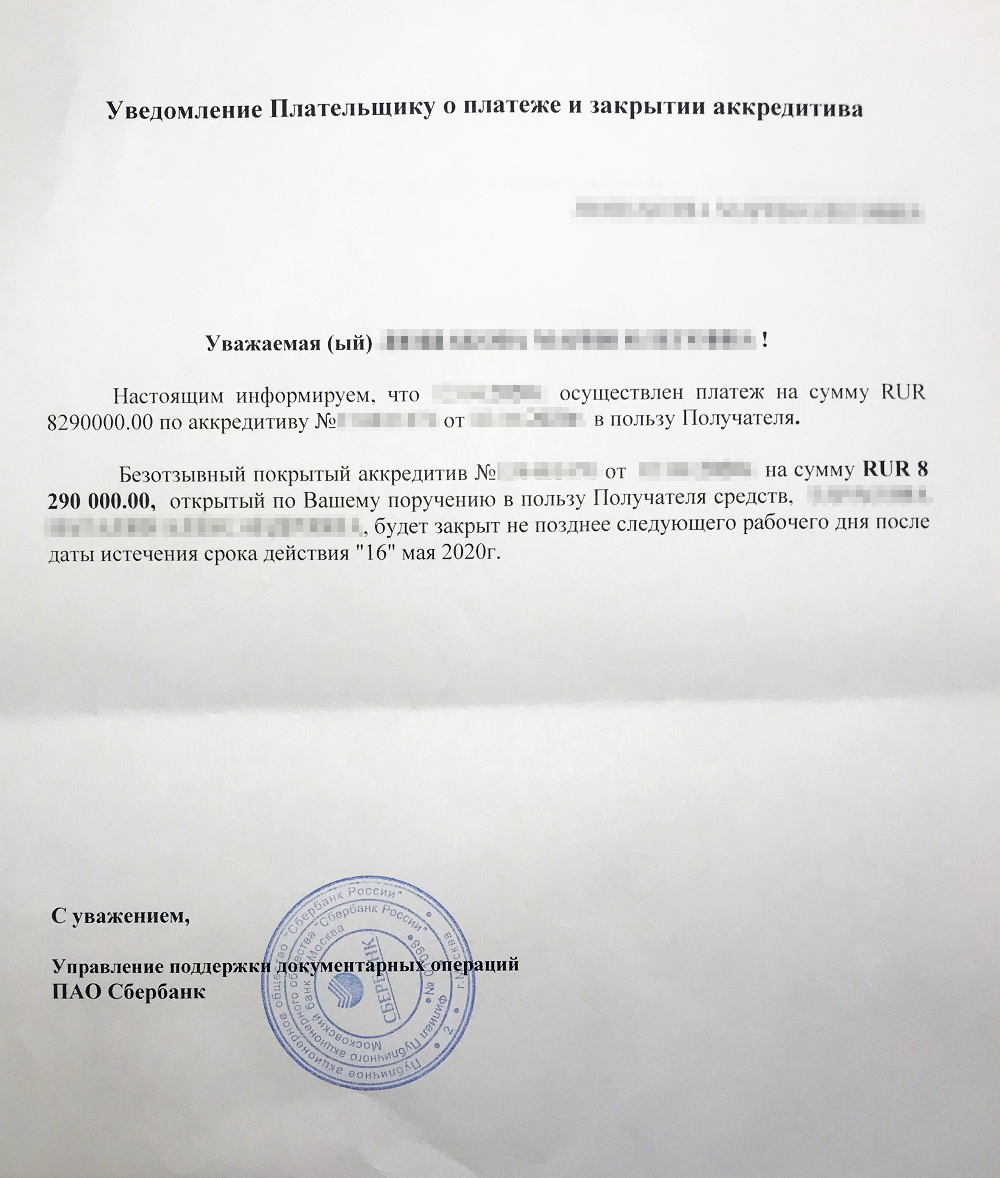

Через неделю на счет владельца квартиры, которую покупали наши продавцы, пришли деньги. Я получила от банка смс, что платеж по аккредитиву прошел. На следующий день мы подписали акт приема-передачи квартиры, а продавцы — расписку, что получили деньги. На этом все условия по договору были выполнены.

Акт приема-передачи — это документ о том, что продавец передал квартиру, а покупатель ее принял. Его подписывают обе стороны. Если потом покупатели обнаружат дефекты в квартире или, например, случится пожар или наводнение, то сделку отменить не получится. Поэтому акт подписывают только после личного осмотра квартиры. Я попросила включить в документ пункт о том, что владельцы передают мне встроенный шкаф и люстры, потому что читала в Т—Ж статью, где рассказывалось, как продавец отсудил у покупателя стоимость мебели, поскольку факт ее передачи не был зафиксирован в акте.

Расписка подтверждает, что все пять собственников получили деньги по договору купли-продажи и не имеют претензий. Для меня эта бумага означала спокойствие: по аккредитиву деньги получало третье лицо — девушка, у которой мои продавцы приобретали квартиру. А в расписке продавцы подтвердили, что все условия выполнены.

Наша риелтор посоветовала запросить в банке справку о том, что аккредитив был раскрыт и деньги перешли тому, кому предназначались. Мне понадобился этот документ, чтобы получить налоговый вычет.

В итоге сделка обошлась нам в 9050 ₽:

- нотариальное согласие супруга на сделку — 1600 ₽;

- регистрация сделки у нотариуса — 5000 ₽;

- оплата аккредитива — 2000 ₽;

- экземпляр выписки из ЕГРН, заверенный нотариусом, — 450 ₽.

- 9050 ₽

- мы потратили на оформление сделки

Как купить квартиру по альтернативной сделке

- Попросите у продавцов квартиры скидку за ожидание, пока они подберут альтернативу. Но будьте готовы к тому, что ее могут не дать.

- Заключите соглашение об авансе, зафиксируйте в нем цену на квартиру и срок, в который будет подобрана альтернатива.

- Держите связь с продавцами: узнавайте, как идет подбор альтернативы и насколько сложная получается цепочка сделок.

- Вместе с риелтором тщательно проверьте всю цепочку сделок: если где-то произойдет сбой, то пострадают все участники.

- Оформите сделку у нотариуса, даже если закон этого не требует. За это нужно заплатить, но нервы стоят дороже.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga