Как планировать бюджет на инвестиции?

Я прошла ваш курс по инвестициям и еще кое-где изучала информацию. В итоге что-то стало понятно, но в целом картина даже немного запуталась в плане диверсификации по видам вложений и валют.

Неясно, как планировать бюджет на инвестиции. Сейчас план примерно такой: 10% дохода я отправляю на формирование подушки, а 20% — на инвестиции. Как правильно диверсифицировать подушку? И как лучше сформировать портфель? Из чего он должен состоять?

Вы приводили пример портфеля, который годится для начала. Получается по 4% дохода на инструмент:

- FXUS — акции американских компаний;

- SBMX — крупнейшие российские компании;

- FXDE, FXCN или FXJP — любой фонд, который инвестирует в экономику не России или США;

- FXMM — векселя казначейства США;

- FXRU — валютные облигации российских корпораций.

Если делить портфель не только на пять инструментов, но и на три валюты, как в вашем примере, то получается какая-то подозрительная дробность. Или это нормально?

Формировать подушку безопасности и портфель ценных бумаг рекомендуется поэтапно: сначала накопить необходимую подушку, затем приступать к инвестированию. Иначе в случае форс-мажора вы остаетесь без полноценной страховки: например, подушка еще не накоплена, а портфель ценных бумаг ушел в минус.

Расскажу подробнее, где хранить подушку и как диверсифицировать капитал.

Инвестирование при неполной подушке

Психологически комфортно начинать инвестировать, когда подушка безопасности уже сформирована. Но если вы готовы рисковать, то можно действовать и по указанной схеме: откладывать 10% на подушку, а 20% инвестировать. В таком случае накопить подушку размером в три зарплаты удастся за 2,5 года.

В свой инвестиционный портфель при этом необходимо приобретать ликвидные инструменты — те, по которым проходит большой внутридневной объем торгов. Это должны быть бумаги первого эшелона — тогда в биржевом стакане всегда будут покупатели, и при необходимости вы сможете быстро продать актив.

Также есть смысл начинать с консервативных инструментов, например облигаций, и переходить к более рисковым по мере накопления подушки. Консервативные инструменты менее волатильны. Они реже и не так сильно уходят в просадку, а значит, если экстренно их обналичивать, вы вернете капитал с минимальными потерями.

Если приобретаете ценные бумаги на ИИС, помните: на то, чтобы закрыть счет и вывести деньги, необходимо время — до месяца в зависимости от брокера. Если досрочно закрыть счет, когда вы владели им менее трех лет, теряются льготы по ИИС, а полученные налоговые вычеты придется вернуть. Поэтому, пока вы не накопили подушку безопасности, имеет смысл держать часть активов на обычном брокерском счете.

Как хранить подушку безопасности

В случае с финансовой подушкой у нас нет задачи извлекать прибыль. Главное тут — возможность обналичить деньги в любой момент. Поэтому лучшее решение, чтобы ее хранить, — банковский вклад или карта с процентным остатком.

При этом банковские вклады до 1,4 млн рублей застрахованы со стороны государства, поэтому сумму можно хранить в одном банке.

Проценты по вкладам, которые вы будете получать, в какой-то мере компенсируют действие инфляции. На декабрь 2020 за неполный год в России официально она составляет 3,32%, долларовая — 2,28%.

Подушку можно как держать в рублях, так и диверсифицировать по валютам — это поможет защитить ее от девальвации.

Девальвация — это обесценивание одной валюты по отношению к другой. Обычно деньги развивающихся стран обесцениваются по отношению к валютам развитых. Рубль не исключение. В 2020 году он потерял в цене 20% по отношению к доллару. Девальвация в конечном счете приводит к удорожанию зарубежных товаров, а также местных продуктов с импортной составляющей. Поэтому покупательная способность рублевого капитала со временем падает.

Допустимо держать всю подушку в рублях, ведь ее назначение — покрыть базовые расходы. Импортная составляющая здесь сведена к минимуму — покупательная способность подушки особо не пострадает. Вы приобретаете продуктовую корзину за рубли, и обесценивание рубля не так сильно скажется на вашей способности что-то купить, как если бы вы копили сумму для поездки за границу. Потери от инфляции компенсируют проценты по вкладу.

Но чтобы совсем не думать о девальвации, надежнее хранить сумму пополам в рублях и валюте, например в американском долларе. Тогда, какие бы движения ни происходили в валютной паре «рубль — доллар», покупательную силу вашего капитала это не затронет.

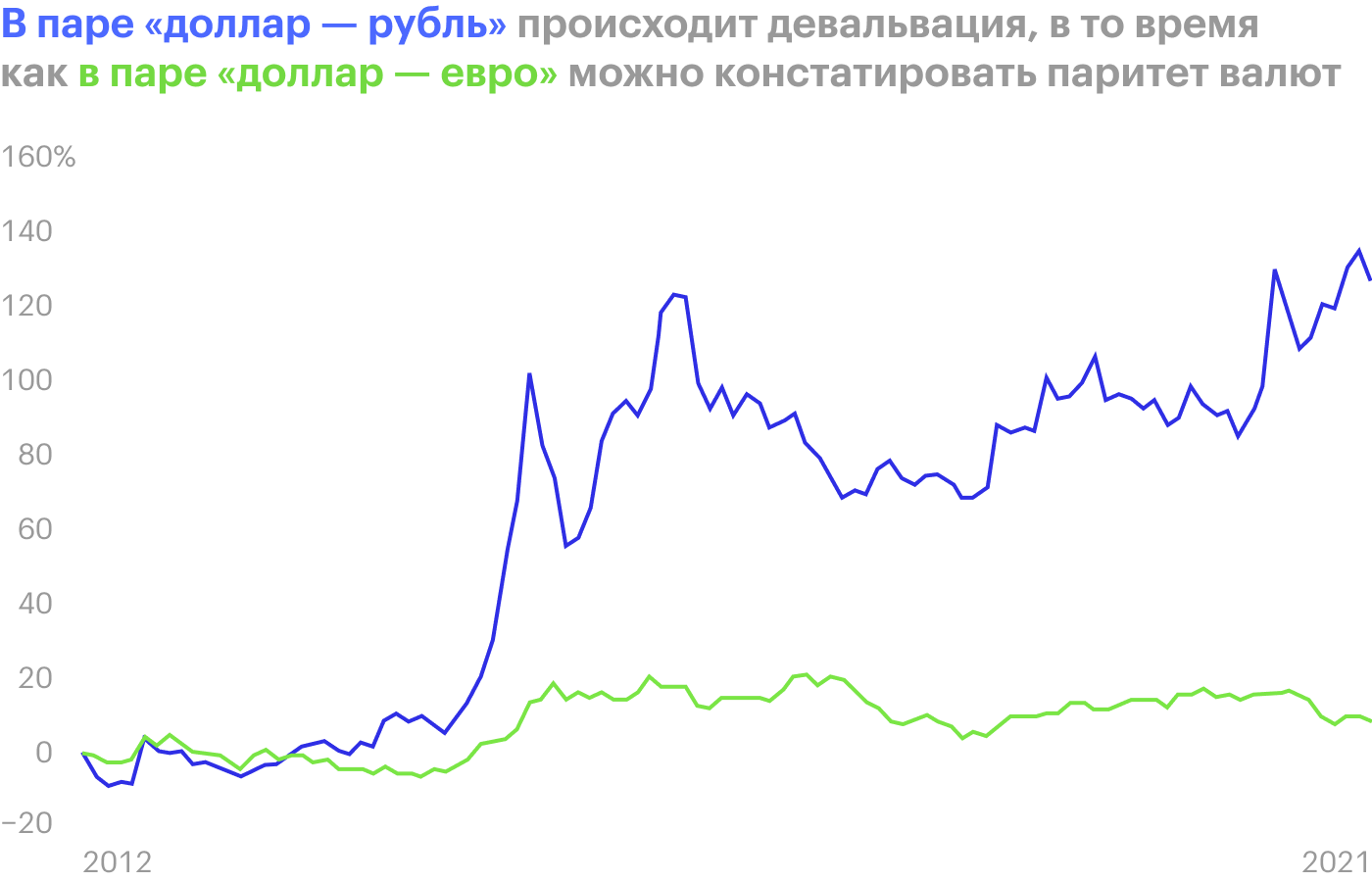

Если говорить о диверсификации в равных пропорциях по трем валютам — рублю, доллару и евро, — фактически это будет означать следующее: треть суммы у вас хранится в рублях и две трети — в твердых валютах. Колебания пары «доллар — евро» незначительны — в пределах 10% за последние девять лет. А вот падение рубля в тот же период составило 138%.

На финансовой подушке мы не пытаемся зарабатывать, и главным фактором является стабильность. Поэтому валютная диверсификация тремя валютами должна выглядеть так: 50% — в рублях, по 25% — в долларах и евро.

Диверсификация инвестиционного портфеля

Разбивка портфеля производится по разным критериям. Вот некоторые из них:

- по инструментам: например, облигации, акции, золото, коммодити, недвижимость;

- по типам облигаций: государственные, муниципальные, корпоративные, они также могут быть с переменным или постоянным купоном, и т. д.;

- по дюрации облигаций: долгосрочные — от 10 лет, среднесрочные — от года до 5—10 лет, краткосрочные — до года, ультракороткие — до 3 месяцев;

- по общему количеству эмитентов. Если речь об отдельных акциях, в портфеле желательно иметь не менее 20—30 компаний. Если используете ETF, то этот момент неактуален;

- по деятельности компаний, а именно по секторам и отраслям;

- по разным экономикам. Если речь о компаниях, где эмитент зарегистрирован и ведет свою основную деятельность. Когда мы говорим о портфеле ценных бумаг, именно под этим пунктом обычно и подразумевается валютная диверсификация.

Рассмотрим пример портфеля:

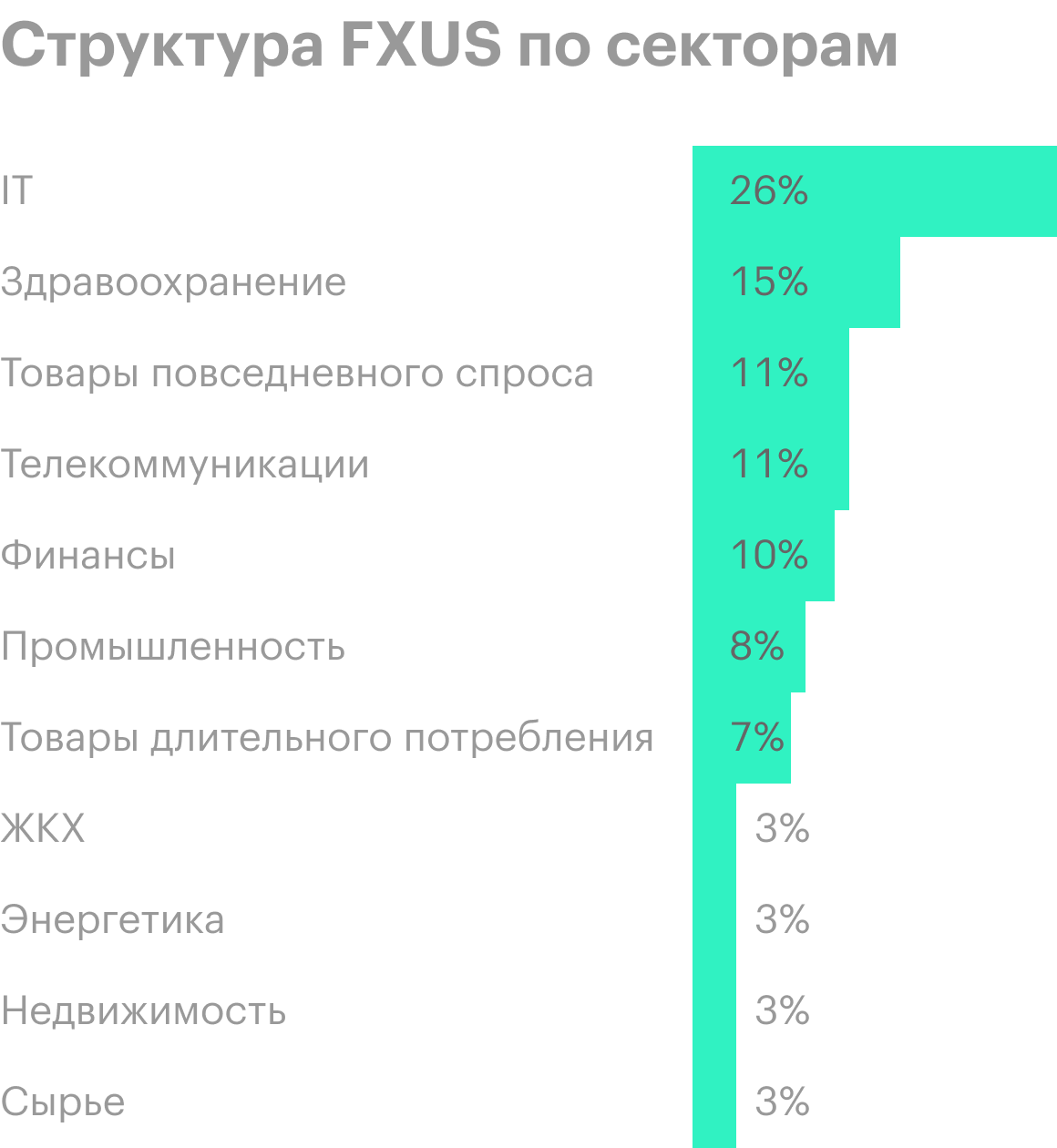

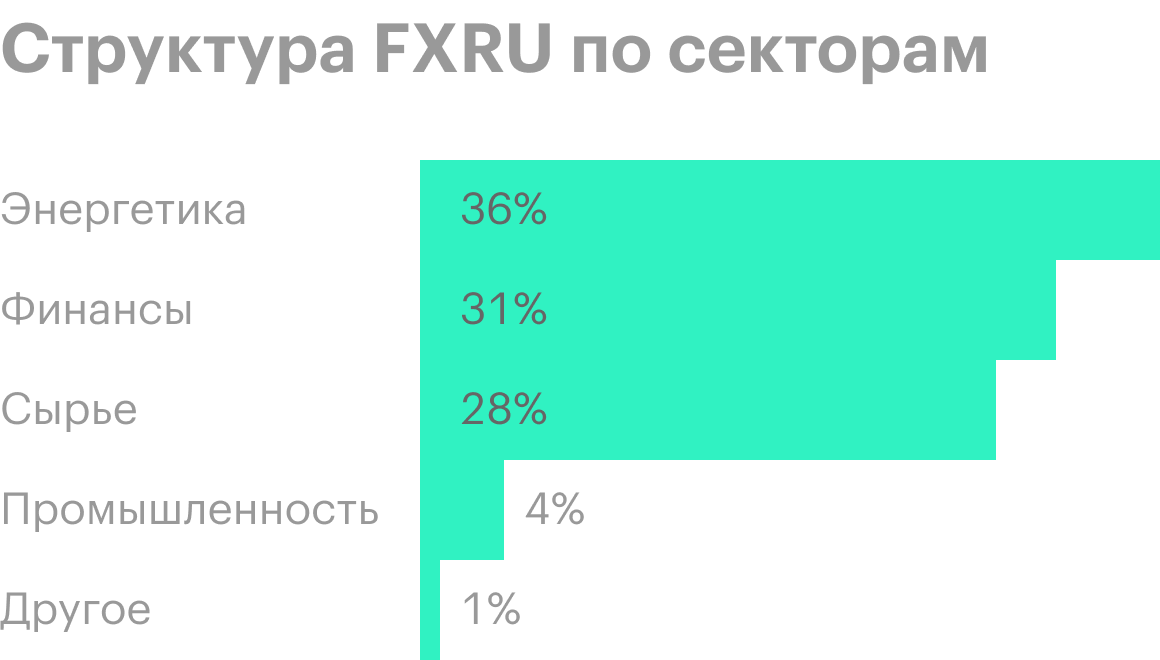

Здесь два класса активов: облигации и акции. Из облигаций у нас есть краткосрочные государственные облигации США — FXMM, а также корпоративные долговые бумаги 27 российских эмитентов — FXRU. В фонде FXUS 500 компаний, которые охватывают 80% экономики США, — это значит, что у нас есть полноценная диверсификация по секторам и отраслям. В FXDE — 45 немецких бумаг, в SBMX — 42 российских эмитента с уклоном на сырьевые отрасли.

Валютная диверсификация при этом будет такой: рубль, доллар и евро. Даже с учетом того, что все перечисленные фонды вы можете купить за рубли и в портфеле они будут отражаться в рублях.

Это принципиальный момент. Важно, не за какую валюту вы покупаете фонд, а какие бумаги находятся в его корзине. Состав любого фонда можно посмотреть на его сайте.

- Например, фонд FXUS — акции американских компаний — котируется на Московской бирже в рублях и долларах. Его можно купить за любую из этих валют, но актив долларовый. Если вы покупаете FXUS за рубли и, например, рубль девальвировался на 10%, то в вашем портфеле этот актив подорожает в рублях на то же значение. Ведь FXUS — это только оболочка, а внутри него Apple, Microsoft, Intel и т. д.

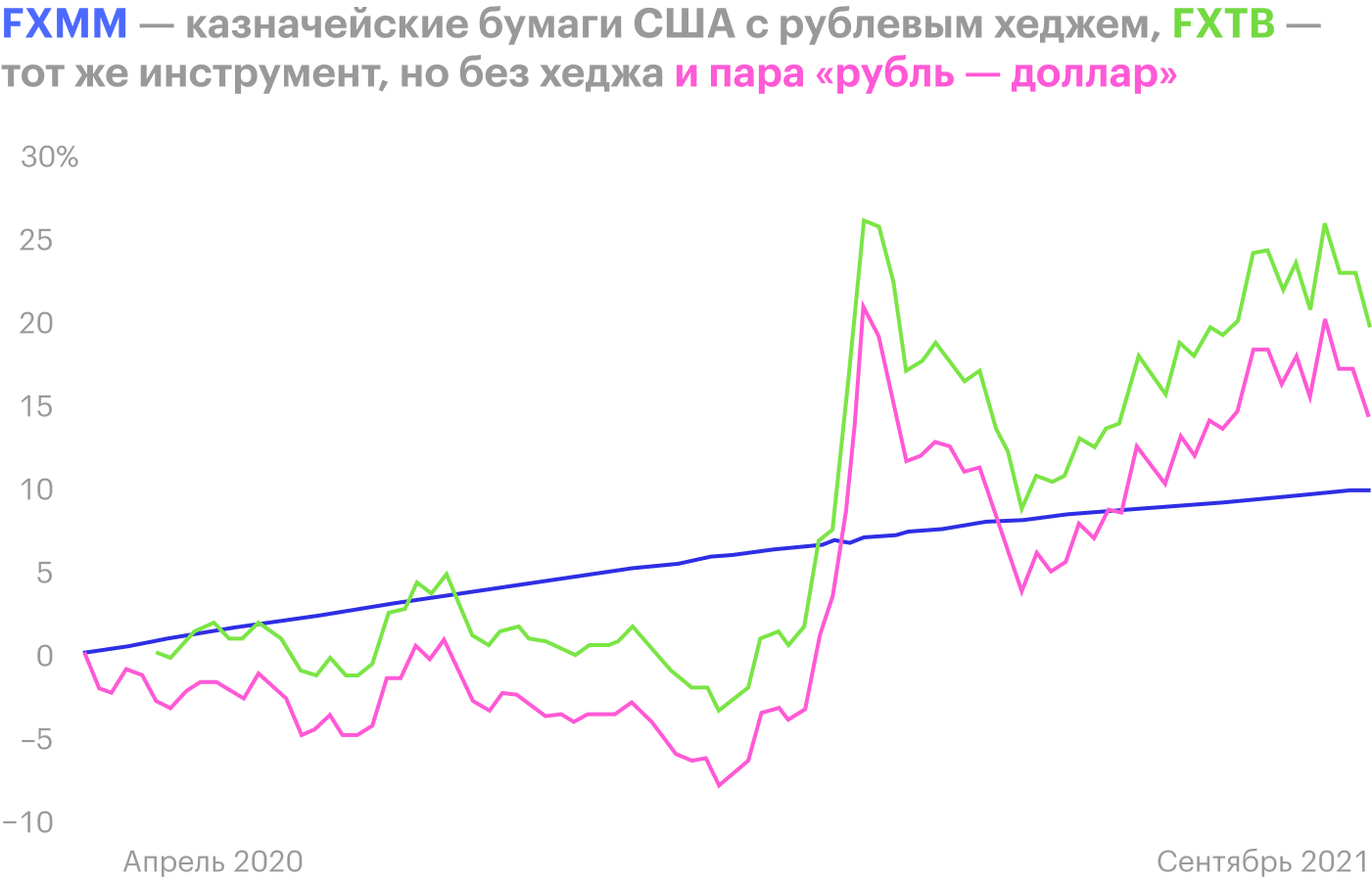

Когда речь идет о фондах, нужно учитывать, осуществляют ли они валютное хеджирование. Это означает, что фонд своими силами компенсирует колебания валютной пары. Если доллар подорожает или подешевеет, это не скажется на котировках такого инструмента.

- Например, фонд FXMM долларовый, но с рублевым хеджированием. Это значит, что на самом деле его надо считать как рублевый актив, хотя внутри него долларовые инструменты. Если посмотреть на график такого фонда, то его движение окажется ровным в течение всего времени, несмотря на колебания доллара по отношению к рублю.

- Если же взять фонд FXTB — аналог FXMM, у которого тот же набор активов, но без рублевого хеджирования, то его график будет зависеть от пары «доллар — рубль».

Таким образом, FXTB — это долларовый актив, а FXMM — рублевый, несмотря на идентичную корзину инструментов. Поэтому при валютной диверсификации портфеля нужно брать в расчет хеджирование у ETF.

Вернемся к нашему портфелю:

- FXUS — американские акции. Это долларовый актив, несмотря на то что его можно купить в рублях.

- SBMX — акции российских компаний, то есть рублевый актив.

- FXDE — бумаги в евро, несмотря на то что фонд можно приобрести за рубли.

- FXMM — векселя казначейства США, то есть долларовые бумаги, но так как у фонда рублевое хеджирование, то это рублевый актив. Если заменить на аналог FXTB, это будет долларовый актив.

- FXRU — долларовые облигации российских эмитентов. Это долларовый актив. Если заменить на аналог FXRB с рублевым хеджированием, то получится рублевый актив.

Допустим, вы формируете портфель из пяти указанных фондов в равных пропорциях — по 20%. Покупать их лучше сразу за рубли, чтобы не терять на комиссиях при конвертации в доллары и евро. Несмотря на то что все активы в портфеле будут отображаться в рублях, реальная разбивка по валютам будет такая: 40% — рубль, 40% — доллар и 20% — евро. Таким образом, рубль к твердым валютам будет размещен в пропорции 40/60.

В случае с инвестиционным портфелем рублевую долю можно сократить еще сильнее, тогда потенциал доходности портфеля будет выше.

Что еще важно знать о диверсификации портфеля

Валютная диверсификация не всегда определяется разбивкой по странам резидентства того или иного эмитента. И нужно учитывать характер бизнеса компании. Поэтому не все так однозначно.

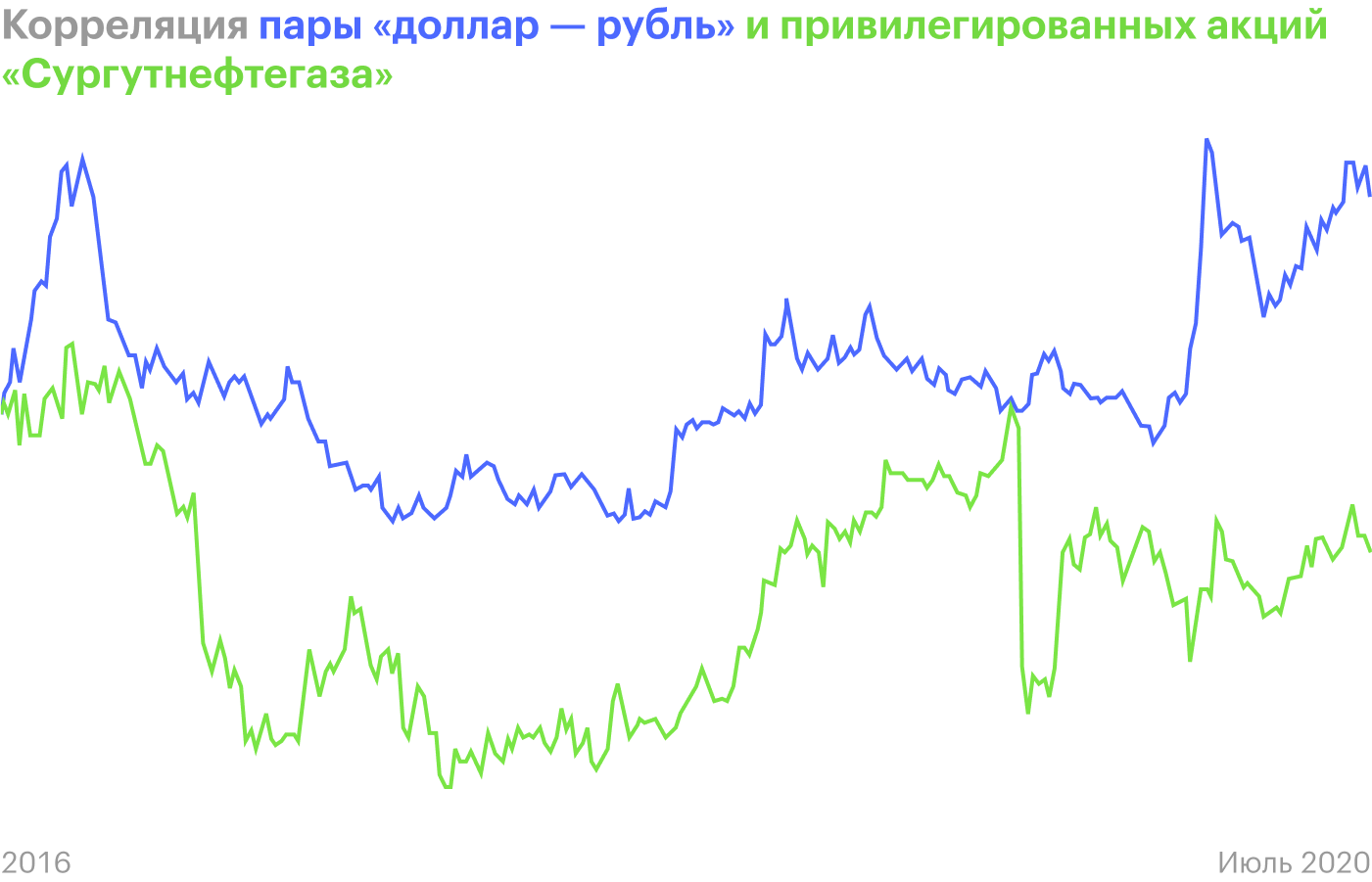

- Например, если взять акции компании «Сургутнефтегаз», то по всем признакам это рублевый актив, а по факту — квазидоллар, ведь на балансе компании числится порядка 50 млрд долларов. Таким образом, котировки бумаги коррелируют с курсом доллара.

Кроме того, у многих российских компаний есть листинг, или они представляют свои депозитарные расписки на зарубежных биржах. Можно купить, к примеру, «МТС» как за рубли — MTSS, так и за доллары — MBT. В первом случае это можно считать рублевым активом, во втором — долларовым.

Что в итоге

Комфортнее инвестировать, когда подушка безопасности полностью сформирована. Но допустимо инвестировать и параллельно с накоплением подушки, если осознавать риски.

Финансовую подушку лучше всего хранить в максимально ликвидном инструменте — на банковских счетах. В этом случае сумма до 1,4 млн рублей застрахована.

Подушку можно держать в рублях, но максимально безопасно — в рублях и твердой валюте в пропорции 50/50.

Для инвестиционного портфеля диверсификация по валютам фактически означает разделение по экономикам — в активы какой страны вы вкладываетесь. При этом необходимо брать в расчет специфику бизнеса компании.

ETF можно приобретать в разных валютах, но важно обращать внимание, в какой валюте выражены активы внутри него.