Как купить акции физическому лицу через приложение

На примере акций Яндекса

В 2020 году на Московскую биржу пришло около 5 млн физических лиц, открывших брокерские счета, — это больше, чем за все предыдущие годы вместе взятые.

Таким образом, общее количество частных инвесторов в России достигло рекордных 8,8 млн, а в 2021 году уже перевалило за 10 млн.

Объем торгов на рынке акций также достиг исторического максимума и составил 23,9 трлн рублей — почти вдвое больше результата 2019 года.

Банковские депозиты зачастую даже не могут перекрыть потери от инфляции, поэтому капитал стал перетекать в более доходные инструменты, такие как акции и облигации. Торговать на фондовой бирже в наше время стало очень просто — ценные бумаги покупаются через приложение брокера в пару кликов.

Рассмотрим эти аспекты подробнее, а также покажем, как новичок может купить акции на примере приложения «Тинькофф-инвестиции».

Что такое акции

Акции — это ценные бумаги, подтверждающие ваше право собственности на долю компании. Иными словами, вы становитесь миноритарным совладельцем бизнеса и можете претендовать на часть его выручки.

Выручка компании может распределяться разными способами: ее могут оставить в компании, направив на развитие бизнеса, а могут направить на выплаты дивидендов. Тогда вы, как собственник компании, получаете причитающуюся долю выручки.

Куда и каким образом распределяется выручка, прописывается в уставе и дивидендной политике компании, а также выносится на голосование на собраниях акционеров. В любом из этих случаев акционер получает выгоду: либо на его счет поступают дивидендные выплаты, либо компания развивается, за счет этого растут ее показатели и биржевые котировки — растет стоимость акций.

Еще периодически компания выкупает с биржи свои акции — осуществляет так называемый байбэк. Это тоже форма распределения выручки компании и тоже вызывает рост котировок.

Таким образом, если бизнес успешен, акционер как совладелец в любом случае имеет выгоду.

Акции разных компаний объединяют в индексы, которые показывают их общую доходность. Например, индекс акций S&P 500 представляет 505 крупнейших компаний, чьи акции торгуются на биржах США, и служит индикатором состояния американской экономики. Многие стратегии инвесторов основаны на повторении индексов.

Зачем покупать акции

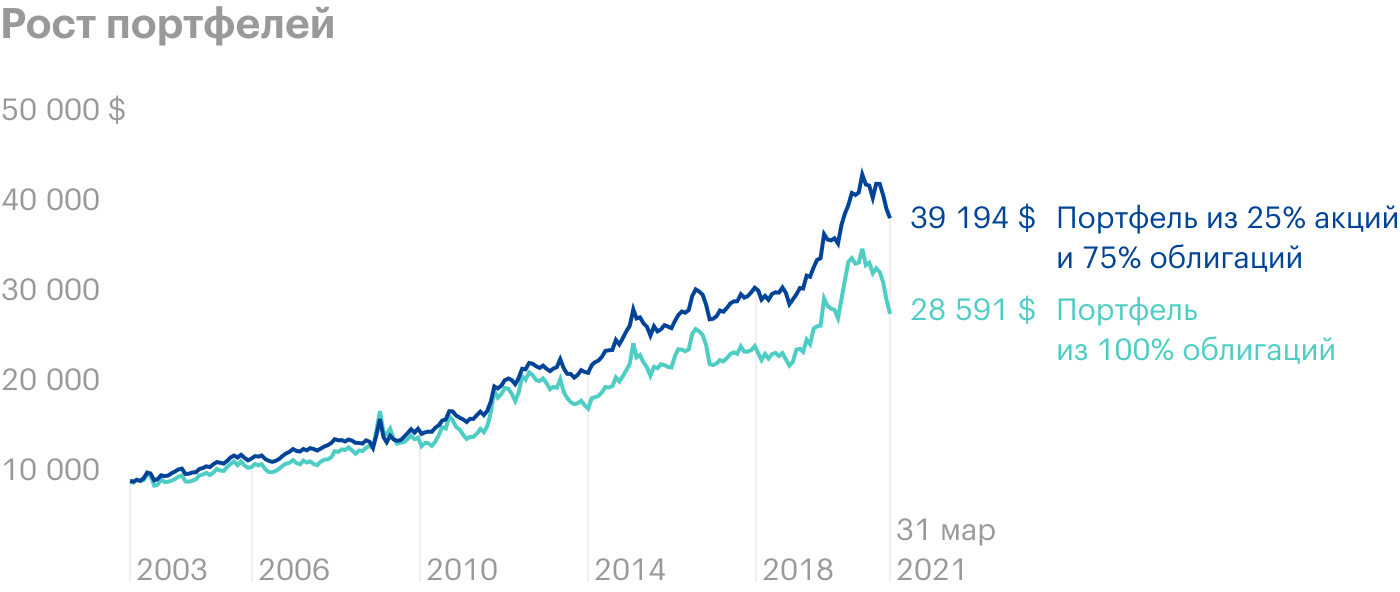

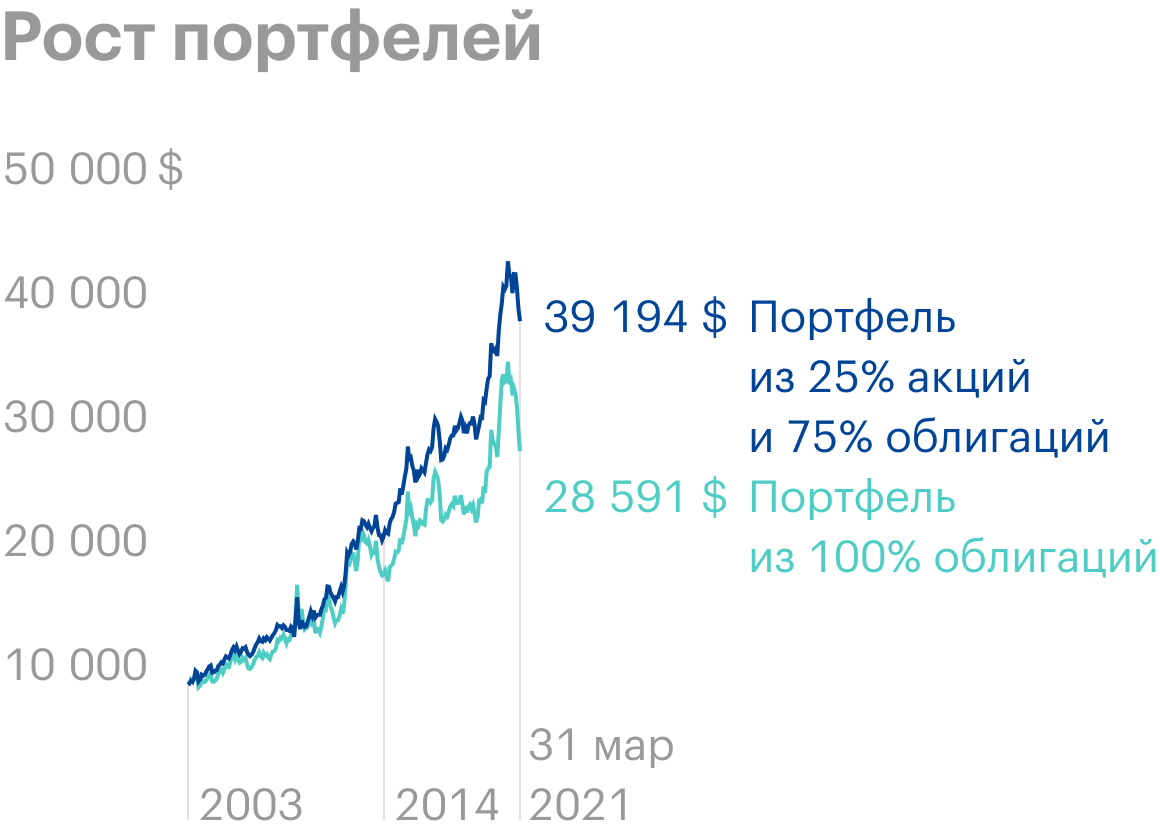

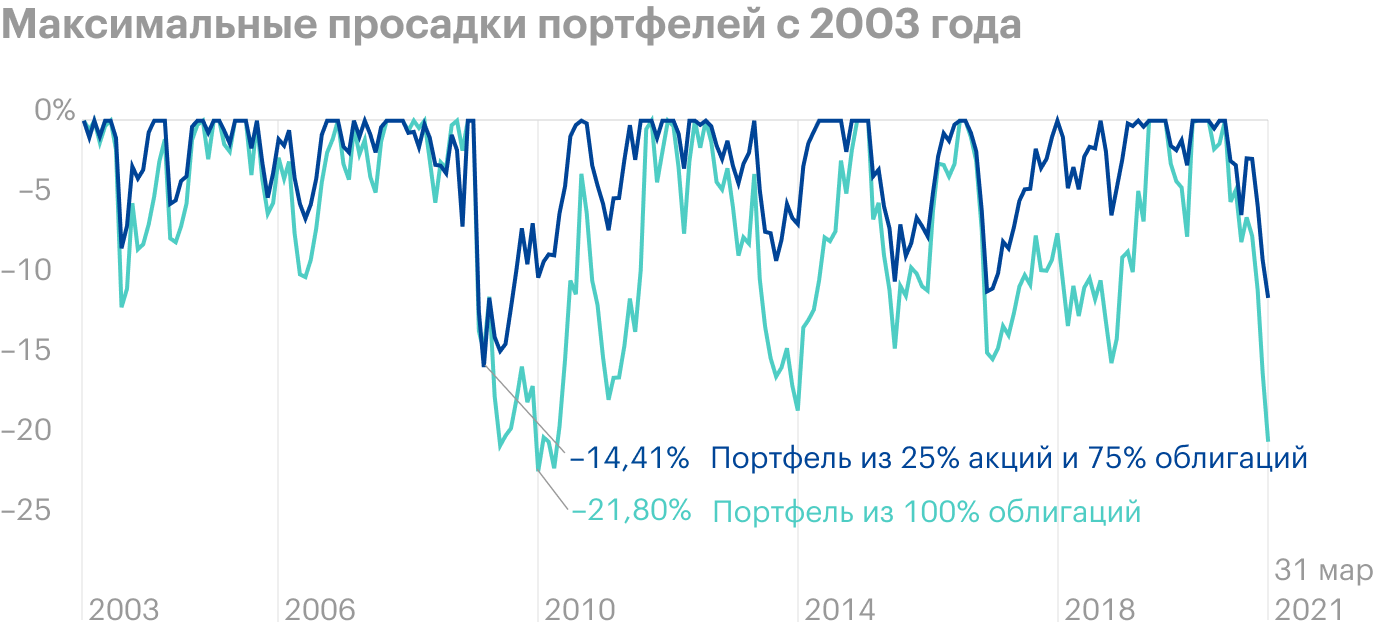

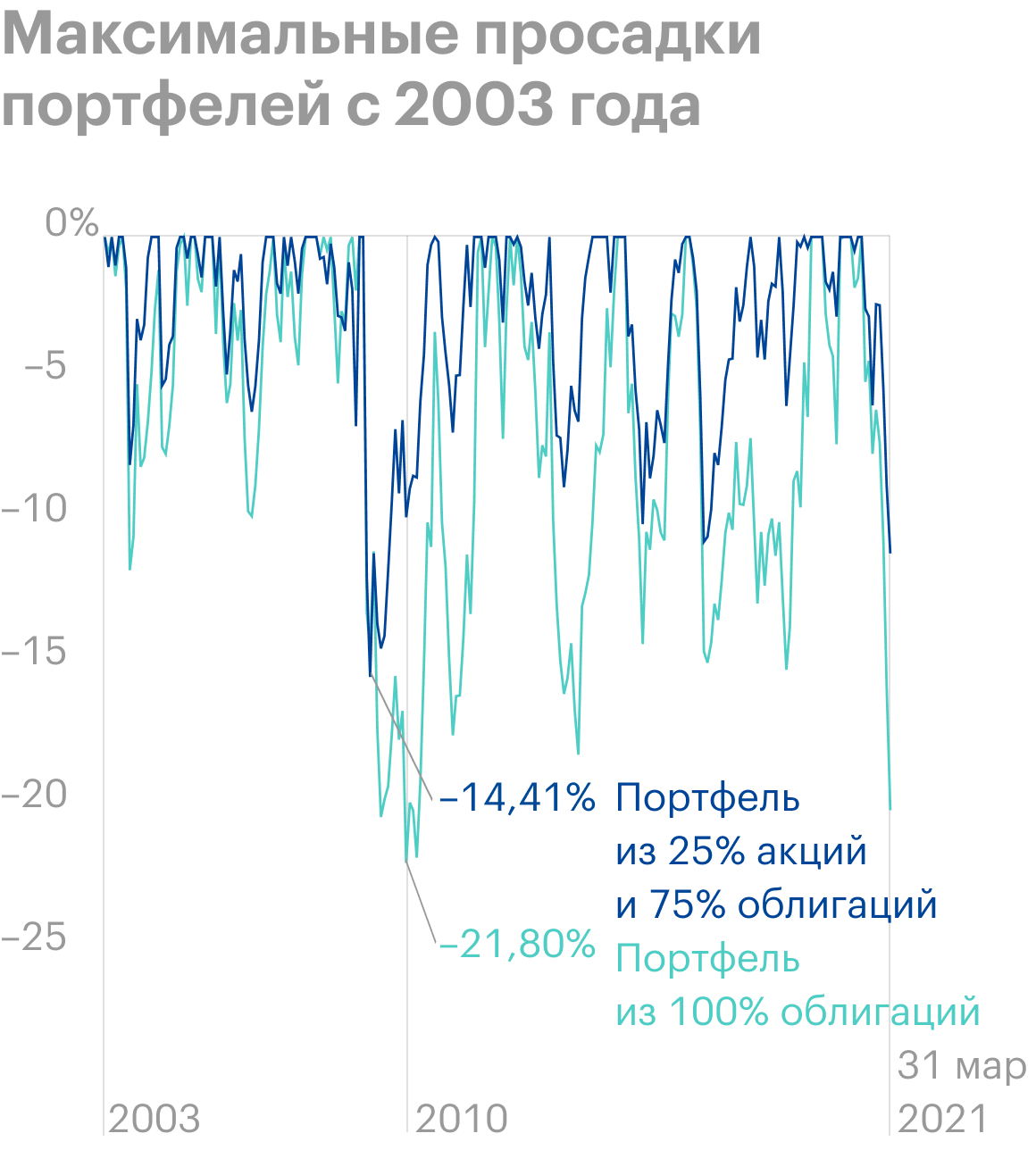

Доходность акций выше доходности облигаций, поэтому они являются основной движущей силой в портфеле инвестора. Поэтому даже самый консервативный инвестиционный портфель обычно не обходится без них. Например, если взять портфель из 100% облигаций, то добавление к нему 25% акций увеличит доходность стратегии и снизит риски — за счет эффекта диверсификации.

Что касается самих акций — это рисковый инструмент, так как у них высокая волатильность. Иными словами, цена на акцию может вести себя капризно — резко расти или падать. Например, если выходит позитивная новость о компании, то за день цена ее акции может взлететь на 10—20% или даже больше.

- Так произошло 22 сентября 2020 года, когда появилась информация о покупке Яндексом банка Тинькофф. На этих слухах волатильность резко увеличилась: бумаги Яндекса в течение дня показывали рост на 19%.

Чтобы уменьшить риски акций, инвестор часто добавляет в портфель облигации, золото и другие альтернативные инструменты. Такая диверсификация между различными классами активов позволяет сгладить общую волатильность портфеля.

Преимущества акций

Перед депозитами и облигациями акции имеют ряд преимуществ:

- Акции — наиболее доходный инструмент на фондовом рынке. За последнее десятилетие индекс S&P 500 прирастал в среднем на 13,38% ежегодно.

- Акционер становится собственником компании. Значит, он может получить выгоду, если бизнес работает успешно. В то же время облигации — это деньги, которые вы просто даете в долг эмитенту, а он возвращает их с процентами. Рассчитывать на долю в бизнесе вы не можете.

- Акции делают доступным вложение в тысячи компаний по всему миру, а также в целые отрасли и секторы экономики — посредством биржевых фондов (ETF). В то же время не каждая компания привлекает инвестиции через выпуск долговых бумаг — облигаций.

- Акции более волатильны, а значит, хорошо подходят для спекуляций, а также для агрессивных портфелей — когда капитал нужно приумножить в короткие сроки. В этом случае инвестор сознательно принимает на себя больший риск.

- Акции позволяют вкладываться в совсем молодые компании — на уровне стартапа. Такие сделки проводятся вне биржи, а подобный тип инвестирования называется венчурным. Это один из самых рискованных видов вложений — по статистике, 75% стартапов не возвращают инвестору вложенный капитал. Традиционное кредитование или выпуск долговых бумаг молодым компаниям недоступны из-за высокого профиля риска. Поэтому в обмен на инвестиции они предоставляют инвесторам долю в компании — акции.

Способы покупки и хранения акций

У эмитента — непосредственно у компании, которая их выпустила. Этот способ обычно используется, если компания непубличная — то есть не вышла на биржу. Например, потому что компания очень молодая, а выход на биржу стоит больших денег.

Покупка акций у эмитента называется внебиржевой сделкой, так как купля-продажа происходит за пределами лицензированных торговых площадок. По данным за 2020 год, в России действует более 63 тысяч акционерных обществ, и только акции 210 из них торгуются на Московской бирже.

Чтобы приобрести акции у эмитента, необходимо обратиться в компанию лично или через ее представителя. Услуги брокера при этом не требуются.

У частных лиц. Такой вариант также является внебиржевой сделкой. Например, вам захочется передать акции в собственность жене. В любом случае сделка подразумевает обращение в депозитарий брокера или эмитента. Депозитарий — это специальная организация-посредник, которая ведет все записи, подтверждающие права инвесторов на ценные бумаги.

Вы подаете депозитарное поручение на смену собственника. За исполнение поручения и сопутствующие услуги депозитарий взимает плату. Например, ВТБ берет 250 ₽ за одно поручение, если перевод ценных бумаг осуществляется в рамках его депозитария, и может достигать 10 000 ₽ при переводе бумаг от стороннего профучастника.

Через банк. В банковском отделении иногда можно приобрести акции самого банка. Например, в отделении Сбербанка продают акции Сбербанка. Это возможно благодаря тому, что банк является лицензированным брокером. При покупке он автоматически открывает клиенту брокерский счет.

Еще существуют опосредованные способы приобретения акций через продукты банка, например через паевые инвестиционные фонды — как у «Газпромбанка». Другой пример — это когда вы храните деньги в Инвесткопилке Тинькофф-банка. Эти средства автоматически размещаются в биржевых фондах «Вечный портфель» от Тинькофф-капитала, где доля 25% отводится акциям.

Через брокера. Это самый простой и популярный способ совершить сделку.

Так как физическое лицо не вправе самостоятельно торговать на фондовых биржах, ему необходим посредник — брокер. Брокерами выступают организации, прошедшие лицензирование со стороны ЦБ. Брокер взимает за свои услуги с клиентов комиссии, которые могут складываться:

- Из фиксированной платы за ведение брокерского счета.

- Процентной комиссии от размера каждой совершенной сделки.

- Абонентской платы за депозитарий.

У разных брокеров тарифы разные. Например, Тинькофф-брокер на стандартном тарифе «Инвестор» взимает единую комиссию 0,3% от суммы каждой сделки и не берет денег за ведение счета и депозитарий.

Раньше для совершения сделок вам нужно было обращаться к брокеру по телефону или использовать специальный терминал — компьютерную программу. Сейчас, с развитием веб-сервисов и мобильных приложений, инвестировать стало просто.

Через приложение доступ к бирже сейчас предоставляет большинство брокеров. Интерфейс, качество программы и удобство использования часто становится главным критерием в пользу выбора того или иного брокера.

Что нужно знать перед тем, как покупать акции

Перед тем как начать инвестировать, мы рекомендуем немного погрузиться в предмет. Заручитесь минимальными знаниями по различным инструментам и управлению портфелем. Например, пройдите наш бесплатный курс для новичков, а также почитайте статьи про секторальное деление акций и то, как проводить фундаментальный анализ. Это минимизирует вероятность нарваться на компанию с плохим финансовым здоровьем. Например, на ту, что находится на грани банкротства.

Помимо этого, мы советуем начинать инвестирование в акции через покупку БПИФ или ETF — таким образом вы приобретаете сразу диверсифицированный набор бумаг, что минимизирует риски.

Сколько нужно денег, чтобы начать. Стоимость многих ETF и российских акций позволяет начать совсем с небольшого капитала — 500—1000 ₽. А если вы регулярно пополняете счет и реинвестируете поступающие дивиденды, то ваш портфель будет расти быстрее за счет сложного процента.

Выбор времени покупки. Сделки на фондовой секции биржи можно совершать в рабочие дни с 09:30 до 23:50 — когда Мосбиржа открыта. Если инвестируете на долгий срок, то добавлять акцию в портфель можно в любой момент, не дожидаясь удачного момента для входа. Если же совершаете краткосрочную сделку, то для поиска оптимальной точки входа поможет технический анализ.

Могут ли сотрудники покупать акции своей компании. При покупке ценных бумаг действуют законы страны, в которой находится фондовая биржа. Законы о ценных бумагах всегда содержат пункт об инсайдерах. Если у человека есть доступ к секретной информации о компании, он инсайдер. Использовать такую информацию для покупки или продажи акций нельзя.

Выясните, можно ли вам покупать акции своей компании. Это знают специалисты HR-блока или коллеги из отдела по работе с инвесторами.

Налоги и льготы. Ценные бумаги — это вид собственности. Поэтому при продаже любой акции, которая находилась в вашем портфеле менее трех лет, возникает налоговый случай — удерживается НДФЛ 13%. Это если вы резидент РФ, для нерезидентов — 30%. Если же с момента покупки ценной бумаги прошло более трех лет, то вступает в силу льгота на долгосрочное владение — освобождение от налога.

Что касается дивидендов, то такой же НДФЛ 13% взимается с поступающих на ваш счет выплат от российских эмитентов.

Самостоятельно вам ничего декларировать не нужно — брокер является налоговым агентом. Он автоматически удержит необходимые суммы и отчитается за вас перед ФНС.

В случае, если на ваш счет поступают дивиденды от американских эмитентов, возможны несколько вариантов:

- Если вы не подписывали форму W-8BEN об избежании двойного налогообложения, то с них в США удержат 30%. Отчитываться за поступившие средства перед ФНС не нужно.

- Если подписали форму W-8BEN, то в США удержат 10%. Еще 3% инвестор обязан задекларировать в России самостоятельно. Брокер в этом случае не выступает налоговым агентом.

- Даже при подписанной форме W-8BEN с дивидендов могут снять в США более 10%. Это касается компаний REIT и компаний, которые имеют форму регистрации LP — Limited Partnership. В этом случае, если сумма удержанного налога превышает 13%, перед ФНС не нужно отчитываться.

Помимо этого, любой гражданин РФ может получить дополнительные льготы, открыв счет ИИС. Это специальный брокерский счет, который бывает двух типов:

- С вычетом А — на взносы. Можно вернуть 13% от вложенных на ИИС денег, но не более 52 000 ₽ за год и не больше суммы уплаченного вами НДФЛ.

- С вычетом Б — на доход. Если вы продаете ценные бумаги и получаете прибыль, то не платите НДФЛ, даже если они находились в собственности менее 3 лет.

Возможные ошибки:

- Импульсивные покупки и продажи. Не поддавайтесь эмоциям, когда рынок движется не в вашу сторону. Придерживайтесь выбранной стратегии. Если вы провели фундаментальный анализ компании и она вам подошла, то не стоит паниковать из-за падения ее котировок на несколько процентов.

- Слабая диверсификация. Если в портфеле менее 10 эмитентов, то этого недостаточно. Если подбирать отдельные компании в портфель сложно, то купите пару ETF на популярные индексы акций. Например, БПИФ SBMX позволит вложиться в индекс Мосбиржи, где представлены десятки топовых российских компаний.

- Перекос в сторону одного эмитента. Старайтесь не выделять более 5% портфеля одной позиции, чтобы сильно не зависеть от нее.

Что нужно сделать перед покупкой акций

Оцените свои ресурсы: первоначальный капитал и план пополнений на ближайшие годы. Установите свои цели и горизонт инвестирования и выберите подходящую стратегию, которая позволит реализовать задуманное.

Оценка своих ресурсов. Перед тем как инвестировать на фондовой бирже, убедитесь, что вы погасили все кредиты, а также имеете финансовую подушку безопасности на 3—6 месяцев. Более подробно об этом читайте в статье про базовые шаги по планированию бюджета.

Выбор стратегии. В зависимости от целей и горизонта инвестирования вы выбираете консервативную или более агрессивную стратегию. Она может быть пассивной — по принципу «купил и держи» — или же подразумевать более активное управление портфелем. За образец также можно взять один из «ленивых» портфелей. Чтобы проверить, как ваша стратегия работает на исторической дистанции, протестируйте ее.

Выбор акций для покупки. Действуйте согласно выбранной стратегии. Перед покупкой наведите справки о компании: узнайте, чем занимается, и проанализируйте ее финансовое здоровье. В этом вам поможет наша статья про первичный фундаментальный анализ компаний.

Возможности приложения для покупки акций

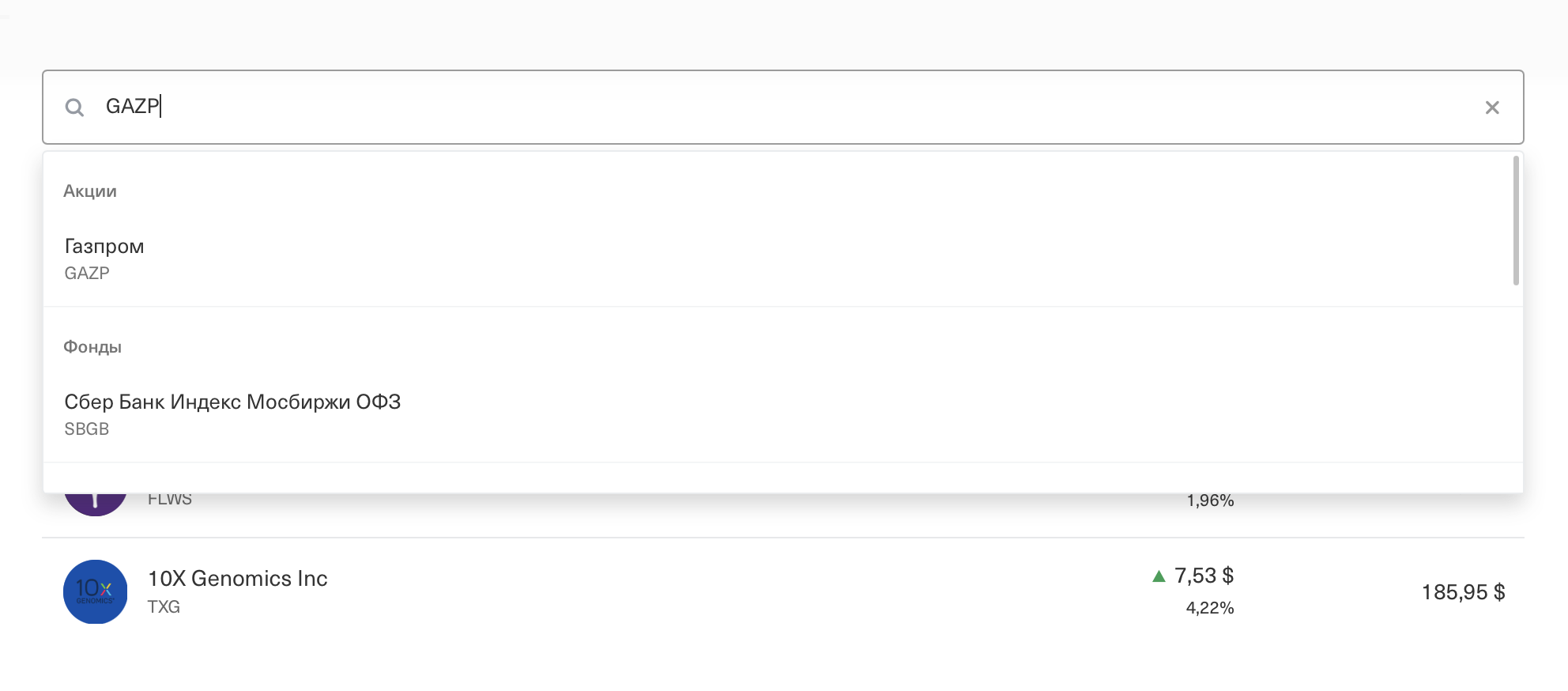

Приложение «Тинькофф-инвестиции» предоставляет доступ к Московской и Санкт-Петербургской биржам. Полный список доступных для покупки акций можно посмотреть также в веб-версии Тинькофф-инвестиций. Чтобы найти конкретную акцию, можно воспользоваться поиском по имени компании или ее тикеру — идентификатору на бирже. Например, для компании «Газпром» это GAZP.

Можно ли оплачивать банковской картой. Брокер «Тинькофф-инвестиции» позволяет покупать акции средствами на брокерском счете или напрямую с банковской карты Tinkoff Black. В этом случае необходимая сумма с учетом комиссии будет переведена на брокерский счет автоматически — и сделка совершится в тот же момент.

Лежащие на брокерском счете деньги можно в любой момент перекидывать на карту Black и обратно. Мы рекомендуем не держать большие суммы на брокерском счете, а переводить их на карту. В этом случае будет начисляться процент на остаток, а сами деньги будут застрахованы агентством по страхованию вкладов.

Можно ли получать дивиденды. Акции на фондовом рынке обычно подразделяют на дивидендные и растущие. На первые инвестор ориентируется, когда ему нужны стабильные дивиденды, на вторые — чтобы заработать на росте котировок.

Эти два типа бумаг ведут себя по-разному: растущие более волатильны, их котировки меняются с большим размахом, поэтому такие акции хорошо подходят для спекуляций. Обычно это представители технологичных отраслей. Такие компании направляют выручку не на выплаты акционерам, а на исследования и дальнейшую экспансию рынка. Примеры классических акций роста за рубежом — Amazon, Facebook и Tesla, а на российском рынке — «Яндекс».

В этом плане дивидендные бумаги более предсказуемы. Обычно это зрелые компании, для которых возможность расширения бизнеса исчерпана. Поэтому они делятся выручкой с акционерами. Новые драйверы роста котировок здесь редко появляются, но и слишком сильных просадок с такой компанией не случается — если она не сокращает дивиденды. На американском рынке даже выделяют отдельную касту акций — дивидендные аристократы. Это компании, которые на протяжении минимум 25 лет стабильно платят и увеличивают дивиденды год к году.

Российский рынок слишком молодой, и на нем нет дивидендных аристократов, но большинство компаний при этом дивидендные, будь то «Газпром», «Сбербанк» или МТС.

Дивиденды американских акций обычно выплачиваются раз в квартал, российских — раз в год или раз в полгода. Дата дивидендной отсечки обычно отображается для каждой компании в приложении брокера. Дивидендная отсечка — это дата формирования реестра всех акционеров, которым причитаются выплаты. Чтобы попасть в этот список, вам нужно приобрести акции компании за две торговые сессии до отсечки, так как на бирже действует режим Т+2. Например, если дивидендная отсечка компании в понедельник, то вам нужно приобрести акции в предыдущий четверг, чтобы в понедельник оказаться в реестре. Дивиденды обычно поступают на брокерский счет в течение двух-трех недель после отсечки.

Можно ли покупать акции иностранных компаний. Доступ к иностранным бумагам предоставляет Санкт-Петербургская биржа, где на данный момент представлено более 1500 эмитентов. Для того чтобы иметь возможность покупать эти акции в свой портфель, убедитесь, что ваш брокер имеет выход на Санкт-Петербургскую биржу.

Также вы можете приобрести 50 зарубежных бумаг через Московскую биржу.

Заявка

Тинькофф-инвестиции сделаны для обычных людей, опыт работы на Уолл-стрит не нужен. Всю бюрократию — бумажки, открытие брокерского счета, налоговые формы — берет на себя Тинькофф. Сейчас мы покажем, как купить акцию Яндекса.

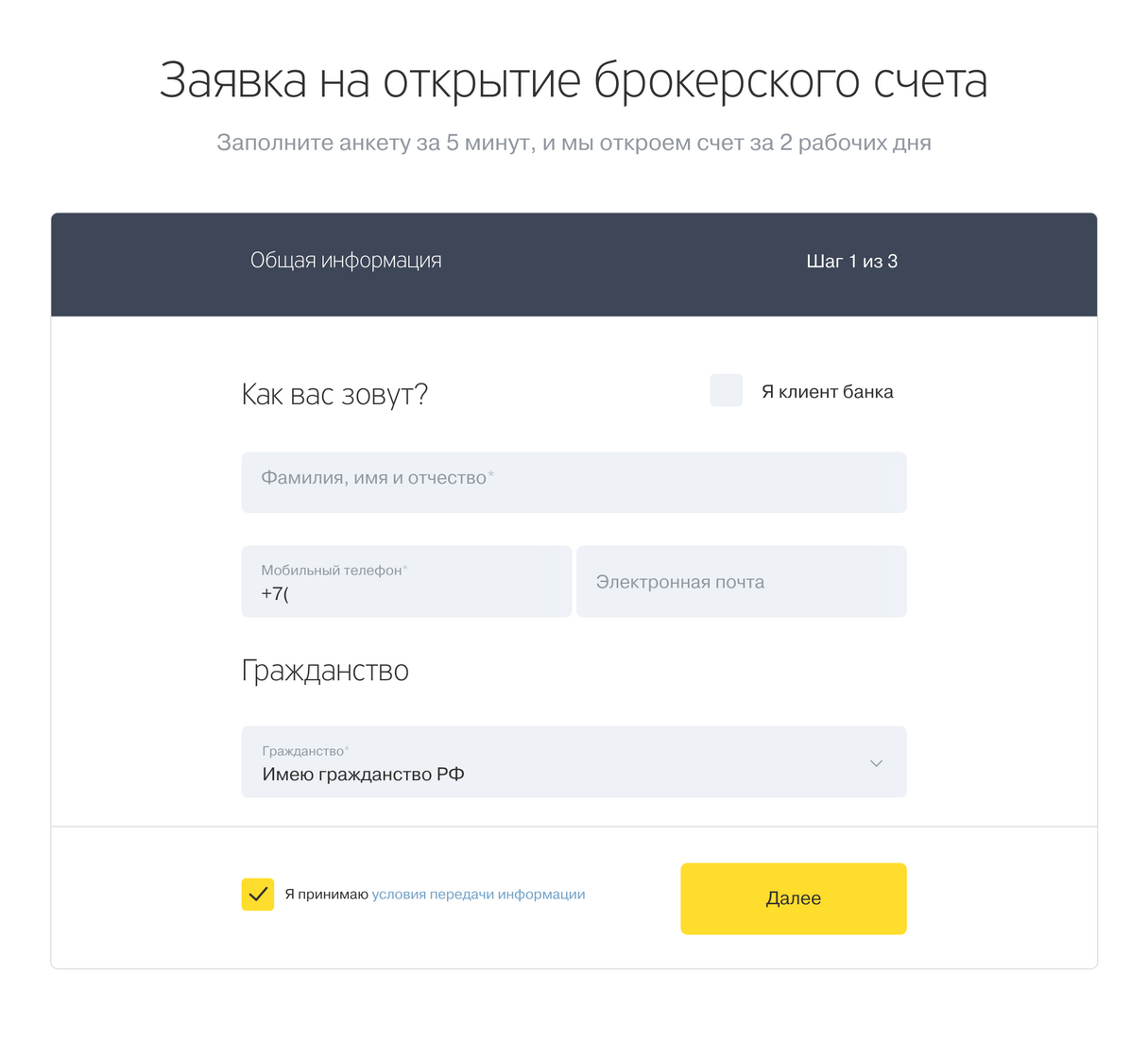

Для открытия счета надо заполнить заявку на сайте Тинькофф-инвестиций:

Документы

После оформления заявки вам нужно будет дождаться курьера, который привезет договор с банком и карту Tinkoff Black. Эту карту вы также можете заказать предварительно через соответствующую форму.

Если вы уже являетесь клиентом Тинькофф-банка, то для открытия брокерского счета вам больше ничего не понадобится — только подтвердить действие через смс. Через несколько дней ваш брокерский счет будет готов. Далее вы можете совершать сделки на бирже через веб-интерфейс или приложение Тинькофф-инвестиций.

Форма W-8BEN. После открытия счета вы можете подписать форму W-8BEN. Она необязательна, но понадобится, если вы покупаете американские дивидендные компании через Санкт-Петербургскую или Московскую биржи. Эта форма позволит избежать двойного налогообложения при получении дивидендов от иностранного эмитента. К покупке российских акций это отношения не имеет, но вдруг захочется немного Intel или IBM.

Процесс покупки

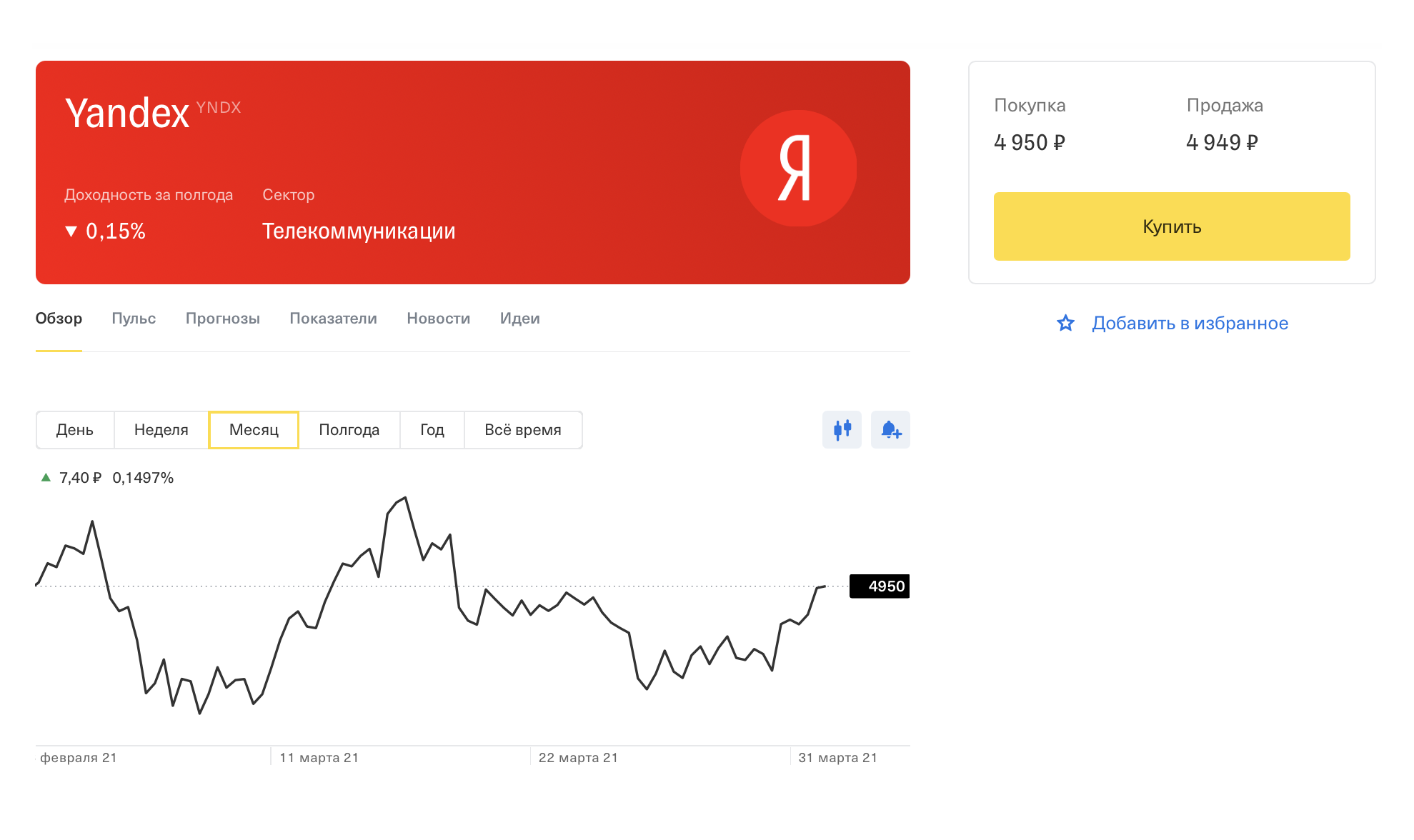

Попробуем купить акции Яндекса. Для этого заходим на страницу эмитента с тикером YNDX в Тинькофф-инвестициях:

Нажимаем кнопку «Купить акции».

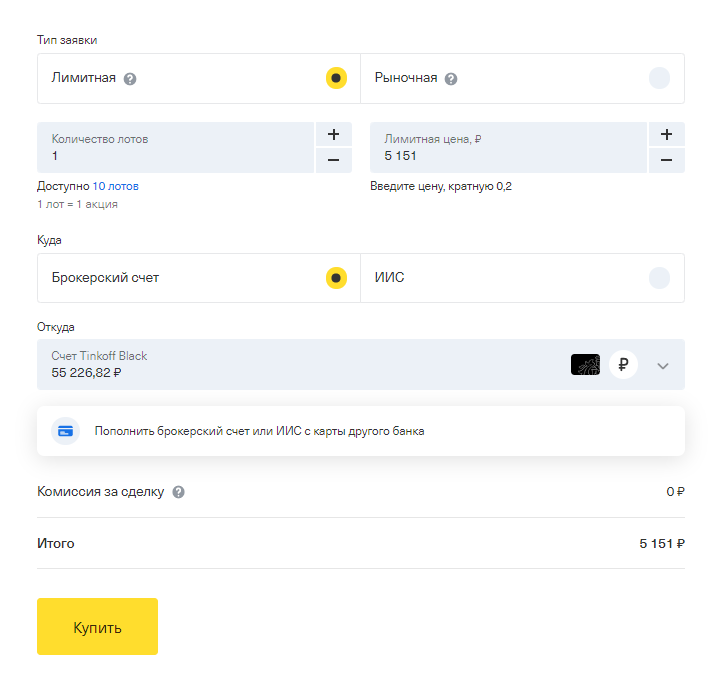

В следующем окне указываете, сколько акций купить и какой картой платить. Можно купить даже одну акцию:

Комиссия за сделку составляет 0,3%. То есть если купить одну акцию за 5151 ₽, то брокер удержит 15,5 ₽.

Затем акция отобразится в вашем портфеле.

Как продать акции

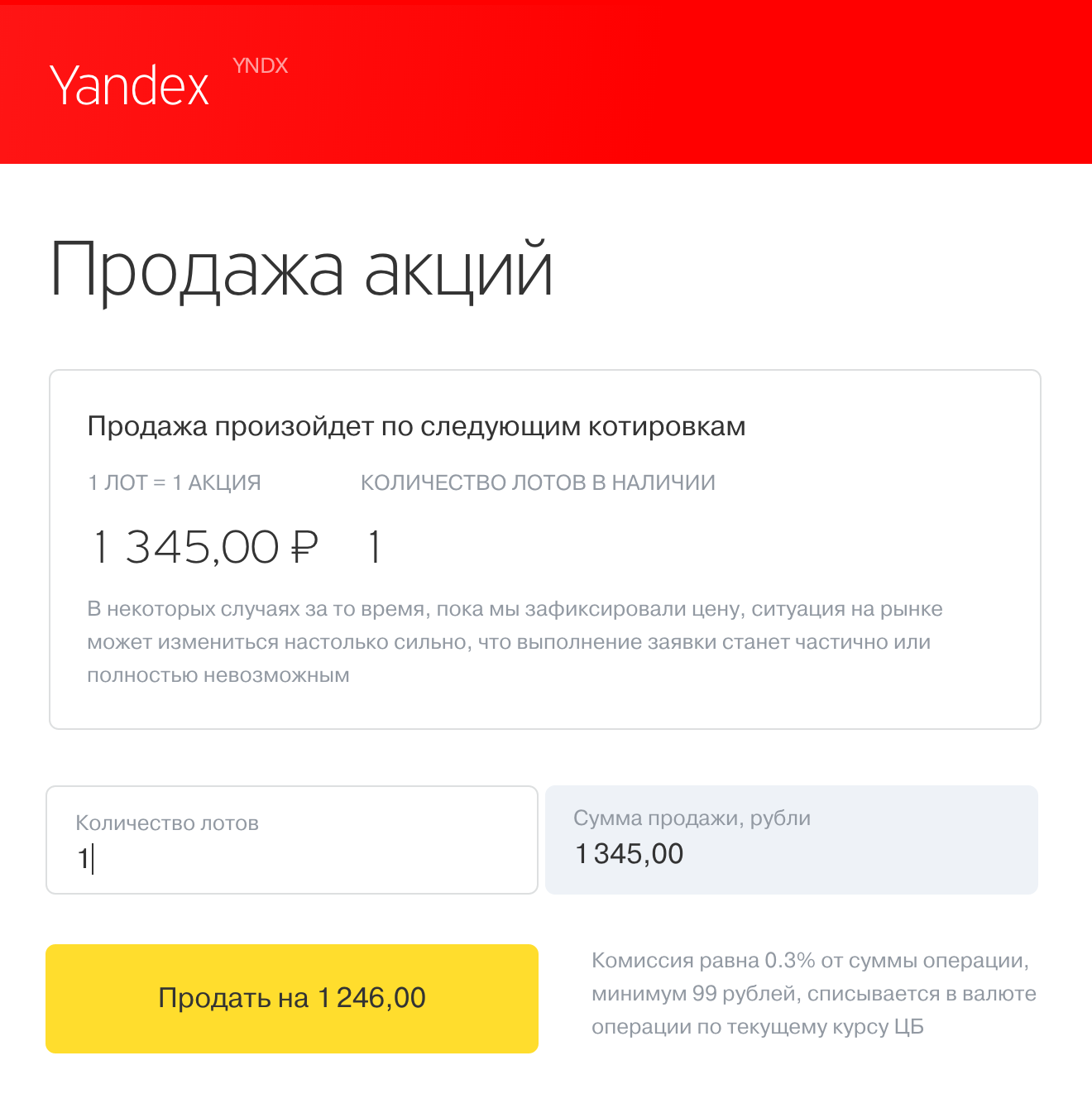

Если вдруг решите расстаться с акциями, без проблем. Выбираете акцию, нажимаете «Продать», деньги поступают на брокерский счет. С брокерского счета легко перевести деньги на карту:

Как продать акции с максимальной выгодой. Даже когда акция заметно выросла в цене, не всегда стоит спешить с ней расставаться. Все зависит от вашей стратегии. На фондовой бирже выделяют два типа игроков, представляющих разное мышление и подход к сделкам:

- Трейдеры — активно торгуют на рынке, спекулируя на разнице цен. Причем зарабатывают они как на росте актива, так и на его падении — открывая так называемые короткие позиции. Трейдеры реализуют краткосрочные идеи — до года. Они сознательно выбирают высоко волатильные акции. Чтобы подобрать оптимальную точку входа и момент выхода из бумаги, применяется технический анализ — использование индикаторов, уровней и паттернов на графике.

- Инвесторы — рассматривают акции как долю в бизнесе, поэтому не спешат с ними расставаться, работая на перспективу. Например, собирают портфель из дивидендных акций, чтобы организовать пассивный доход и выйти на раннюю пенсию. Горизонт инвестирования в этом случае может составлять годы и десятки лет. Многие инвесторы работают по принципу «купил и держи» — вообще не продают активы без крайней необходимости. Для подбора перспективных компаний инвестор использует, в том числе, фундаментальный анализ.

Если акция находилась в вашей собственности менее трех лет, при ее продаже на брокерском счете возникает налоговый случай. С полученного дохода брокер как налоговый агент удержит НДФЛ 13%.

Чтобы продать акции с большей выгодой, старайтесь не продавать их ранее чем через три года с момента покупки, а также задействуйте налоговые льготы, которые предоставляют счета ИИС.

Запомнить

- Акции — это доля в бизнесе, то есть форма собственности. Если компания распределяет свою выручку в виде дивидендов, то вы получите причитающуюся вам часть. Если вкладывает в свое развитие — заработаете на росте котировок.

- Брокер является посредником, который предоставляет удобный доступ на биржи. За это он взимает комиссии.

- Выход через брокера на Московскую и Санкт-Петербургскую биржи позволяет покупать более 200 российских и более 1500 иностранных эмитентов.

- Инвестировать можно с минимальным капиталом — от 500—1000 ₽.

- Брокер является налоговым агентом, поэтому самостоятельно удержит налог по всем сделкам, а также на дивиденды российских эмитентов. Что касается выплат, поступающих от зарубежных компаний, — следить за налогами обязан сам инвестор.

- Подписанная форма W-8BEN позволяет избежать двойного налогообложения по дивидендам иностранных компаний.