Как спланировать личный бюджет на год

И сверстать годовой финансовый план в январе

Уже много лет я веду бюджет в гугл-таблице. В Т—Ж я уже подробно рассказывал про свой опыт ведения бюджета и объяснял, как построить для себя такую же таблицу.

В этой статье я решил пойти еще дальше и спланировать бюджет на целый год. Январские каникулы — всегда отличное время, чтобы этим заняться.

Как будем планировать

Планировать будем на год с разбивкой по месяцам. Надо будет сделать четыре вещи:

- Спрогнозировать доходы.

- Прикинуть расходы.

- Распределить средства по финансовым целям.

- Проанализировать возможные альтернативные сценарии.

В качестве инструмента планирования будем использовать мою гугл-таблицу. Можно скопировать ее себе на гугл-диск и менять в ней что угодно.

По этой ссылке — версия таблицы с уже заполненным примером бюджета, который мы разберем в статье:

А по ссылке ниже — пустая таблица, готовая к заполнению с нуля:

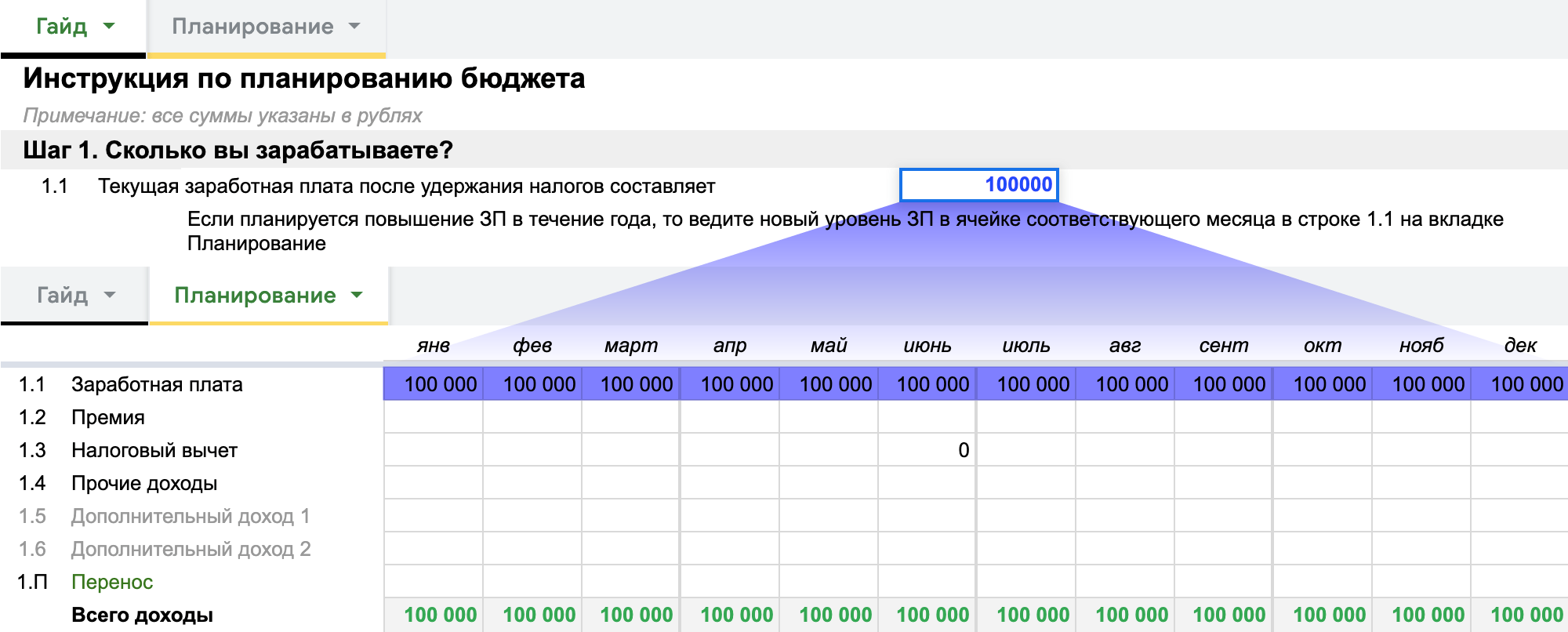

Таблица состоит из двух вкладок, они называются «Гайд» и «Планирование».

Вкладка «Гайд» — это инструкция и рекомендации по заполнению таблицы. Мой процесс планирования бюджета разбит на шаги. В каждом шаге гайда описано, как заполнить ту или иную строку на вкладке планирования.

Номер шага совпадает с номером строки, заполнение которой описано в шаге. Например, в шаге 2.2 гайда вам нужно ввести размер вашего ипотечного платежа. После ввода эта информация автоматически появится в строке 2.2 сводной таблицы на вкладке планирования.

Вкладка «Планирование» — это сводная таблица, в которой с разбивкой по месяцам и статьям фиксируются доходы, расходы и распределяется свободный остаток денег.

Часть исходных данных появляется в таблице автоматически, когда вы вводите их на вкладке «Гайд». Часть нужно вносить непосредственно в ячейки таблицы планирования. Например, в строке 1.2 указываются премии, которые могут быть квартальными, годовыми и сезонными, а в строку 2.3 нужно внести ваши расходы на коммунальные платежи.

Хочу предупредить, что моя таблица — это скорее пример, чем универсальный инструмент планирования бюджета. Структура расходов и доходов у каждого своя, как и финансовые цели.

Если у вас есть базовые навыки работы в экселе, вы сможете адаптировать эту таблицу под себя. Если нет, я оставил в каждом блоке таблицы свободные строки для ввода дополнительных статей доходов, расходов и финансовых целей.

Планируем доходы

Сначала оценим поток будущих доходов. В примере я рассмотрел наиболее вероятные источники доходов: основную зарплату, премии, налоговый вычет, а также «прочие доходы» — это, например, доход от фриланса или от сдачи квартиры.

Заработная плата — тут указываем сумму после вычета налогов. На вкладке «Гайд» в шаге 1.1 можно ввести значение зарплаты, которое автоматически проставится в каждый месяц года на вкладке планирования.

Если ваша зарплата изменится в течение года и вы знаете, когда и на сколько, то для актуализации бюджета достаточно ввести новое значение зарплаты в ячейку месяца, с которого вступят в силу новые условия. Далее новая заработная плата применится ко всем оставшимся месяцам года.

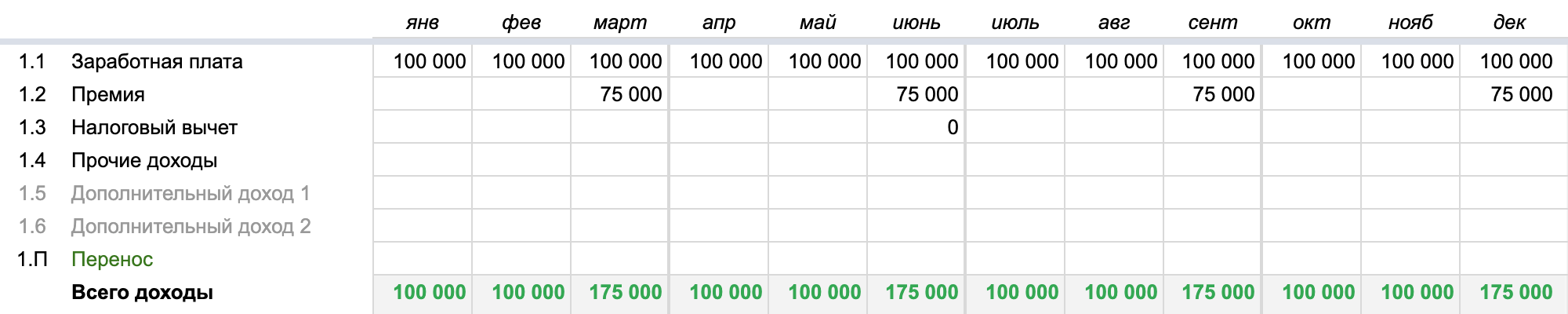

Премии — в строке 1.2 вкладки планирования надо ввести ожидаемые суммы премий после вычета налога. В своем примере я поставил квартальную премию в 75% от оклада. Если размер вашей премии варьируется, например в зависимости от продаж, то лучше указать усредненное значение или размер премий за последний год.

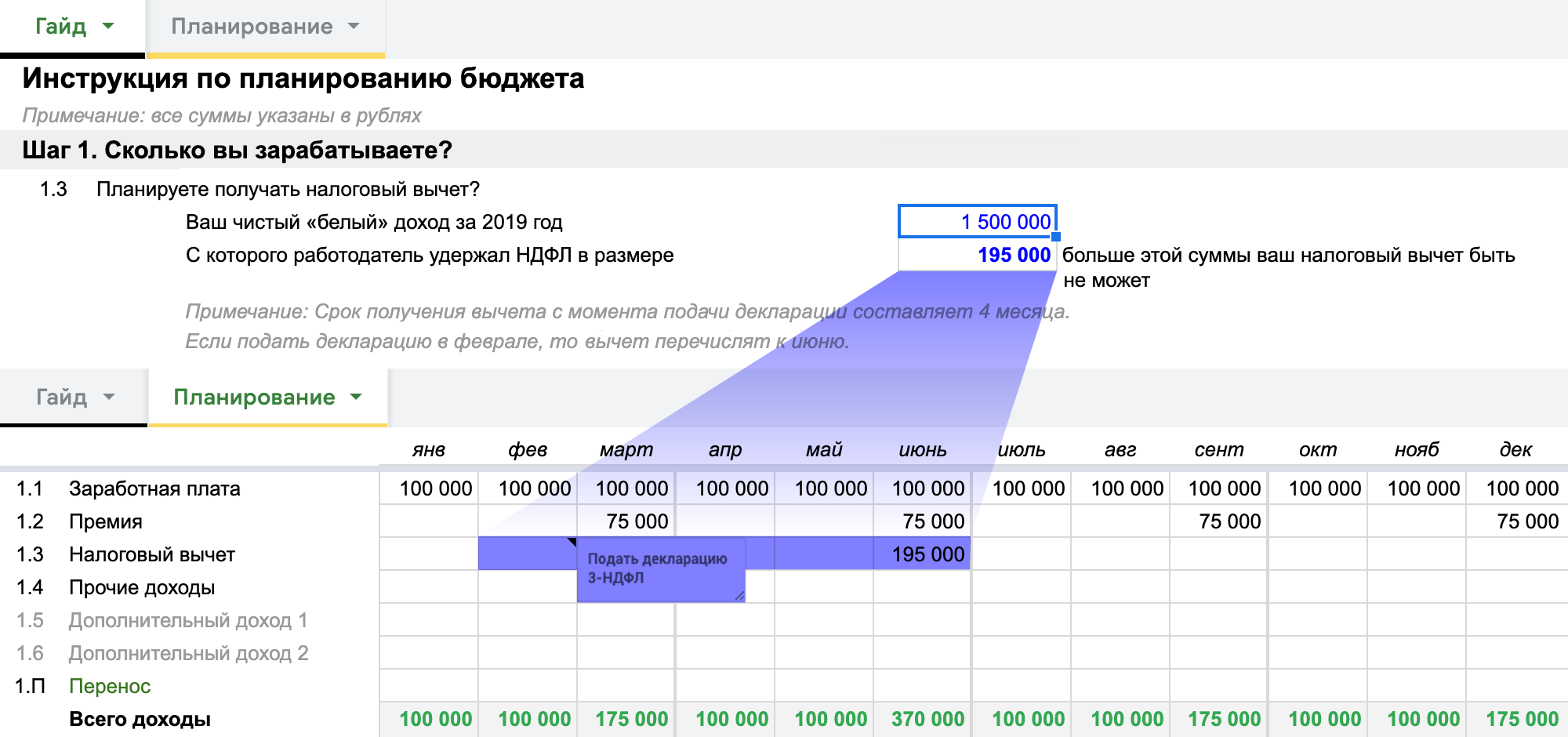

Налоговый вычет — укажите на вкладке «Гайд» в шаге 1.3 общую сумму полученных зарплат и премий за прошлый год до вычета налога. Учитываем только белые доходы, с которых работодатель заплатил НДФЛ. В ячейке ниже будет рассчитана максимальная сумма налоговых вычетов, которую вы можете получить в следующем году.

Важно понимать, за что конкретно вы планируете оформлять налоговый вычет — например за ИИС, покупку квартиры или обучение — и какова максимальная сумма вычета по каждой из причин возврата.

Месяц получения налогового вычета можно спрогнозировать следующим образом:

- Декларацию 3-НДФЛ надо подать не позднее 30 апреля будущего года.

- Срок рассмотрения декларации — максимум три месяца с момента подачи. Но ФНС не очень-то часто рассматривает декларацию раньше отведенного срока.

- Срок выплаты налогового вычета после рассмотрения 3-НДФЛ не должен превышать 1 месяц.

- Таким образом, максимальное время получения выплаты с момента подачи декларации составляет 4 месяца.

Если подать декларацию в феврале, то вычет придет уже в июне, как раз под начало сезона отпусков. Именно так я и указал в своем примере, а чтобы не забыть подать декларацию вовремя, добавил примечание в соответствующей ячейке — в феврале.

Прочие доходы — тут указываем прочие гарантированные доходы. Например, от сдачи в аренду квартиры, которую вы и так уже много лет сдаете. Не надо тут указывать гипотетический доход, который вы получите от продажи акций Сбербанка, если они подорожают к сентябрю на 30%.

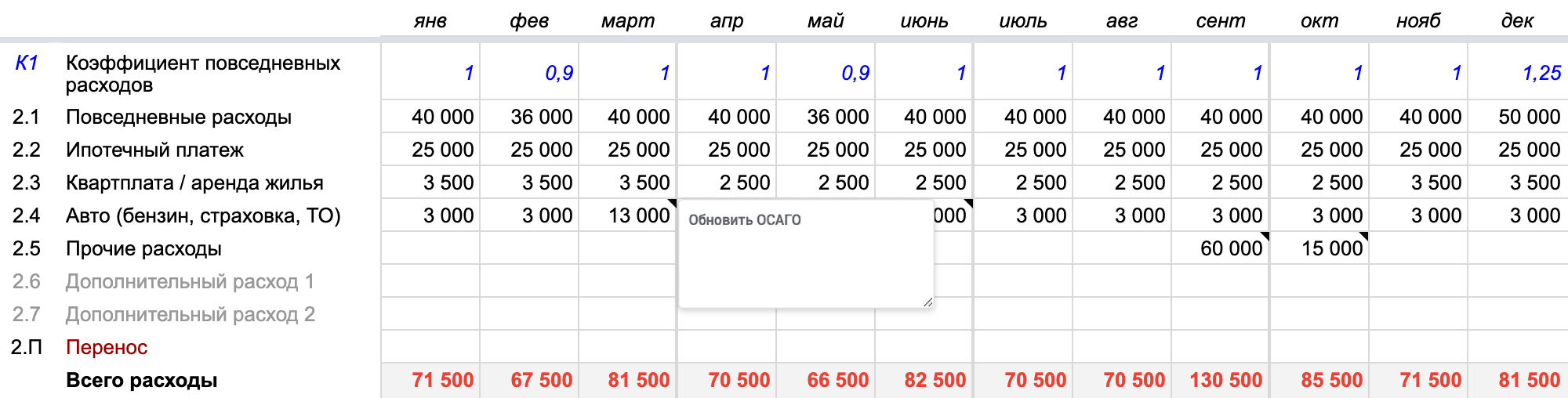

Оставляйте примечания в ячейках таблицы

Рекомендую оставлять примечания в ячейках таблицы планирования. Объясню, зачем это нужно. Допустим, в апреле в вашей компании каждый год пересматривают зарплаты. Если вам повысят зарплату, это повлияет на бюджет до конца года и вам нужно будет актуализировать файл. Чтобы не забыть это сделать, пригодится примечание.

Выделите соответствующую ячейку, в нашем примере это пересечение строки «Заработная плата» и столбца «Апрель». Нажмите правую кнопку мыши и выберите пункт меню «Вставить примечание». Появляется окно ввода.

После ввода примечания ячейка помечается ярлыком в верхнем правом углу.

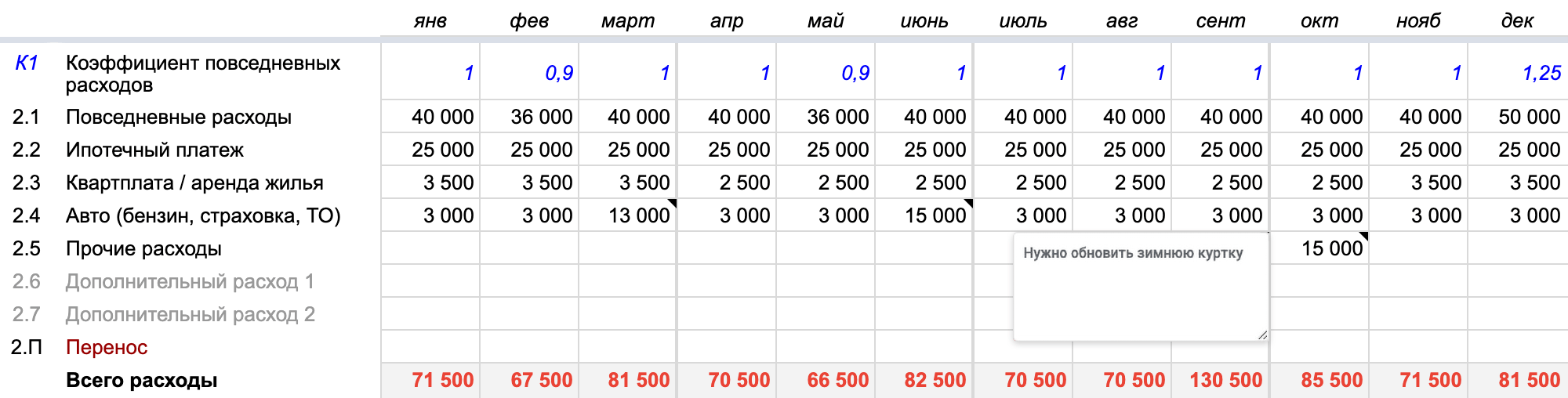

Примечания удобно использовать для указания событий, которые выделяются на фоне других месяцев. В таком-то месяце нужно обновить страховку на авто, или продлить абонемент в спортзал, или спланировать зимовку в Таиланде. Можно оставить комментарий на будущее, чтобы не забыть актуализировать бюджет.

Например, в сентябре выйдет новый Айфон — и я, возможно, его куплю. Укажу себе это примечание в ячейке для сентября, в строке с прочими расходами.

Рассчитываем обязательные расходы

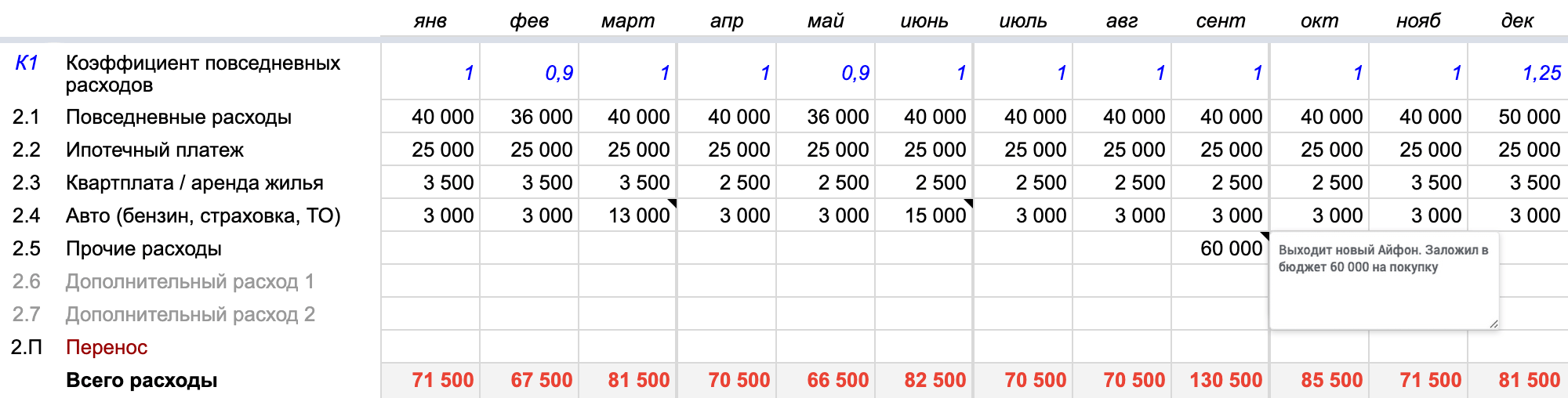

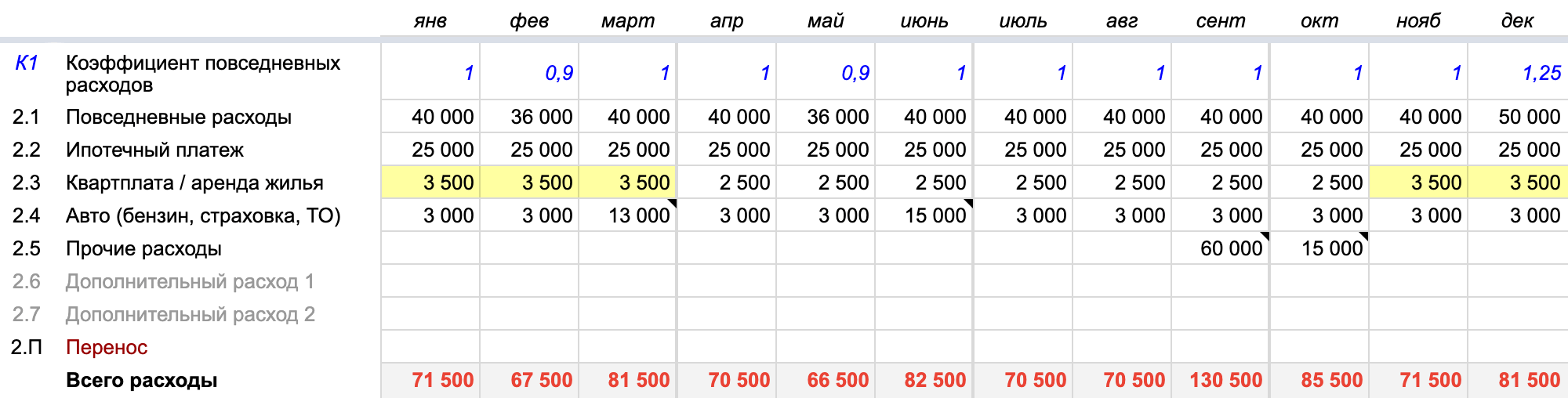

Прикинем будущие траты в течение года. В нашем примере это будут повседневные расходы, квартплата, ипотечные взносы, траты на бензин, содержание автомобиля и прочее.

Например, я знаю, что в среднем трачу в месяц 60 тысяч на повседневные покупки — это транспорт, еда, развлечения, одежда, подарки и прочее. Квартплата составляет 2500 ₽, за ипотеку я плачу 25 000 ₽, содержание авто обходится в 4 тысячи, но в отдельные месяцы я еще добавлю траты на ТО и страховку. Это мои обязательные платежи, от которых никуда не деться. Осталось разнести их по соответствующим строкам таблицы.

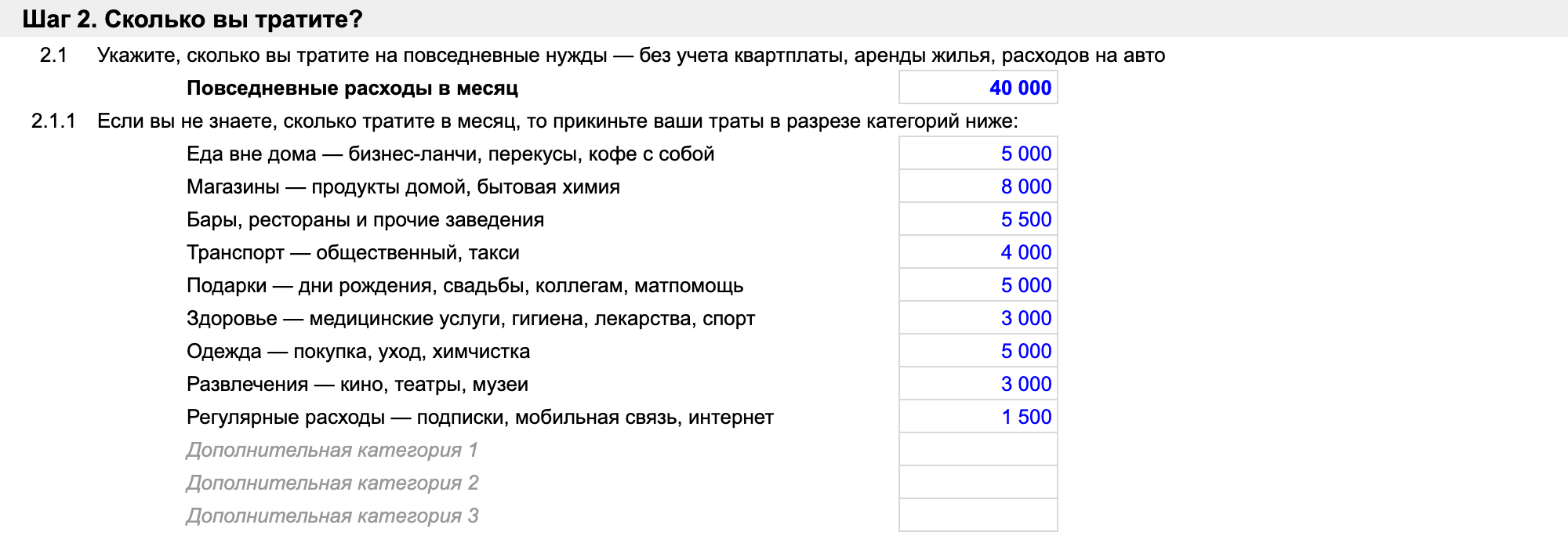

Повседневные расходы. Если вам известен средний уровень ваших повседневных трат в месяц, то внесите это значение на вкладке «Гайд» в шаге 2.1.

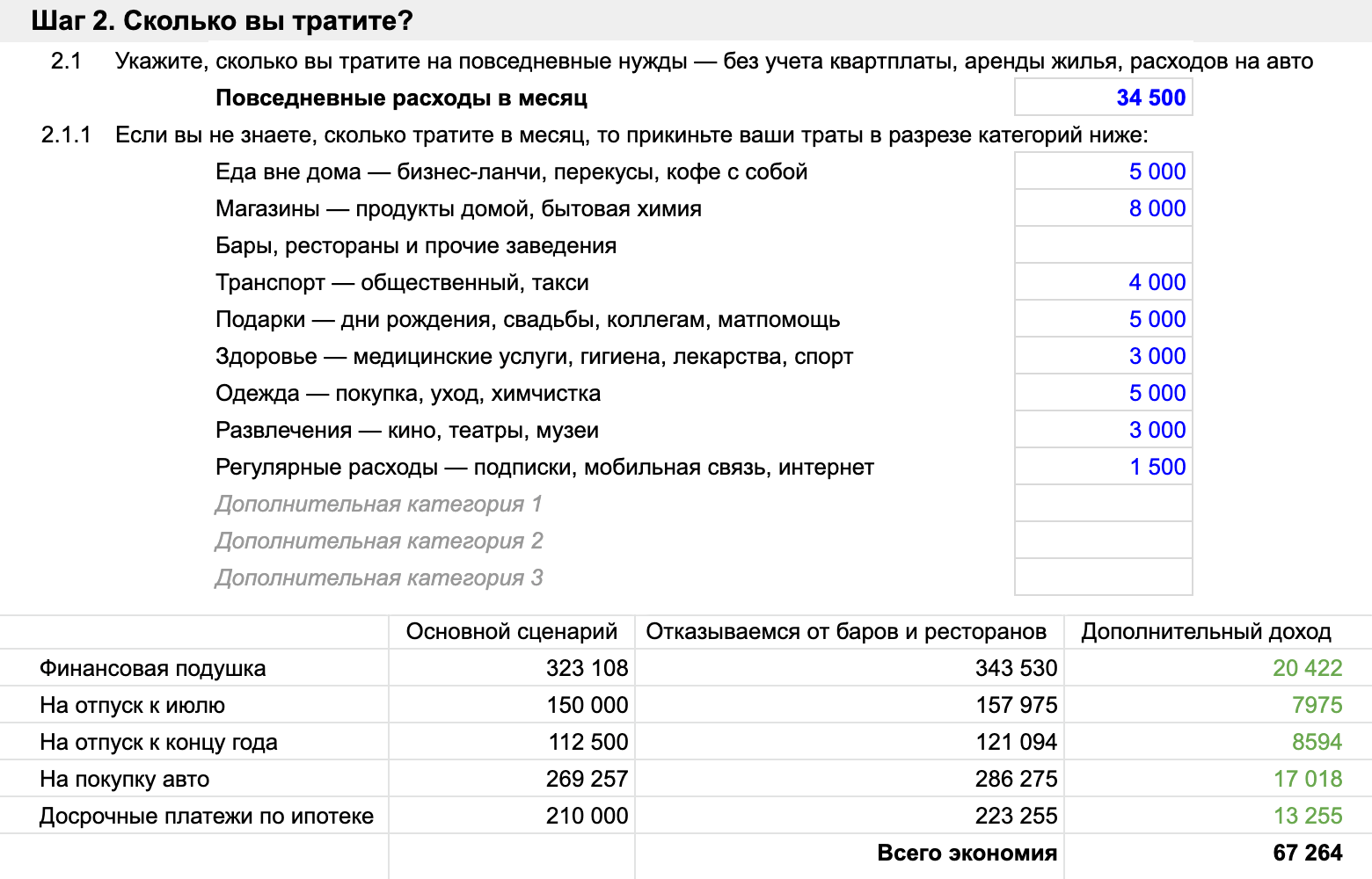

Если вы не ведете учет расходов и не знаете, сколько тратите, то давайте прикинем эту сумму. В шаге 2.1.1 гайда вам нужно указать, сколько вы готовы тратить в месяц на каждую из категорий повседневных расходов. Если в таблице нет какой-либо категории, то ее можно просто добавить в дополнительные строки. Таблица просуммирует все категории и сама проставит общую сумму повседневных расходов на каждый месяц года.

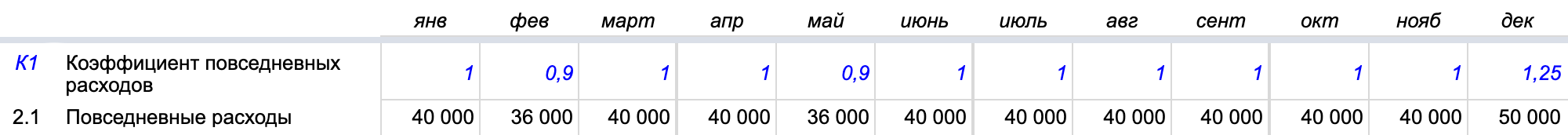

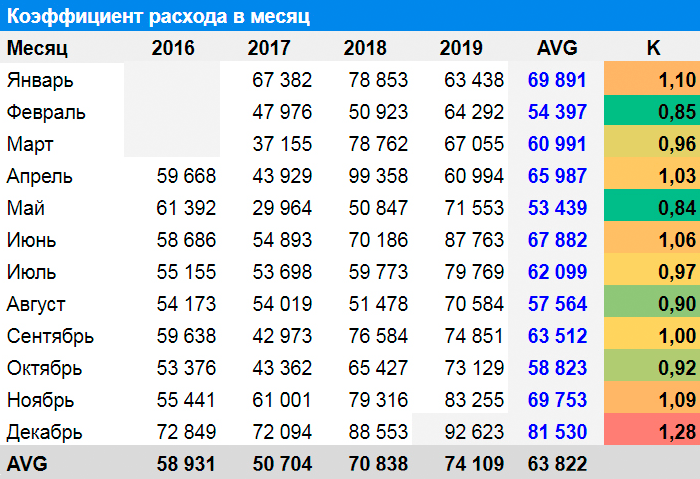

Уровень повседневных расходов может варьироваться в зависимости от месяца. Я вел учет трат четыре года и убедился, что в декабре трачу на 25% больше, чем в среднем, из-за новогодних подарков и распродаж. А в феврале и мае, наоборот, трачу меньше нормы на 10—15%: февраль — самый короткий месяц, а в мае много праздников, которые я обычно провожу на природе, там тратить попросту не на что.

На вкладке «Планирование» в строке 11 проставлены коэффициенты повседневных расходов для каждого месяца. Если вы не можете точно сказать, какие месяцы у вас наиболее затратные, а какие — наоборот, то просто проставьте везде единицы: 1 — средний показатель, 0,9 — это 90% от среднего расхода, 1,2 — 120% от среднего расхода.

Ипотечные платежи. Если вы выплачиваете ипотеку, укажите ваш обязательный ежемесячный платеж в шаге 2.2 вкладки «Гайд». Указать надо именно ту сумму, что ежемесячно списывает банк, а не с учетом досрочных погашений.

Квартплата или арендная плата. Если вы снимаете жилье, укажите в строке 2.3 вкладки «Планирование» ежемесячную арендную плату. Если у вас свое жилье, укажите квартплату с учетом всех коммунальных платежей.

Не забывайте, что в отопительный сезон — с ноября по март — размер квартплаты вырастает примерно на 30—35%. Например, летом я плачу за ЖКХ 2500 ₽, а в отопительный сезон эта сумма увеличивается до 3500 ₽.

Расходы на содержание автомобиля. Указываем средний расход на бензин, мойку, штрафы, также учитываем плановый технический осмотр и страховку. Чтобы не забыть, в каком месяце проходить ТО, а в каком обновлять страховку, добавьте в ячейки соответствующие примечания.

У меня на бензин обычно уходит 2500 ₽, еще 500 ₽ — на штрафы и мойку. В марте мне нужно обновить ОСАГО, а это еще 10 000 ₽, в июне предстоит пройти техническое обслуживание, которое обойдется в 12 000 ₽. Добавляю примечания, чтобы не забыть обновить страховку и пройти ТО.

Если у вас нет автомобиля, то вы можете оставить эту строку пустой или внести расходы на каршеринг.

Прочие расходы. Сюда можно включить обязательные крупные покупки. Например, если вы знаете, что к зиме нужно купить новые покрышки, то лучше сразу заложить эту покупку в бюджет и быть к ней готовым. А если вы обновляете абонемент в спортзал раз в год, запишите эту трату на тот месяц, когда кончится текущий абонемент.

Я, например, планирую обновить свой пуховик и готов потратить на это 15 000 ₽. Покупать буду в октябре, чтобы успеть к заморозкам. Вношу соответствующую трату в категорию «Прочие расходы» для октября. Чтобы потом не ломать голову, что это за расход такой я запланировал, оставлю примечание в ячейке: «Нужно обновить зимнюю куртку».

Что делать, если расходы превысили доходы

Если ваши расходы в конкретный месяц превысили доходы, то в строке «Свободный остаток» появится отрицательное значение, выделенное красным цветом.

Прежде чем приступить к планированию финансовых целей, нужно пересмотреть свои расходы, чтобы избавиться от дефицита бюджета. Например, можно отказаться от крупных покупок или ужаться в повседневных расходах.

Если расходы сократить не получается, а дефицит бюджета остается, то можно закрыть его за счет другого месяца, где наблюдается профицит бюджета, то есть доходы превышают расходы. Для этого надо перенести свободные деньги с одного месяца на другой.

Например, по плану профицит в ноябре составляет 8500 ₽, а дефицит в декабре — 8000 ₽. Чтобы закрыть дефицит, надо перенести свободные 8000 ₽ с ноября на декабрь. В блоке расходов для ноября вводим в строку переноса 2.П расход 8000 ₽. В блоке доходов для декабря в строку переноса 1.П вводим сумму 8000 ₽. Дефицит в декабре устранен, но и свободный остаток в ноябре уменьшился на сумму переноса.

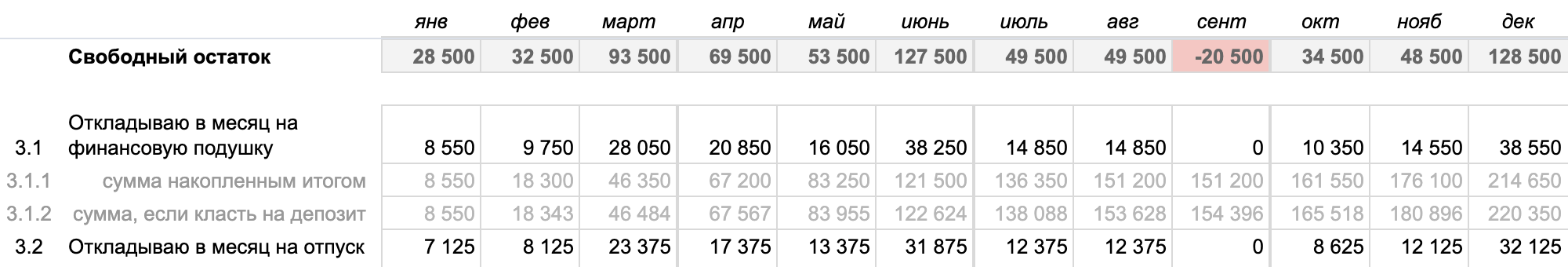

Распределяем свободные деньги

Теперь необходимо распределить свободные деньги по вашим финансовым целям. В моем примере есть несколько предустановленных шаблонов распределения: на финансовую подушку, на отпуск, на новую машину и на досрочное погашение ипотеки.

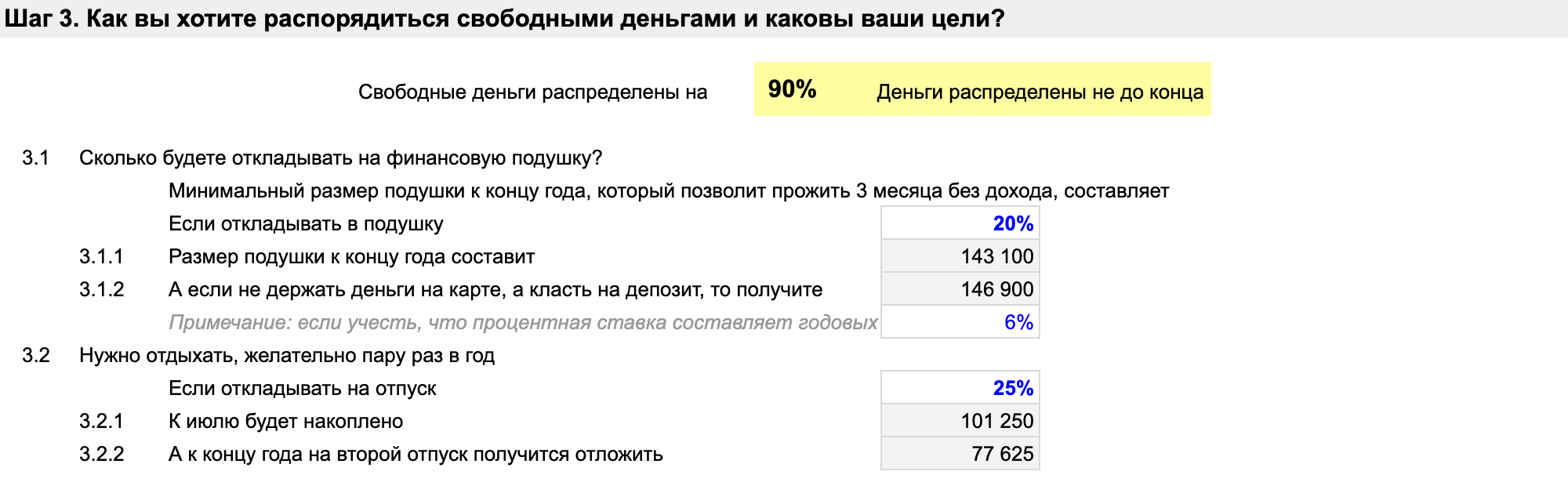

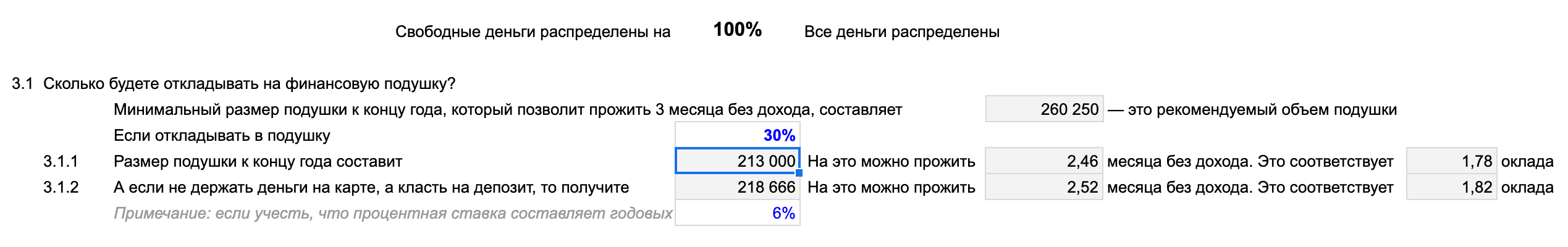

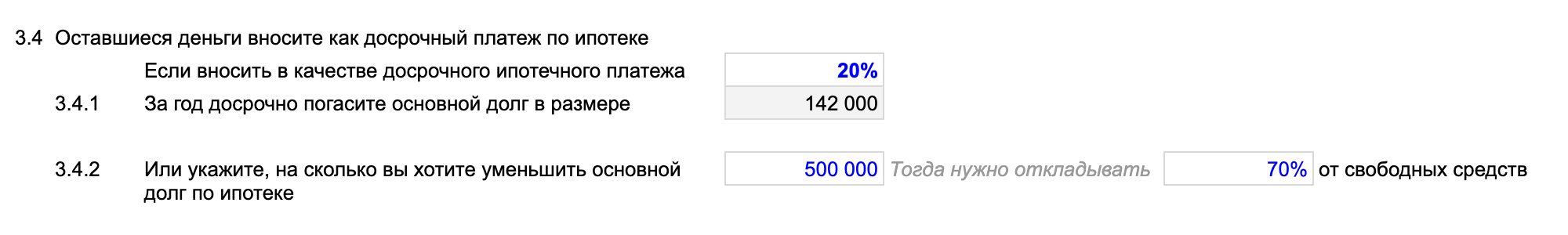

От вас требуется указать, какую долю свободных средств вы хотите направить на ту или иную цель. Я распределял средства следующим образом:

- на подушку безопасности — 30%;

- на отпуск — 25%;

- на новый автомобиль — 25%;

- на досрочное погашение ипотеки — оставшиеся 20%.

Финансовая подушка — это первое, на что стоит отложить часть ваших свободных денег, особенно если у вас есть открытые кредиты или ипотека. Есть мнение, что подушка должна составлять 3—6 ваших окладов. Но мне больше нравится подход, когда финансовая подушка рассчитывается не от оклада, а от ваших средних расходов. В таблице я буду придерживаться этого принципа.

- Вот как я рассчитываю размер подушки. Мои обязательные траты в месяц складываются из 60 000 ₽ повседневных расходов, ипотеки с платежом 25 000 ₽, в среднем 3000 ₽ квартплаты и 3000 ₽ расходов на бензин. В сумме это 91 000 ₽.

- Если я потеряю основной источник заработка — работу, — на поиски новой может уйти от 3 до 6 месяцев. Соответственно, минимальный размер моей подушки составляет 91 000 ₽ × 3 месяца = 273 000 ₽. Эту сумму я всегда стараюсь иметь на карте и не трогать. На нее капает процент на остаток, так что инфляция не съедает эти деньги.

- В идеале хотелось бы иметь подушку на 6 месяцев, то есть 546 000 ₽.

На вкладке «Гайд» в разделе 3.1 выводится размер подушки, который таблица рассчитывает от вашего среднего расхода за три месяца. Это рекомендуемый размер вашей финансовой подушки безопасности. Средний расход в месяц — это сумма всех расходов за год, деленная на 12.

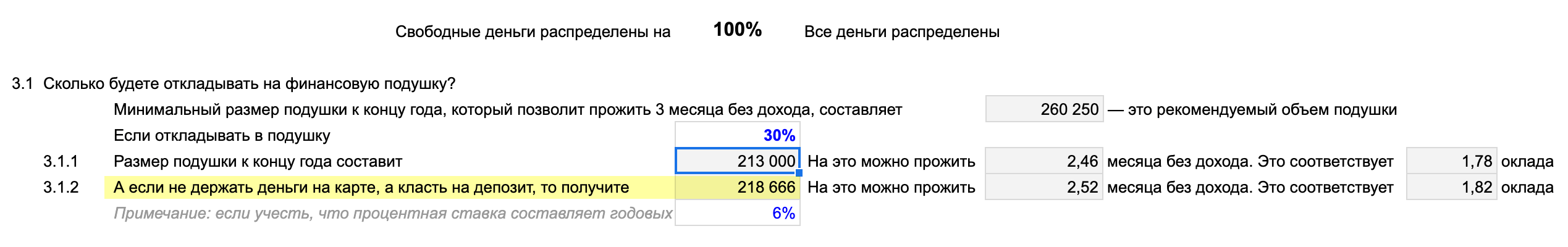

Как только вы укажете, какой процент от свободных средств направите на подушку, на вкладке «Гайд» в шаге 3.1.1 рассчитается сумма вашей подушки на конец года. Если держать все деньги на пополняемом депозите, то сумма будет немного больше. Это значение будет рассчитано в шаге 3.1.2.

Но не все накопления есть смысл откладывать на депозит. Объясню почему.

Когда лучше отчислять деньги на депозит?

Если деньги вам потребуются в ближайшие полгода, например в отпуске, то проще хранить их на карте с процентом на остаток.

Если вы планируете копить в течение какого-то долгого срока — от полугода, — то правильнее использовать депозитный вклад. В моем примере, если использовать депозит со ставкой 6%, сумма подушки будет больше почти на 8 тысяч. Немного, но приятно.

Важно понимать, что процент на депозитном счете зависит от ставки ЦБ, которая в последнее время постоянно снижается.

Накопления на отпуск будем фиксировать за первые полгода — на конец июня, — а потом на конец года. Первую часть накоплений откладываем на летний сезон отпусков. Вторую часть — на зимний отпуск в новогодние каникулы. На вкладке «Гайд» это соответствует строкам 3.2.1 и 3.2.2.

Накопления на покупку авто. Если у вас нет цели накопить на новый автомобиль, вы можете переиспользовать эту статью для другой цели или просто указать 0%. Для этой финансовой цели мы также просчитаем два варианта накопления: строка 3.3.2 — с депозитом, строка 3.3.1 — без депозита.

Досрочные платежи по ипотеке — последняя цель, которую по плану вносим ежемесячно. Они отражены в строке 3.4. В итоге можем спрогнозировать, на сколько удастся сократить основной долг по ипотечному кредиту к концу года.

Если вы хотите добавить еще одну дополнительную цель, введите данные в разделе 3.5. Шаблон для этой цели позволяет оценить накопления на конец года как с учетом депозита, так и без.

Какие еще финансовые цели можно себе поставить:

- Отложить деньги на ИИС.

- Накопить на первоначальный взнос по ипотеке.

- Накопить на ремонт.

Моделируем альтернативные сценарии, или «А что если?»

Когда бюджет спланирован, можно провести аналитику альтернативных сценариев. Выглядит это так:

- Задаем сценарий — как изменится бюджет и достижение финансовых целей, если произойдет какое-то событие, жизненная ситуация или реализуется риск.

- Вносим эту корректировку в модель.

- Все расчетные показатели таблицы автоматически пересчитываются — и мы видим альтернативный бюджет.

Для удобства рекомендую сделать копию файла с итоговым бюджетом и альтернативные сценарии моделировать в этой копии.

Например, мы хотим смоделировать ситуацию, в которой я отказываюсь от походов в бары и рестораны в течение года. Делаем вот что:

- Переходим на вкладку «Гайд» и обнуляем расход на бары и рестораны в шаге 2.1.1.

- Пролистываем до блока с финансовыми целями и смотрим, как изменились все показатели.

Если сравнить, сколько удастся отложить на финансовые цели в обычном сценарии из примера выше и в сценарии, где я отказался от баров и ресторанов, то можно увидеть, что за год удастся сэкономить больше 67 тысяч рублей.

Вариантов альтернативных сценариев множество, вот некоторые для вдохновения:

- На сколько раньше я смогу погасить ипотеку, если откажусь от отпуска в этом году? Чтобы посчитать, обнуляем долю средств, направленную на отпуск, в шаге 3.2 и на это же значение увеличиваем долю средств на погашение ипотеки в шаге 3.4.

- Что будет, если мне все же не повысят заработную плату в апреле? Убираем повышение зарплаты в итоговой таблице. Анализируем, не появится ли дефицит бюджета и как сильно пострадают финансовые цели.

- Как может улучшиться реализация моих финансовых целей, если я к лету сменю работу с повышением заработной платы на 20 000 ₽? Указываем новый уровень зарплаты, например с июня. Доходы увеличились. Смотрим, как изменились показатели финансовых целей.

- Как изменится бюджет, если продать машину и ездить на такси? Обнуляем расходы на автомобиль в строке 2.4. Увеличиваем расходы на транспорт в шаге 2.1.1 вкладки «Гайд».

- Что будет, если начальство отменит премии? Обнуляем доходы от премий в строке 1.2. Смотрим, не появился ли дефицит бюджета.

Зачем так далеко планировать

Многие люди живут «здесь и сейчас», а финансовые возможности анализируют глядя на остаток по карте. Планирование бюджета помогает посмотреть на свое финансовое положение в масштабе года. Всегда лучше заранее знать, когда денег может не хватить, на какой месяц стоит запланировать крупную покупку и от каких расходов хорошо бы отказаться. А еще один важный плюс такого планирования — постановка крупных финансовых целей.

Расскажу на личном примере, как мне помогло долгосрочное планирование.

- Четыре года назад я зарабатывал в два с половиной раза меньше, чем сейчас. Проблема была в том, что я не мог решиться на смену работы. Я задался вопросом: как я смогу улучшить свое положение, если найду новую работу с окладом в полтора раза больше текущего?

- Оказалось, что при таком сценарии за год я накоплю около 500 тысяч рублей, которые смогу потратить на первоначальный взнос по ипотеке. Мысль о покупке собственного жилья подтолкнула меня к смене работы. Так я поставил себе финансовую цель — накопить полмиллиона рублей за год и взять ипотеку.

- Дальше были и другие цели: закрыть ипотеку досрочно, снизить расходы, накопить на машину и сформировать финансовую подушку. Не всегда удавалось выполнить цели на все сто процентов, но всегда постановка целей подталкивала меня к действиям.

Чтобы спланировать бюджет на год

- Зафиксируйте все ваши будущие гарантированные доходы.

- Учтите все обязательные траты.

- Не допускайте дефицита бюджета в течение года. Если дефицит неизбежен — перенесите часть свободных средств на этот месяц.

- Определитесь с финансовыми целями и распределите ваши свободные деньги между ними.

- Смоделируйте несколько альтернативных сценариев: подумайте, как может измениться ваша жизнь, если что-то случится.