Зачем нужна онлайн-касса и как ее зарегистрировать

Чтобы клиент быстрее получил товар или услугу, можно принимать оплату на сайте.

В самоизоляции многие офлайн-бизнесы начали тестировать новые каналы продаж и поняли, что в онлайне продавать удобно. Фитнес-клубы организовывали вебинары, ивент-агентства — онлайн-марафоны по развитию новых навыков, а кто-то понял, что сейчас самое время запускать интернет-магазин.

В статье расскажу, какие бывают варианты оплаты онлайн, как их подключить по закону, зарегистрировать онлайн-кассу и не бояться налоговой.

Законодательное регулирование приема платежей на сайте

Если компания принимает плату за товары или услуги у физических лиц офлайн или в интернете, по закону нужно использовать контрольно-кассовую технику (ККТ) — кассовый аппарат.

Продавцы обязаны отправлять электронные версии чеков в налоговую инспекцию, то есть подключить онлайн-кассу. Зарегистрировать онлайн-кассу могут только юридические лица и ИП на сайте налоговой.

Онлайн-касса называется так не потому, что она нужна для продаж в интернете. Это касса с доступом в интернет, которая отправляет данные о пробитых чеках оператору фискальных данных — ОФД, а оттуда их передают в налоговую.

Если подключаете интернет-магазин, то физической онлайн-кассы у вас может и не быть — она устанавливается удаленно в дата-центре. Для офлайн-торговли тоже нужна онлайн-касса.

Чем отличается работа с кассой при покупке онлайн или личной оплате. Когда клиент оплачивает покупку картой в интернете, чек можно пробить через физическую или удаленную онлайн-кассу.

А если человек оплачивает покупку при получении, то чек пробивают вручную в момент оплаты. Это может сделать курьер с помощью переносной онлайн-кассы. Любая из этих двух покупок в итоге пройдет через онлайн-кассу.

Если кассы нет, штраф для ИП или директора фирмы будет от 25 до 50% от суммы непробитых чеков и минимум 10 000 ₽, а для организаций — от 75 до 100% и минимум 30 000 ₽.

Какому бизнесу нужна онлайн-касса. Онлайн-касса требуется не всегда. Это зависит от вида деятельности и местонахождения организации или предпринимателя. Например, без кассы можно с некоторыми исключениями работать на рынке, в газетно-журнальных киосках, при продаже мороженого, арбузов на улице, кваса или молока из цистерн и при ремонте обуви.

Чтобы продавать товары в интернете, онлайн-кассы с фискальным накопителем нужны любому бизнесу.

Стоит учесть, что еще не все товары можно продавать онлайн. Например, наркотики запрещены вне медицинских учреждений полностью, а алкоголь можно продавать в магазине при наличии лицензии, но онлайн — нельзя.

Что нужно, чтобы онлайн-касса заработала

Чтобы онлайн-касса начала работать, нужно сделать три вещи:

- Купить или арендовать онлайн-кассу.

- Приобрести фискальный накопитель, на котором будет храниться информация о пробитых чеках.

- Заключить договор с оператором фискальных данных — посредником между продавцом и ФНС, который отправляет в налоговую данные о чеках.

Чтобы зарегистрироваться у ОФД, нужно указать реквизиты организации или ИП и данные об интернет-магазине — название, адрес сайта, контакты.

- 40 000 ₽

- в среднем стоит подключить онлайн-кассу на год

После регистрации можно купить или оформить аренду онлайн-кассы — от 500 ₽ в месяц. Также для нее нужно купить фискальный накопитель — от 6000 ₽, он выдается на 13, 15 или 36 месяцев и хранит информацию о чеках.

Если предприниматель или компания на УСН или ЕНВД, фискальный накопитель дают только на 36 месяцев. Отдельно оплачиваются услуги ОФД — около 1500 ₽ в месяц. Всего за год придется заплатить от 30 000 ₽.

Можно ли принимать платежи без регистрации ИП или компании

Если принимать деньги как физлицо, доходы нужно указывать в декларации и платить с них 13% налога. Но открыть интернет-магазин и вести такую деятельность без регистрации ИП или юрлица не получится.

Заниматься предпринимательством без соответствующего статуса и получать деньги за товары или услуги на личный счет — нарушение закона.

Незаконное предпринимательство подпадает под статью уголовного кодекса и наказывается штрафом или ограничением свободы:

- в крупном размере при доходе от 2,25 млн рублей — штрафом до 300 000 ₽ или арестом до шести месяцев;

- в особо крупном размере при доходе от 9 млн рублей — штрафом до 500 000 ₽ или лишением свободы до пяти лет.

Если хотите принимать деньги онлайн и регулярно, бизнес лучше зарегистрировать.

В некоторых случаях подойдет самозанятость, например если нет наемных сотрудников и доход меньше 2,4 млн рублей в год. Налог на профессиональный доход разрешили вводить всем регионам с 1 июля 2020 года.

Если ваша деятельность подпадает под самозанятость, регистрировать онлайн-кассу не нужно. Платить налоги и отправлять чеки можно через приложение «Мой налог».

При этом самозанятые могут продавать только товары и услуги, которые производят сами. Для перепродажи нужно оформлять ИП или регистрировать компанию.

Я решил проверить, можно ли подключиться к платежным сервисам как физическое лицо без статуса ИП. На отправленные мной заявки два платежных сервиса ответили, что для подключения нужно юридическое лицо или ИП, один из них готов был работать с самозанятыми.

Третий платежный сервис позволяет подключиться даже физлицу на условиях публичной оферты банка и сервиса. В зависимости от уровня проверки клиента платежный сервис ограничивает максимальную сумму остатка на счете и объем входящих платежей. При этом в оферте указано, что физлицо — получатель денег — не должно быть связано с ведением предпринимательской деятельности или частной практики.

Так можно делать для благотворительного проекта. Но если принять оферту и использовать этот сервис для платежей на сайте интернет-магазина, то это будет нарушением оферты. За это сервис может отключить человеку прием оплаты. А если налоговая проведет пробную закупку в таком магазине и обнаружит, что после онлайн-оплаты чек не пришел, — это будет нарушением закона.

Варианты организации оплаты на сайте

Чаще всего в интернет-магазинах встречаются как онлайн, так и офлайн-варианты оплаты товаров и услуг, например если оплата происходит при доставке заказа.

Банковские карты — самый привычный вариант оплаты на сайте. Иногда оплатить картой можно не только онлайн, но и при получении заказа — через мобильный терминал у курьера.

Электронные деньги — «Киви», «Вебмани», «Яндекс-деньги» — оплачивают через электронный кошелек.

Оплата с баланса мобильного телефона может быть удобна на небольших суммах, чтобы не указывать данные пластиковой карты. Операция подтверждается по смс.

Терминалы оплаты — альтернативный вариант, когда заказать товар можно онлайн, а оплатить в одном из терминалов или салонов связи.

Наличными можно оплатить заказ курьеру при доставке. Иногда покупатели выбирают именно этот вариант, если не хотят рисковать или расставаться с деньгами до того, как увидят товар.

Наложенный платеж используют при отправке товаров Почтой России. При оформлении посылки указывается сумма и реквизиты для оплаты. Покупатель полностью оплачивает посылку перед отправкой и может проверить товар только после того, как получит ее, а деньги спишутся.

Кредитование — еще один способ оплаты, который развивается и появляется во многих интернет-магазинах. Вместо оплаты покупатель заполняет кредитную заявку, а банк после одобрения перечисляет стоимость покупки магазину. Погашать кредит покупатель будет уже через банк.

Способы приема платежей и схема работы

Платежи от покупателей ИП или компания может принимать, подключив интернет-эквайринг, платежный шлюз, платежную систему или агрегатор.

Интернет-эквайринг — это прием оплаты банковскими картами через интернет. Подойдет, если планируете принимать к оплате только карты. Покупатель вводит номер карты на сайте, банк-эквайер отправляет запрос на списание денег с карты покупателя, а затем перечисляет их на счет компании. Банк-эквайер необязательно должен быть тем же, где у компании открыт счет, но обычно это один и тот же банк — так комиссия меньше и деньги быстрее попадают на счет.

Интернет-эквайринг можно подключить, например, у Сбербанка, Альфа-банка или Т-Банк. Обычно комиссия составляет 1—3%.

Плюсы: можно быстро подключить в банке, в котором открыт расчетный счет компании. Деньги быстро зачисляются на счет компании, потому что переводятся внутри одного банка.

Минусы: можно принимать только банковские карты.

Платежные шлюзы — это посредник в интернет-эквайринге между банком и получателем платежа. Когда нет возможности подключиться к эквайрингу своего банка, а новый счет открывать неудобно, можно выбрать один из платежных шлюзов.

Платежные шлюзы сами принимают заявки на подключение и отправляют документы в банк. Они могут сотрудничать одновременно с несколькими банками. Если один банк отказался принимать оплату, например товары на сайте не соответствуют политике банка или компания в черном списке банка, тот же шлюз может отправить заявку в другой банк.

Примеры платежных шлюзов — Assist, United Card Services. Комиссия примерно такая же, как у интернет-эквайринга, то есть 1—4%.

Плюсы: можно подключиться к эквайрингу сразу нескольких банков или выбрать тот, к которому проще подключиться. Например, требуется меньше документов или проще настраивается интеграция с ОФД.

Минусы: для оплаты принимаются только пластиковые карты. Деньги из стороннего банка будут идти дольше — от одного рабочего дня.

Платежные системы работают немного иначе: вместо банков и процессинговых компаний деньги через платежную систему попадают от покупателя к продавцу. Поскольку посредников нет, скорость передачи денег выше, а комиссия — меньше. Но у покупателя обязательно должен быть электронный кошелек.

Например, если онлайн-магазин принимает «Вебмани», а у покупателя на электронном кошельке достаточно средств, он может оплатить покупку переводом со своего кошелька на кошелек интернет-магазина. Перевод дойдет так же быстро, как если бы покупатель отправлял деньги внутри «Вебмани» своему другу по номеру кошелька.

Вот некоторые популярные платежные системы: «Киви», «Вебмани», «Элекснет», «Яндекс-деньги».

Плюсы: быстрое зачисление денег внутри платежной системы. Дополнительный способ приема денег для тех, у кого есть кошельки в этих системах.

Минусы: не у всех есть электронные кошельки. Продавец быстро получает деньги на свой кошелек, но их вывод из платежной системы занимает дополнительное время.

Платежные агрегаторы объединяют в себе несколько вариантов оплаты, позволяя покупателю самому выбрать наиболее удобный для него вариант. Комиссия зависит от выбранного покупателем способа оплаты из доступных в этом агрегаторе.

Примеры платежных агрегаторов — «Робокасса», «Единая касса». Комиссия зависит от варианта оплаты, назначения платежа и может доходить до 10%.

Плюсы: единое подключение сразу к нескольким способам оплаты. Возможность покупателю самому выбрать способ оплаты.

Минусы: комиссия выше, чем при подключении напрямую к каждому из способов оплаты. У разных способов оплаты комиссия может отличаться на несколько процентных пунктов.

Организовали все быстро, но пришлось заплатить комиссию

Во время самоизоляции мы запустили онлайн-марафоны по пиару, маркетингу и копирайтингу, чтобы сохранить команду. Общая выручка за 4 потока составила около миллиона рублей.

На подключение биллинга — программы, которая бы формировала под каждого покупателя индивидуальный счет для оплаты, — времени не было: от идеи до старта первого марафона прошло пять дней, поэтому воспользовались платформой Timepad.

Чтобы начать продавать билеты, нужно заключить договор и либо приехать к посредникам в офис, либо перевести 250 ₽ с расчетного счета и отправить платежку в техподдержку.

Биллинг подключается в течение суток, но комиссия за вывод денег немаленькая: от 6,5% до 8,5%. Она зависит от среднего чека и месячного оборота.

Timepad удобен, когда запустить проект нужно здесь и сейчас и нет времени на разработку отдельного сайта под мероприятие и заключение договора эквайринга с банком.

Выбор способа приема платежей и платежной системы

Что учесть при выборе способа оплаты, зависит от потребностей компании и специфики бизнеса и продаваемых товаров или услуг. У всех описанных способов подключения и вариантов оплаты есть свои плюсы и минусы.

Если разница между выручкой и прибылью низкая или бизнес строится на перепродаже товаров, то в первую очередь может интересовать размер комиссии. Если у компании не хватает собственных средств на счете или каждый день меняется цена, например как у туристических агентств, то самый важный фактор — задержка между оплатой клиента и поступлением денег на счет. Если деньги будут идти неделю, за это время курс валюты, от которой зависит стоимость путевки, может резко увеличиться и оплаченных клиентом денег уже не будет хватать для выкупа тура у туроператора.

Комиссия — один из важных критериев. От комиссии зависит прибыльность бизнеса, и разница даже в один процент может оказаться значительной.

Часто комиссия зависит от оборота компании: чем он больше — тем меньше процентная ставка. Кроме этого, она зависит от варианта оплаты. Например, при оплате банковскими картами комиссия обычно составляет 2—4% от суммы платежа, а с электронными деньгами может доходить до 7—8%.

Для оплаты некоторых товаров, услуг или видов деятельности банк может снизить комиссию. Например, так делают при оплате пожертвований или услуг ЖКХ, а из-за коронавируса Центральный банк России с 15 апреля по 30 сентября 2020 года ограничил до 1% максимальную комиссию банка для продавцов лекарств, продуктов в розницу и некоторых других отраслей при условии, что сумма чека не более 20 000 ₽.

Подключение обычно занимает несколько дней и зависит от выбранного способа. Общее у всех способов — проверят ваш сайт, а также товары или услуги, которые на нем продаются.

При выборе интернет-эквайринга через банк, в котором открыт расчетный счет компании, проверка обычно занимает меньше всего времени. Если оперативно предоставить все запрашиваемые банком документы, уже на следующий рабочий день можно принимать платежи онлайн.

При подключении к платежной системе компанию будут проверять отдельно, потому что у нее нет о вас данных, в отличие от банка, в котором открыт счет.

Если подключаться к платежным шлюзам или агрегаторам, компанию и сайт будут проверять и сам сервис, и банк-эквайер, который будет проводить платежи.

С технической интеграции начинается любое подключение. Она нужна, чтобы подключить платежный сервис к сайту, чтобы посетитель мог создать и оплатить счет. Выставить счет через панель управления и отправить ссылку на оплату клиенту может почти каждая система.

Многие сервисы помогают сделать и более глубокую интеграцию, например чтобы клиент мог сформировать заказ на сайте, сразу оплатить его и в личном кабинете увидеть актуальный статус.

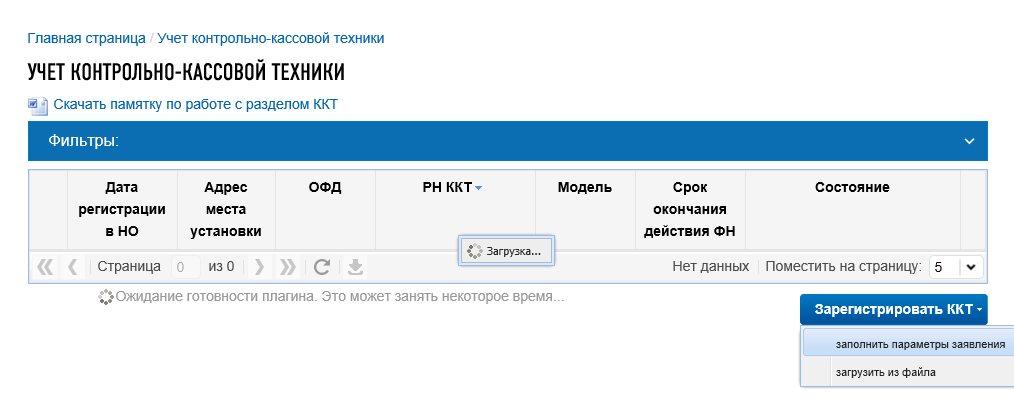

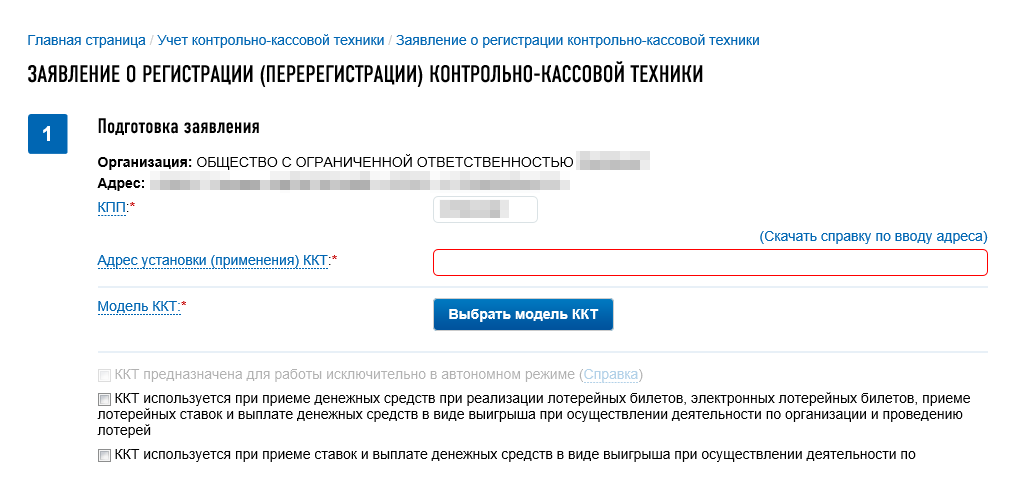

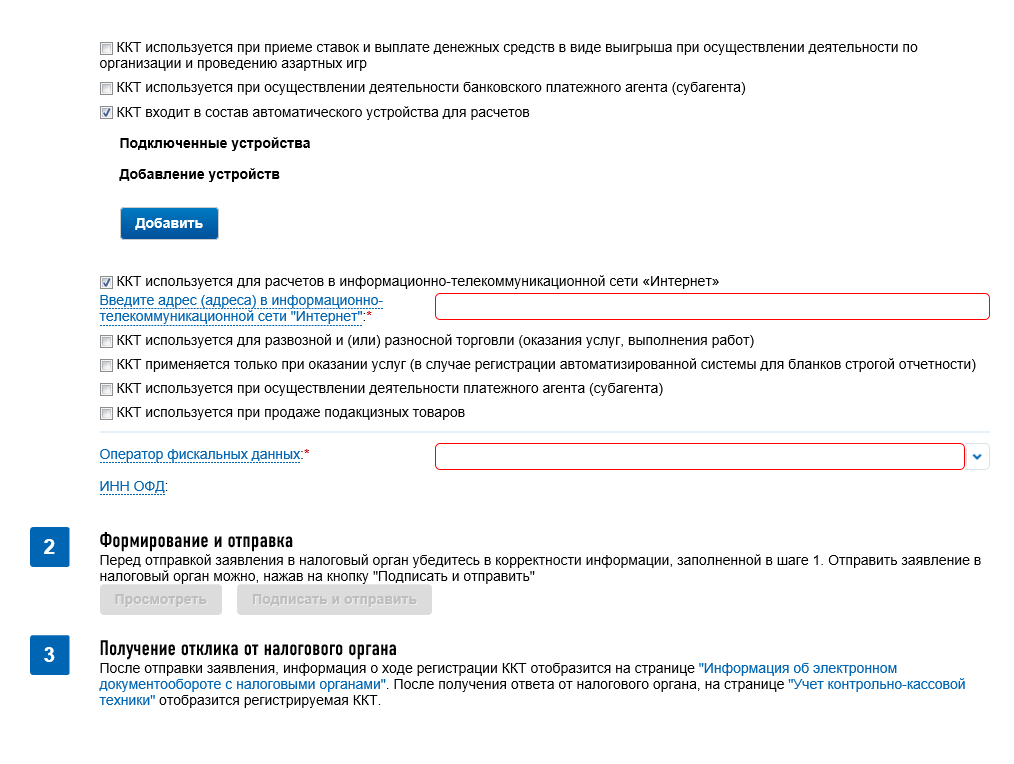

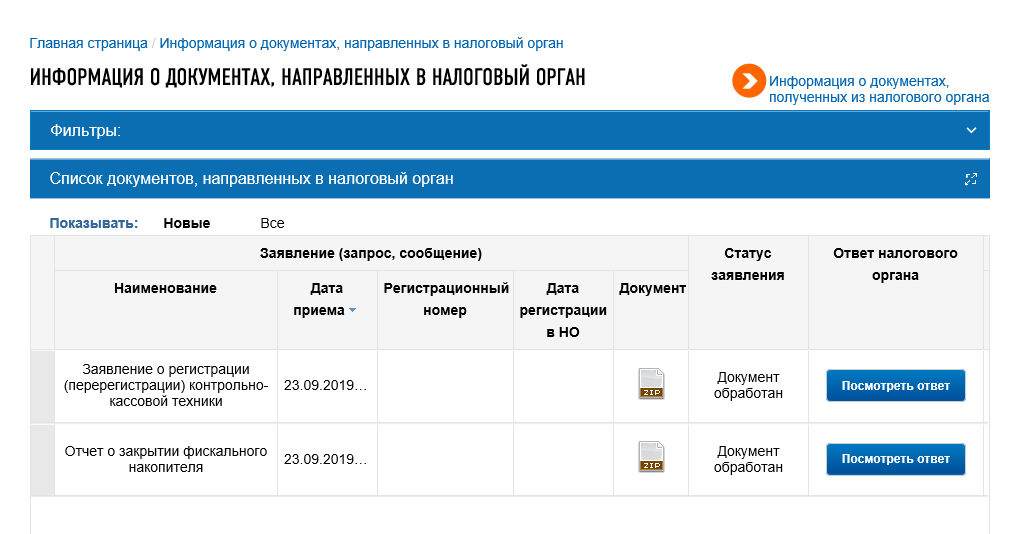

Подключение и настройка онлайн-кассы. Подключиться к выбранному платежному сервису можно в личном кабинете ОФД, а регистрация кассы выполняется в личном кабинете налоговой.

Кроме того, в рамках технической интеграции с платежным сервисом часто решается задача, как будут отправляться чеки оператору фискальных данных. При успешной оплате заказа данные в виртуальном чеке отправляются автоматически.

Стоит ли доверять рейтингам платежных систем — вопрос открытый, это каждый решает сам. Не всегда понятно, кто и как составляет такие рейтинги. Если смотрите рейтинг, лучше сравнить платежные системы, внимательно проверить тарифы, размеры комиссий и наличие абонентской платы или требований минимального оборота.

Как подключить и настроить платежную систему

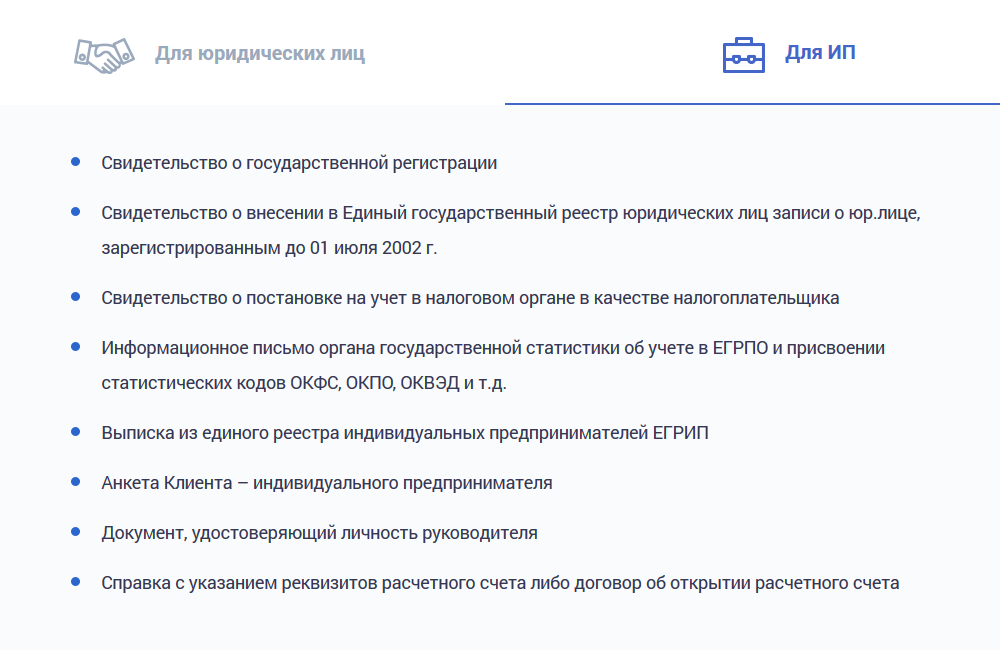

Для подключения платежной системы нужно как минимум соответствовать ее требованиям, иметь зарегистрированный бизнес или быть самозанятым и предоставить необходимую информацию о нем для проверки.

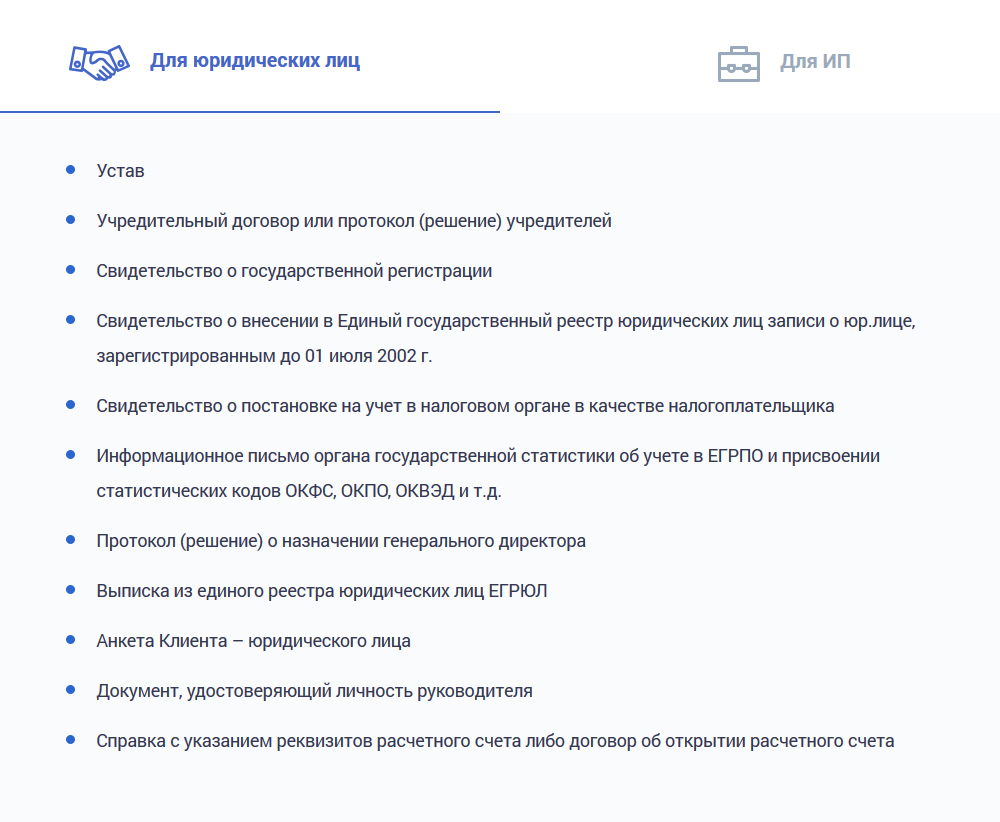

Например, для компании обычно требуются:

- учредительные документы;

- паспорт генерального директора;

- информация о сайте и реализуемых товарах или услугах.

Эти документы нужны для проверки службой безопасности банка-эквайера. Каждый банк запрашивает свой пакет документов. Законом это не регламентировано, так что у каждого банка свои правила безопасности.

Даже если подключаться через агрегатора, по факту платежи по картам все равно будет проводить какой-то банк. Поэтому список документов агрегатора может расшириться на список документов, которые попросит этот банк.

После проверки и подписания договора потребуется техническая интеграция. Если ваш интернет-магазин работает на одной из популярных систем управления, например WordPress или Wix, уточните у платежной системы или агрегатора, есть ли у них модуль для быстрой интеграции их сервиса с вашим сайтом. Тогда можно будет обойтись без помощи программистов.

Если модуля интеграции нет, потребуется помощь технических специалистов, а это дополнительные траты времени и денег, что стоит тоже учитывать.

Подписали договор в электронном виде и подключили модуль для сайта

Мы продаем кофе через интернет и принимаем онлайн-оплату от покупателей практически с первых дней работы. Сейчас около 60% всех заказов оплачиваются через сайт.

За 9 лет мы сотрудничали с несколькими провайдерами услуг эквайринга и в итоге остановились на «Яндекс-кассе». Нравится приятный дизайн формы оплаты.

Договор подписали в электронном виде, нам потребовалось установить на наш сайт специальный модуль для «1С-битрикс». Сейчас мы, как и многие, платим 1% комиссии за услуги интернет-эквайринга благодаря мерам ЦБ по стимулированию экономики.

Как зарегистрировать онлайн-кассу

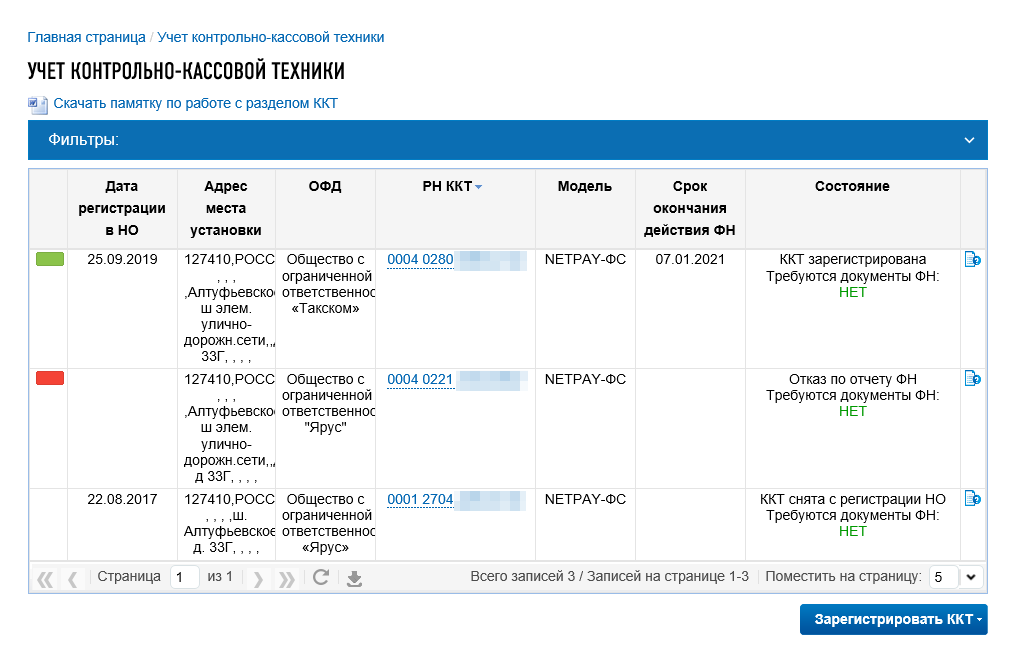

Параллельно с подключением и интеграцией с платежным сервисом онлайн-кассу нужно зарегистрировать в ФНС. Эти процессы не зависят друг от друга, поэтому настраивать техническую интеграцию можно до регистрации кассы или после.

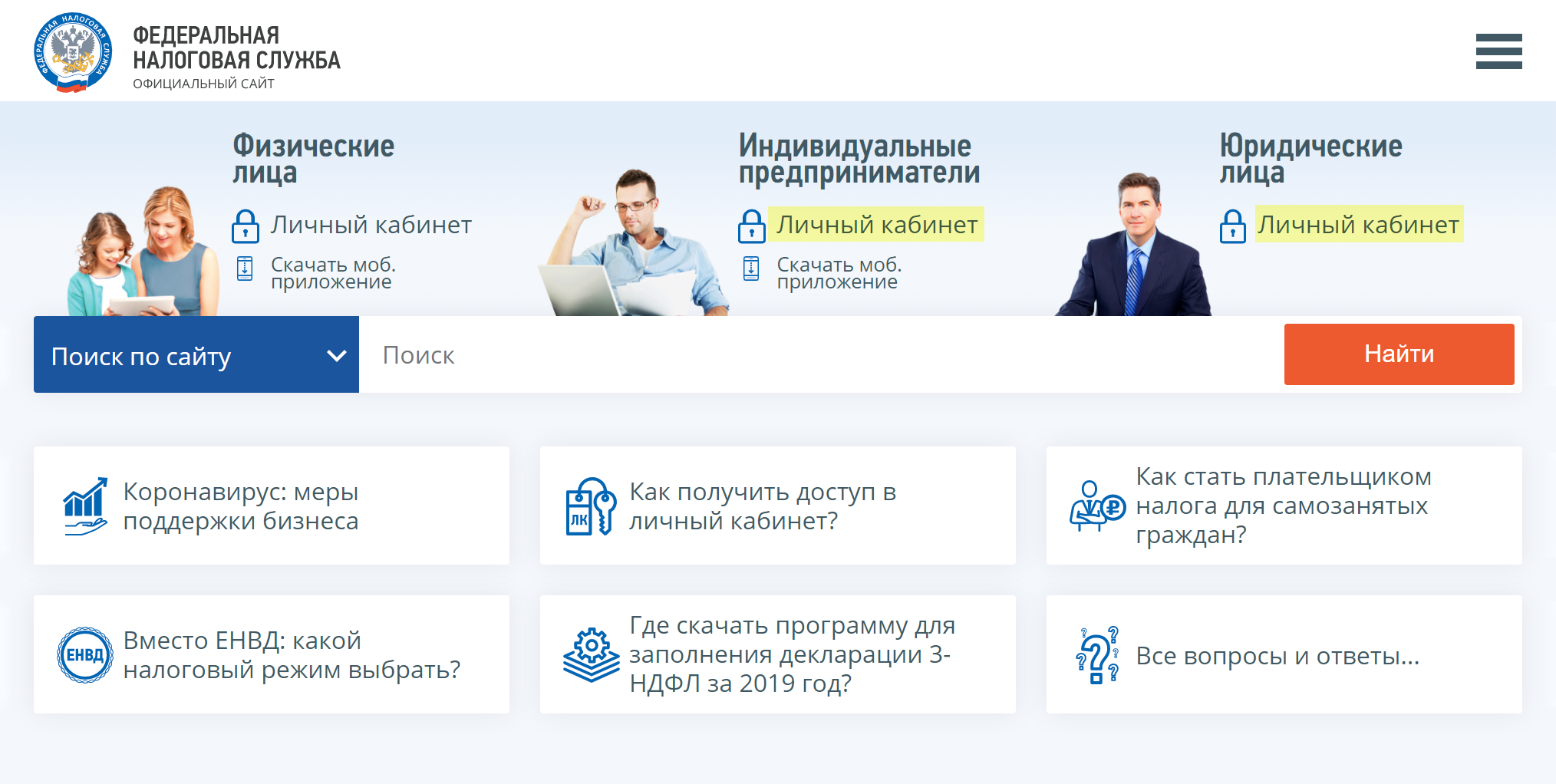

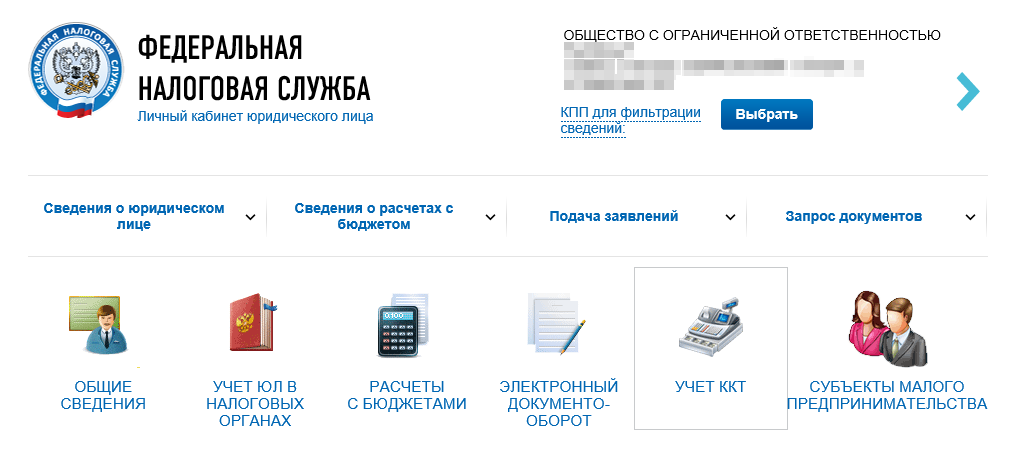

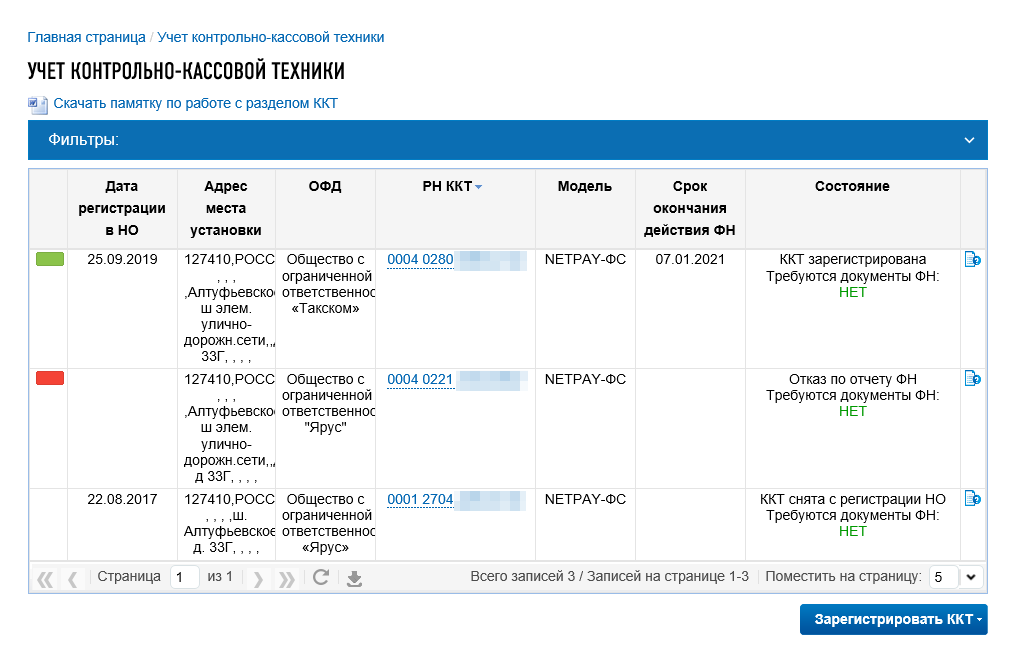

После регистрации касса будет отправлять электронные чеки покупателям и в налоговую службу. Для этого нужно зарегистрироваться в личном кабинете ФНС и у оператора фискальных данных или его партнера.

У большинства платежных систем и агрегаторов уже есть партнерские соглашения с одним или несколькими ОФД — вам останется только выбрать наиболее подходящий по стоимости годового обслуживания и аренды онлайн-кассы.

После оплаты услуг ОФД в личном кабинете появится информация об установленной кассе и фискальном накопителе — их нужно зарегистрировать в личном кабинете на сайте ФНС. Для входа в личный кабинет и регистрации кассы потребуется электронно-цифровая подпись руководителя организации или ИП.

ОФД или его партнер предоставляет инструкцию или консультирует по процессу регистрации кассы в своем личном кабинете. Здесь я покажу, как этот процесс происходит в личном кабинете налоговой.

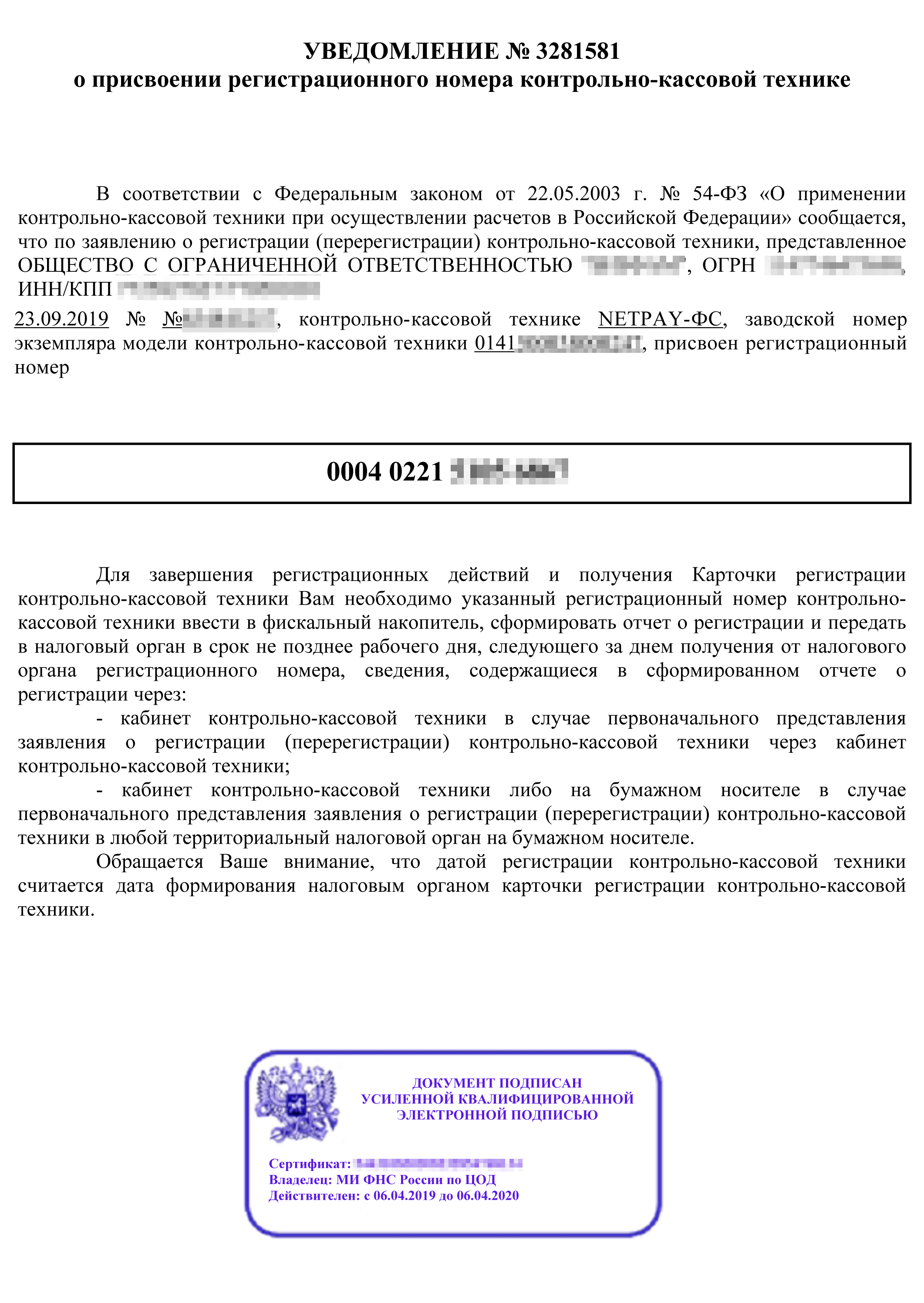

На этом процедура регистрации кассы не заканчивается. Полученный из налоговой регистрационный номер кассы нужно указать в личном кабинете ОФД для фискализации кассы. Кроме регистрационного номера из ФНС потребуется указать несколько дополнительных параметров — эти параметры зависят от ОФД.

После этого ОФД пришлет отчет: дату, время, номер фискального документа и фискальный признак. Эти данные нужно ввести в личном кабинете ФНС. Для этого нужно открыть список зарегистрированных ККТ и нажать на номер контрольно-кассовой техники, которую нужно фискализировать.

Отправка чеков через онлайн-кассу

Онлайн-касса сама передает чеки в ОФД. В электронном чеке содержится та же информация, что и в обычном бумажном чеке, которые выдают на кассе в магазине: дата и время оплаты, общая сумма, товары в чеке, а по каждому товару — количество и ставка налога.

При технической интеграции онлайн-магазина за передачу этих данных отвечает модуль интеграции, написанный вашим техническим специалистом или предоставленный платежной системой.

Чек-лист: как принимать оплату онлайн

- Выберите платежный сервис, подходящий вашему бизнесу, через который будете принимать оплату, и подпишите договор.

- Выберите ОФД из рекомендованных сервисом или любой другой, подпишите договор и оплатите аренду онлайн-кассы. Либо купите ее и настройте сами.

- Настройте техническую интеграцию интернет-магазина с платежным сервисом.

- Зарегистрируйте онлайн-кассу в личном кабинете ФНС, а затем фискализируйте ее.