Агентский договор — это популярный вид соглашения.

Его заключают, если компании или предпринимателю нужно привлечь исполнителей и что-то сделать. Например, ИП может заключить агентский договор с маркетплейсом, чтобы продавать там свои товары, или поручить агенту-риелтору найти коммерческую недвижимость.

Агентский договор заключают и частные лица: например, чтобы оформить визу для туристической поездки. В статье пойдет речь об агентском договоре, который используется в бизнесе.

Что вы узнаете

- Что такое агентский договор и кто может его заключить

- Отличия от других типов договоров

- В каких случаях заключают агентский договор

- Субагентский договор

- Преимущества и недостатки работы по агентскому договору

- Форма договора

- Содержание и образец агентского договора

- Отчет агента

- Как агенту оформить компенсацию расходов

- Бухгалтерский учет агентских договоров

- Налоговый учет агентского договора у исполнителя

- Налоговый учет агентского договора у заказчика

Что такое агентский договор и кто может его заключить

Агентский договор — это посредническая сделка, по которой человек или компания обязуется совершить определенные действия за вознаграждение. Например, организовать доставку товара или помочь арендовать помещение.

В агентском договоре участвуют две стороны:

- Заказчик, его еще называют принципалом. Он дает задания.

- Исполнитель или агент. Выполняет поручения заказчика, выступает посредником между ним и третьими лицами.

Допустим, предприниматель обращается в фирму, которая организует доставку его товаров по городам. Она ищет транспортные компании с машинами, заключает с ними договоры, курирует процесс перевозок и оплачивает их. В этой ситуации ИП — принципал, а фирма — агент. Принципалом могут быть компании, ИП, самозанятые и частные лица, а агентом — все, кроме самозанятых.

Работа агента и заказчика может быть выстроена по-разному. К их отношениям могут применяться правила о договоре поручения или комиссии — в зависимости от того, какой была задача и что было прописано в документе.

Агент действует от своего имени, но за счет заказчика. В этом случае отношения регулируются нормами ГК РФ о договоре комиссии. Агент отвечает за сделку, ее результат и выполнение всех обязательств — даже если заказчик указан в договоре или самостоятельно вступит с третьим лицом в отношения по сделке. Например, будет сдавать работу конечному клиенту.

- ИП Петров заключил агентский договор с дизайнерским бюро, которое будет продавать его услуги по ремонту. Он — заказчик, а дизайнерская фирма — агент.

- Дизайнеры нашли клиента, заключили с ним контракт, а бригада Петрова сделала ремонт. Человек обнаружил недостатки и потребовал их устранить. Делать это должно бюро, так как договор с клиентом заключен от его имени. Может ли затем бюро взыскать деньги с Петрова, зависит от содержания агентского договора.

Агент действует от имени заказчика и за его счет. В такой ситуации работают нормы другой главы ГК РФ — о договоре поручения. За выполнение обязательств в этом случае отвечает заказчик, а не агент.

- Тот же ИП Петров заключил агентский договор с дизайнерским бюро. Они продают его услуги по ремонту. Только на этот раз в документе прописано, что агент действует от имени заказчика. Значит, устранять претензии клиента будет заказчик, то есть предприниматель Петров.

Особенность агентского договора в том, что в него можно включить пункты об ограничении прав сторон: например, что заказчик не может работать на определенной территории с другими агентами.

- Кондитерская фабрика заключает договоры с агентами на продажу конфет. В Ульяновской области их продает один агент, в Самарской — второй, в Пензенской — третий.

- Продавцы конфет могут потребовать закрепить в договоре, чтобы кондитерская фабрика не нанимала других агентов в их регионах и не продавала там конфеты сама.

Заказчики тоже могут ограничивать работу агентов, если укажут нужные условия в договоре. Та же кондитерская фабрика может требовать от агентов не продавать конфеты других производителей в Ульяновской, Самарской и Пензенской областях.

Отличия от других типов договоров

Агентский договор иногда путают с договором оказания услуг, по которому тоже можно что-то поручить. Разница в том, что в договоре оказания услуг только две стороны — заказчик и исполнитель. Агентский договор подразумевает участие третьей стороны — исполнитель работает как посредник между заказчиком и кем-то еще.

- Компания нанимает самозанятого, чтобы он раздавал рекламные листовки. В этом случае можно заключить договор оказания услуг. Другая ситуация — фирма не хочет сама заниматься наймом. Она может найти посредника, который будет отбирать и нанимать людей для раздачи листовок. Здесь подойдет агентский договор.

Агентский договор похож на другие посреднические договоры, поручения и комиссии, поэтому он регулируется их нормами. Но все же это три разных типа сделок, и у каждой есть свои особенности.

Отличия от договора комиссии. По агентскому договору исполнитель может выполнять любые юридические действия: например, представлять интересы в суде, сдавать документы в госорганы или принимать оплату от клиентов.

По договору комиссии могут совершаться только сделки, то есть действия, которые ведут к установлению, изменению или прекращению каких-то прав и обязанностей. Например, заключение договора перевозки — это сделка. Продажа конфет — тоже.

- Юридическая фирма помогает компаниям участвовать в торгах, которые проводят органы власти. Она готовит пакет документов и оформляет заявку на участие от имени клиента. Подача бумаг — это не сделка. Такое действие нельзя совершить по договору комиссии, а по агентскому можно.

По агентскому договору исполнитель может действовать от имени заказчика по доверенности или от своего имени без нее. Права и обязанности в отношениях с третьим лицом могут возникать у любой из сторон.

При заключении договора комиссии исполнитель всегда совершает сделки от своего имени — заключает договор сам и несет ответственность. Конечный клиент может и не знать, что в сделке задействовано третье лицо.

- Компания «Логистик Про» организует грузоперевозки. Она находит клиентов, которым нужно что-то перевезти, и привлекает предпринимателей с собственным транспортом для выполнения заказов. Перевозка груза — это сделка, между «Логистик Про» и владельцами машин заключается договор комиссии. Они забирают заказы и платят «Логистик Про» 10% от их стоимости.

- Сделку по перевозке «Логистик Про» совершает от своего имени. На компании — вся ответственность.

Отличия от договора поручения. По агентскому договору могут выполняться юридические и неюридические действия — например, поиск помещения или исполнителей, проведение переговоров, организация рекламы товаров или исследования рынка. По договору поручения исполнитель вправе совершать только юридические действия, в том числе сделки.

- Компания наняла представителя для продажи товаров по договору поручения — так делать можно. А вот попросить его изучить рынок или провести переговоры от лица компании по такому договору нельзя — это неюридические действия.

Сравнение видов посреднических договоров

| Договор комиссии | Договор поручения | Агентский договор | |

|---|---|---|---|

| Стороны договора | Заказчик — комитент, исполнитель — комиссионер | Заказчик — доверитель, исполнитель — поверенный | Заказчик — принципал, исполнитель — агент |

| От чьего имени действует посредник | От своего имени | От имени заказчика | От своего имени или от имени заказчика |

| Задачи, которые может совершать исполнитель | Заключать сделки | Заключать сделки и выполнять другие юридические действия | Совершать любые юридические и неюридические действия |

| Какие документы нужны | Договор | Договор и доверенность на конкретные действия от имени заказчика | Договор, доверенность, если исполнитель действует от имени заказчика |

Сравнение видов посреднических договоров

| Стороны договора | |

| Договор комиссии | Заказчик — комитент, исполнитель — комиссионер |

| Договор поручения | Заказчик — доверитель, исполнитель — поверенный |

| Агентский договор | Заказчик — принципал, исполнитель — агент |

| От чьего имени действует посредник | |

| Договор комиссии | От своего имени |

| Договор поручения | От имени заказчика |

| Агентский договор | От своего имени или от имени заказчика |

| Задачи, которые может совершать исполнитель | |

| Договор комиссии | Заключать сделки |

| Договор поручения | Заключать сделки и выполнять другие юридические действия |

| Агентский договор | Совершать любые юридические и неюридические действия |

| Какие документы нужны | |

| Договор комиссии | Договор |

| Договор поручения | Договор и доверенность на конкретные действия от имени заказчика |

| Агентский договор | Договор, доверенность, если исполнитель действует от имени заказчика |

Агентский договор универсальный. Он включает те действия, которые можно делегировать по договору комиссии и по договору поручения, — его всегда можно использовать.

Обычно агентский договор заключают, когда нужно сразу доверить и юридические действия, и неюридические, и сделки. Если задачи ограничены, можно оформить договор комиссии или поручения.

В каких случаях заключают агентский договор

Чаще всего в обычной жизни агентский договор используют для работы с риелторами, чтобы купить, продать или сдать в аренду жилье. В бизнесе его заключают, когда нужен кто-то, кому можно делегировать определенную задачу.

Вот примеры, когда компании используют агентский договор:

- интернет-магазин заключает его с пунктами выдачи заказов;

- предприниматели — с маркетплейсами, чтобы продавать там свои товары;

- молочный завод просит агента закупать молоко у фермеров;

- юристы, бухгалтеры, архитекторы получают клиентов через агента — онлайн-сервис для заказа услуг.

Часто фирмы заключают агентские договоры, чтобы начать работать в новых городах. Привлечь местную компанию как агента иногда выгоднее, чем осваивать регион самостоятельно: изучать рынок, нанимать персонал и открывать филиал.

Иногда агентский договор используют в группе компаний, чтобы разделить сферы ответственности и получить более четкую управляемость бизнесом. Например, организуют торговый дом, который продает продукцию основной организации как агент.

Самозанятые могут заключать агентский договор для поиска клиентов. Например, биржа профессиональных услуг — как раз посредник между исполнителями и заказчиками. А вот агентами самозанятые быть не могут, как и посредниками вообще.

Субагентский договор

Агент может заключить субагентский договор с другим лицом, но будет отвечать за действия субагента перед заказчиком. В агентском договоре можно прописать запрет на заключение субагентского договора. Но если запрета нет, агент может привлекать субагентов — и сообщать об этом заказчику он не обязан.

Иногда в агентском договоре может быть, наоборот, предусмотрена обязанность агента заключить субагентский договор. В таком случае в агентском договоре обычно указывают конкретные условия для субагентского.

Как правило, субагент не может заключать сделки от имени заказчика, но может от имени агента. Если первоначальный агентский договор дает агенту право передоверия, тогда субагент может выступать и от лица заказчика.

Преимущества и недостатки работы по агентскому договору

Агентский договор дает бизнесу возможность поручить компаниям или людям какие-то задачи и не тратить время и другие ресурсы на их выполнение. Агент получает возможность заработать на своих услугах.

Агентский договор позволяет дать одной из сторон эксклюзивное право выполнять услуги или продавать товар. Другие посреднические договоры имеют больше ограничений.

Вот что еще может сделать заказчик по агентскому договору:

- Расширить рынки сбыта и увеличить выручку, при этом заранее знать, какие будут расходы, то есть размер агентского вознаграждения.

- Передать полную ответственность за задачу человеку или компании. Агент может привлекать субагентов, но контролировать их будет самостоятельно. За действия субагентов он несет ответственность перед заказчиком.

- Отсрочить начисление налога с дохода от продажи товаров. Заказчик платит налоги только после получения отчета, а не сразу после того, как агент продал товар.

Для агента тоже есть плюсы:

- Можно выполнять работу за счет заказчика. Например, посредник в торговле может закупать товары на деньги, которые ему авансом дает принципал.

- Договориться с заказчиком о возмещении расходов — такой пункт можно включить в договор.

- Можно вернуть непроданные остатки товара заказчику, так как к агенту не переходит право собственности на них.

Какие есть риски при работе с агентским договором. Все зависит от сферы бизнеса и задач, выполняемых по договору. Например, при продаже товаров заказчик рискует, что они так и не будут проданы. Собственность на продукцию к агенту не переходит — он может взять ее на реализацию, а потом вернуть.

- Агент продает конфеты производителя. Взял товар, но большую часть не продал. Срок годности конфет истек. Агент вернул продукцию производителю — тот потерял деньги, так как продать испорченные конфеты уже нельзя.

Можно прописать ответственность, что за товары, не реализованные в срок, исполнитель платит штраф, но на практике будет сложно найти кого-то, кто согласится на договор со штрафами в размере стоимости товаров.

У агента тоже есть риски. Например, заказчик может выдвинуть необоснованные претензии к результату его работы и не выплатить вознаграждение. Агент получает деньги, только когда выполнит работу, сделает отчет и заказчик его примет. Попросить предоплату по агентскому договору можно, но если работу не примут, деньги все равно придется вернуть.

Главный риск для всех сторон агентского договора — налоговый.

Товары, работы или услуги не считаются реализованными, пока нет отчета агента. А пока реализация не состоялась, платить налог на прибыль заказчик не должен. С НДС так же — пока нет аванса от клиента или продажи, платить не нужно.

Если принципал на упрощенке, доход считают по кассовому методу — по поступлению денег на счет. То есть налог при УСН заказчик платит только после того, как агент перечислил ему деньги.

Налоговая может решить, что компания или ИП использует такой договор только с целью оптимизации налогов, и назначить штраф.

- Фирма-производитель продает промышленное оборудование. Продали товар, отгрузили клиенту, он оплатил заказ. Компания работает на общей системе налогообложения. НДС платит ежемесячно по 1/3 суммы по итогам квартала, а налог на прибыль — ежеквартально.

- Фирма решила оптимизировать налоги и организовала торговый дом, с которым заключила агентский договор на продажу того же оборудования. Теперь производитель будет платить налоги только после того, как торговый дом как агент сдаст отчеты.

- Торговый дом отгрузил оборудование клиенту в сентябре, а отчитался об этом в октябре. Значит, НДС и налог на прибыль по этой сделке производитель заплатит в январе, феврале и марте, а налог на прибыль — до 28 марта следующего года. Если бы он продал оборудование сам, заплатил бы налог на прибыль в октябре текущего года, а НДС — в октябре, ноябре и декабре.

- Налоговая проверила компанию и решила, что агентский договор был заключен с целью отсрочки налогов, поэтому доначислила платежи за третий квартал, а также назначила пени и штрафы.

Другой налоговый риск возникает при продаже товаров, работ или услуг через агента на упрощенке. Работу агента и заказчика могут посчитать искусственным дроблением бизнеса для экономии НДС и налога на прибыль с агентского вознаграждения. Это может выясниться при проверке, и тогда налоговая пересчитает налоги так, как если бы фиктивно раздробленный бизнес был оформлен на одно лицо.

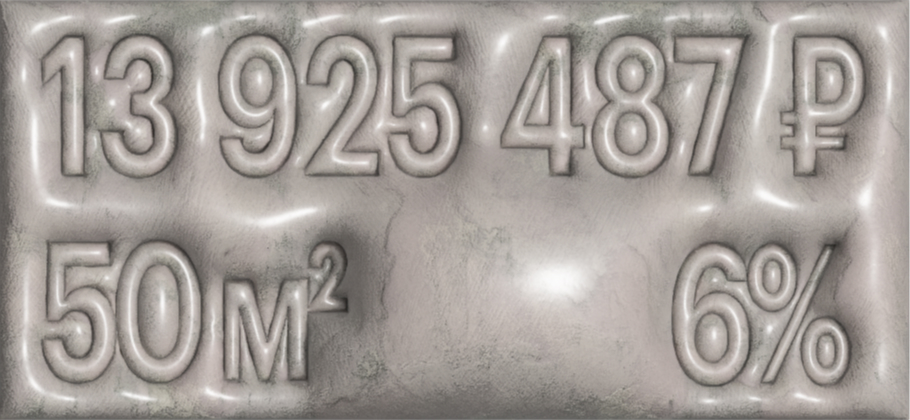

- Компания на общей системе налогообложения продает товар. В первом квартале она продала товаров на 1 000 000 ₽, а потратила на закупку и другие расходы 700 000 ₽. Налог на прибыль надо заплатить с разницы — с 300 000 ₽. Ставка налога на прибыль — 20%. С продажи товаров компания должна заплатить 60 000 ₽ налога.

- Допустим, фирма решила продавать товар через агента на упрощенке и зарегистрировала для этого компанию. Фирма-агент применяет УСН с объектом налогообложения «Доходы». Во втором квартале агент продал товаров заказчика на 1 000 000 ₽, агентское вознаграждение — 200 000 ₽. Расходы заказчика на закупку и общехозяйственные статьи остались прежними — 700 000 ₽. Агентское вознаграждение заказчик тоже включит в расходы. Он заплатит налог на прибыль (1 000 000 − 700 000 − 200 000) × 20% = 20 000 ₽.

- Агент заплатит 200 000 × 6% = 12 000 ₽. Налоги по двум компаниям вместе будут 32 000 ₽ вместо 60 000 ₽.

Само по себе дробление бизнеса закону не противоречит, если есть реальная деловая цель. А вот когда бизнес дробится, чтобы платить меньше налогов, это уже искусственно и незаконно.

- Налоговая обратила внимание, что агент продает товары только одного заказчика, при этом до заключения агентского договора заказчик продавал те же товары сам. При проверке выяснилось, что часть работников компании-агента работают по совместительству у заказчика. Это свидетельствует об искусственном дроблении бизнеса. Фирме доначислили налоги, назначили штрафы.

Еще один риск такой: агентский договор может быть переквалифицирован налоговой в договор поставки, если агент переводит деньги заказчику до продажи товаров клиентам. Это грозит доначислением НДС и налога на прибыль заказчику и агенту. У заказчика доначисление возникнет из-за снятия расходов на агентское вознаграждение и НДС с агентского вознаграждения, а агенту могут доначислить НДС и прибыль с сумм, которые он получал от клиентов.

А если принципал и агент на упрощенной системе и договор был переквалифицирован в договор поставки, то агенту налоговая может доначислить налог со всей суммы, полученной от клиентов.

Форма договора

Агентский договор заключают в простой письменной форме. Это значит, что заверять его у нотариуса не нужно.

Агентам, которые совершают сделки от имени заказчика, дополнительно может понадобиться доверенность. Удостоверять ее у нотариуса нужно, если заказчик — ИП, самозанятый или частное лицо, а агент будет представлять его интересы в налоговой или суде либо совершать сделки, требующие госрегистрации. В компаниях доверенность подписывает руководитель, нотариус не нужен.

- ИП Сидоров продает магазинам одежду трикотажного производства. В договоре прописано, что отгружает товар и получает оплату фабрика. Она должна выдать Сидорову доверенность с подписью директора.

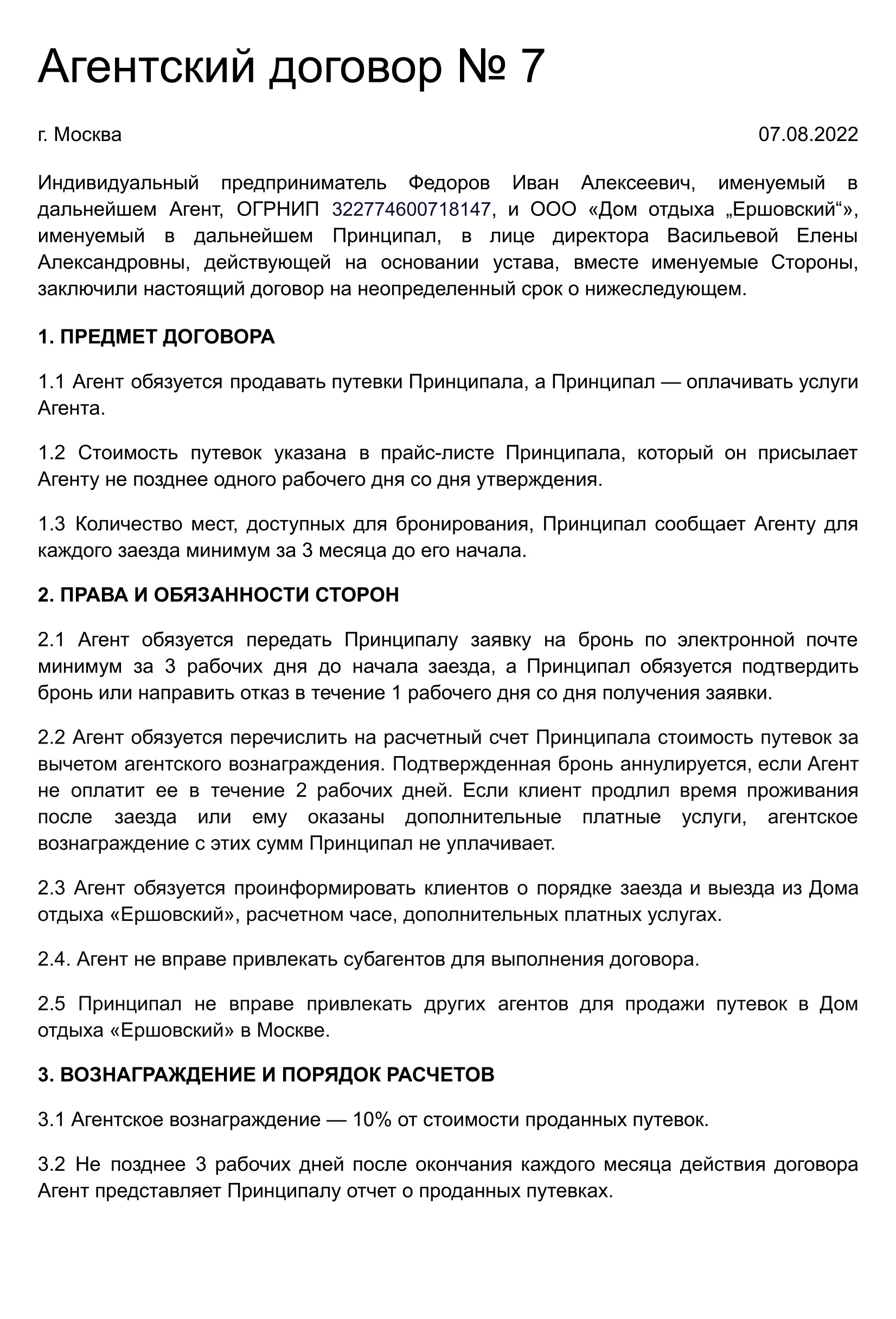

Содержание и образец агентского договора

В агентском договоре обязательно указывают предмет — без этого он считается незаключенным. Во всех остальных случаях он действует, а все неурегулированные вопросы решаются согласно ГК РФ. На практике в него добавляют и другие пункты.

Предмет договора. Это действия, которые будет совершать агент по поручению заказчика. Например, реализовывать товары на маркетплейсе или продавать путевки.

Права и обязанности сторон. Можно прописать в договоре дополнительные требования друг к другу. Например, ограничить территорию действия агента или установить для него обязанность выполнять минимальный объем продаж или закупок.

Можно также добавить права. Например, указать, что агент вправе привлекать субагентов для исполнения договора.

Вознаграждение и порядок расчетов. Это стоит включить в договор, иначе у заказчика и агента могут возникнуть споры.

Чаще всего применяют один из трех способов начисления вознаграждения:

- Фиксированная сумма. Ее можно установить за каждую сделку, проданную единицу товара или купленную единицу оборудования — в зависимости от того, что делает агент. Например, при продаже путевок агентское вознаграждение может быть 5000 ₽ за каждую реализованную путевку.

- Процент с продаж или покупок. Например, 5% от стоимости проданных товаров без НДС.

- Надбавка к цене товара, услуги или работы. В этом случае заказчик устанавливает минимальную цену продажи, а агент вправе добавить свою надбавку, на которой и будет зарабатывать.

Агент и заказчик также должны оговорить форму выплаты вознаграждения. Агент может удерживать свое вознаграждение из оплаты клиентов. Или заказчик может перечислять деньги отдельным платежом.

Сроки выплат тоже могут быть разными:

- Заказчик платит авансом. Например, до десятого числа каждого месяца.

- Агент удерживает вознаграждение с каждого поступления от клиента.

- Заказчик платит агенту ежемесячно за выполненный объем работ. Например, через пять рабочих дней после получения отчета агента.

Если в договоре не прописан порядок выплаты агентского вознаграждения, заказчик должен заплатить в течение недели после получения отчета агента.

Разграничение имущества агента и принципала. Все, что было передано исполнителю, а также то, что он купил за счет заказчика, представляет собой собственность заказчика. Агент отвечает за утрату, недостачу или повреждение этого имущества.

Такой пункт не обязательно включать в договор, это и так установлено законом. Но лучше включить его и прописать неустойку для агента за недостачу имущества, иначе у сторон могут возникнуть разногласия в расчетах и все будет решать суд.

Расторжение агентского договора. В одностороннем порядке расторгнуть агентский договор можно, если он бессрочный.

Договоры со сроком можно прекратить по взаимному согласию, а также если для этого есть основания — например, при существенном нарушении договора агентом или заказчиком.

Заказчик может в любой момент отменить поручение агенту и прекратить действие договора, даже если он заключен на определенный срок.

- В Магнитогорске предприниматель продавал объекты недвижимости компании. Был заключен агентский договор на год, но фирма решила расторгнуть его досрочно, так как создала свой отдел продаж.

- ИП с этим не согласился и указал, что в соответствии со статьей 1010 ГК РФ расторгнуть договор в одностороннем порядке можно, только если он бессрочный. Спор дошел до суда.

- Судьи обратили внимание на статью 1011 ГК РФ, согласно которой к агентскому договору применяются правила о договоре поручения, если агент действует от имени принципала. Они предусматривают право сторон отказаться от договора в любое время.

Это применимо и к ситуации, когда агент действует от своего имени. В этом случае к отношениям применяют правила о договоре комиссии. Они тоже допускают отмену поручения в одностороннем порядке.

Также агентский договор прекращает действие, если:

- Агент умер.

- Его признали недееспособным или ограниченно дееспособным.

- Агента объявили безвестно отсутствующим.

- Агент-ИП признан банкротом.

Форс-мажор. Это чрезвычайные и непредотвратимые обстоятельства, из-за которых нельзя выполнить обязательства по договору. Сторона может быть освобождена от их исполнения, если докажет, что это произошло из-за таких обстоятельств.

Есть ситуации, которые считаются форс-мажором по умолчанию:

- Стихийное бедствие.

- Эпидемия.

- Забастовка.

- Война.

- Теракт.

- Диверсия.

- Запрет перевозок и торговли.

- Закрытие границ.

Прописывать эти ситуации в пункте о форс-мажоре не обязательно — положение о них и так действует по закону.

Есть другие обстоятельства, которые прописать в договоре стоит:

- Нет денег из-за экономического кризиса или девальвации рубля, поэтому невозможно выплатить агентское вознаграждение.

- Действия или бездействие третьих лиц, из-за которых нельзя выполнить договоренности. Например, пункт выдачи заказов не может отдать товары клиентам, если у него отключили интернет из-за проблем у провайдера.

- С рынка исчезли товары, необходимые для выполнения обязательства. Допустим, агент должен был закупить дизайнерскую бумагу для типографии, а она исчезла с рынка из-за санкций.

- Преступление, виновники которого не установлены. Например, взломали счет компании и украли все деньги, и теперь нечем рассчитаться.

Если не прописать в договоре эти обстоятельства как форс-мажор, агент или принципал должен будет исполнить свои обязанности в срок.

Конфиденциальность. Можно предусмотреть финансовые санкции за разглашение конфиденциальной информации. В этом случае в договоре надо прописать, какая именно информация относится к ней.

Это может быть количество и стоимость проданных товаров или контактные данные клиентов. Или все, что одна сторона передает другой по акту с пометкой о конфиденциальности.

Гарантии. Если агент продает товары, услуги или работы заказчика, на которые распространяются требования о гарантии качества, стоит прописать в договоре, кто принимает претензии от покупателей, организует экспертизу и ремонт.

Срок действия договора. Агентский договор может быть бессрочным или заключаться на определенный срок. Например, действовать один год, до 31 декабря 2023 года или до выполнения конкретных обязательств сторонами.

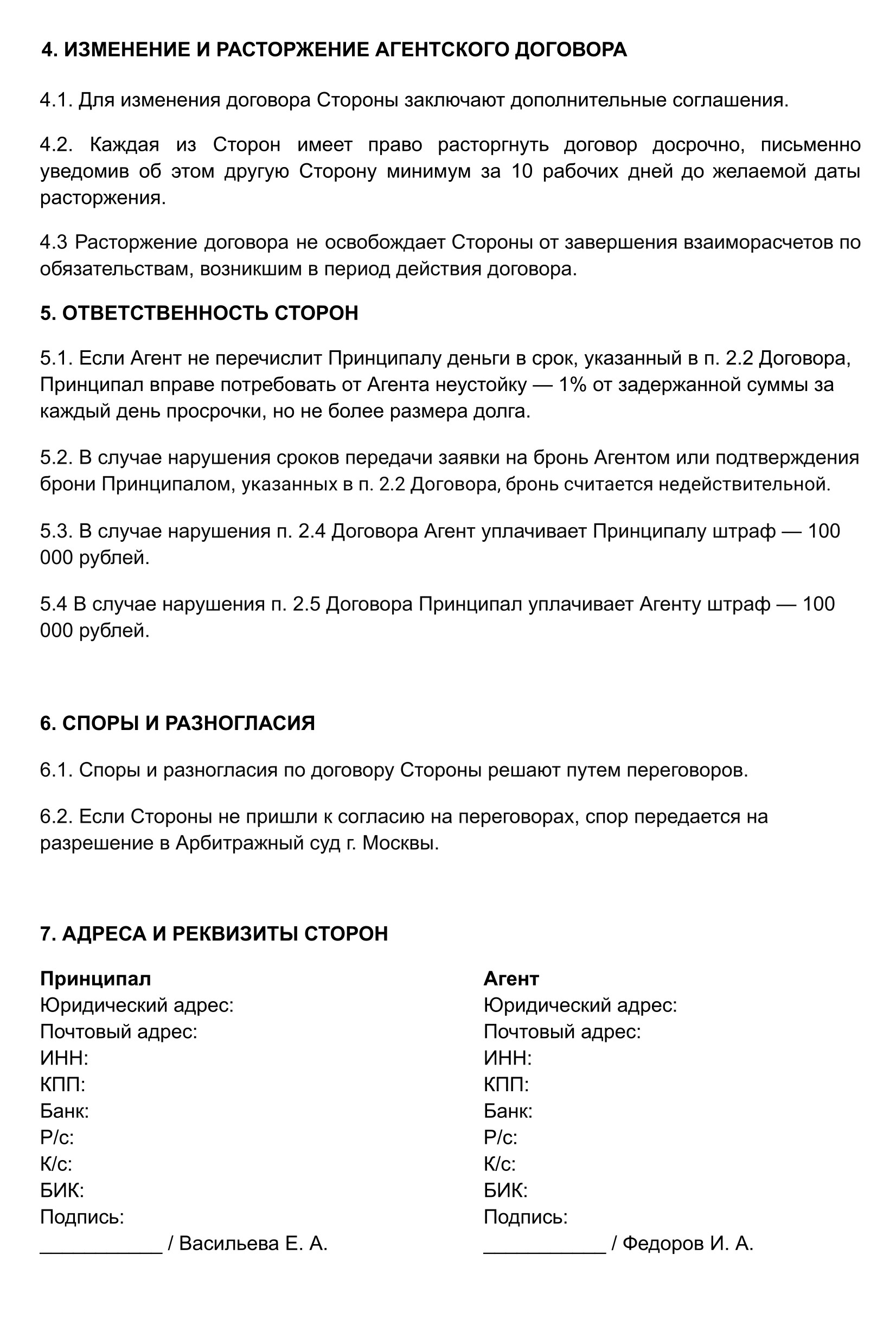

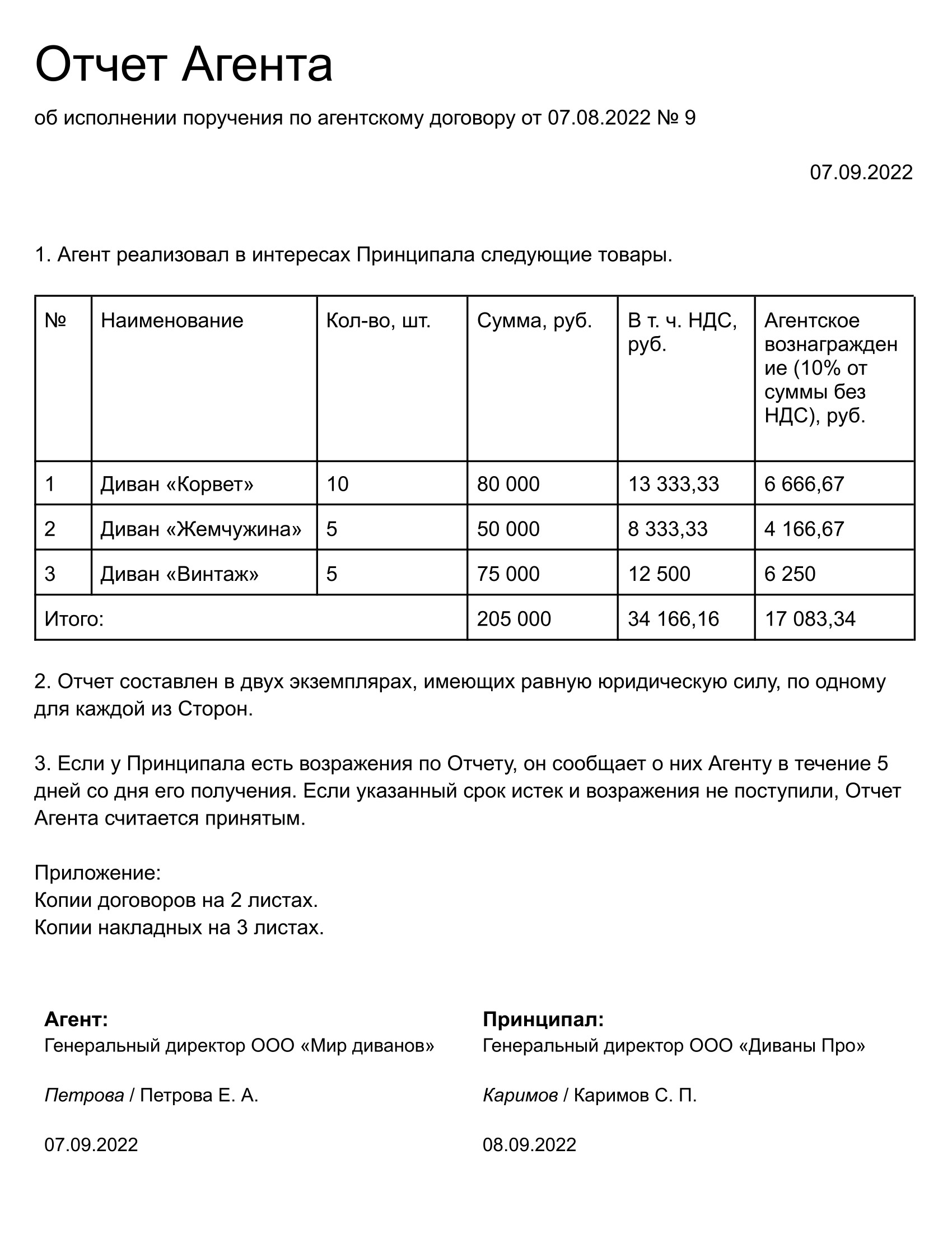

Отчет агента

Это обязательный документ — в нем агент сообщает заказчику о проделанной работе. В отчете могут быть расходы, которые заказчик должен компенсировать, количество проданных товаров и другие данные — в зависимости от того, что делал агент.

Срок, в который нужно представить отчет, прописывают в договоре. Если этого не сделать, агент сам решает, когда его передать: по мере исполнения договора или по его окончании.

Направить отчет можно почтой или электронным письмом. Важно, чтобы порядок отправки позволял агенту доказать, когда он отправил документ.

Заказчик должен принять отчет или сообщить о возражениях. В договоре желательно прописать, в течение какого времени заказчик должен это сделать. Например, вот так: «Агент передает отчет о проданных товарах в течение трех рабочих дней после окончания месяца, а заказчик рассматривает его в течение пяти рабочих дней».

Отчет считается утвержденным, если заказчик не прислал замечания в срок, и работа должна быть оплачена. Если срок рассмотрения отчета не был согласован, заказчик должен изучить его в течение 30 дней со дня получения.

Форму отчета желательно закрепить в договоре или в приложении к нему — иначе агент может направить документ произвольного содержания. Из отчета должен быть понятен результат работы агента.

- Пример некорректной формулировки: «Искал помещения». Это не описание конкретного действия, а процесс.

- Пример корректной формулировки: «Заключил договор аренды помещения площадью 24 м² по такому-то адресу». Это описание конкретного результата.

На основании отчета агента стороны могут учитывать доходы и расходы в бухгалтерском и налоговом учете, но только если в нем есть все реквизиты первичного учетного документа:

- Наименование.

- Дата составления.

- Кто выдал документ: ООО, ИП.

- Содержание факта хозяйственной жизни — наименование товаров, услуг, работ и имущества.

- Величина натурального или денежного измерения факта хозяйственной жизни с указанием единиц измерения — например, штуки или килограммы.

- Подписи, фамилии и должности лиц, совершивших сделку или операцию.

Если какого-то пункта в отчете не хватает, расходы и доходы из него не могут быть отражены в бухгалтерском учете. Тогда придется составить дополнительный документ — акт оказания услуг агентом.

Как агенту оформить компенсацию расходов

В агентском договоре нужно предусмотреть компенсацию расходов агента — какие затраты оплатит заказчик. Например, закупку товара, аренду помещения или представительские расходы. Важно, чтобы они были связаны с исполнением договора.

Агент должен представить документы на расходы, если в договоре не указано другое.

- Компания-агент для проведения рекламной акции в пользу заказчика снимает помещение и платит за это собственнику 6000 ₽. По договору заказчик компенсирует агенту стоимость аренды, но тот должен показать, что эту сумму действительно заплатил.

- В договоре это можно сформулировать так: «Принципал возмещает агенту расходы на аренду помещения для проведения рекламной акции по адресу: г. Москва, ул. Суворова, д. 135, площадью 54 м², в сумме, которая будет подтверждена договором с арендодателем и уплачена агентом. Факт оплаты подтверждается банковской выпиской».

Бухгалтерский учет агентских договоров

Бухучет должны вести и агент, и заказчик, если они оба — компании, а не ИП. Бухучет регулируется законом № 402-ФЗ и другими нормативными актами — например, федеральными стандартами бухучета.

Агент учитывает вознаграждение и расходы, которые ему возместили. Заказчик показывает выручку от продажи его товаров и услуг и учитывает расходы на оплату работы исполнителя.

Если предметом агентского договора была закупка товаров, работ и услуг агентом, заказчик учитывает в расходах и закупку, и вознаграждение агента.

Бухгалтерский учет у агента. Агент отражает в отчетности материальные ценности, принадлежащие заказчику, свое вознаграждение, расходы и налоги.

Если предмет договора — перепродажа продукции заказчика, агент получит товары и будет хранить их у себя. Собственность на них к нему не переходит, поэтому поставить эти активы на баланс он не может. Для этого используют забалансовый счет — на нем учитывают то, что не принадлежит компании, но находится у нее на законных основаниях.

Продукцию, которую агент взял у заказчика, показывают на забалансовом счете 004 «Товары, принятые на комиссию». Если агент закупает что-то для заказчика за его счет, это учитывают на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

На счетах бухучета агент обязательно отражает налоги, которые платит. Если он применяет ОСН — начисляет НДС и налог на прибыль. Если применяет УСН, то начисляет «упрощенный» налог.

Агент платит налог только с агентского вознаграждения. Деньги, полученные от заказчиков для приобретения чего-либо в их интересах или от покупателей товаров заказчика, к доходам не относятся. Например, если агент покупает товар за заказчика, а потом получает от него возмещение расходов, эта сумма налогом не облагается.

Как отражаются операции в бухучете агента

| Ситуация у агента | Дебет счета | Кредит счета |

|---|---|---|

| Принял товары от заказчика | 004 «ТМЦ, принятые на комиссию» | — |

| Продал товары и передал покупателю или вернул их заказчику | — | 004 «ТМЦ, принятые на комиссию» |

| Получил деньги от заказчика для выполнения договора | 51 «Расчетные счета» или 50 «Касса» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Получил оплату от покупателя товаров, работ и услуг заказчика | 51 «Расчетные счета» или 50 «Касса» | 62 «Расчеты с покупателями и заказчиками |

| Перечислил заказчику деньги за товары, которые продал | 76 «Расчеты с разными дебиторами и кредиторами» | 51 «Расчетные счета» или 50 «Касса» |

| Признал доходом вознаграждение, указанное в отчете, который принял заказчик | 76 «Расчеты с разными дебиторами и кредиторами» | 90 «Продажи» |

| Получил компенсацию расходов от заказчика | 51 «Расчетные счета» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Агент на ОСН начислил НДС с агентского вознаграждения | 90 «Продажи» | 68 «Расчеты по налогам и сборам» |

Как отражаются операции в бухучете агента

| Агент принял товары от заказчика | |

| Дебет счета | 004 «ТМЦ, принятые на комиссию» |

| Продал товары и передал покупателю или вернул их заказчику | |

| Кредит счета | 004 «ТМЦ, принятые на комиссию» |

| Получил деньги от заказчика для выполнения договора | |

| Дебет счета | 51 «Расчетные счета» или 50 «Касса» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Получил оплату от покупателя товаров, работ и услуг заказчика | |

| Дебет счета | 51 «Расчетные счета» или 50 «Касса» |

| Кредит счета | 62 «Расчеты с покупателями и заказчиками |

| Перечислил заказчику деньги за товары, которые продал | |

| Дебет счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Кредит счета | 51 «Расчетные счета» или 50 «Касса» |

| Признал доходом вознаграждение, указанное в отчете, который принял заказчик | |

| Дебет счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Кредит счета | 90 «Продажи» |

| Получил компенсацию расходов от заказчика | |

| Дебет счета | 51 «Расчетные счета» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Агент на ОСН начислил НДС с агентского вознаграждения | |

| Дебет счета | 90 «Продажи» |

| Кредит счета | 68 «Расчеты по налогам и сборам» |

Бухгалтерский учет у принципала. Заказчик учитывает товары, переданные на реализацию агенту, выручку от продажи товаров, работ или услуг, а также свои расходы.

Если предмет сделки — закупка агентом товаров, работ и услуг для заказчика, он учитывает материальные ценности на балансе, расходы на работы и услуги, а также расходы на вознаграждение агенту.

Вознаграждение, которое заказчик платит агенту, учитывают как расходы на продажу.

Если заказчик работает на ОСН, он платит НДС с продажи товаров, работ или услуг. Если агент тоже работает на ОСН, его агентское вознаграждение облагается НДС и заказчик может принять налог, предъявленный агентом, к вычету.

Как отражаются операции в бухучете заказчика

| Ситуация у заказчика | Дебет счета | Кредит счета |

|---|---|---|

| Передал агенту товары для продажи | 45 «Товары отгруженные» | 41 «Товары» |

| Агент продал товары, отчитался, заказчик учитывает выручку | 62 «Расчеты с покупателями и заказчиками» | 90 «Продажи» |

| Включает в расходы себестоимость товаров, проданных агентом | 90 «Продажи» | 45 «Товары отгруженные» |

| Заказчик на ОСН начислил НДС с реализации товаров, работ или услуг, проданных агентом | 90 «Продажи» | 68 «Расчеты по налогам и сборам» |

| Отразил расходы агента | 44 «Расходы на продажу» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Принял к вычету НДС с вознаграждения агента на ОСН | 19 «НДС по приобретенным ценностям», 68 «Расчеты по налогам и сборам» | 76 «Расчеты с разными дебиторами и кредиторами», 19 «Налог на добавленную стоимость по приобретенным ценностям» |

| Учитывает вознаграждение агента. Если агент на ОСН, учитывается сумма без НДС | 44 «Расходы на продажу» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Агент удержал вознаграждение из денег, полученных от покупателей товаров, работ или услуг | 76 «Расчеты с разными дебиторами и кредиторами» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Заказчик получил деньги от агента за проданные товары, работы или услуги | 51 «Расчетные счета» | 76 «Расчеты с разными дебиторами и кредиторами» |

Как отражаются операции в бухучете заказчика

| Заказчик передал агенту товары для продажи | |

| Дебет счета | 45 «Товары отгруженные» |

| Кредит счета | 41 «Товары» |

| Агент продал товары, отчитался, заказчик учитывает выручку | |

| Дебет счета | 62 «Расчеты с покупателями и заказчиками» |

| Кредит счета | 90 «Продажи» |

| Заказчик включает в расходы себестоимость товаров, проданных агентом | |

| Дебет счета | 90 «Продажи» |

| Кредит счета | 45 «Товары отгруженные» |

| Заказчик на ОСН начислил НДС с реализации товаров, работ или услуг, проданных агентом | |

| Дебет счета | 90 «Продажи» |

| Кредит счета | 68 «Расчеты по налогам и сборам» |

| Заказчик отразил расходы агента | |

| Дебет счета | 44 «Расходы на продажу» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Заказчик принял к вычету НДС с вознаграждения агента на ОСН | |

| Дебет счета | 19 «НДС по приобретенным ценностям», 68 «Расчеты по налогам и сборам» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами», 19 «Налог на добавленную стоимость по приобретенным ценностям» |

| Заказчик учитывает вознаграждение агента. Если агент на ОСН, учитывается сумма без НДС | |

| Дебет счета | 44 «Расходы на продажу» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Агент удержал вознаграждение из денег, полученных от покупателей товаров, работ или услуг | |

| Дебет счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами» |

| Заказчик получил деньги от агента за проданные товары, работы или услуги | |

| Дебет счета | 51 «Расчетные счета» |

| Кредит счета | 76 «Расчеты с разными дебиторами и кредиторами» |

Налоговый учет агентского договора у исполнителя

Если агент работает на общей системе налогообложения, он платит налог на прибыль только с агентского вознаграждения. Затраты, которые возмещает заказчик, не доходы и не расходы агента.

Если часть трат заказчик не компенсирует, их можно учесть как расходы при расчете налога на прибыль — если они экономически оправданы и документально подтверждены.

- По условиям договора агент получает диваны на реализацию и арендует помещение для их хранения. Заказчик не возмещает эти расходы. У агента есть договор аренды склада и банковская выписка, подтверждающая оплату. Затраты на аренду агент может учесть в налоговых расходах.

У агента на общей системе налогообложения агентское вознаграждение облагается НДС. Агент не платит НДС:

- С сумм, поступающих от покупателей товаров, работ или услуг.

- С платежей, которыми заказчик компенсирует расходы.

Входной НДС с оплаты товаров, работ или услуг, приобретенных за счет заказчика, агент к вычету не принимает.

- Агент покупает товары за счет заказчика, а затем продает их. Для покупки партии продукции заказчик перечислил агенту 200 000 ₽. Он не должен исчислять НДС с этой суммы.

- Агент купил товаров на 200 000 ₽, в том числе НДС 33 333 ₽. Этот НДС он не принимает к вычету.

Если агент работает на упрощенной системе налогообложения, налогом облагается только агентское вознаграждение.

Дата признания дохода по УСН зависит от способа расчетов с заказчиком. Если агент удерживает вознаграждение из оплат покупателей, датой будет день поступления денег от покупателей. Если заказчик перечисляет деньги агенту отдельным платежом — день поступления денег на счет или в кассу.

В ситуациях, когда агент применяет УСН «Доходы минус расходы», доход — тоже агентское вознаграждение. Расходы, которые возмещает заказчик, не относятся к затратам по УСН. А вот если часть затрат по договору заказчик не возмещает, их можно учесть при расчете налога.

Заказчиком для компании или ИП-агента может быть физическое лицо. Например, если агент — биржа юридических услуг в интернете. При выплате заказчику агент должен удержать НДФЛ, начислить и заплатить взносы на обязательное пенсионное и медицинское страхование. Исключение — если заказчики самозанятые и выдают агенту чек из приложения «Мой налог». В этом случае платить НДФЛ и взносы не надо.

Налоговый учет агентского договора у заказчика

Для заказчика доход — полная сумма, оплаченная покупателями, агентское вознаграждение из нее не вычитается. Если агент удерживает вознаграждение из оплат покупателей, заказчик учитывает в доходе сумму, указанную в отчете агента.

Это подходит для ситуации, когда агент что-то продавал. Например, если он ищет и арендует для заказчика землю, то доходов, конечно, не будет.

Заказчик на общей системе налогообложения учитывает агентское вознаграждение как и другие расходы, связанные с производством и реализацией товаров.

Если агент и заказчик применяют общую систему налогообложения, заказчик принимает к вычету НДС с агентского вознаграждения.

- Агент и заказчик оба применяют общую систему налогообложения. В октябре 2022 года агент оказал заказчику услуги по договору, его вознаграждение за это — 57 600 ₽, в том числе НДС 20% — 9600 ₽. Заказчик включает в расходы по налогу на прибыль 48 000 ₽ и принимает к вычету 9600 ₽ НДС.

Заказчик-упрощенец учитывает доход по УСН в сумме, уплаченной покупателями. Дата признания дохода зависит от условий договора:

- Агент продает от своего имени — принципал признает доход в день получения денег от агента.

- Агент продает от имени принципала — доход по УСН признается в день, когда агент получил деньги от клиента.

Если принципал применяет УСН «Доходы минус расходы», агентское вознаграждение можно учесть в расходах. Дату признания расхода определяют так:

- если заказчик перечисляет агенту вознаграждение отдельным платежом, в расходах его учитывают на более позднюю из дат: выплаты денег или утверждения отчета агента;

- если агент удерживает вознаграждение из полученных от покупателя денег, его учитывают в расходах на дату утверждения отчета агента.

Запомнить

- Агентский договор — это посредническая сделка, по которой агент совершает действия по поручению заказчика: продает или покупает товары, реализует услуги, рекламирует заказчика или делает что-то еще.

- Агентский договор универсальный. Обычно его заключают, когда нужно сразу доверить и юридические действия, и неюридические, и сделки. Если задачи ограничены, можно оформить другой документ.

- Агент отчитывается о своих действиях заказчику. Периодичность и форму отчета лучше установить в договоре.

- Главный риск агентского договора в бизнесе — переквалификация в договор поставки и доначисление налогов.

- В налоговом учете агент и заказчик могут применять разные системы налогообложения.

- У агента облагается налогом только его вознаграждение. У заказчика доход — вся сумма, которую заплатили покупатели, а агентское вознаграждение включается в расходы.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes.