5 неочевидных фактов об ипотеке, которые полезно знать

Некоторые люди считают ипотеку кабалой на всю жизнь.

Другие, наоборот, видят возможность купить жилье сразу и не копить деньги годами. Особенно когда квартиры год от года растут в цене. Расскажу про неочевидные факты об ипотеке, которые полезно знать каждому.

Что нужно знать об ипотеке

Каждый третий заемщик гасит ипотеку досрочно

Многие боятся ипотеки, потому что считают, что будут платить кредит до пенсии — 20 или 30 лет. Зачастую выходит иначе. Когда у человека ипотечное обязательство, то и деньги находятся. Все свободные средства заемщик старается направлять на оплату кредита и, например, меньше тратит на развлечения. Так, многие клиенты закрывают ипотечный кредит в 2—3 раза быстрее: вместо 30 лет по кредитному договору, за 7—10 лет и меньше.

Центробанк ведет статистику досрочного погашения жилищных кредитов. Например, данные можно изучить в статистическом сборнике ЦБ РФ от 2023 года. Они показывают соотношение досрочно погашенных займов к их общему числу.

По итогам 2022 года клиенты погашали досрочно 35,2% от всего объема выданных займов. Получается, что почти каждая третья ипотека закрыта досрочно. При этом 90,1% от объема таких ипотек выплачено не за счет рефинансирования, а деньгами клиента.

Сбербанк, как крупнейший ипотечный кредитор страны, подтверждает, что средний срок погашения ипотек среди его клиентов — 4,25 года.

Ипотека часто выгоднее аренды

Многие люди не решаются на ипотеку, потому что не хотят переплачивать банку проценты, и годами живут в съемном жилье. Но у ипотеки есть ряд преимуществ, и при определенных условиях она выгоднее аренды.

Цена квартиры и ипотечный платеж фиксированы. Банк не сможет в одностороннем порядке поднять ставку, если заемщик не нарушает условия кредитного договора . При этом рыночная цена квартиры со временем будет расти из-за инфляции.

По данным Сбериндекса, с начала 2016 года по конец 2023 года стоимость 1 м² на первичном рынке России выросла примерно с 60 000 до 148 400 рублей — на 147,3%. Вторичный рынок вырос скромнее — на 85,5%. Тем не менее это 10,7% годовых. Для сравнения, за тот же период акции, золото и депозиты приносили 14,5%, 11,5% и 7,42% годовых соответственно.

При ипотеке вы получаете квартиру в собственность. А значит, можно подать документы на имущественный вычет — 260 000 ₽, а позже, в процессе выплаты займа, — на возврат части уплаченных ипотечных процентов. С арендой такого права нет, как и возможности получить квартиру в собственность.

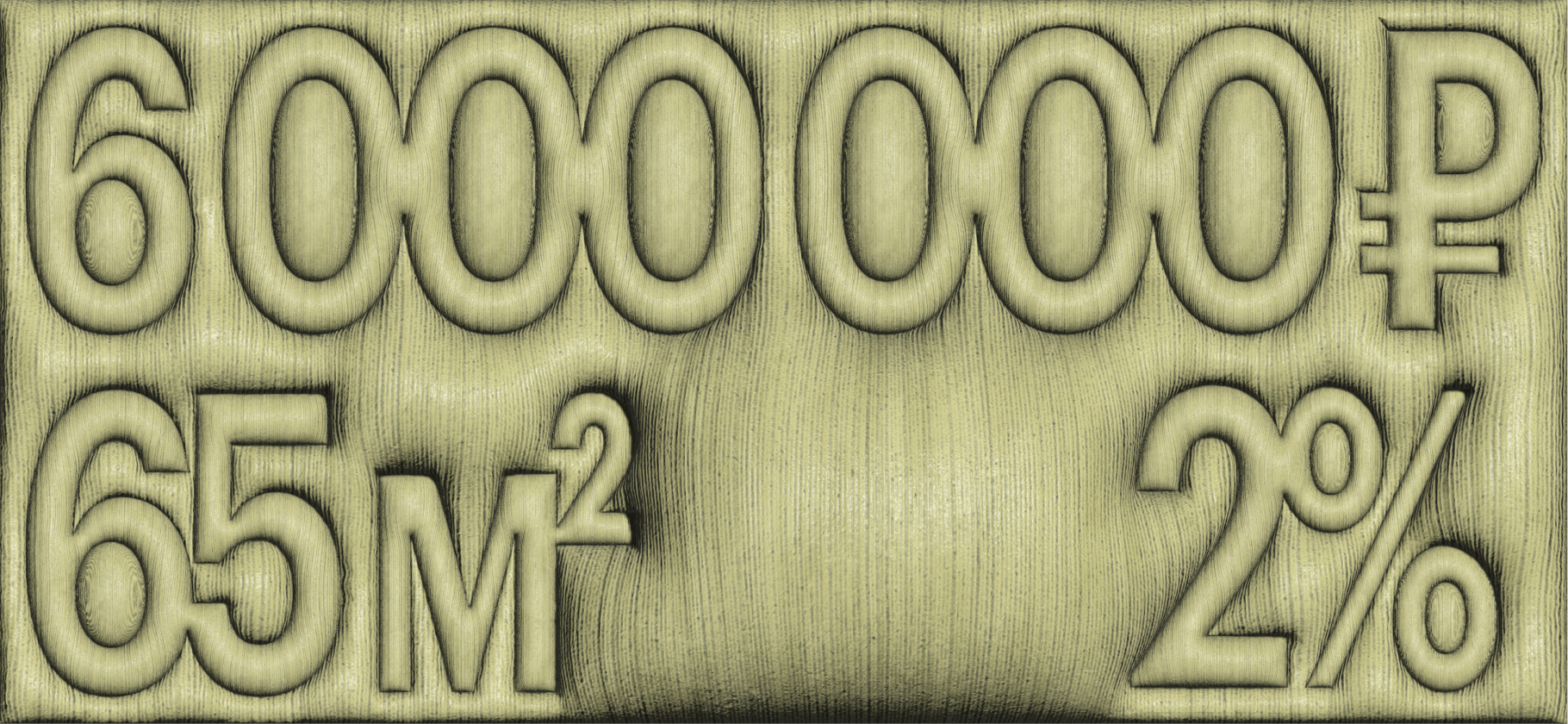

Также есть льготные программы, которые делают ипотеку еще более выгодной. В результате ежемесячный платеж по кредиту часто выходит ниже или равным арендной плате.

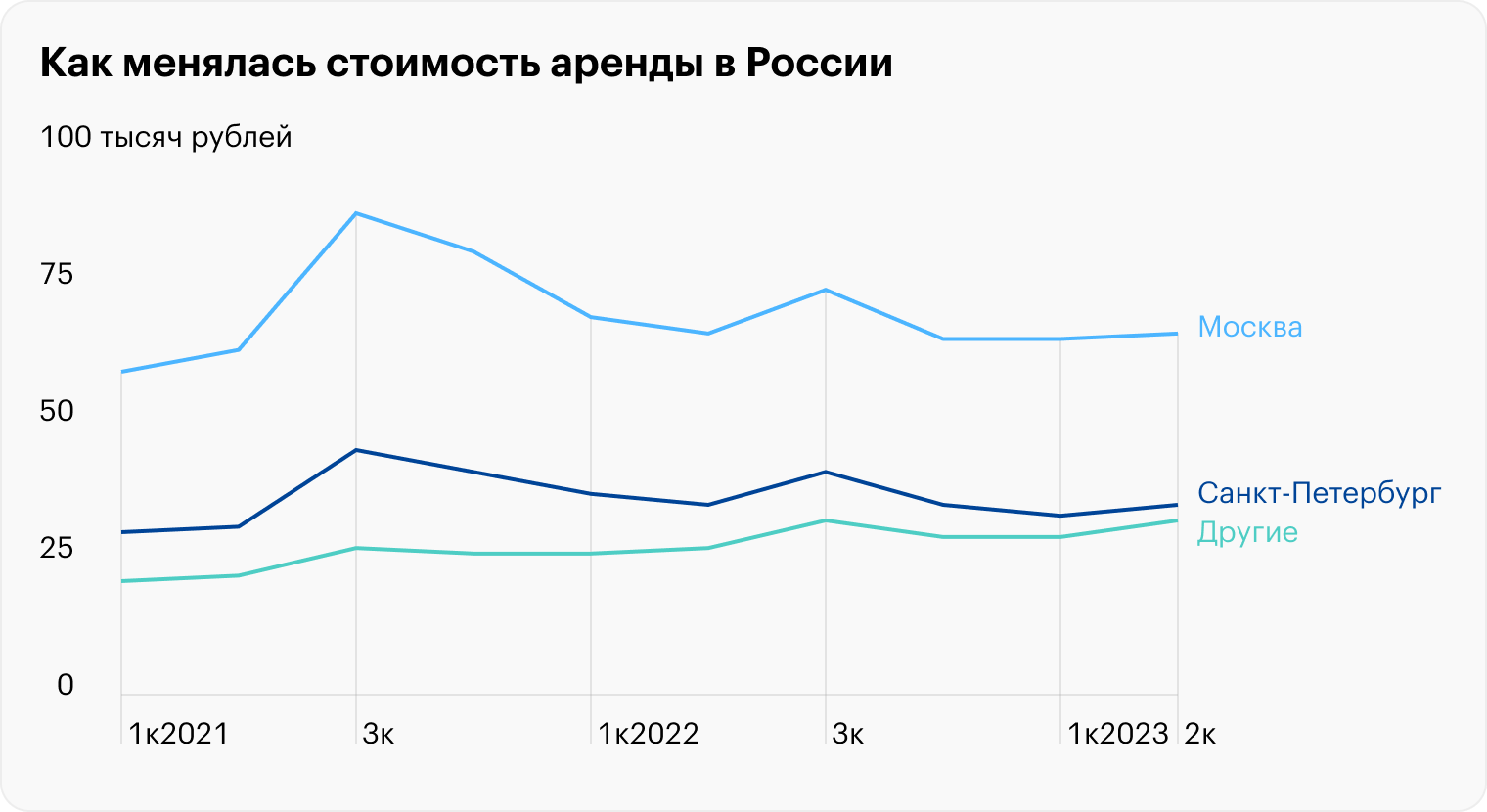

По ипотеке можно уменьшить платежи и переплату. Если ключевая ставка и проценты в банках снизятся, можно рефинансировать ипотеку, то есть перейти к новому кредитору под меньший процент. Арендная же плата почти наверняка вырастет, хотя исторически растет она медленнее, чем стоимость квартир.

Так, по статистике «Циана», за три квартала 2023 года аренда подорожала на 14—15% год к году. Если же смотреть с 2021 года, стоимость аренды стагнирует или растет незначительно.

Ипотеку дают не только на покупку жилья

Обычно ипотекой называют кредит на покупку недвижимости, но это не совсем корректно. Сам термин означает залог или обременение, и недвижимость здесь выступает обеспечением по кредиту.

Если должник не выплатит долг, кредитор по решению суда выставит залог на торги, а вырученные деньги пойдут на погашение долга.

На самом деле ипотека бывает двух типов.

В силу закона. Такая ипотека встречается чаще, и она всегда целевая: банк выдает кредит на покупку выбранного клиентом жилья. Деньги не выдают заемщику на руки, а переводят на счет продавца или выдадут наличными, если тот захочет использовать при расчетах банковскую ячейку.

В силу договора. При такой ипотеке банк не финансирует покупку, а выдает деньги под залог недвижимости, которая уже в собственности. Заемщик обычно получает деньги на руки.

Такая ипотека часто целевая — например, на ремонт квартиры или на покупку другого жилья. Тогда банк требует от клиента документально подтвердить расходы. Бывает и нецелевая ипотека, когда клиент тратит заемные деньги по своему усмотрению. Подробнее об этом мы писали в статье про кредит под залог недвижимости.

Ипотека — это всегда дополнительные расходы

К получению ипотеки нужно подготовиться не только морально, но и финансово. Даже когда планируете внести в качестве первоначального взноса материнский капитал или другую субсидию. Ведь будут и дополнительные расходы.

Оценка недвижимости — ее требуют большинство банков, но не все и не по каждому объекту. Об этом подскажет ипотечный менеджер при сборе документов. В зависимости от банка, региона, типа и стоимости приобретаемой недвижимости оценка может стоить от 3000 до 25 000 ₽.

Страхование имущества, жизни и здоровья, а также титульное . Не каждый банк требует страховать все три типа рисков и не по каждой сделке.

Так, при покупке квартиры в строящемся доме кроме страхования жизни и здоровья больше ничего не оформить, пока дом не сдали. В отличие от обычного потребительского кредита, когда банки предлагают «зашить» страховку в кредит, при ипотеке ее отдельно оплачивает заемщик.

Стоимость страховки можно примерно рассчитать так: 0,3—1% от 110% суммы кредита. Например, если сумма кредита 5 000 000 ₽, страхование обойдется в 15 000—55 000 ₽. Тариф зависит от возраста заемщика и типа недвижимости: например, страховка квартиры дешевле, чем каркасного дома.

Схема расчетов. Банк не выдает деньги покупателю наличными, чтобы тот рассчитался с продавцом, а переводит напрямую продавцу. При покупке готового жилья расчеты происходят после регистрации права собственности на заемщика и обременения в пользу банка. При покупке по ДДУ деньги будут храниться на эскроу-счете и застройщик их получит, когда сдаст объект в эксплуатацию.

В зависимости от типа расчетов придется оплатить аккредитив, эскроу-счет, ячейку или сервис безопасных расчетов от банка. Средняя цена — 2000—7000 ₽ за одну услугу.

Электронная регистрация, чтобы не ездить в МФЦ, а подать документы в Росреестр дистанционно. Стоит в среднем от 5000 до 20 000 ₽ — в зависимости от тарифов банка и типа недвижимости.

Подготовка договора купли-продажи. Некоторые банки предлагают такую услугу бесплатно, а некоторые просят оплатить — в среднем 3000—5000 ₽.

Брачный договор или нотариальное согласие, если супруг не участвует в сделке. Согласие стоит в среднем 2000 ₽, а брачный договор — 12 000—20 000 ₽.

В среднем на момент сделки стоит отложить 50 000 ₽ на сопутствующие расходы, если вы покупаете квартиру стоимостью до 7 000 000 ₽. Точную сумму затрат сообщит ипотечный специалист перед сделкой. Часть расходов заемщик уплачивает до сделки, например оценку объекта, брачный договор и нотариальное согласие. А часть можно оплатить в процессе подписания кредитного договора, например страховой полис и услугу электронной регистрации.

Высокая ставка по ипотеке может быть выгоднее низкой

После появления льготных ипотечных программ на покупку квартир от застройщика разрыв между ставками увеличился. Так, в январе 2024 минимальная ставка по ипотеке на жилье на вторичном рынке стартует от 16,5%.

Совсем другие проценты предлагает рынок новостроек: кредит на квартиру от застройщика можно взять со ставкой от 6—8 %. На первый взгляд кажется, что выгоднее взять новостройку.

Но разберемся детальнее. Вряд ли такая высокая ставка на вторичном рынке продержится долго. Как показывает опыт прошлых лет, обычно через 6—8 месяцев Центробанк снижает ключевую ставку после резкого повышения. Вслед за ним банки снижают проценты по ипотеке на вторичном рынке.

В 2022 году в феврале ключевую ставку подняли до 20%, а ставки по ипотеке доходили до 24%. А уже в декабре средняя ставка по ипотеке на готовое жилье опустилась до 9% и ипотеку можно было рефинансировать.

Экономия по процентам становится спорной, если сравнить условия предоставления такой ипотеки. Кратко укажу на главные моменты.

В новостройке квартира дороже. По итогам третьего квартала 2023 года Центробанк указывает, что средняя цена квадратного метра в новостройках — 134 098 ₽ против 94 526 ₽ на вторичном рынке . Разница — более чем 40%.

Льготная ипотека в некоторых банках с субсидированием. В декабре и январе крупнейшие банки заявили, что льготную ипотеку — семейную или дальневосточную, будут выдавать только с субсидированием от застройщика. Девелоперы должны заплатить комиссию 8—10% от суммы кредита, чтобы банк выдал ипотеку на такую недвижимость. Компенсировать эту субсидию застройщики станут за счет покупателя — цены на квартиры подорожают на те же 8—10%.

Например, возьмем квартиру площадью 30 м². Согласно статистике ЦБ, цены на нее будут такие:

- на вторичном рынке — 2 835 780 ₽;

- в новостройке — 4 044 940 ₽;

- в новостройке по субсидированной льготной ипотеке 4 344 265 ₽.

Первоначальный взнос — 30%. В таком случае сумма кредита заемщика при покупке готового жилья — 1 985 046 ₽, а при покупке новостройки по льготной ипотеке — 3 040 985 ₽. То есть тело кредита в готовом жилье будет меньше на миллион.

При ставке 17% и сроке 20 лет переплата на вторичном рынке 4 985 669 ₽. При ипотеке на новостройку под 8% на те же 20 лет переплата 3 061 533 ₽.

Но заемщик, скорее всего, рефинансирует кредит, когда ставки упадут. Предположим, что это будет через год и под 10%. Тогда общая переплата уменьшится до 2 609 852 ₽, а если ставки еще упадут, то еще больше.

Есть и другие факторы. В новостройке нужно заложить еще аренду квартиры на время, пока дом строят, — год или два. Также будут траты на ремонт и покупку мебели. В квартире на вторичном рынке можно жить сразу после покупки и в ремонте предыдущих владельцев.

Получается, что кредит на вторичное жилье — с более высокой ставкой — может быть выгоднее ипотеки на новостройку.

К тому же ставку по обычной ипотеке можно понизить. Многие банки предлагают дополнительную опцию: заплатить единоразовую комиссию за снижение ставки. Зафиксировать уменьшение процента можно на весь срок, а можно на пару лет, пока ключевую ставку не снизят. А потом уйти в новый банк через рефинансирование.

Лучше не зацикливаться на минимальных процентах по ипотеке, а считать общую переплату по кредиту и во сколько в итоге вам обойдется недвижимость.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga