Чем самозанятость отличается от ИП

Самозанятыми называют тех, кто применяет экспериментальный налоговый режим «Налог на профессиональный доход» — НПД.

Они не сдают отчеты и не используют онлайн-кассу. Также у них низкие налоговые ставки — 4 или 6% от дохода.

Стать самозанятыми могут предприниматели и люди без статуса ИП. Главное — чтобы они работали без наемных сотрудников и зарабатывали не более 2 400 000 ₽ в год.

Самозанятым не надо сдавать никаких отчетов и использовать онлайн-кассу, для них действуют низкие налоговые ставки — 4 и 6%.

Зарегистрироваться как самозанятые могут граждане России, Украины и стран Евразийского экономического союза — Армении, Беларуси, Казахстана и Киргизии.

Расскажу подробнее, чем самозанятость отличается от ИП.

Что узнаете из статьи

Чем отличается самозанятость от ИП

Предприниматели на всех налоговых режимах, кроме НПД и АУСН, должны платить за себя страховые взносы, а на общем режиме или упрощенке — еще и подавать декларации, но они могут нанимать сотрудников и работать с большими оборотами. Самозанятому нужен минимум документов, но он, например, не может нанимать работников и ограничен в доходах — максимум 2 400 000 ₽ в год. На самозанятых ИП все это тоже распространяется.

Регистрация. Чтобы стать самозанятым, не нужно идти в налоговую. Все делают через интернет: нужны логин и пароль от госуслуг или паспортные данные и ИНН. Госпошлины за регистрацию нет.

Отправить заявление можно:

- Через портал госуслуг.

- Через мобильное приложение «Мой налог».

- В личном кабинете плательщика НПД на сайте ФНС.

- Через личный кабинет или мобильное приложение одного из банков.

По закону у налоговой есть шесть дней, чтобы проверить, корректны ли данные в заявлении. Отсчет начинается со следующего дня после подачи заявления. На практике самозанятых регистрируют почти мгновенно.

Подать заявление на регистрацию ИП тоже можно несколькими способами:

- Лично прийти в налоговую по месту жительства с паспортом. Тогда придется уплатить госпошлину — 800 ₽. При остальных способах регистрации она не нужна.

- Через МФЦ.

- Через сервис ФНС. Понадобится усиленная квалифицированная электронная подпись — УКЭП. Ее можно оформить бесплатно с помощью мобильного приложения «Госключ». Это не универсальная подпись, она подходит только для подписания документов, которые отправляют в налоговую для регистрации ИП или ООО.

- Через портал госуслуг.

- Через нотариуса, который подтверждает подлинность подписи на документах для налоговой. Он сам в тот же день отправит бумаги на регистрацию в электронном виде, подписав их своей УКЭП. Передача документов в налоговую входит в услугу по удостоверению подписи на заявлении, дополнительно платить за нее не нужно. Цены на услуги нотариуса зависят от региона. Например, в Москве за подтверждение подписи и отправку документов в налоговую надо заплатить в среднем 3700 ₽.

Максимальный срок регистрации ИП — три рабочих дня. Документы нужны те же, что и для регистрации самозанятости: паспорт и ИНН.

Налоги. Налоговая ставка для самозанятых, включая ИП на этом режиме, зависит от того, кто заплатил им за работу или услугу: 4% — если человек без статуса ИП, 6% — если ООО или ИП . То есть самозанятому нужно знать, кто его заказчик: компания, ИП или обычный человек.

Самозанятые получают вычет 10 000 ₽ . Он расходуется постепенно — за счет скидки на налог: с оплат от людей без статуса ИП самозанятый платит 3 вместо 4%, от ООО и ИП — 4 вместо 6%. И так до тех пор, пока не исчерпает 10 000 ₽.

Копирайтер зарегистрировался как самозанятый, чтобы платить НПД. За первый заказ он получил от ООО «Товары и услуги» 10 000 ₽. С этого гонорара он должен уплатить 600 ₽ налога — 6% от суммы. Но благодаря вычету 10 000 ₽ он заплатит только 4% — 400 ₽, экономия — 200 ₽. За счет нее остаток вычета уменьшается с 10 000 до 9800 ₽. И так — пока не исчерпается весь вычет.

Вычет дают один раз. Самозанятый может использовать его полностью, уйти с режима НПД, а потом вернуться, но тогда нового вычета не будет. Но если до ухода с НПД человек не исчерпал весь вычет, после возвращения он сможет использовать остаток.

Налоговая нагрузка ИП зависит от того, какую систему налогообложения он применяет. Всего их пять, по умолчанию все предприниматели находятся на общей системе налогообложения — ОСН, — но могут выбрать один из специальных налоговых режимов.

ИП также может применять НПД, если зарегистрировался как самозанятый.

Сравнение режимов налогообложения для ИП

| Система налогообложения | Какие налоги платит ИП |

|---|---|

| Общая система налогообложения, ОСН | НДФЛ 13, 15, 18, 20 или 22% с прибыли и НДС 20, 10 или 0% |

| Упрощенная система налогообложения, УСН, объект «Доходы» | От 1 до 6% в зависимости от региона. Если доход с начала года превысит 60 000 000 ₽, нужно платить НДС по льготным ставкам 5 или 7% или по общим ставкам |

| УСН, объект «Доходы минус расходы» | От 5 до 15% в зависимости от региона. Если доход с начала года превысит 60 000 000 ₽, нужно платить НДС по льготным ставкам 5 или 7% или по общим ставкам. Минимальный налог 1% платят, если налог с прибыли за год оказался меньше 1% полученных за год доходов |

| Автоматизированная УСН, АУСН, объект «Доходы» | 8% |

| АУСН, объект «Доходы минус расходы» | 20% с прибыли, либо 3% от всего дохода за месяц — если налог с прибыли за тот же месяц оказался меньше 3% дохода |

| Патентная система налогообложения, ПСН | 6% от потенциального дохода по выбранной деятельности. Размер дохода устанавливает регион |

| Единый сельскохозяйственный налог, ЕСХН | • 6% с прибыли, в отдельных регионах установлены пониженные ставки, вплоть до нуля • НДС 20, 10 или 0%, но можно получить освобождение от налога, если доходы за предыдущий год не больше 60 000 000 ₽. В первый год применения ЕСХН можно получить освобождение от НДС при любой величине доходов |

Сравнение режимов налогообложения для ИП

| Общая система налогообложения, ОСН | |

| Какие налоги платит ИП | НДФЛ 13, 15, 18, 20 или 22% с прибыли и НДС 20, 10 или 0% |

| Упрощенная система налогообложения, УСН, объект «Доходы» | |

| Какие налоги платит ИП | От 1 до 6% в зависимости от региона. Если доход с начала года превысит 60 000 000 ₽, нужно платить НДС по льготным ставкам 5 или 7% или по общим ставкам |

| УСН, объект «Доходы минус расходы» | |

| Какие налоги платит ИП | От 5 до 15% в зависимости от региона. Если доход с начала года превысит 60 000 000 ₽, нужно платить НДС по льготным ставкам 5 или 7% или по общим ставкам. Минимальный налог 1% платят, если налог с прибыли за год оказался меньше 1% полученных за год доходов |

| Автоматизированная УСН, АУСН, объект «Доходы» | |

| Какие налоги платит ИП | 8% |

| АУСН, объект «Доходы минус расходы» | |

| Какие налоги платит ИП | 20% с прибыли, либо 3% от всего дохода за месяц — если налог с прибыли за тот же месяц оказался меньше 3% дохода |

| Патентная система налогообложения, ПСН | |

| Какие налоги платит ИП | 6% от потенциального дохода по выбранной деятельности. Размер дохода устанавливает регион |

| Единый сельскохозяйственный налог, ЕСХН | |

| Какие налоги платит ИП | • 6% с прибыли, в отдельных регионах установлены пониженные ставки, вплоть до нуля • НДС 20, 10 или 0%, но можно получить освобождение от налога, если доходы за предыдущий год не больше 60 000 000 ₽. В первый год применения ЕСХН можно получить освобождение от НДС при любой величине доходов |

На УСН и на патенте есть налоговые каникулы. Это период, когда ИП не платит налог при УСН или не оплачивает патент, потому что региональные власти установили ставку 0%. Ее можно применять со дня регистрации ИП и до 31 декабря следующего года включительно. Страховые взносы и другие налоги — на имущество физлиц, транспортный и земельный — ИП платит как обычно.

На каникулы могут претендовать только ИП, занятые в производстве, социальной и научной сферах, или если они оказывают бытовые или гостиничные услуги. Доходы от льготного вида деятельности должны быть минимум 70% от общего дохода. Наименования бизнеса, которым дают каникулы, есть в законе конкретного региона.

Расходы. Принцип «больше расходов — меньше налоговая база — меньше налог» для самозанятых не работает. То есть при расчете налога они не могут учесть затраты, например, на аренду помещения или на расходные материалы.

Предприниматели тоже не вправе учесть расходы, если применяют патентную систему, упрощенную систему с объектом «Доходы» или автоматизированную УСН с тем же объектом. В остальных случаях расходы уменьшают доходы для налогообложения. Но при УСН можно учесть лишь определенные траты: допустим, на зарплату работников или аренду офиса. Нельзя учитывать, например, представительские расходы.

Возможности найма. Самозанятые не могут нанимать работников по трудовым договорам. Но если для выполнения какой-то работы нужны помощники, их можно привлечь по гражданско-правовым договорам — например, об оказании услуг или подряда. Главное, чтобы исполнитель не делал за самозанятого всю работу: это уже посредничество, доходы от которого под НПД не подпадают.

В отличие от самозанятых, ИП могут нанимать персонал. У предпринимателя на ОСН ограничений по количеству работников нет. А вот у ИП на специальных налоговых режимах есть. ИП, который перешел на НПД, нанимать сотрудников не может.

Сколько сотрудников может нанять ИП

| Система налогообложения | Максимальное количество сотрудников (включая исполнителей по ГПД) |

|---|---|

| УСН | 130 человек |

| АУСН | 5 человек |

| ПСН | 15 человек |

| ЕСХН | 300 человек, если ИП занимается рыбой, для других сфер сельского хозяйства лимита нет |

| НПД | Нельзя нанимать сотрудников по трудовому договору. Численность работников по ГПД формально не ограничена |

Сколько сотрудников может нанять ИП

| УСН | 130 человек |

| АУСН | 5 человек |

| ПСН | 15 человек |

| ЕСХН | 300 человек, если ИП занимается рыбой, для других сфер сельского хозяйства лимита нет |

| НПД | Нельзя нанимать сотрудников по трудовому договору. Численность работников по ГПД формально не ограничена |

Возможность работать в найме. Работать за зарплату по трудовому договору и одновременно быть самозанятым разрешено, говорит Минфин. Главное, чтобы заказчиком самозанятого не был его текущий работодатель или бывший, если стороны расстались менее двух лет назад.

То есть трудиться в фирме бухгалтером, а по вечерам печь торты на продажу и платить с этого дохода НПД можно. А вот делать для своего работодателя бухгалтерские отчеты как самозанятый нельзя. Госслужащие тоже могут быть самозанятыми, но только если получают доход от сдачи жилья.

ИП тоже может быть одновременно и наемным сотрудником. Не вправе заниматься бизнесом лишь те, кто работает на государство. Это, в частности, военнослужащие, сотрудники полиции, госслужащие, например налоговики. А также отдельные сотрудники госкорпораций и госкомпаний. При этом бюджетники, например учителя или врачи в обычных поликлиниках, могут быть ИП.

Страховые взносы. Самозанятые не обязаны их платить. Но могут добровольно отчислять взносы на пенсионное страхование, чтобы шел стаж для будущей пенсии. Например, чтобы для стажа учли 2025 год, надо заплатить 59 241,6 ₽: МРОТ 22 440 ₽ × 22% × 12.

ИП, который применяет ОСН, ЕСХН, УСН или ПСН, должен платить за себя фиксированные взносы. В 2025 году это 53 658 ₽. А еще надо уплатить дополнительный пенсионный взнос с доходов свыше 300 000 ₽ в год — 1% от суммы превышения .

Предприниматели на автоматизированной упрощенке и самозанятые ИП взносы за себя не платят.

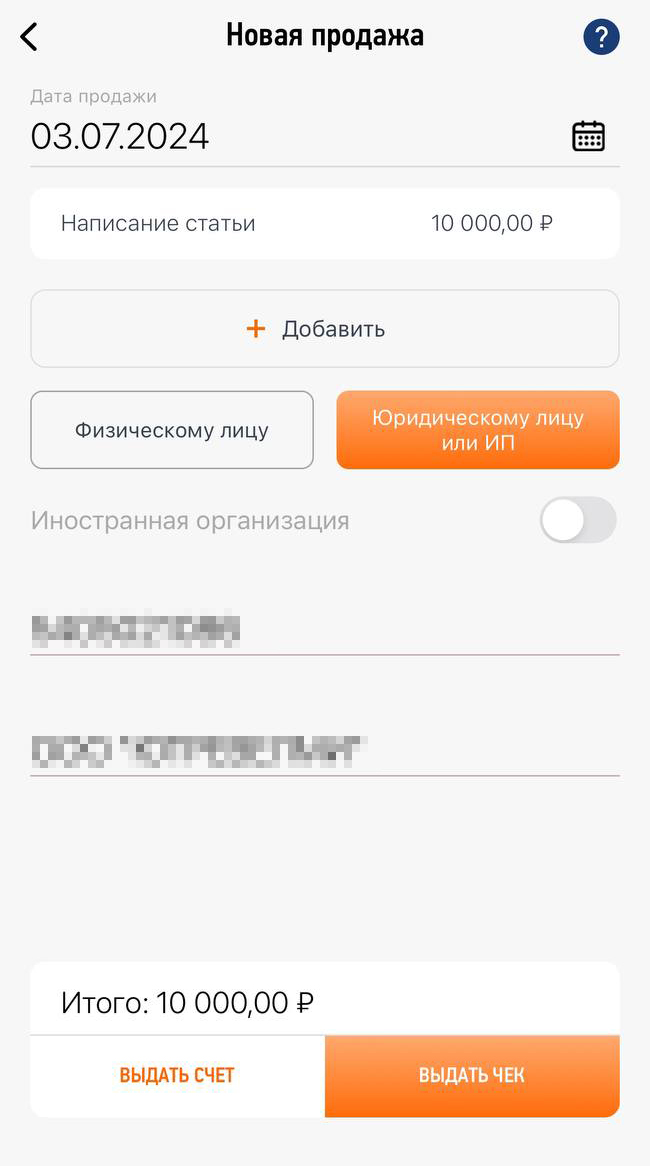

Онлайн-касса. Самозанятые не должны использовать кассовый аппарат. Но они обязаны выбивать чеки, чтобы налоговая знала размер полученного дохода. Иначе можно получить штраф — 20% от непробитой суммы. За повторное нарушение в течение шести месяцев оштрафуют уже на всю непробитую сумму.

Чек можно сформировать на смартфоне или компьютере в приложении «Мой налог». Вид выполненных работ или услуг можно указывать как угодно. Например, написать «Редактирование статьи» или просто «За редактуру» — строгих формулировок нет. Чек надо передать клиенту тремя способами:

- Отправить в мессенджере или на электронную почту.

- Распечатать на бумаге и отдать в руки.

- Показать клиенту QR-код чека на экране телефона, чтобы он его просканировал.

Предприниматели, кроме самозанятых, должны использовать кассу при любых расчетах с людьми за товары, работы или услуги. А с компаниями и ИП — при оплате наличными или электронными средствами платежа — картой или смартфоном через POS-терминал .

Некоторые сферы деятельности освобождены от применения ККТ. Например, торговля мороженым в киосках, сезонная продажа овощей и фруктов из машин, ремонт и чистка обуви, металлоремонт.

ИП на патентной системе могут не пробивать чеки по отдельным видам деятельности. Это, например, химчистка одежды, ремонт мебели, остекление балконов, услуги фотографа, няни или сиделки, уборка квартир и домов. Но такие ИП должны выдавать клиентам документ о расчете, например квитанцию .

Лимиты доходов. Ограничение по сумме дохода для самозанятых — 2 400 000 ₽ в год . Лимитов для ежемесячного дохода нет: можно в январе ничего не заработать, в феврале получить 15 000 ₽, а в марте — миллион.

Как только доход за календарный год превысит 2 400 000 ₽, самозанятый теряет этот статус. Если бывший самозанятый — человек без статуса ИП, он должен платить со всех последующих доходов НДФЛ. Если же он индивидуальный предприниматель, то его по умолчанию переведут на общую систему налогообложения. Чтобы этого избежать, ИП должен в течение 20 календарных дней после потери статуса самозанятого подать в налоговую по месту жительства уведомление о переходе на УСН.

ИП должны соблюдать лимит годового дохода, только если они применяют упрощенку — обычную или автоматизированную — либо патент. При упрощенке предприниматель может зарабатывать в 2025 году не более 450 000 000 ₽ в год, при автоматизированной УСН или патентной системе — до 60 000 000 ₽ в год.

Для общей системы и ЕСХН лимита заработков нет.

Разница между ИП и самозанятым

| ИП | Самозанятый | |

|---|---|---|

| Регистрация | Лично в налоговой или онлайн. Если подаете лично, нужно заплатить госпошлину — 800 ₽. Срок — 3 рабочих дня | Онлайн, госпошлины нет. Заявленный срок — 6 рабочих дней, но обычно регистрация мгновенная |

| Налоги с доходов | В зависимости от системы налогообложения | Только НПД |

| Налоговая отчетность | Есть, кроме ПСН и АУСН | Нет |

| Работники по трудовым договорам | Можно нанимать | Нельзя нанимать |

| Онлайн-касса | Нужна, но есть исключения | Не нужна |

| Страховые взносы за себя | Надо платить кроме НПД и АУСН | Можно не платить или платить добровольно |

| Лимит по доходу в год | На ОСН и ЕСХН нет, на УСН — 450 000 000 ₽, на АУСН и ПСН — 60 000 000 ₽ | 2 400 000 ₽ |

Разница между ИП и самозанятым

| Регистрация | |

| ИП | Лично в налоговой или онлайн. Если подаете лично, нужно заплатить госпошлину — 800 ₽. Срок — 3 рабочих дня |

| Самозанятый | Онлайн, госпошлины нет. Заявленный срок — 6 рабочих дней, но обычно регистрация мгновенная |

| Налоги с доходов | |

| ИП | В зависимости от системы налогообложения |

| Самозанятый | Только НПД |

| Налоговая отчетность | |

| ИП | Есть, кроме ПСН и АУСН |

| Самозанятый | Нет |

| Работники по трудовым договорам | |

| ИП | Можно нанимать |

| Самозанятый | Нельзя нанимать |

| Онлайн-касса | |

| ИП | Нужна, но есть исключения |

| Самозанятый | Не нужна |

| Страховые взносы за себя | |

| ИП | Надо платить кроме НПД и АУСН |

| Самозанятый | Можно не платить или платить добровольно |

| Лимит по доходу в год | |

| ИП | На ОСН и ЕСХН нет, на УСН — 450 000 000 ₽, на АУСН и ПСН — 60 000 000 ₽ |

| Самозанятый | 2 400 000 ₽ |

Плюсы самозанятости по сравнению с ИП

Итак, ставка налога для самозанятых меньше, и они не платят за себя обязательные страховые взносы. Кроме того, людям на НПД не нужно использовать кассу и открывать расчетный счет для бизнеса. Расскажу о преимуществах самозанятости подробнее. Начну с плюсов.

Низкие ставки налога. Самозанятый, который работает только с обычными людьми, а не с организациями и ИП, платит с доходов 4%, а пока действует вычет — 3%. Государство обязалось не менять эти налоговые ставки до 2028 года включительно.

Удобно, что налог, в том числе с учетом вычета, автоматически рассчитывается в личном кабинете или в приложении «Мой налог» — самому ничего делать не нужно. Там же можно настроить автоплатеж.

Налоговая увидит только ту сумму, на которую самозанятый выдал чек клиенту. Нет чека — нет и дохода, а значит, и налога.

Нет обязательных страховых взносов. Самозанятый не должен платить за себя страховые взносы. Но может это делать по желанию. А взносы на медицинское страхование включены в НПД, даже если его применяет человек со статусом ИП.

Нет отчетности и кассы. Никаких деклараций самозанятые не сдают, книгу учета доходов не ведут и кассовый аппарат не используют. Чеки формируют прямо в приложении. А если самозанятый работает, например, через агрегатор такси, чеки могут формироваться без его участия.

Нет налоговых проверок. Еще в 2019 году Федеральная налоговая служба сказала: любые контрольные мероприятия в отношении плательщиков НПД — вызовы, запросы разъяснений — территориальные налоговые инспекции должны согласовывать с Управлением оперативного контроля ФНС. То есть фактически сейчас проверки самозанятых, в том числе со статусом ИП, под запретом.

Не надо открывать расчетный счет. Самозанятые без статуса ИП могут принимать платежи на личный счет, например к которому привязана зарплатная карта, — это законно . Могут и наличными, причем лимит в 100 000 ₽ по одному договору при расчетах с ИП или компаниями на них не распространяется. Это подтверждает московское управление ФНС.

А вот самозанятые ИП вправе принимать безналичные платежи только на расчетные счета. Также, если контрагент предпринимателя на НПД — другой ИП или компания, максимум наличного расчета по одному договору — 100 000 ₽.

Минусы самозанятости

У самозанятых есть ограничения по доходам, НПД нельзя совмещать с другими налоговыми режимами. Кроме того, есть виды деятельности, которыми самозанятый заниматься не может. Расскажу подробнее.

Маленький лимит по доходам. Платить НПД можно, если зарабатываешь не больше 2 400 000 ₽ в год.

Есть ограничения по видам деятельности. Самозанятые не могут:

- Заниматься перепродажей товаров. Им разрешено продавать только собственную продукцию. То есть плательщик НПД может шить футболки и продавать их, а вот торговать футболками, которые закупил в Китае, — нет.

- Продавать подакцизные товары, товары с обязательной маркировкой, а также полезные ископаемые. Допустим, варить пиво и продавать его самозанятый не сможет.

- Сдавать в аренду нежилую — коммерческую — недвижимость, например гараж или апартаменты. А вот сдавать посуточно или на долгий срок свою квартиру можно.

- Работать по агентскому договору, договору поручения или комиссии. Например, самозанятый не может быть риелтором.

- Доставлять товары в интересах других ИП или организаций. Есть исключение: если ИП или организация выдадут самозанятому курьеру онлайн-кассу, он примет по ней платеж от клиента (то есть деньги поступят напрямую организации или ИП), а потом получит плату за свои услуги от организации или ИП как самозанятый, то так можно.

Не идет страховой стаж. Самозанятые обычно не платят пенсионные взносы, поэтому период работы на НПД не засчитывается в страховой стаж для пенсии выше социальной. Но они могут добровольно платить взносы в СФР — тогда стаж будет идти.

Но для самозанятых, которые ведут бизнес и параллельно работают в найме, этот минус не в счет. Ведь у них страховой стаж формируется как обычно — в период работы по трудовому договору.

Нельзя уменьшить доходы на расходы. НПД считается только с полученных самозанятым доходов. Расходы на бизнес не влияют на налог.

Самозанятость нельзя совмещать с другими режимами. Это важно для людей со статусом ИП: они не могут совмещать НПД с ОСН, УСН или патентом.

Самозанятость может быть дороже патента. На ПСН 6% налога считают от потенциального, а не реального дохода. И это зачастую выгоднее, чем платить 4 или 6% НПД.

Николай — репетитор по физике в Москве со средним годовым доходом 2 млн. Все его ученики — обычные люди без статуса ИП. Как самозанятый Николай должен заплатить 80 000 ₽ НПД: 2 000 000 ₽ × 4%.

Если же Николай станет ИП, он сможет приобрести патент на услуги дополнительного образования, цена в 2025 году для Москвы — 45 302 ₽. Причем эту сумму платить не придется — ее полностью покроет вычет страховых взносов.

В итоге как ИП на ПСН в 2025 году Николай перечислит в бюджет только фиксированные взносы — 53 658 ₽. Экономия в сравнении с НПД — больше 26 000 ₽: 80 000 ₽ − 53 658 ₽. К тому же Николаю зачтут год в стаж для пенсии, чего не будет, если он самозанятый.

Подробно о том, как стать самозанятым и работать на НПД, рассказываем в бесплатном курсе Учебника Т—Ж.

Можно ли одновременно быть ИП и самозанятым

Да, можно. Но самозанятый ИП не вправе совмещать НПД с другими налоговыми режимами.

Если предприниматель применял упрощенку или ЕСХН, а теперь хочет перейти на уплату НПД, он должен письменно уведомить налоговую об отказе от спецрежима . Извещать об отказе от общей системы налогообложения не нужно.

Вариант быть ИП и применять НПД подходит тем, кто хочет установить платежный терминал. Например, если самозанятый торгует продукцией собственного производства офлайн, проще принимать платежи от клиентов так, а не просить их переводить на карту.

А еще самозанятым ИП проще работать с компаниями: некоторые из них стараются свести к минимуму платежи обычным людям, чтобы избежать чрезмерного внимания от налоговой.

Кроме того, если доходов нет, а прекращать статус ИП не хочется ради будущих заработков, можно перейти на НПД ради экономии на страховых взносах за себя.

Как ИП перейти на самозанятость

Предприниматель может перейти на НПД, оставшись в статусе ИП, а может закрыть ИП и стать просто самозанятым. Второй вариант — для тех, кто работал на специальном налоговом режиме.

Вариант 1. Подать заявление о переходе на НПД через приложение «Мой налог» или другим удобным способом. ИП поставят на учет как самозанятого с даты подачи заявления. С помощью специального сервиса ФНС можно проверить, присвоен ли статус плательщика НПД. Этот вариант подойдет ИП, который работал на общей системе налогообложения.

Вариант 2. Если ИП работал на УСН, ЕСХН или ПСН, ему надо сдать в любую налоговую уведомление об уходе со спецрежима:

- Для УСН и ЕСХН — по формам 26.2-8 и 26.1-7 соответственно. Срок — в течение месяца со дня подачи заявления о переходе на НПД. Если опоздать, регистрация в качестве самозанятого аннулируется и будет считаться, что ИП продолжает применять УСН или ЕСХН соответственно. Проще всего подать уведомление электронно через личный кабинет ИП, но можно сдать и на бумаге.

- Для ПСН — нужно дождаться окончания действия патента, а на следующий день зарегистрироваться как плательщик НПД.

Во всех уведомлениях в поле, где указывают дату, с которой ИП перестал применять спецрежим, надо указать дату его постановки на учет в качестве самозанятого.

Налог по УСН и ЕСХН за год, в котором ИП перешел со спецрежима на НПД, нужно заплатить не позднее 28-го числа месяца, следующего за месяцем, когда он зарегистрировался как самозанятый.

Декларацию по спецрежимным налогам сдают в обычные сроки:

- По УСН — не позднее 25 апреля года, следующего за годом, в котором применялась упрощенка.

- По ЕСХН — не позднее 25 марта года, следующего за годом, в котором применялся сельхозналог.

За месяцы года, пока ИП не был на НПД, ему придется заплатить фиксированные страховые взносы, сумму можно прикинуть на калькуляторе. Крайний срок — 31 декабря, а если это выходной — первый рабочий день после новогодних каникул в следующем году.

Если до перехода на самозанятость ИП успел заработать больше 300 000 ₽, до 1 июля следующего года ему надо перечислить в бюджет 1% дополнительных взносов с превышения.

Запомнить

- Самозанятость подойдет тем, кто получает доход с подработки или ведет небольшой бизнес. Если хотите зарабатывать больше 2 400 000 ₽ в год, нужно регистрировать ИП.

- Режим самозанятости нельзя использовать, если планируете перепродавать товары, торговать продукцией, которую нужно маркировать в системе «Честный знак», сдавать коммерческую недвижимость, работать по агентскому договору.

- Можно платить налог как самозанятый, не теряя статуса ИП. Это вариант для тех, кто хочет принимать платежи офлайн через терминал: самозанятым без статуса ИП торговый эквайринг недоступен.

- После каждого поступления денег за товар, работу или услугу самозанятый должен сформировать в приложении «Мой налог» чек. По этим чекам приложение само посчитает НПД.

- Самозанятому не нужно платить обязательные страховые взносы. Но если хотите, чтобы за работу в режиме НПД шел пенсионный стаж, можно платить взносы добровольно.

- В Учебнике Т—Ж есть бесплатный курс «Про самозанятость», изучите его, чтобы знать все детали об этом налоговом режиме.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes