Я купила квартиру в ипотеку и заплатила 2,1 млн рублей за снижение ставки

В 2023 году я взяла двушку 56,8 м² за 14,9 млн рублей, еще 2,1 млн рублей ушло на снижение ставки.

С 2013 года я живу в собственной однушке площадью 32 м² на юге Санкт-Петербурга. Это квартира на окраине города в доме-корабле — типовом блочном доме, какие возводили до 1982 года в спальных районах. Наравне с хрущевками это считается бюджетным жильем.

За десять лет я отремонтировала квартиру и ужилась с соседями, а также нашла поблизости много парков для прогулок с собакой. Но все же хотелось перебраться ближе к центру и в жилье попросторнее.

Расскажу, как я нашла подходящую квартиру, взяла ипотеку и оплатила снижение ставки, хотя многие могут счесть это спорным шагом.

Читайте в статье

Причины купить квартиру

Вот две основные.

Улучшить качество жилья. Меня устраивала текущая квартира в корабле, но хотелось лучшего. Например, кухню побольше, коридор, где можно развернуться, когда пришли гости. Да и более просторную комнату, которая сейчас выполняет роль спальни, кабинета и гостиной. Хотя я и живу одна, иногда приезжают погостить родители из другого города. В идеале нужна двухкомнатная квартира. Другой вариант — однушка с кухней-гостиной от 17 м².

Еще хотелось жилье выше классом, где есть закрытый двор и охрана, которая следила бы за порядком и пресекала шумные посиделки ночью на детской площадке.

Инвестировать. Еще одна причина покупки — сохранить накопления. У меня лежало 4,3 млн рублей на вкладах, и хотелось их удачно вложить.

Инвестировать в акции слишком рискованно, если не заниматься этим профессионально, — те, что у меня были, просели в 2022 году на 20%. А вклады больше не устраивали, и вот почему:

- Государство запретило снимать валюту с вкладов, открытых после марта 2022 года. Можно лишь получить эквивалент в рублях по курсу банка.

- На прибыль от депозитов может быть дополнительный налог 13% — в зависимости от полученных процентов.

- Двузначная инфляция — в 2022 году 11,94%. Цены на все растут — покупательная сила денег падает. Деньги на вкладе обесцениваются, а проценты по вкладу не всегда компенсируют потери. В то же время стоимость квартиры растет вслед за удорожанием ее составляющих: стройматериалов и рабочей силы. Как итог, квартира в той или иной мере защищает от инфляции.

- Хотелось обзавестись второй недвижимостью, которую можно либо сдавать, либо продать и распоряжаться деньгами, например на пенсии.

Критерии выбора квартиры

В 2020—2022 годах на фоне низких ипотечных ставок квартиры подорожали в полтора-два раза. За 4,3 млн рублей в Санкт-Петербурге с близостью к метро можно купить разве что комнату или апартамент.

Комната не вариант. У апартамента, который обычно дешевле квартиры аналогичной площади, есть ряд недостатков:

- Это нежилое помещение, и его могут использовать в коммерческих целях. Например, в соседнем апартаменте устроят офис, кол-центр или маникюрный салон — и ничего с этим сделать будет невозможно.

- Если это номер в апарт-отеле, то большую часть помещений сдают посуточно и вокруг постоянно незнакомые люди.

- На этаже часто десятки номеров — это слишком.

- Имущественный налог и стоимость коммунальных услуг выше, так как действуют ставки для коммерческой недвижимости.

- Апартаменты появились не так давно, и неясно, как в дальнейшем законодательство будет регулировать такое жилье.

Поэтому я нацелилась на квартиру и была морально готова взять ипотеку. Я человек дисциплинированный и кредитов не боюсь, к тому же одну ипотеку я уже выплатила.

Прежде всего я установила лимит ежемесячных выплат — 40 000 ₽. Такую сумму комфортно платить без ущерба для текущего уровня жизни. Кроме того, это посильный платеж исходя из средней зарплаты по Петербургу — около 65 000 ₽. Это на случай, если придется искать новую работу не по специальности и, например, устроиться продавцом.

Сейчас я работаю инженером по тестированию в ИТ-компании, и моя зарплата с учетом всех бонусов — чуть больше 120 000 ₽. Хотя я квалифицированный специалист с пятнадцатилетним стажем, времена неспокойные и случается всякое, поэтому я продумала все варианты.

Характеристики квартиры. Критерии для поиска были следующие:

- Жилье в привычной мне южной части города, но ближе к центру.

- Метро в 15—20 минутах пешком, так как у меня нет машины.

- Относительно новый дом, не ранее 2000 года постройки. Старенькая панелька вряд ли хорошая инвестиция, учитывая, что квартиру у банка буду выкупать несколько десятков лет.

- Этажность в пределах 10—12 этажей. В моем понимании это уже небольшие дома по сравнению с монстрами по 25 этажей в спальных районах. Также не хотелось «муравейник», чтобы на этаже было по 15—20 квартир.

- Окна не на шумную улицу, лучше во двор.

- Площадь от 45 м², так как был план переехать в новую квартиру, а старую сдавать, а не наоборот. В текущей квартире у меня около 32 м², и покупать аналогичную не было смысла.

- Предпочтительнее двушка, но однокомнатная тоже бы сгодилась при наличии большой кухни-столовой.

- Парк неподалеку для прогулок с собакой.

Забегая вперед скажу, что не все хотелки удалось реализовать: в частности, новая квартира расположена на севере города. Еще в новом доме коммерческие помещения на первом этаже. Мне всегда это казалось проблемой, например в связи с шумной разгрузкой товара по утрам или гулом кондиционера точки общепита. Но я реалист: редко когда в квартире все идеально, особенно когда ограничен по бюджету.

Как искала свой вариант

Анализ вторичного рынка. В начале 2023 года, когда я начала поиски, ставки по ипотеке на вторичку были от 10%.

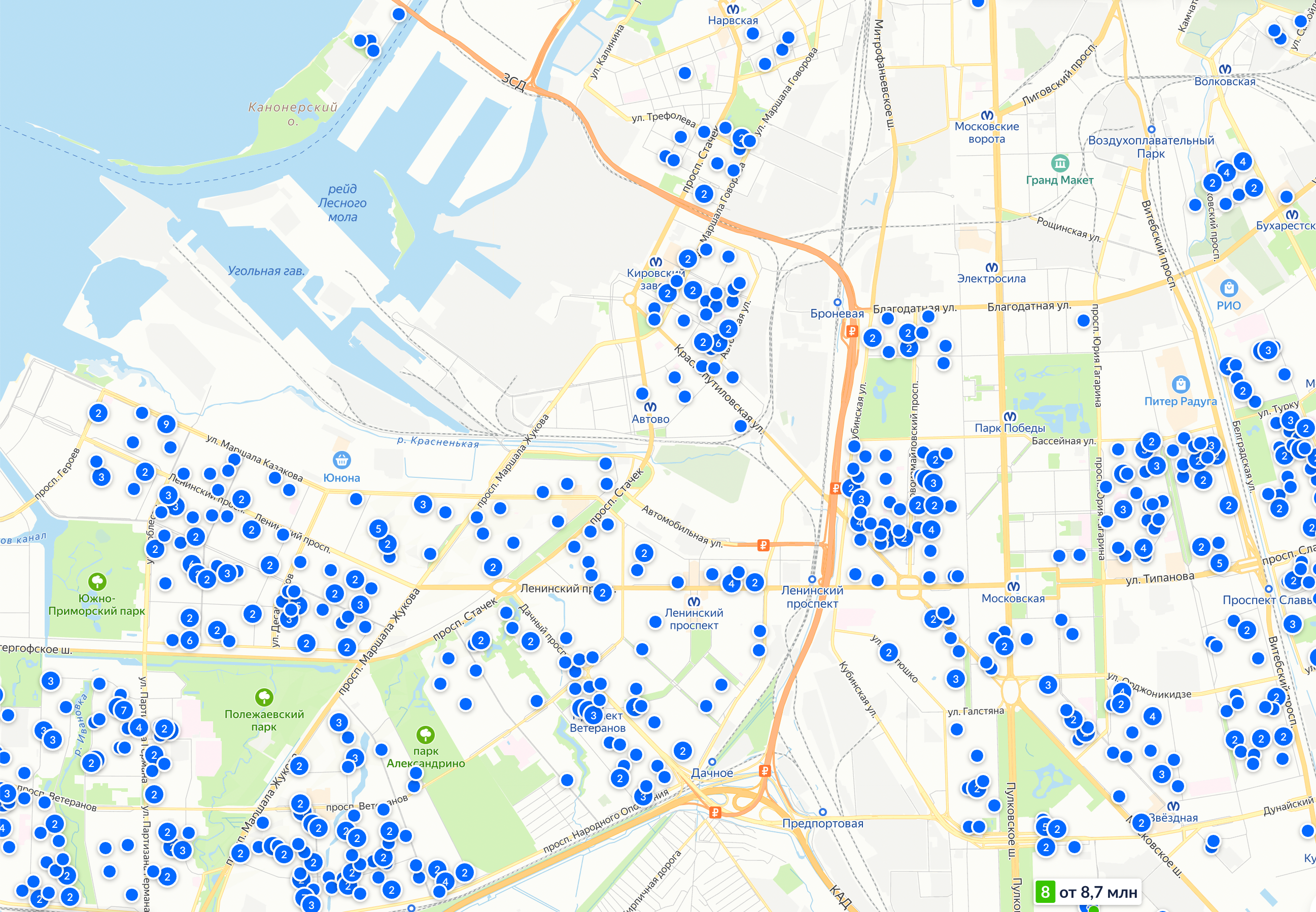

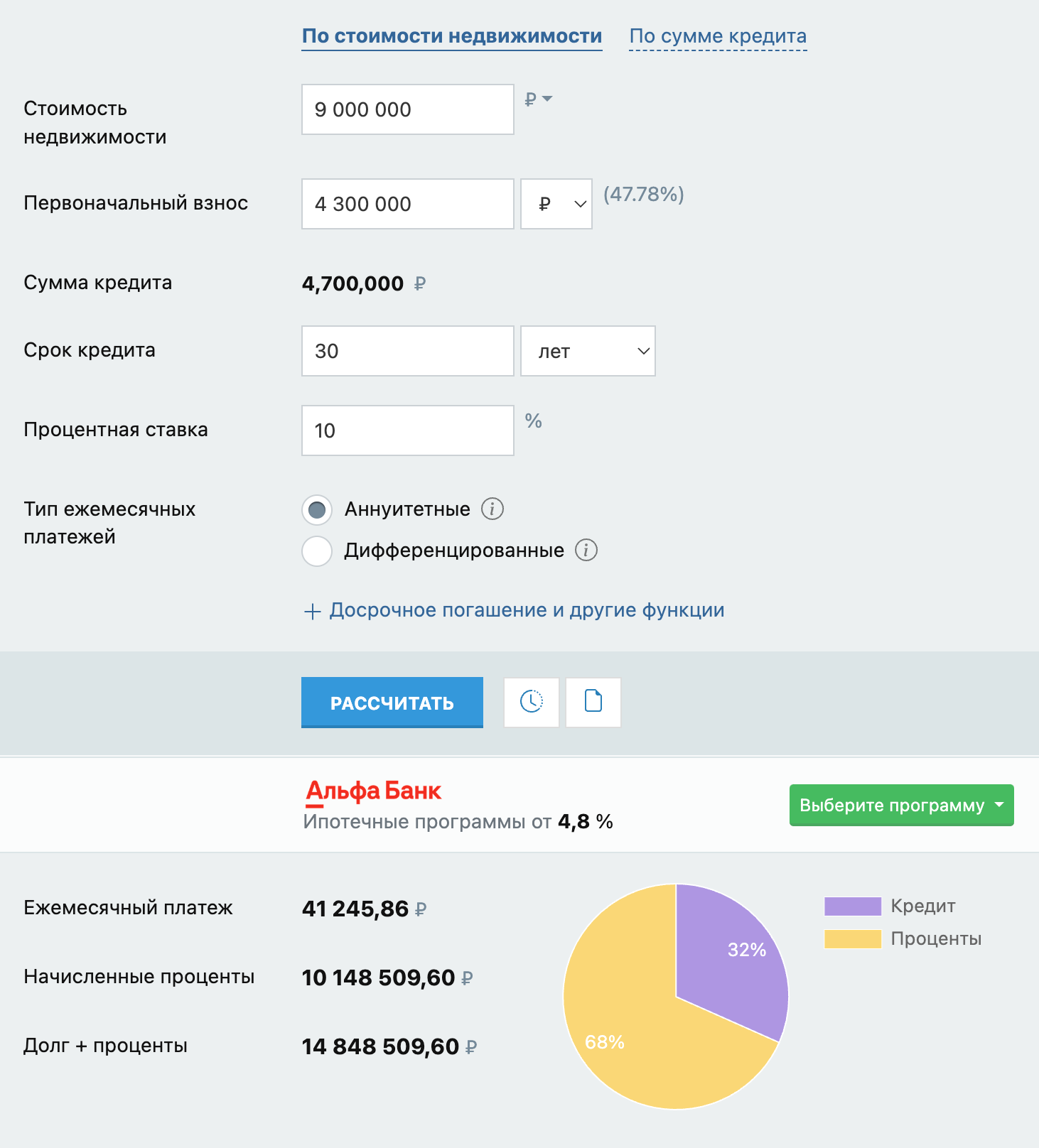

Я подсчитала в ипотечном калькуляторе, что при такой ставке и платежах 40 000 ₽ в месяц максимальный доступный кредит — 4,7 млн рублей. Соответственно, стоимость квартиры вместе с первоначальным взносом 4,3 млн рублей выходила не более 9 млн рублей.

Это приличная сумма, за которую можно взять двушку на вторичном рынке. Правда, это будет условная хрущевка на крайних этажах, с кухней 5 м², маленькими комнатами и плохой шумоизоляцией. Я решила: раз уж влезаю в ипотеку, то куплю ликвидное жилье, которое не потеряет актуальности в ближайшие десятилетия. Поэтому в случае вторички я склонялась к однушке. Проблема была только в дорогой ипотеке.

Анализ первичного рынка. Здесь ситуация лучше — я могла взять ипотеку с господдержкой 8%. Кроме того, в феврале 2023 года упростили условия для ИТ-ипотеки под 5%. Требование по средней зарплате снизили с 150 000 до 120 000 ₽ — такая сумма с учетом премий у меня и выходила. Но в августе 2024 года условия ИТ-ипотеки вновь изменили: они ужесточились. Например, требования по зарплате снова стали от 150 000 ₽ — для сотрудников городов Ленинградской и Московской областей и городов-миллионников. А ставка стала 6%.

По ИТ-ипотеке с учетом комфортного для меня платежа можно было рассчитывать на кредит до 7,7 млн рублей, а с учетом первоначального взноса — на квартиру за 12 млн рублей.

В 2022 году на первичном рынке была популярна субсидированная ипотека с «нулевыми» ставками — например, под 0,1%. Это комфортный кредит с точки зрения ежемесячного платежа, но тут сыграло роль несколько факторов:

- Квартира шла на 15—30% дороже, и мне уже могло не хватить первоначального взноса.

- В конце 2022 года Центробанк начал бороться с такими программами. И, например, Сбербанк с 2023 года перестал принимать заявки на ипотеку со ставкой ниже 3%. Торопиться в последние дни 2022 года с субсидированной ипотекой не хотелось: мне важно было взять время и четко понимать, во что ввязываюсь.

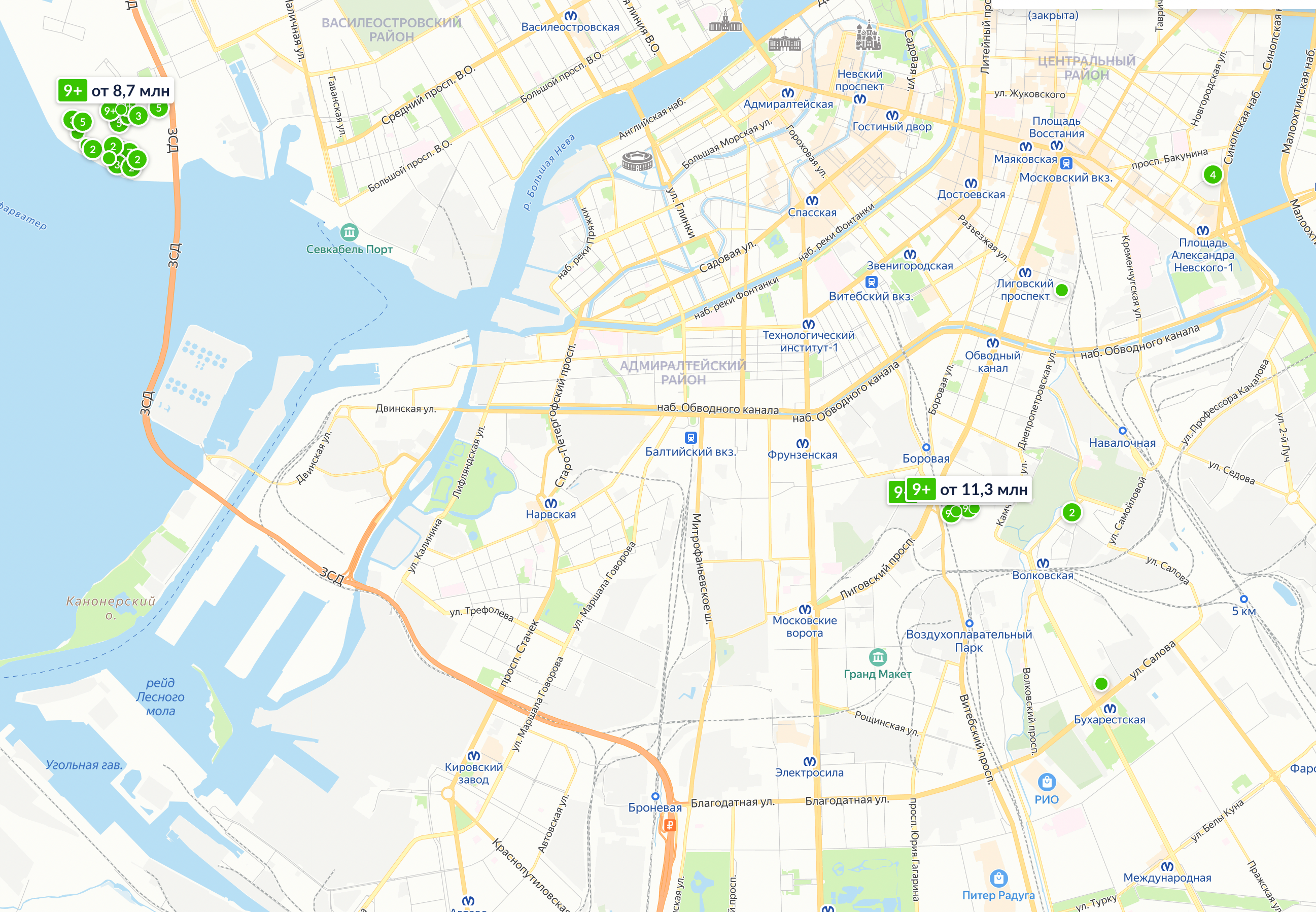

Увеличение суммы покупки до 12 млн рублей сильно не улучшило ситуацию. Достойных вариантов, соответствующих моим критериям, на рынке не было.

Как я нашла квартиру. Я решила увеличить лимит ежемесячного платежа до 50 000—55 000 ₽. Это позволило искать квартиру стоимостью до 15 млн рублей.

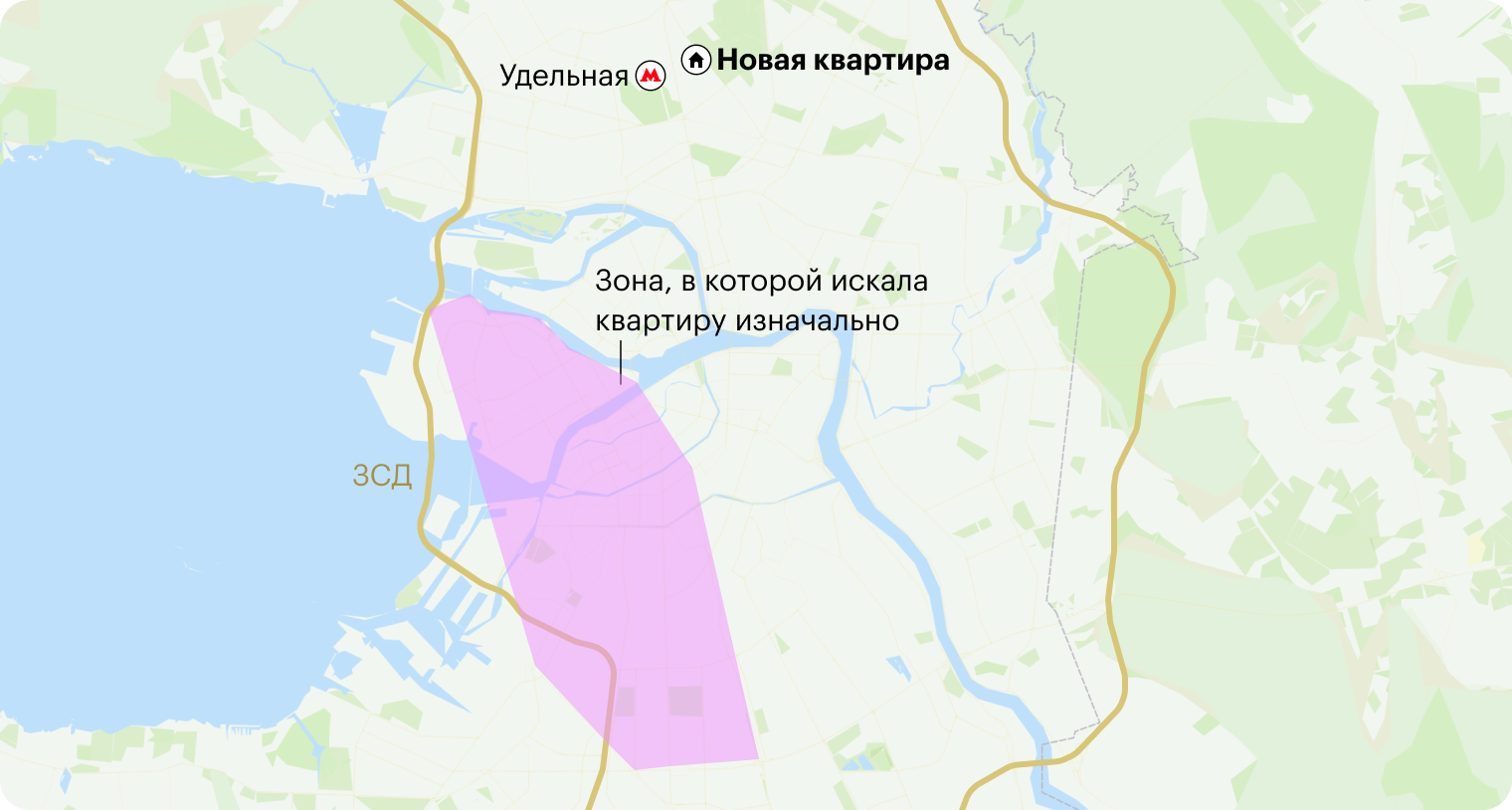

Также многие ЖК на юге города возводили либо на территории бывших заводов, то есть рядом не было парков, либо далеко от метро. Из-за этого пришлось расширить географию поиска и рассмотреть север города.

В итоге я взяла на карандаш несколько вариантов:

- ЖК «Черная речка» у одноименного метро — рассматривала корпуса со сроком сдачи в четвертом квартале 2023 года. Вариант выглядел интересно, но мне не нравился застройщик ЦДС, встречала много негативных отзывов.

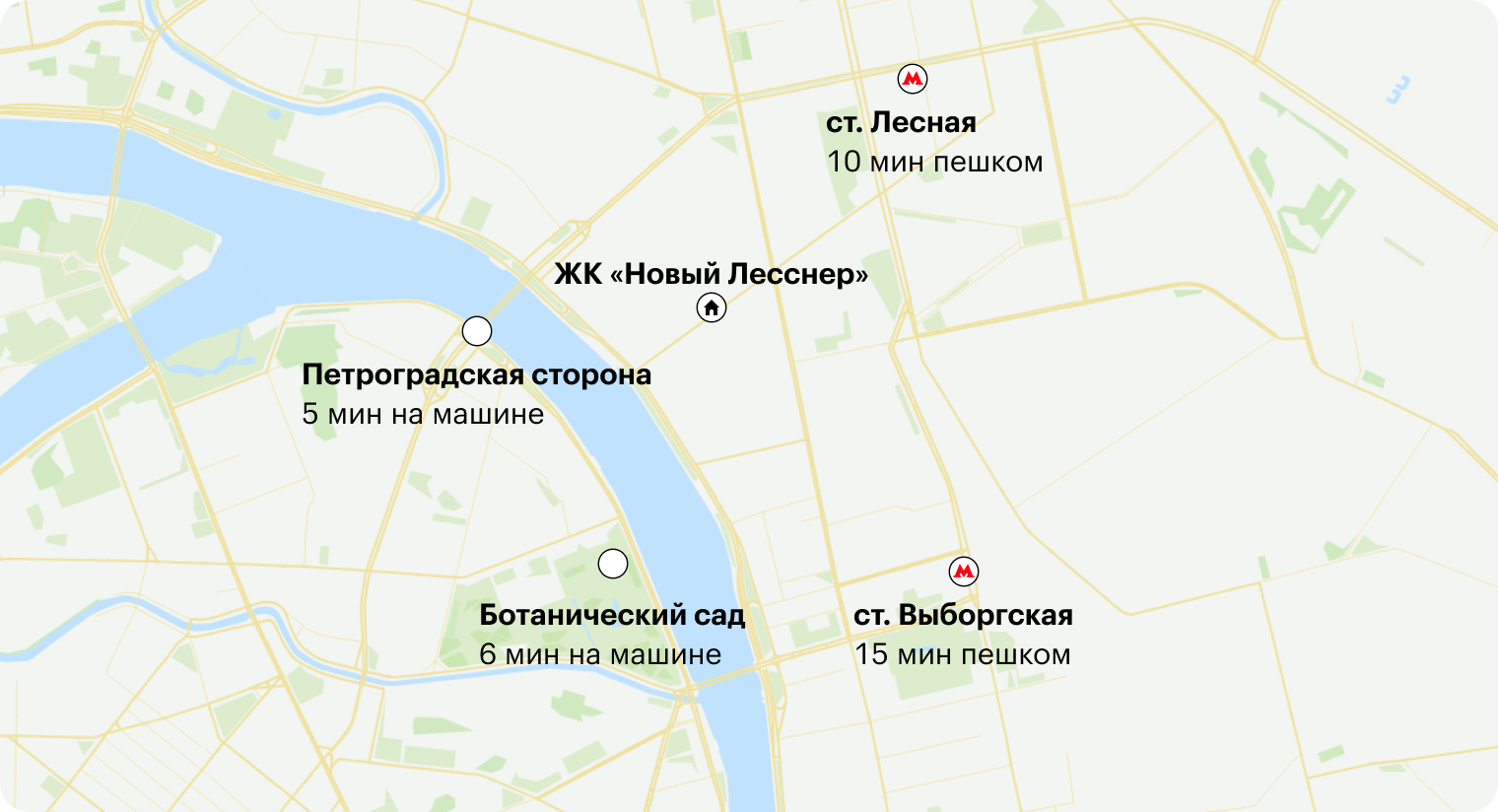

- ЖК «Новый Лесснер» недалеко от метро «Лесная». Срок сдачи — в третьем квартале 2023 года.

Попутно я обратилась в агентство недвижимости — дело в том, что риелторы получают бонусы от застройщиков, если приведут им клиента и тот купит квартиру. В результате специалист помогает с поисками и сопровождает сделку бесплатно. Обратилась чуть ли не в первое попавшееся агентство, которое нашла в интернете.

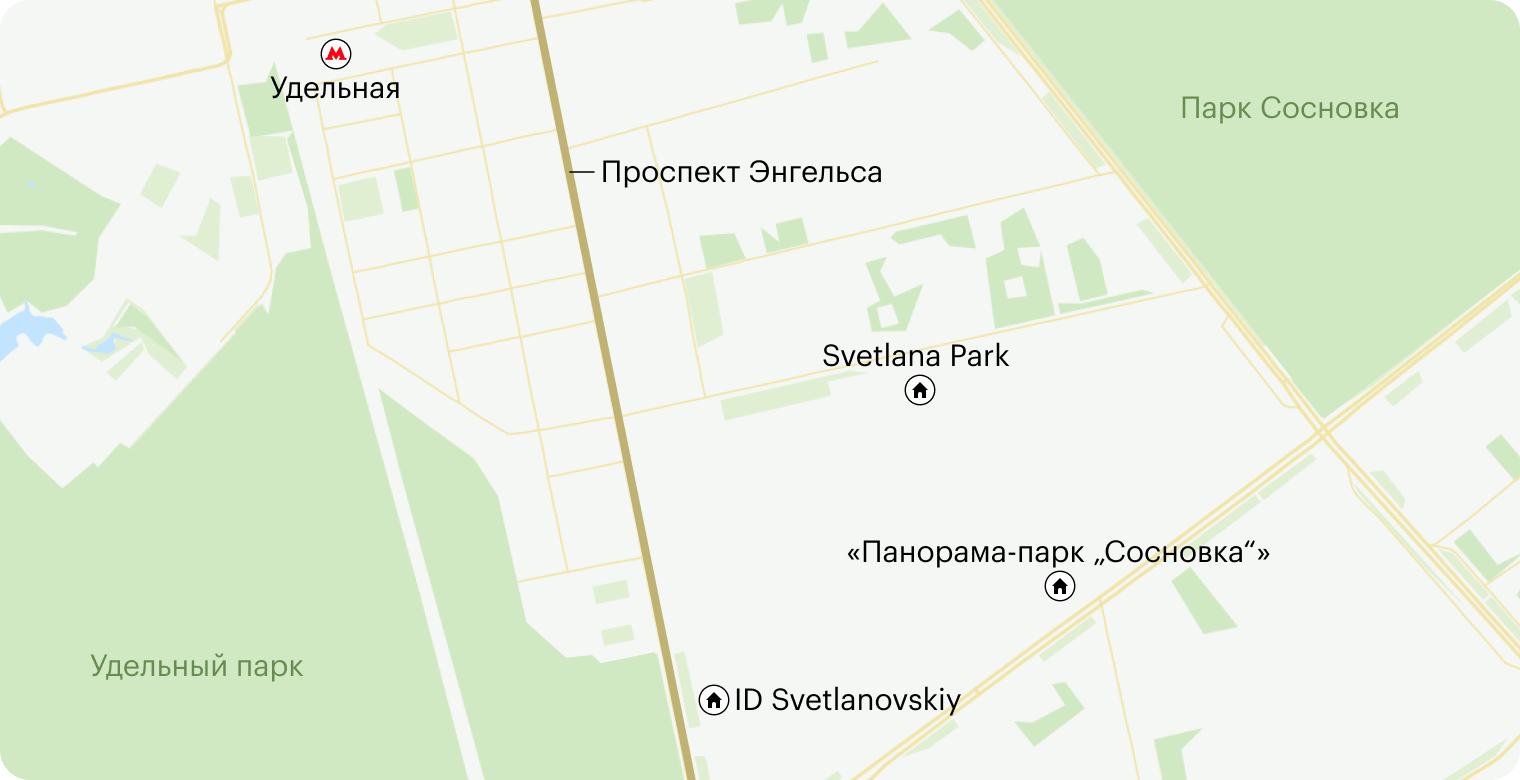

Риелтор предложила присмотреться еще к трем ЖК, все — в одной локации, на месте бывшего завода «Светлана»:

- iD Svetlanovskiy. Его я сразу отмела из-за расположения вдоль шумного проспекта Энгельса и плановой сдачи аж в 2025 году.

- ЖК Svetlana Park со сроком сдачи к концу 2023 года. Мы поехали с агентом туда и посмотрели сданный корпус. Мне понравились современная парадная и уютный двор с лавочками, качелями и детской площадкой. Затем пошли в корпус из второй очереди и посмотрели продаваемую квартиру. Особенно мне запали в душу потрясающие окна в пол.

- ЖК «Панорама-парк „Сосновка“», срок сдачи — второй квартал 2023 года. Он чуть дальше от метро, там ниже потолки и меньше окна, чем в ЖК Svetlana Park. А по стоимости всего на 500 000 ₽ дешевле. Правда, там квартира шла уже с отделкой, но она мне не нравилась — все равно со временем пришлось бы переделывать.

В результате выбор сузился до ЖК «Новый Лесснер» и ЖК Svetlana Park, я сделала для них сравнительную табличку.

Сравнение двухкомнатных квартир, которые мне понравились в разных ЖК

| ЖК «Новый Лесснер» | ЖК Svetlana Park | |

|---|---|---|

| Цена | 14 069 000 ₽ | 14 900 000 ₽ |

| Площадь | 58,33 м² | 56,8 м² |

| Высота потолка | 2,75 м | 3 м |

| Пешком до метро | 10—12 минут | 17—20 минут |

| Панорамные окна | — | + |

| Двор без машин | — | + |

| Парк в пешей доступности | Маленький | Два больших |

| На метро до центра | 14—16 минут | 18—20 минут |

Сравнение двухкомнатных квартир, которые мне понравились в разных ЖК

| ЖК «Новый Лесснер» | |

| Цена | 14 069 000 ₽ |

| Площадь | 58,33 м² |

| Высота потолка | 2,75 м |

| Пешком до метро | 10—12 минут |

| Панорамные окна | — |

| Двор без машин | — |

| Парк в пешей доступности | Маленький |

| На метро до центра | 14—16 минут |

| ЖК Svetlana Park | |

| Цена | 14 900 000 ₽ |

| Площадь | 56,8 м² |

| Высота потолка | 3 м |

| Пешком до метро | 17—20 минут |

| Панорамные окна | + |

| Двор без машин | + |

| Парк в пешей доступности | Два больших |

| На метро до центра | 18—20 минут |

Выбрала второй вариант, так как комплекс произвел приятное впечатление, да и панорамные окна сделали свое дело. Двушка 56,8 м² стоила 14,9 млн рублей.

Что происходило с рынком недвижимости Петербурга в 2023 году

Рынок недвижимости штормит. С весны 2022 года, впервые за долгое время, он показал отрицательную динамику практически по всем видам недвижимости. В густонаселенных районах города, таких как Девяткино, просадка по цене — до 15%. Первичный рынок впервые обогнал по стоимости квадратный метр на вторичке, и этому есть объяснение: стройматериалы дорожают, а застройщики не готовы терять прибыль. Также интерес к новостройкам поддерживают государственные и банковские программы: все еще есть субсидированные ставки от 0,01%, льготы для ИТ-специалистов и прочее.

Здесь нужно четко понимать портрет покупателя и его потребность. Низкая ставка по ипотеке, как правило, влечет удорожание квартиры на 20—45%. Подобные программы могут быть выгодны для тех, кто приобретает недвижимость вдолгую — для собственного проживания или для сдачи. Единожды переплатив, покупатель получает своего рода рассрочку с минимальной переплатой по процентам.

Инвестору, который берет квартиру для перепродажи, это не подходит, так как изначальная переплата съест всю прибыль. Ожидается, что Центробанк в ближайшее время отменит субсидированные программы, но успеть в последний вагон еще можно.

Локация — один из основных критериев при выборе недвижимости. Однако для многих с переходом на удаленную работу близость к центру отошла на второй план. Важнее стали транспортная доступность, ценовая политика и инфраструктура района. Мы обращаем внимание, что стоимость 1 м² в хорошем ЖК в спальных районах не сильно отличается от прилегающих к центру. Семьи обживаются на севере или юге города, обрастают друзьями и знакомыми, соответственно, переезд ближе к центру города для них неудобен.

Например, на юге Петербурга есть микрорайон «Балтийская жемчужина», где все сделано для комфортного проживания: сдержанная этажность, благоустроенная территория, социальная и торговая инфраструктура. Квартиры тут раскупают хорошо, несмотря на удаленность от центра. Аналогичные районы есть и на севере города. Я рекомендую клиентам, которым сложно определиться, по возможности какое-то время пожить в съемном жилье. Аренда все расставит на свои места. А если такой возможности нет — прислушаться к мнению опытных специалистов.

Выбор банка и условий ипотеки

Агентство недвижимости предоставило ипотечного менеджера, но к этому моменту я уже провела работу по поиску подходящего банка. Вот как это было.

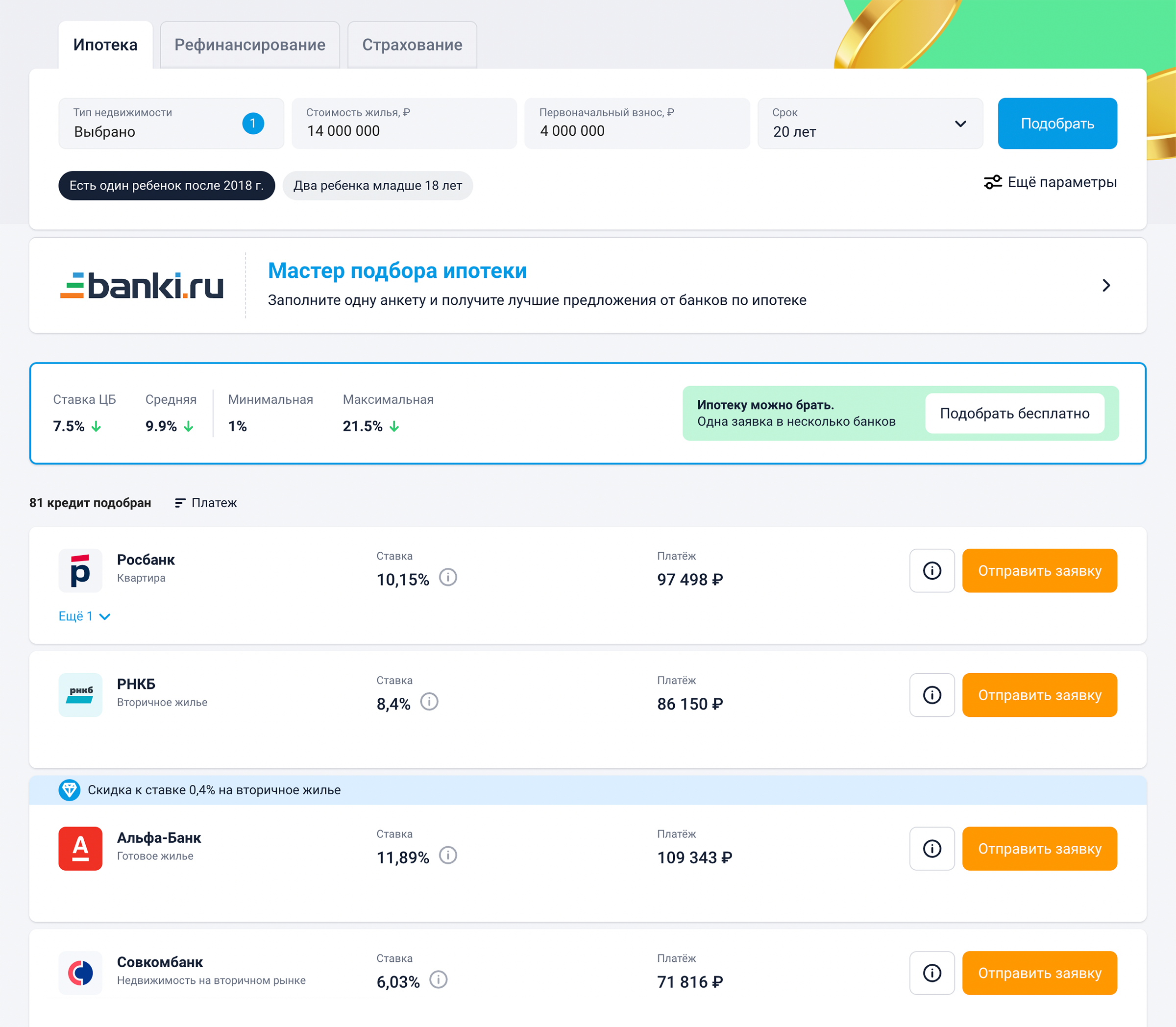

Просматривать условия кучи банков сложно, поэтому я зашла на сайт «Банки-ру» и отфильтровала организации, которые выдают ИТ-ипотеку. Отсортировала их по возрастанию процентной ставки — некоторые банки предлагали ставку ниже, чем конкуренты, но во всех случаях она не превышала 5%. Самая выгодная была у Совкомбанка — 3,9%.

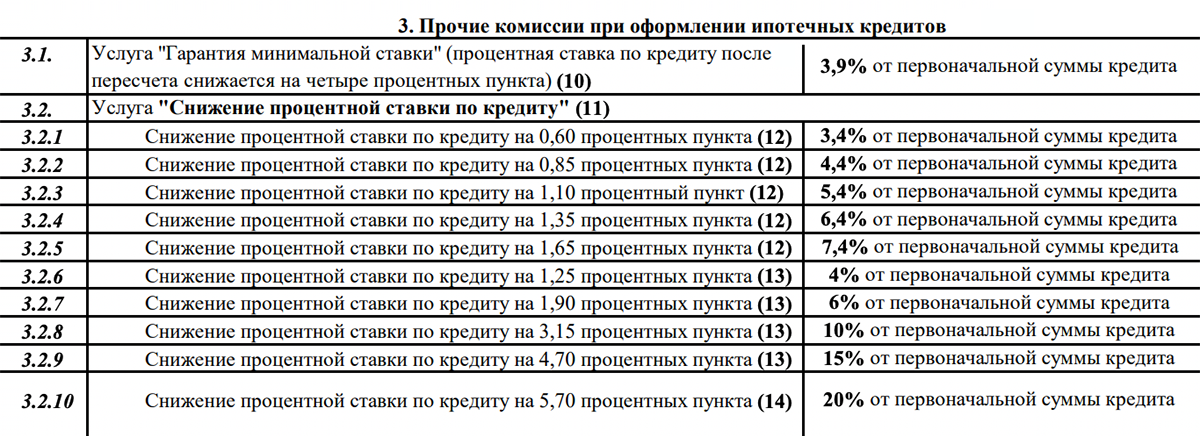

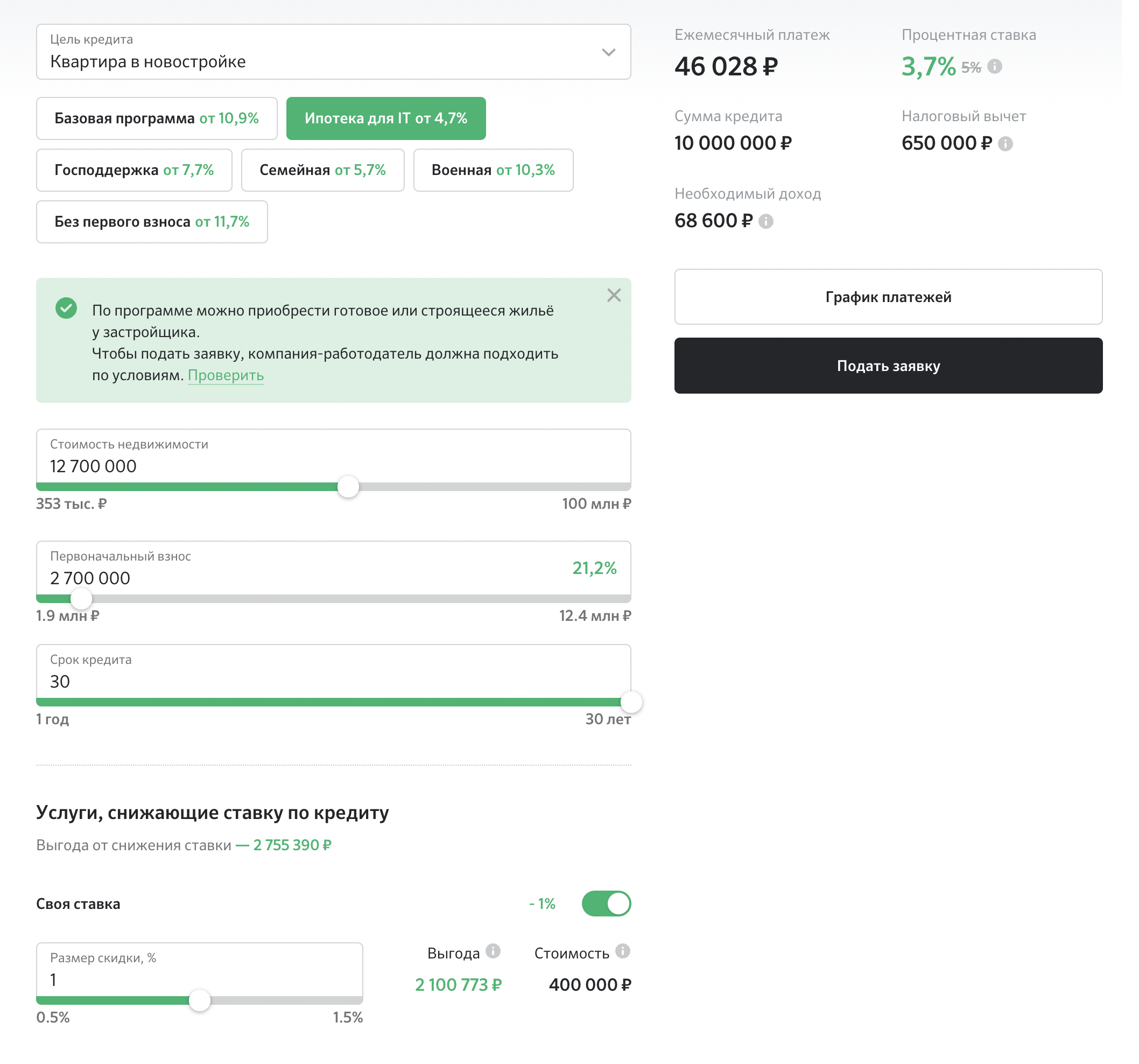

Также в Совкомбанке можно было сократить ставку на 1,1%, заплатив единоразово 5,4% стоимости кредита — в моем случае 610 000 ₽. Мне понравилась такая опция, и я нашла похожую в Сбербанке, который выдавал ипотеку через сервис «Домклик».

Сравнила оба банка по условиям снижения ставки. Для простоты взяла круглую сумму кредита — 10 млн рублей. Использовала калькулятор Сбербанка и тарифы Совкомбанка.

Вот что получилось:

- В Сбербанке снижение на 1% стоило 400 000 ₽, а на 1,5% — 650 000 ₽.

- В Совкомбанке: на 0,85% стоило 440 000 ₽ и на 1,1% — 540 000 ₽.

Сразу видно, что у Сбербанка условия лучше, и выбор пал на него. Еще и потому, что, как крупнейший ипотечный кредитор, банк предлагает удобное обслуживание ипотечных заемщиков: у него очень много офисов и есть личный кабинет, где можно решать практически любые вопросы по ипотеке онлайн.

Снижение ставки в Сбербанке. В апреле 2023 года максимальное снижение ставки для ИТ-ипотеки — 1,5%, для базовой программы — 5,5%, по господдержке — до 2,5%. Но я успела оформить ипотеку в феврале, когда можно было снизить на 3,5%. Это стоило в районе 17% от стоимости кредита — в моем случае более 2 млн рублей. Эти деньги нужно заплатить сразу при оформлении кредита. У меня было накоплено 4,3 млн рублей, поэтому часть денег пошла на понижение ставки, а мой первоначальный взнос составлял уже не 30%, а минимально необходимые 15%.

Дополнительно Сбербанк снижает ставку на 0,3% за электронную регистрацию сделки — когда весь документооборот происходит онлайн. Услуга стоила 11 900 ₽, и этой опцией я тоже воспользовалась. Но не всегда такая скидка может быть доступна по льготной ипотеке.

Мои итоговые данные по ипотеке в Сбербанке

| Сумма кредита | 12 665 260 ₽ |

| Плата за снижение ставки на 3,5% | 2 153 094 ₽ |

| Первоначальный взнос 15% | 2 234 740 ₽ |

| Итоговая ставка | 1,2% |

| Ежемесячный платеж | Около 42 000 ₽ |

Мои итоговые данные по ипотеке в Сбербанке

| Сумма кредита | 12 665 260 ₽ |

| Плата за снижение ставки на 3,5% | 2 153 094 ₽ |

| Первоначальный взнос 15% | 2 234 740 ₽ |

| Итоговая ставка | 1,2% |

| Ежемесячный платеж | Около 42 000 ₽ |

Выгода от снижения ставки

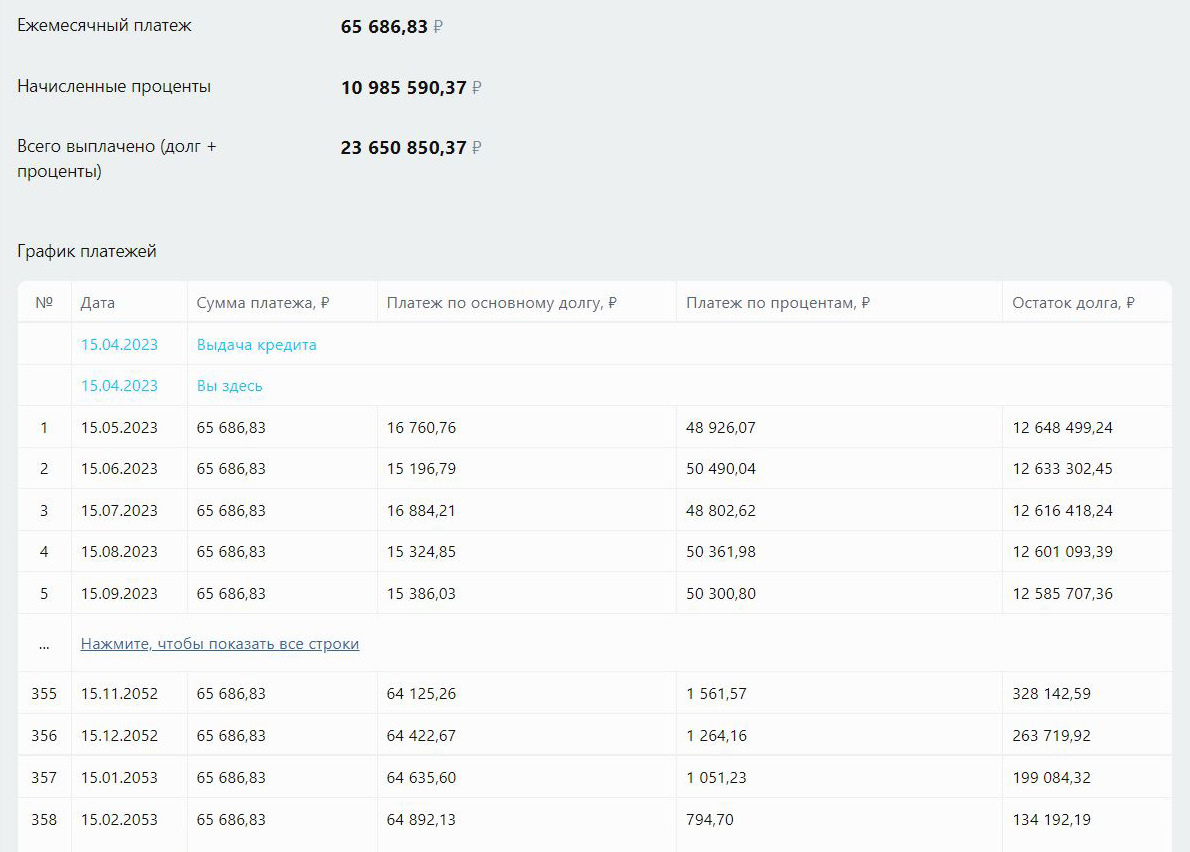

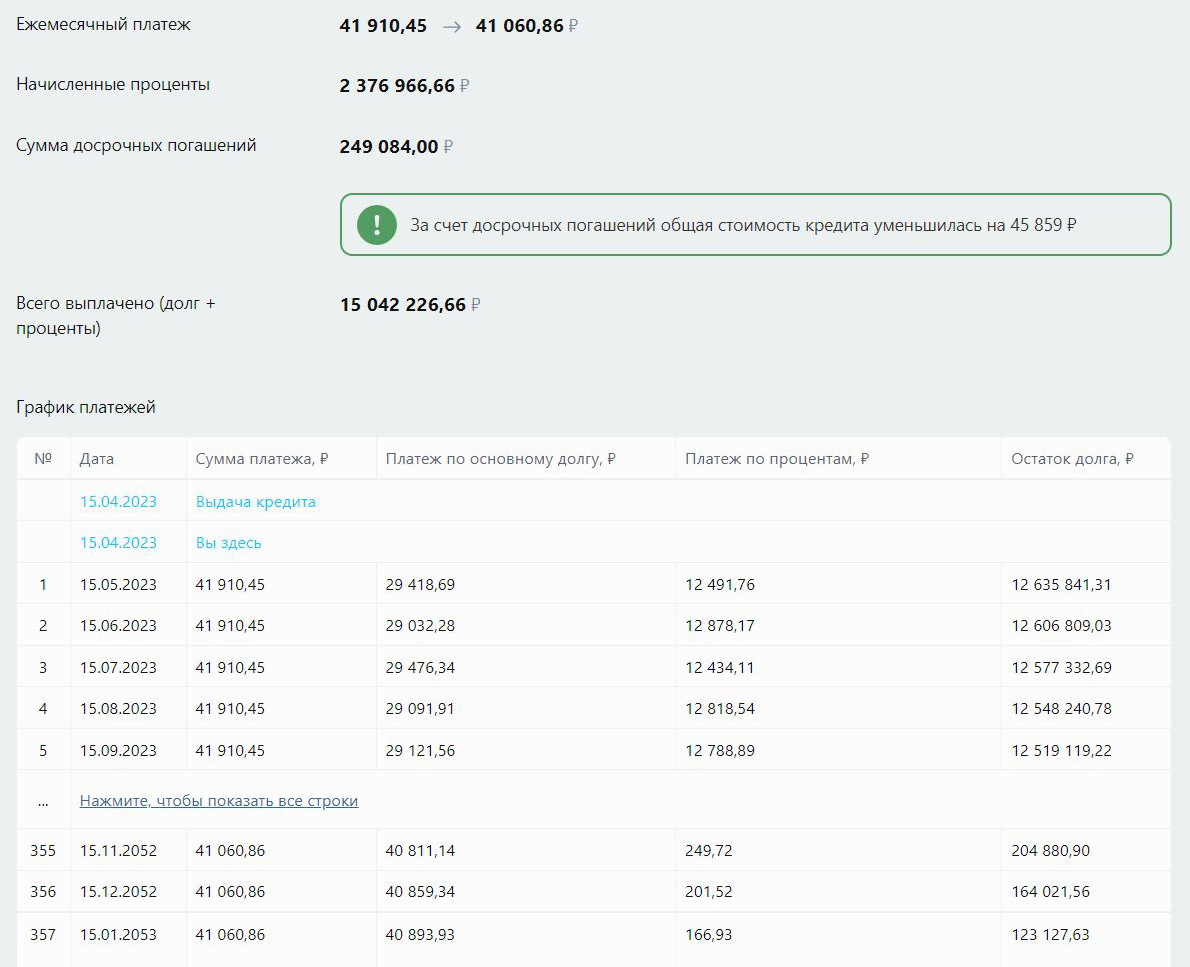

Я посчитала экономию от снижения ставки и стоит ли вообще ввязываться в это. Взяла свою сумму кредита 12 665 260 ₽ на срок 30 лет и сравнила:

- Ставку 4,7% — это базовая ставка 5% минус 0,3% за электронную регистрацию сделки.

- Ставку 1,2 % — если купить снижение на 3,5% для ставки 4,7%.

Для расчетов использовала все тот же кредитный калькулятор. Вот что получилось.

Сравнение ставок 4,7 и 1,2% на горизонте 30 лет для кредита 12 665 260 ₽

| 4,7% | 1,2% | |

|---|---|---|

| Ежемесячный платеж | 65 686,83 ₽ | 41 910,45 ₽ |

| Начисленные проценты за весь срок | 10 985 590,37 ₽ | 2 422 825,66 ₽ |

| Стоимость снижения ставки | — | 2 153 094 ₽ |

| Всего выплачу | 23 650 850,37 ₽ | 17 241 179,66 ₽ |

Сравнение ставок 4,7 и 1,2% на горизонте 30 лет для кредита 12 665 260 ₽

| 4,7% | |

| Ежемесячный платеж | 65 686,83 ₽ |

| Начисленные проценты за весь срок | 10 985 590,37 ₽ |

| Стоимость снижения ставки | — |

| Всего выплачу | 23 650 850,37 ₽ |

| 1,2% | |

| Ежемесячный платеж | 41 910,45 ₽ |

| Начисленные проценты за весь срок | 2 422 825,66 ₽ |

| Стоимость снижения ставки | 2 153 094 ₽ |

| Всего выплачу | 17 241 179,66 ₽ |

Экономия от снижения ставки за 30 лет — 6 409 670,71 ₽.

Эти деньги — плату за снижение ставки — можно было направить на досрочное погашение кредита. И разница в переплате в сравнении с покупной ставкой не слишком высокая — примерно 1,5 млн рублей. Такая схема подойдет тем заемщикам, кто планирует гасить ипотеку досрочно и может вносить более высокие ежемесячные платежи, как я посчитала ранее, — 65 686 ₽. Или для тех, кто планирует потом продавать ипотечную квартиру и покупать новую, например для расширения жилплощади.

Что насчет досрочного погашения. В общем случае досрочно гасить ипотеку со сверхнизкой ставкой невыгодно вот по каким причинам:

- Уже есть переплата 2,15 млн рублей, то есть проценты банку как бы уплачены наперед. Досрочно отдавать долг в такой ситуации теряет смысл.

- Ипотека со сверхнизкой ставкой — это почти бесплатный кредит, своего рода покупка в рассрочку. Нет смысла досрочно возвращать долг, если его обслуживание недорогое.

- Инфляция будет год за годом обесценивать сумму кредита и ежемесячный платеж. В 2022 году инфляция была 11,94%, а на горизонте нескольких десятков лет ежемесячный платеж 40 000 ₽ вполне может ощущаться как 20 000 ₽ сейчас или даже меньше. То есть долг будет обесцениваться, поэтому нет смысла его специально уменьшать.

- У банковских депозитов ставка выше. За последние десять лет ключевая ставка ЦБ не уходила ниже 4,25%. А значит, свободные деньги лучше откладывать на депозиты и получать хорошие проценты, чем гасить недорогой кредит.

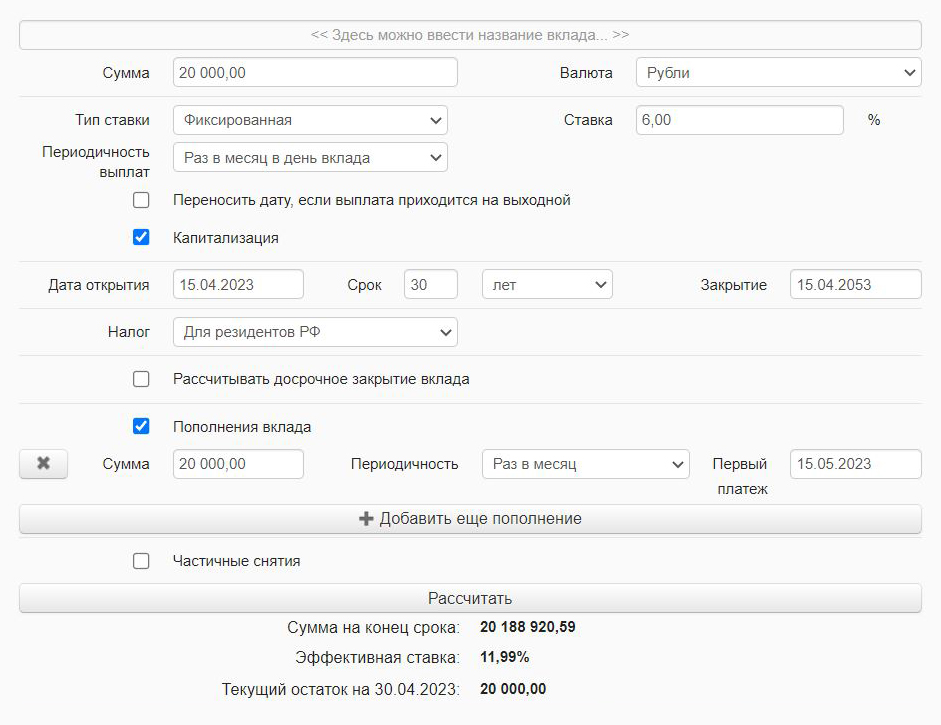

Допустим, каждый месяц я плачу банку 41 910,45 ₽ по ипотеке и остаются лишние 20 000 ₽. Есть такие варианты действий:

- Направить сумму на частичное погашение ипотеки: например, в счет ежемесячного сокращения платежа. Тогда через год ежемесячный платеж снизится на 805,41 ₽ — до 41 105,04 ₽. И так далее. Ипотеку получится закрыть за 25 лет и 8 месяцев. Сумма выплаченных процентов будет 1 761 271,52 ₽, то есть выгода — 661 554,14 ₽ по сравнению с выплатой кредита по графику.

- Вносить на пополняемый вклад со средней ставкой 6% — взяла такой процент, так как это не выше средней ключевой ставки за последние десять лет. Через год на вкладе накопится 247 932 ₽. Если эту сумму, например, направить на досрочный платеж по ипотеке, то ежемесячный платеж снизится до 41 067,48 ₽. То есть депозиты выгоднее на 37,56 ₽. И это только за первый год — с каждым годом разница будет расти за счет сложного процента. В результате за 30 лет на вкладе накопится аж 20 188 920,59 ₽.

Таким образом, депозиты на порядок выгоднее, если средняя ключевая ставка за 25—30 лет не опустится сильно ниже 6%. Несмотря на это, не берусь сказать, буду я гасить ипотеку досрочно или нет: сейчас все силы брошены на накопление денег для ремонта квартиры.

Для меня важен комфортный платеж по ипотеке сейчас — я могу спокойно работать, отдыхать, делать ремонт и обустраивать квартиру. А что будет через 10—30 лет — тяжело загадывать. Через 20 лет я достигну пенсионного возраста, а через 30 лет мне будет 70! С трудом представляю этот возраст, но вряд ли на пенсии захочется иметь долги — это давит психологически. Возможно, я вообще продам все и куплю домик у моря.

Подготовка документов и подача заявки в банк

После того как я определилась с квартирой, забронировала ее на период оформления ипотеки. Бронь на 14 дней стоила 50 000 ₽ — оплатила онлайн. После сделки эту сумму застройщик вернул на карту. Если бы ипотеку не согласовали, бронь также возвращали на карту, при добровольном отказе от сделки — нет.

Чтобы не тратить свои деньги, я воспользовалась кредиткой — по ней у меня льготный период до 55 дней. Сделка прошла быстрее, и я уложилась в этот срок.

Подачей документов в банк занимался ипотечный менеджер от агентства недвижимости, через которое я нашла квартиру. Для заявки понадобились сканы документов, это были:

- Паспорт РФ.

- СНИЛС.

- Копия трудовой книжки, заверенная работодателем.

- Справка о доходах и суммах налога физического лица — бывшая 2-НДФЛ за 2022 и 2023 годы.

- Фактические адрес работы и места жительства.

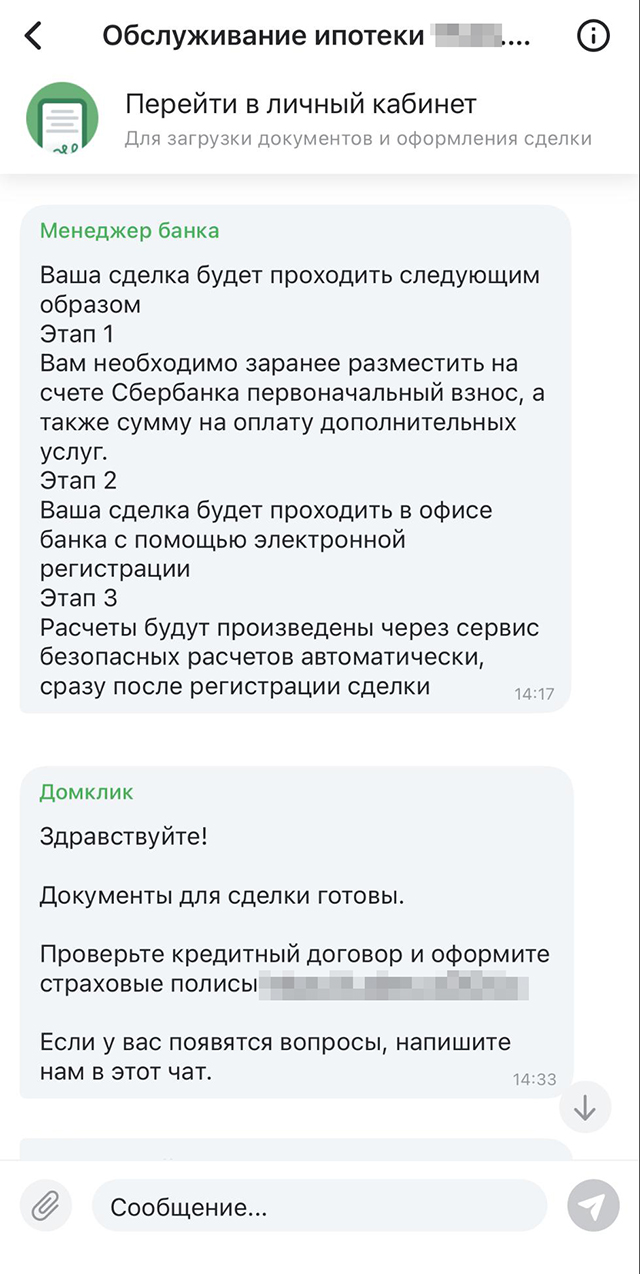

Заявку подавали через систему «Домклик», с помощью которой Сбербанк проводит сделки. Ипотечный менеджер предложила подать заявку еще в другие банки. Но Сбербанк согласовал кредит буквально за полтора часа. Поэтому подавать больше никуда не стали.

Информация об условиях ипотеки почти сразу появилась в системе «Домклик», правда, процентную ставку указали 10,9% — меня это повергло в шок. И когда мне позвонила менеджер Сбербанка для подтверждения условий, я обратила на это внимание. При одобрении программа устанавливает максимальную ставку, а уже потом — через ипотечного менеджера, ее можно снизить, если применить дополнительные опции: акции или скидки. Так было и у меня. Ставку изменили сначала до 4,7%, и только после третьего разговора с менеджером — до нужных 1,2%. Сделка состоялась через десять дней.

Сбор первоначального взноса

Я держала деньги на вкладах пяти разных банков: Т-Банк, МКБ, «Таврического банка», «Альфа-банка» и УБРиР — Уральского банка реконструкции и развития. Это нужно было, чтобы вклады с процентами не превышали сумму страхования 1 400 000 ₽. Открывала депозиты в разное время и с разными ставками.

Бронь на квартиру была две недели. Мне не хотелось делать межбанковские переводы, поэтому я решила снимать наличные и вносить через отделение Сбербанка на свой счет.

«Альфа-банк» — единственный, где я воспользовалась безналичным переводом, так как комиссия была всего 99 ₽. Лимит на перевод в сутки — 500 000 ₽, поэтому сделала два в разные дни.

В остальные банки я позвонила где-то за неделю до сделки, чтобы они подготовили деньги, поскольку выдачу крупной суммы рекомендуют заказывать заранее, чтобы она оказалась в кассе.

МКБ. Туда пришла лично и подписала бумагу, что меня не принуждают снимать деньги и что я не получала никаких звонков от мошенников. Далее пришлось ждать, пока служба безопасности банка одобрит снятие. Забрать деньги в кассе сразу не получилось, потому что они были у другого кассира, которого не оказалось на месте. В общей сложности я провела в банке около часа, хотя очередей не было.

УБРиР. Отказался выдать наличные, так как у них в тот день не работала система по всей стране. Банкоматы тоже не работали. Операторы отказывались как-либо помогать — говорили прийти завтра. Заработает ли система на следующий день, они не были уверены. До сделки оставалось два дня. Заведующая отделением пыталась помочь, но тщетно. Деньги заказаны и лежат в кассе, но забрать их нельзя. К счастью, на следующий день утром все получилось. Но пришлось понервничать.

Т-Банк. Лежало там всего 300 000 ₽, поэтому их я сняла в банкомате, предварительно увеличив лимит на снятие наличных по карте. При попытке снять деньги банкомат просто выдал карту обратно — без денег. Я зашла в мобильное приложение и увидела, что карту заблокировали.

Набрала техподдержку, но пока я около пяти минут ожидала ответа оператора, поступил входящий звонок от службы безопасности банка. Я подтвердила, что деньги снимаю добровольно, после чего карту разблокировали. Деньги я сняла в другом банкомате через час после первой попытки.

«Таврический банк». Просто отдал деньги без каких-либо расспросов — все заняло не более пяти минут.

Все манипуляции с деньгами заняли почти неделю, так как не получалось в один день снимать деньги сразу в нескольких банках. Да и ходить по улицам с крупными суммами не хотелось.

Дополнительные расходы

Дополнительно я потратила 40 630,52 ₽, это включает:

- Электронную регистрацию сделки — 11 900 ₽.

- Сервис безопасных расчетов — 3400 ₽. Сюда входит предоставление номинального счета, где будут лежать деньги, пока не пройдет регистрация в Росреестре. Это своего рода аккредитив. Такой метод расчета выбрал застройщик, а для меня это было неважно.

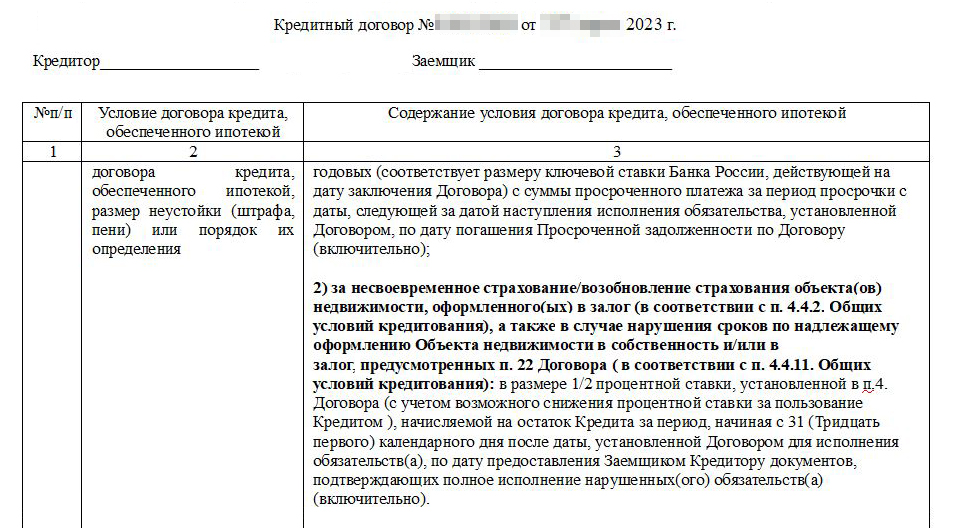

- Страхование жизни и здоровья заемщика на год — 25 330,52 ₽. Только после я узнала, что это было необязательно при ипотеках с господдержкой: банк не мог в качестве штрафных санкций увеличить ипотечную ставку. Это отражено в моем кредитном договоре. На следующий год, скорее всего, не буду продлевать страховку. Но в 2024 году такое правило уже не работает — теперь банки могут повышать ставку на один процентный пункт по льготным ипотекам при отсутствии личного страхования по новым договорам.

После сдачи дома и регистрации квартиры в собственность нужно произвести оценку квартиры и сделать страховку на случай гибели квартиры — имущественное страхование. Такая страховка считается обязательной по закону, и при ее отсутствии банк может не выдать ипотеку.

Сделка

На сделке понадобились паспорт, СНИЛС, первый взнос и единоразовый взнос за понижение ставки — деньги уже лежали на моем счете в Сбербанке. За электронную регистрацию сделки и за сервис безопасных расчетов плату списали с карты.

Место, время и день встречи я выбрала сама — в пятницу после работы, чтобы не отпрашиваться. Выбрала отделение недалеко от дома. От агентства приехала сотрудница, но не риелтор. Она дополнительно проверила документы по сделке и привезла страховку, которую мы оформили через ипотечного менеджера. Теперь я знаю, что можно было выбрать другую страховую компанию — не соглашаться на ту, что предложил менеджер банка. Дело в том, что тарифы страховых компаний могут сильно различаться — в два раза и более.

В тот день я была загружена работой и даже не успела понервничать перед сделкой. Оформление документов заняло буквально 50 минут. Менеджер Сбербанка помогла с переводом первоначального взноса и платы за снижение ставки на нужные счета. Затем мой счет пополнили кредитными деньгами и перевели через сервис безопасных расчетов на специальный счет — для дальнейшего перечисления застройщику.

Со всеми документами я ознакомилась заранее — мне их прислали в чате приложения «Домклик». Меня приятно удивили профессионализм и оперативность сотрудников Сбербанка — не возникло никаких заминок, на все мои вопросы по документам и ипотеке дали четкие ответы.

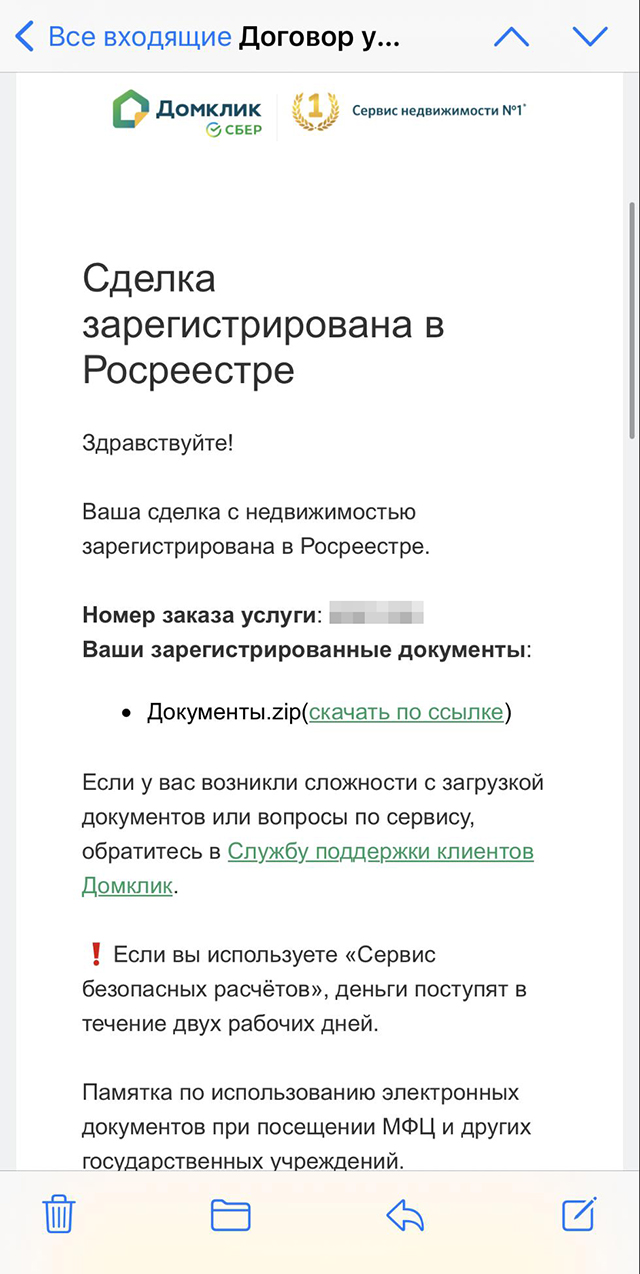

Через пять календарных дней на мою электронную почту пришел зарегистрированный договор долевого участия. Его я подписала еще на сделке в Сбербанке — в офис застройщика не ездила.

Итог

- Заплатив за снижение процентной ставки, можно сэкономить на ежемесячных платежах и переплате по кредиту. Я заплатила 2,15 млн рублей и снизила ставку с 4,7 до 1,2%. За 30 лет я сэкономлю на процентах 6,4 млн рублей.

- Если ставка почти нулевая, досрочно гасить ипотеку невыгодно. Лучше откладывать деньги на банковский вклад и получать больший процент. Также сумму кредита и ежемесячный платеж со временем обесценит инфляция.

- Продавать квартиру со сниженной ставкой в первые годы невыгодно — переплата уже произошла. Надо дождаться хотя бы момента, когда рыночная стоимость квартиры сравняется с потраченной при покупке.

- Закладывайте минимум неделю на сбор первого взноса, если деньги лежат в разных банках.

- Если покупаете квартиру в новостройке, иногда выгодно обратиться к риелторам. Они подберут жилье, дадут ипотечного менеджера и сопроводят сделку — и все это бесплатно, так как им заплатит застройщик.

Покупали или продавали недвижимость? Расскажите, как все прошло и получилось ли сэкономить