ФНС предупреждает: посредники могут навредить при оформлении вычета

ФНС заметила, что налогоплательщики получают отказы в возврате НДФЛ из бюджета, когда обращаются за помощью к посредникам: в юридические и бухгалтерские фирмы, по объявлениям в соцсетях, на сайты с предложениями услуг по возврату налога или через рассылки по электронной почте. Не все могут разобраться с декларацией, а кому-то проще заплатить пару тысяч рублей за оформление документов и потом спокойно ждать, когда налог вернется на карту. Но вместо налога приходит отказ — люди теряют деньги и время.

Вот как правильно оформить налоговый вычет, проверить грамотность посредников и вернуть НДФЛ без их помощи.

О каких вычетах речь?

Речь идет о налоговых вычетах, которые позволяют вернуть из бюджета уплаченный налог на доходы или не платить его в течение года. Право на такие вычеты возникает при покупке квартиры, оплате лечения, обучения или добровольной медицинской страховки.

Государство разрешает уменьшить сумму дохода на сумму полезных расходов. НДФЛ нужно начислить только на разницу. В результате появляется переплата, которую можно вернуть из бюджета на свой личный счет. Например, при покупке квартиры можно вернуть до 260 тысяч рублей, а при оплате автошколы или лечения у стоматолога — 15 600 рублей. Чтобы вернуть налог, нужно как минимум быть резидентом РФ и платить НДФЛ по ставке 13%.

У нас есть инструкции про каждый вид вычета:

Чтобы получить такой вычет, нужно заявить о нем в налоговую инспекцию, собрать документы, оформить декларацию или заявление, пройти проверку и дождаться возврата. Разобраться получается не у всех, а забрать свои деньги из бюджета хочется каждому. Этим пользуются мошенники и просто неграмотные люди, которые выдают поверхностные знания за экспертные.

Заполнение декларации за один год может обойтись в 1000—2000 ₽ или дороже, в зависимости от ситуации. Еще 800 ₽ возьмут за отправку документов по почте, 200—300 ₽ надо доплатить за заявление на возврат. Есть предложения с уплатой 9000 ₽ за одну декларацию, а с выездом к заказчику и формированием пакета под ключ доходит и до 20 тысяч.

В чем проблема с оформлением налоговых вычетов?

Когда посредник оформляет налоговый вычет, сам налогоплательщик зачастую не знает и не может проверить, как именно это происходит: отправлена ли декларация, правильно ли она заполнена, все ли документы к ней приложили и нет ли дополнительных запросов от налоговой инспекции. А об альтернативных вариантах возврата налога через работодателя эти юридические и бухгалтерские компании вообще молчат. Им это невыгодно, потому что декларация стоит дороже одного заявления.

Вместо того чтобы получить налог со следующей зарплатой, приходится ждать конца года, потом еще четыре месяца — и не факт, что налог точно придет на карточку.

Посредники запутывают клиентов и вместо декларации отправляют в налоговую просто обращение или письмо: мол, верните этому человеку налог, потому что он заплатил за лечение — вот чеки и справки. Но с вычетами так не работает. По обращению никто налог не вернет — можно ждать хоть полгода.

ФНС советует оформлять вычеты и возврат НДФЛ самостоятельно. Это не очень сложно, а все инструменты доступны. И даже ходить никуда не придется: сейчас весь процесс с возвратом налога проходит через интернет, без личных визитов. Это бесплатно.

Вот что для этого нужно знать.

Для возврата налога за прошлые годы нужна декларация по форме 3-НДФЛ

Если вы потратились на покупку жилья, обучение или лечение в прошлые годы, а теперь хотите вернуть налог, нужно подать декларацию.

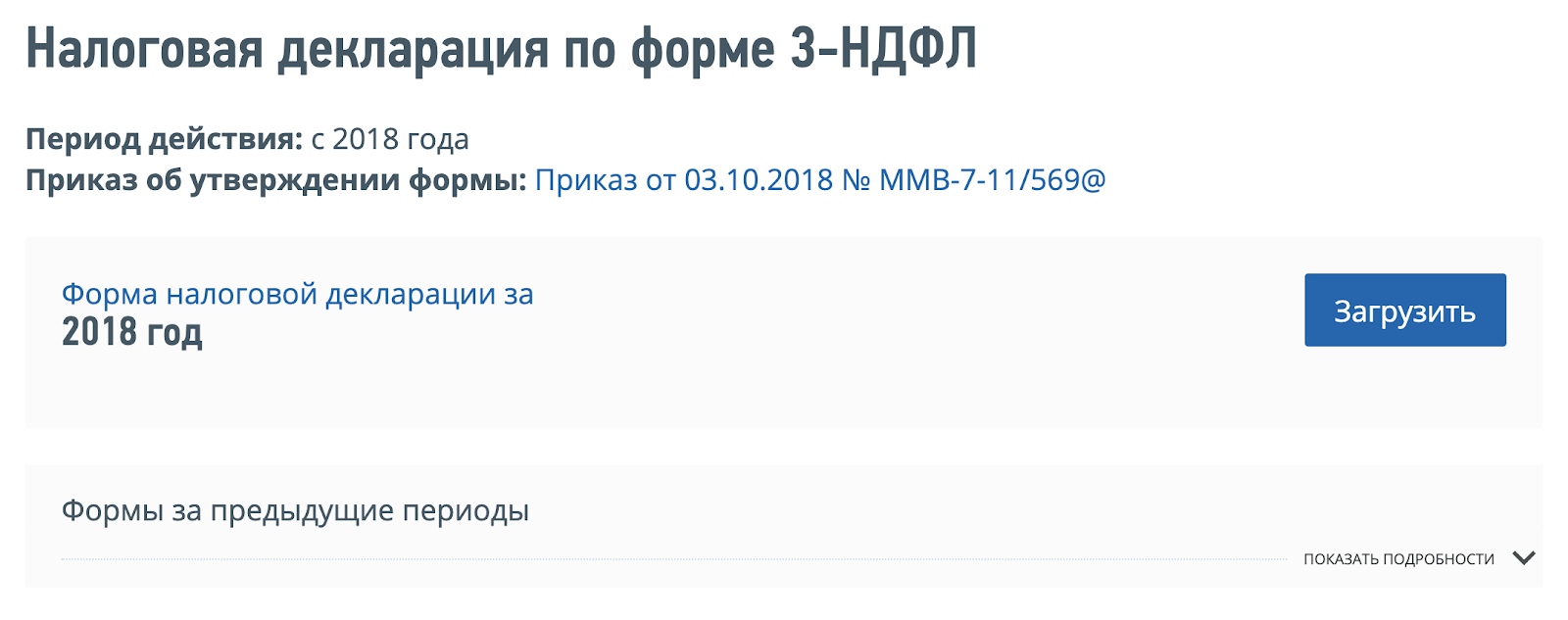

Форму 3-НДФЛ нужно брать именно за тот год, за который хотите вернуть НДФЛ: каждый год формы хоть немного, но меняются. В 2019 году можно вернуть налог только за три предыдущих года: 2018, 2017 и 2016. За более ранние периоды его уже никогда не вернут. Декларацию за 2019 год можно подать только в 2020 году.

Все формы деклараций за три предыдущих года есть на сайте nalog.ru. Там они точно правильные. Если скачаете сами, будете уверены, что посредник не возьмет старую форму и не заполнит 3-НДФЛ за другой год — а если он так сделает, вам запросто откажут в возврате налога.

- Например, в 2016 году вы потратили на стоматолога 35 000 ₽, а про вычет за лечение узнали только сейчас. Значит, в 2019 году нужно заполнить декларацию за 2016 год, отправить ее в налоговую — и вам вернут 4550 ₽, то есть 13% от потраченной суммы. При условии, что удалось собрать подтверждающие документы: договор, лицензию и справку из клиники. Если при тех же условиях подадите декларацию за 2018 год или по другой форме, вычет не подтвердят.

- С вычетом за квартиру другая история: там остаток переносится на следующие годы, поэтому налог можно вернуть не только за год покупки. Например, квартиру купили в 2016 году, а налог можно вернуть за 2018 год. Тогда и декларацию надо подавать по той форме, что действовала в 2018 году.

Как заполнить декларацию

Есть три способа заполнить форму 3-НДФЛ.

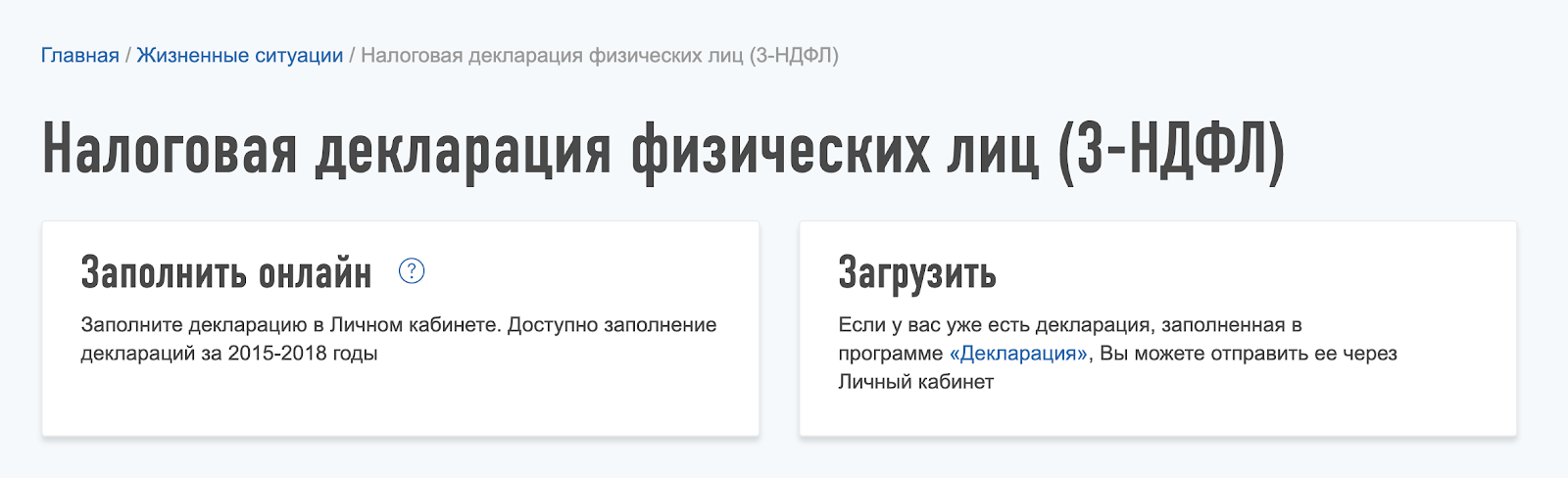

Заполнить все в личном кабинете. Декларацию можно заполнить на сайте nalog.ru — в личном кабинете налогоплательщика, без бланков и визитов в налоговую. Это самый простой и удобный способ. Декларация построена не в виде бланка, а в форме понятных вопросов с подсказками. На основании ответов формируется готовый файл, все само считается. Документы можно прикрепить в виде фотографий с телефона, а потом все это отправить в налоговую инспекцию через интернет. Потом удобно следить за статусом проверки и переписываться с инспектором — тоже в интернете.

Установить программу «Декларация» и заполнить форму в ней. Эта программа есть на сайте налоговой. Она устанавливается на компьютер. При заполнении проверяются контрольные значения, есть подсказки и формулы. Оттуда можно распечатать заполненный бланк или скачать его в виде файла. Распечатанную форму можно отнести в налоговую, а файл — отправить через личный кабинет.

Скачать бланк и заполнить его вручную. Такой бланк можно отправить по почте или лично отнести в налоговую. Но это довольно хлопотный и опасный вариант: при ручном заполнении не проверяются контрольные значения и нет подсказок. Можно ошибиться, и придет отказ в вычете.

Вычет за текущий год можно получить без декларации — через работодателя

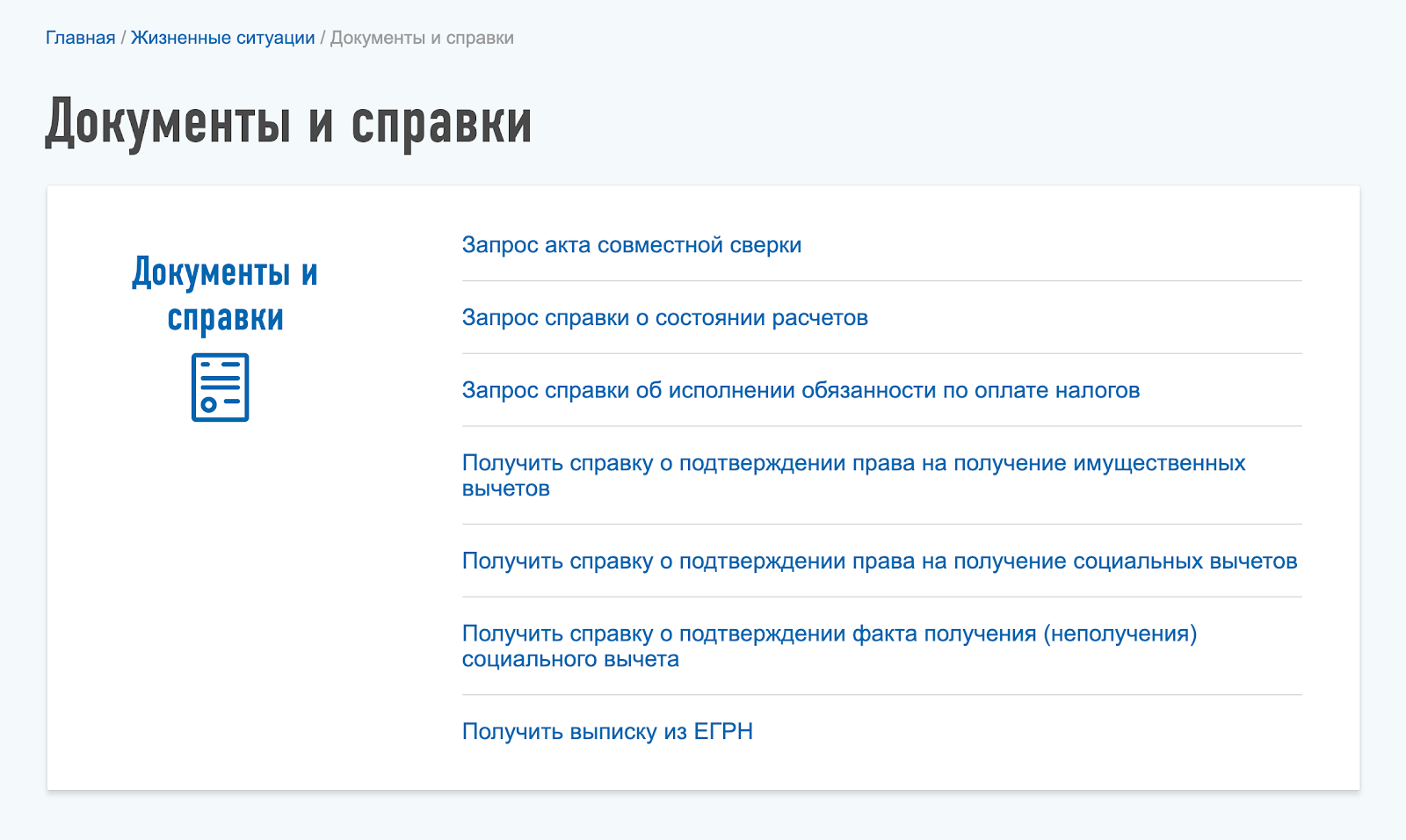

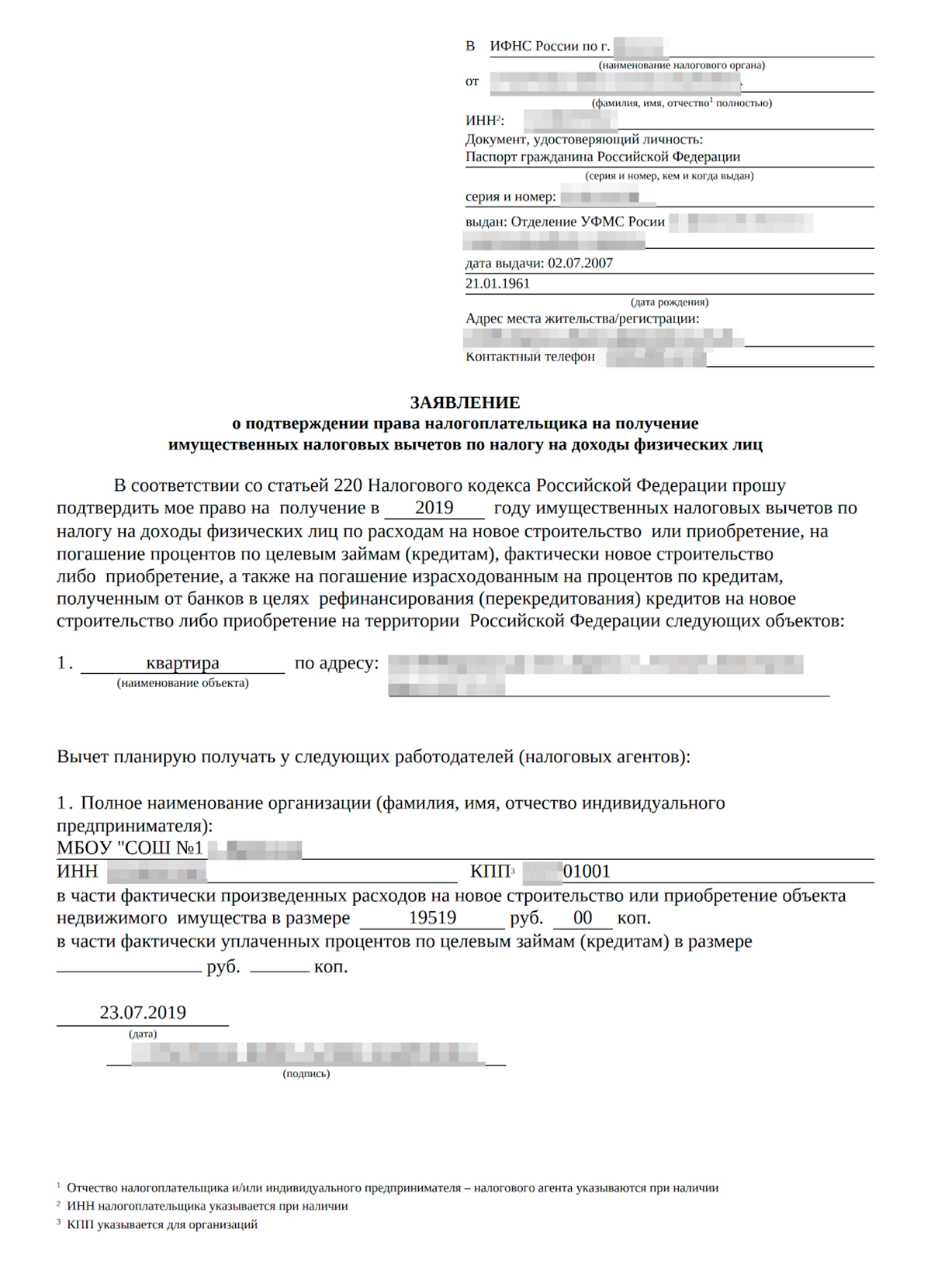

Еще один способ вернуть НДФЛ с помощью вычета — на работе, прямо в текущем году. Для этого не нужно заполнять декларацию. Достаточно получить в налоговой инспекции подтверждение права на вычет — его выдают по заявлению.

Заявление элементарно заполняется в том же личном кабинете. В течение месяца можно забрать готовую справку и отнести ее в бухгалтерию. Работодатель перестанет удерживать налог из зарплаты — его отдадут в виде прибавки к ежемесячным выплатам.

А если заявлен имущественный вычет, то еще и вернут весь удержанный налог с начала года. Например, если вы месяц назад заплатили 50 000 ₽ за лечение или автошколу, прямо сейчас можно взять один документ в налоговой для подтверждения вычета — и уже через месяц получить 6500 ₽ у себя на работе. Никаких трехмесячных проверок и ожиданий. И посредники для этого тоже не нужны.

Обращения и обычные письма не подходят для возврата налога

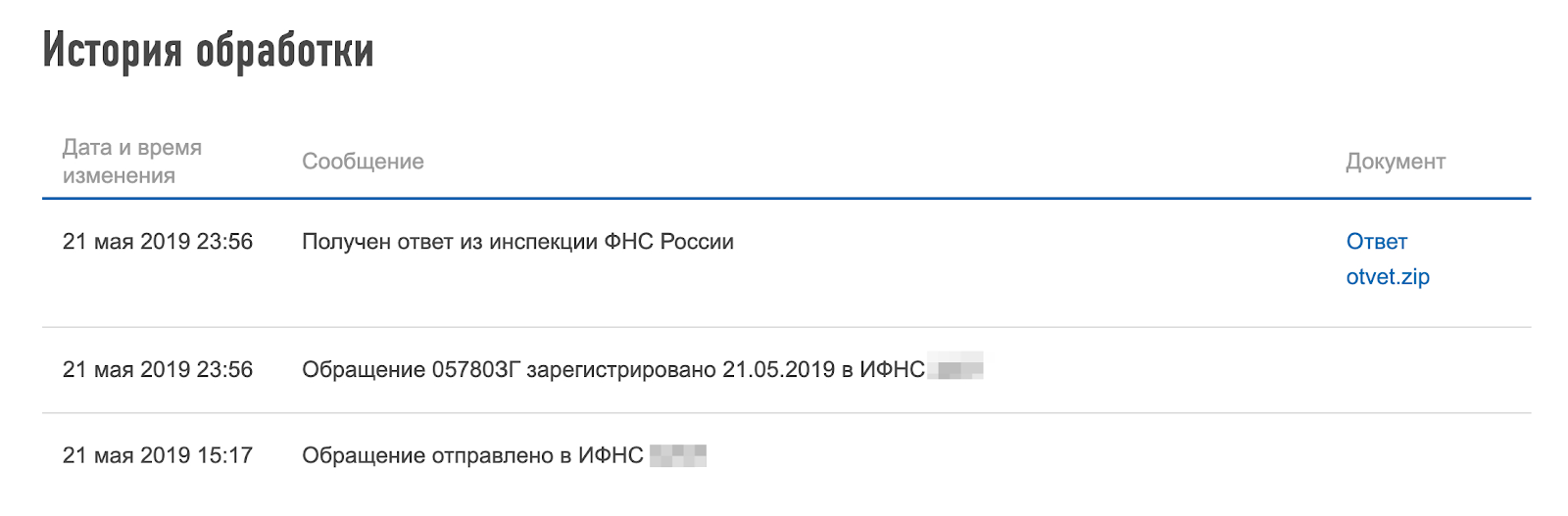

Также с налоговой можно общаться через интернет с помощью писем. Например, можно отправить вопрос или претензию в личном кабинете, и туда же в течение месяца придет ответ.

Это официальная форма общения, такие запросы не игнорируются — инспектор отпишется или перезвонит. А если нет, можно пожаловаться.

Еще можно отправлять письма по почте или относить их лично. Но ни один из таких способов не поможет заявить вычет и вернуть НДФЛ. Даже если в письме будет вся информация, а к нему приложены копии подтверждающих документов и справки о доходах, налог без декларации не вернут.

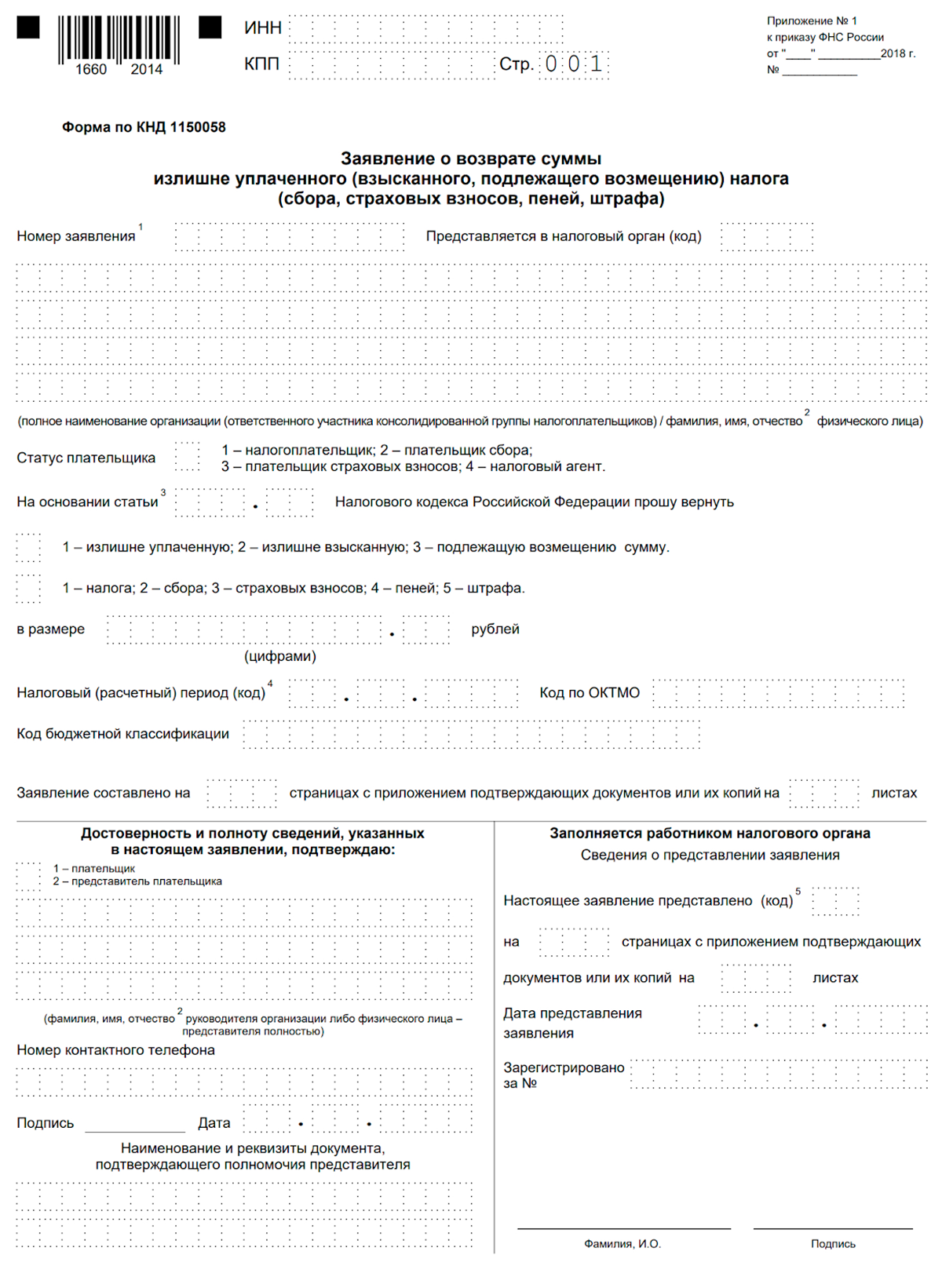

Некоторые хитрые посредники именно так и делают: вместо декларации отправляют обращения через интернет. Или заполняют бланк заявления на возврат налога, как будто это и есть основной документ для оформления вычета. Это обман.

Когда в личном кабинете появится подтверждение для возврата налога, там же можно за пять минут заполнить заявление на возврат — без сложных бланков и посредников.

Как проверить посредника при оформлении вычета

Если все же обращаетесь к юристам или бухгалтерам, задайте несколько вопросов, чтобы убедиться в правильном оформлении. Например, такие.

Вопрос: Каким способом будет оформляться вычет?

Правильный ответ: За прошлые годы — по декларации, за текущий год — через работодателя.

Вопрос: По какой форме будет заполнена декларация?

Правильный ответ: По форме 3-НДФЛ за тот год, за который возвращается налог.

Вопрос: Можно ли вернуть налог за 2015 год?

Правильный ответ: Нет, уже нельзя. В 2019 году НДФЛ можно вернуть только за три предыдущих года: 2018, 2017 и 2016.

Вопрос: Когда вернут налог по декларации?

Правильный ответ: Декларацию проверяют три месяца. Еще месяц есть на возврат налога. Итого — примерно четыре месяца с даты подачи.

Вопрос: Когда будет готово уведомление для работодателя?

Правильный ответ: Уведомление будет готово в течение месяца.

Вопрос: Можно ли через работодателя получить инвестиционный вычет?

Правильный ответ: Нет, этот вид вычета можно заявить только по декларации — в следующем году или позже.

Вопрос: Может ли посредник подать декларацию за вас?

Правильный ответ: Только по нотариальной доверенности или почтой.

Вопрос: Можно ли отправить все данные для вычета через обращение на сайте или написать письмо, чтобы налоговая сама все посчитала?

Правильный ответ: Нет, так делать нельзя. Для оформления вычета нужно отправить декларацию или запросить справку. Все бланки — по строго установленной форме.

Не давайте посредникам доступ в личный кабинет и не разрешайте отправлять за вас документы почтой. Вы не сможете проверить, точно ли они ушли в налоговую и что лежало в конверте. Если вам помогают заполнять декларацию, попросите прислать файл из программы «Декларация», распечатайте или отправьте его через личный кабинет вместе с копиями подтверждающих документов.

Как разобраться с вычетами, чтобы не платить посредникам

С вычетами есть много нюансов, в которых иногда не может разобраться даже налоговая. Чтобы понять, как все оформить и забрать максимум из бюджета, почитайте наши разборы. Возможно, тут уже есть ваша ситуация:

- Как получить вычет за квартиру, которую купили до свадьбы

- Как супругам получить два вычета за одну квартиру

- Как оформить вычет созаемщикам

- Когда можно заявить вычет за новостройку в ипотеке

- Как вернуть налог при уплате ипотечных процентов

- Как рассчитать вычет при покупке квартиры с маткапиталом

- Как вернуть налог за долю ребенка в квартире

- Как ИП получать вычеты за лечение и обучение

- Что делать с вычетом, если квартира уже продана

- Как получить вычет, если квартиру оплатили родители

- Как оформить рецепт для вычета за лекарства

- Как правильно оформить вычет за обучение родственников

- Можно ли получить вычет за лечение супруга, детей и родителей

Посчитайте, сколько налога сможете вернуть:

Чтобы разобраться в своей ситуации с вычетами, используйте поиск по журналу или задавайте свои вопросы редакции через анкету. Эксперты постараются помочь — и точно не возьмут с вас денег за совет.