Как заключить договор с самозанятым

С самозанятыми работать проще и выгоднее, чем с обычными физлицами.

Заказчику не нужно платить НДФЛ и страховые взносы, отчитываться перед налоговой и Социальным фондом России. Работать с самозанятыми можно по договорам ГПХ. Но есть нюансы, о которых важно знать, чтобы не возникло проблем с налоговой или трудовой инспекцией.

Вы узнаете

- Кто такой самозанятый

- Может ли самозанятый работать по трудовому договору

- Какие документы понадобятся самозанятому для работы с заказчиком

- Обязательно ли заключать договор с самозанятыми

- Когда договор с самозанятым может быть устным

- Какой договор подходит для работы с самозанятым

- Как составить договор с самозанятым

- Как подписать договор с самозанятым удаленно

- Как составить приложение к договору с самозанятым

- Какие документы самозанятый предоставляет после заключения договора

- Нужно ли перезаключать договор, если исполнитель меняет налоговый режим на НПД

- Что делать заказчику, если самозанятый потеряет свой статус

- Что делать, если самозанятый аннулирует чек

Кто такой самозанятый

Самозанятые — это люди, которые работают сами на себя без наемных сотрудников. В законе они называются плательщиками налога на профессиональный доход — НПД.

На этом налоговом режиме работают многие фрилансеры, мастера по ремонту, репетиторы, бухгалтеры, флористы и другие. При этом самозанятым нельзя заниматься поставкой товаров и еще несколькими видами деятельности — о них расскажу ниже.

Законодательная база. Главный нормативный документ, который регулирует деятельность самозанятых, — закон № 422-ФЗ. Кроме него при заключении договоров с плательщиками НПД нужно ориентироваться на часть 1 и часть 2 Гражданского кодекса РФ. По некоторым вопросам разъяснения дают ФНС и Минфин в своих письмах.

Кто может стать самозанятым. Чтобы работать в этом статусе, нужно выполнить четыре условия:

- Быть гражданином России, Армении, Казахстана, Беларуси, Киргизии или Украины.

- Суммарный заработок должен быть не более 2 400 000 ₽ в год.

- Не нанимать сотрудников по трудовым договорам.

- Не вести деятельность, которая подпадает под запреты.

Стать самозанятым может совершеннолетний. Но закон позволяет и детям с 14 до 16 лет применять режим НПД — для этого нужно получить письменное согласие от родителей, вступить в брак или пройти эмансипацию.

Какие налоги платят самозанятые. Только НПД, от других налогов с доходов они освобождены. Налоговые ставки: 4% — с поступлений от людей без статуса ИП, 6% — с доходов от ИП и организаций.

Налог, перечисленный самозанятым, делится на две части: 37% идет в Фонд обязательного медицинского страхования, а 63% — в бюджет того субъекта РФ, который самозанятый указал при регистрации.

Плательщику НПД не нужно ничего вычислять самому: налог будет определен автоматически на основании сведений о заработках, которые самозанятый вносил в приложение «Мой налог» в течение месяца. Напоминание об уплате придет до 12-го числа следующего месяца. Можно задать в настройках приложения автоплатеж — тогда деньги спишутся автоматически.

Срок уплаты налога за месяц — до 28-го числа следующего месяца. Например, налог с доходов сентября надо заплатить до 28 октября. Исключение — налог за месяц регистрации статуса, его уплачивают вместе с налогом за второй месяц. Скажем, если зарегистрироваться в феврале, то налог с доходов этого месяца нужно заплатить до 28 апреля. Если доходов за отчетный месяц не было, то есть в приложение ничего не вносилось, — налог не начислится и платить ничего не нужно.

Как стать самозанятым. Зарегистрироваться как самозанятый можно через мобильное приложение «Мой налог», на портале госуслуг, личный кабинет плательщика НПД на сайте ФНС и через уполномоченные банки, например Т-Банк. В мобильном приложении плательщик НПД также взаимодействует с ИФНС — формирует чеки.

Стать самозанятым может не только обычный человек, но и индивидуальный предприниматель. Сниматься с учета в качестве ИП не потребуется. А вот совмещать НПД с другими налоговыми режимами нельзя. После регистрации самозанятости предприниматель на УСН должен подать в ИФНС уведомление об отказе от прежнего режима. На это дается один месяц, иначе режим НПД аннулируют и будет считаться, что ИП все это время работал на прежнем налоговом режиме.

Получить статус самозанятого можно и при регистрации ИП. В этом случае не нужно выбирать другой спецрежим — вы уже выбрали НПД.

После получения денег за товары, работы или услуги самозанятый должен сформировать чек в приложении или личном кабинете плательщика НПД и переслать его заказчику. Данные автоматически поступят в налоговую. Передать чек можно по-разному: распечатать на бумаге, отправить через электронную почту или по мессенджеру.

Может ли самозанятый работать по трудовому договору

Закон разрешает совмещать самозанятость и работу по найму. Например, можно преподавать в институте и одновременно проводить частные уроки в свободное время. С зарплаты в институте работодатель будет платить НДФЛ и страховые взносы. А с гонораров от частных уроков платить НПД будет уже самозанятый преподаватель.

Какие документы понадобятся самозанятому для работы с заказчиком

Чек — главный документ, который нужен самозанятому для работы. Плательщик НПД должен формировать чеки и передавать их заказчикам работ или услуг каждый раз при получении денег. Так он сообщает налоговой о том, сколько он заработал, а заказчик сможет не начислять НДФЛ и взносы.

Договор — это официальное соглашение между заказчиком и исполнителем.

Обязательно ли заключать договор с самозанятыми

Закон не обязывает, но так можно зафиксировать, кто для кого что делает и сколько и когда платит. Это поможет сторонам защитить свои права. Так, если заказчик вдруг откажется платить, самозанятый сможет обратиться в суд и потребовать деньги. И наоборот: заказчик может взыскать с исполнителя неустойку за срыв сроков.

Еще договор защищает от «переменчивого настроения» сторон. Например, прописываете, что исполнитель должен выполнить ремонт в помещении. Если в дальнейшем заказчик потребует что-то еще: вывезти мусор, завезти мебель, установить кухню — все эти работы оформляются допсоглашением и оплачиваются отдельно.

Иногда работодатели с целью экономии на НДФЛ и страховых взносах не заключают с работниками трудовой договор, а оформляют их как самозанятых. В этом случае работодателю не нужно платить 13% НДФЛ и страховые взносы, а также сдавать отчетности. Налог со своего дохода заплатит самозанятый.

Чем рискует работодатель. Отношения с плательщиком НПД могут переквалифицировать в трудовые. Это можно сделать по заявлению работника, по предписанию трудовой инспекции или через суд.

При признании договора трудовым налоговая доначислит работодателю недоимку по НДФЛ и страховым взносам за все время сотрудничества. Кроме того, налоговая может потребовать пени и штрафы за несвоевременную сдачу отчетности.

СФР также может потребовать недоимку по взносам за травматизм вместе со штрафами. Их должны платить все работодатели за наемных работников.

Маскировка трудовых отношений под гражданские служит поводом для внеплановой проверки трудовой инспекцией. По ее результатам работодателя, который маскировался заказчиком, могут оштрафовать на сумму до 100 тысяч рублей.

Отношения с самозанятым могут признать трудовыми, если работник ежедневно выполняет одни и те же обязанности, получает фиксированную оплату раз в месяц или соблюдает рабочий график.

С кем нельзя сотрудничать. Самозанятые могут работать с любыми заказчиками: организациями, ИП и людьми без такого статуса. Они даже могут оказывать услуги друг другу. Во всех случаях подойдет договор ГПХ — подробнее об этом расскажу дальше.

Другое дело, что есть несколько ограничений. На НПД нельзя:

- Продавать чужие товары.

- Продавать подакцизные товары и те, которые нужно маркировать, например алкоголь или сигареты.

- Добывать полезные ископаемые. Например, песок.

- Работать посредником по договорам комиссии, поручения и агентским.

- Сдавать в аренду нежилую недвижимость, в том числе машино-место или гараж.

Под режим самозанятости не подпадают доходы по гражданско-правовым договорам с текущим работодателем и бывшими, с которыми расстались за последние два года. Платить НПД с этих заработков нельзя — в таком случае заказчик должен начислить на вознаграждение страховые взносы и удержать из него 13% НДФЛ.

Когда договор с самозанятым может быть устным

Договор может быть письменным и устным. Договориться на словах можно, если стоимость сделки не более 10 000 ₽ и ее заключают самозанятый и физлицо.

Но подтверждать расходы в спорных ситуациях только на основании чека и устных соглашений недостаточно. Понадобится еще договор и акт выполненных работ или оказанных услуг.

Как единого документа договора может и не быть, если работа проходит через оферту-акцепт.

Какой договор подходит для работы с самозанятым

Для работы с самозанятыми подойдет договор гражданско-правового характера: подряда, возмездного оказания услуг, авторского заказа или хранения. Специальной формы документа для плательщиков НПД в законе нет.

По договору ГПХ исполнитель обязуется выполнить работу или услугу по заданию заказчика, а он, в свою очередь, — принять и оплатить их. Такое соглашение можно заключить независимо от того, кто выступает заказчиком: организация, ИП или обычный человек без такого статуса. Договор ГПХ также подойдет, если самозанятые оказывают услуги друг другу.

Стороны могут заключить и смешанный договор — когда один документ содержит элементы разных соглашений. Главное, чтобы услуги или работы не подпадали под запреты для самозанятости. Например, плательщик НПД должен выполнить ремонт оборудования, а затем проводить техобслуживание в течение года. В этом случае стороны заключают смешанный договор — подряда и возмездного оказания услуг.

Договор можно заключить на разовую услугу или на проектное сотрудничество: например, на установку сантехники в офис или ведение блога компании в ближайшие несколько месяцев.

В документе прописывают предмет соглашения, объем, стоимость работ или услуг, сроки и порядок их выполнения, ответственность сторон и другие условия. Содержание самого договора стандартное, как и в случае соглашения с обычным человеком, ИП или организацией.

Более подробно о структуре и особенностях договоров можно почитать в статьях «Что такое договор подряда» и «Как заключить договор возмездного оказания услуг». Здесь же расскажу об особенностях, которые касаются именно самозанятых.

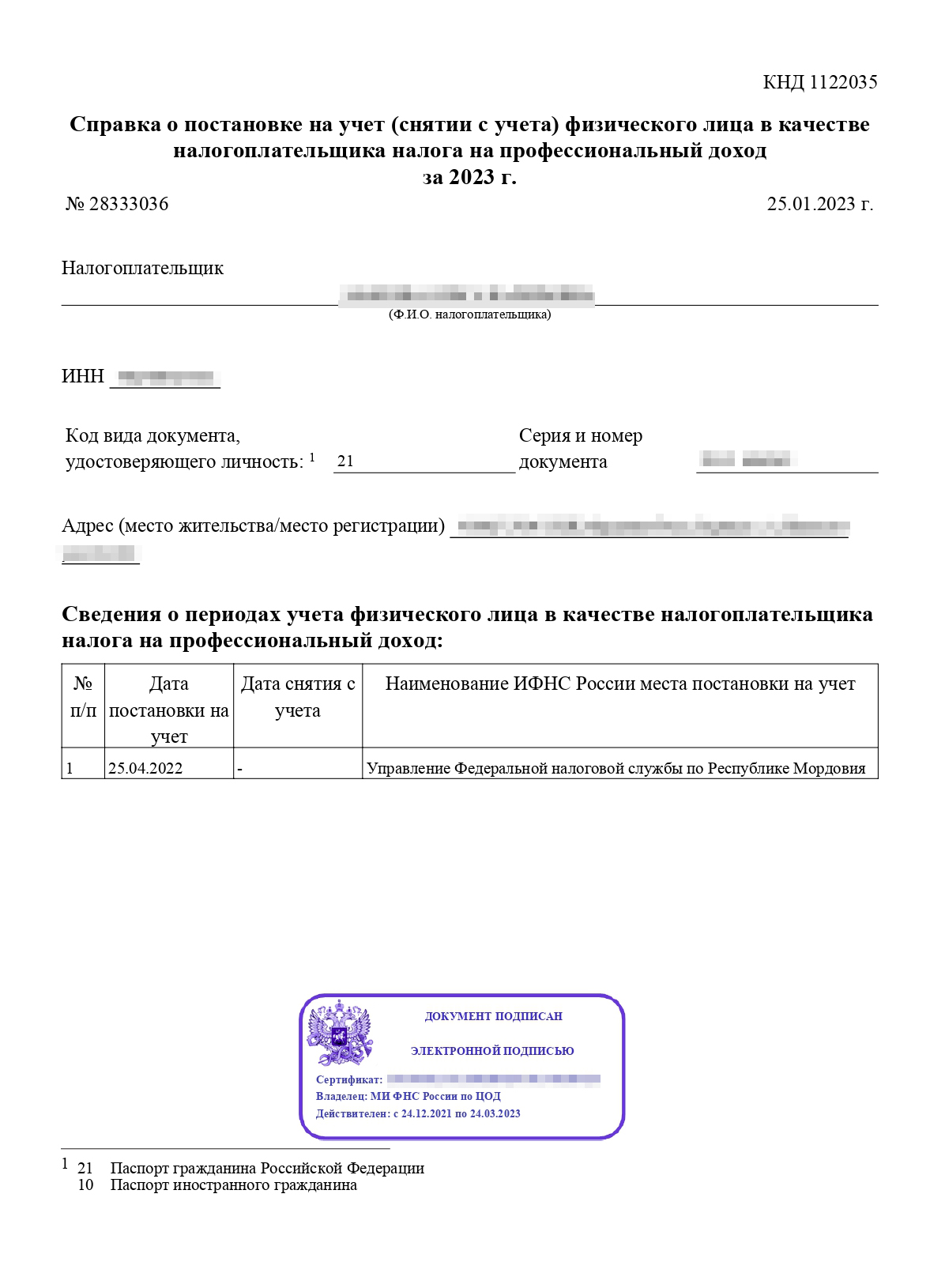

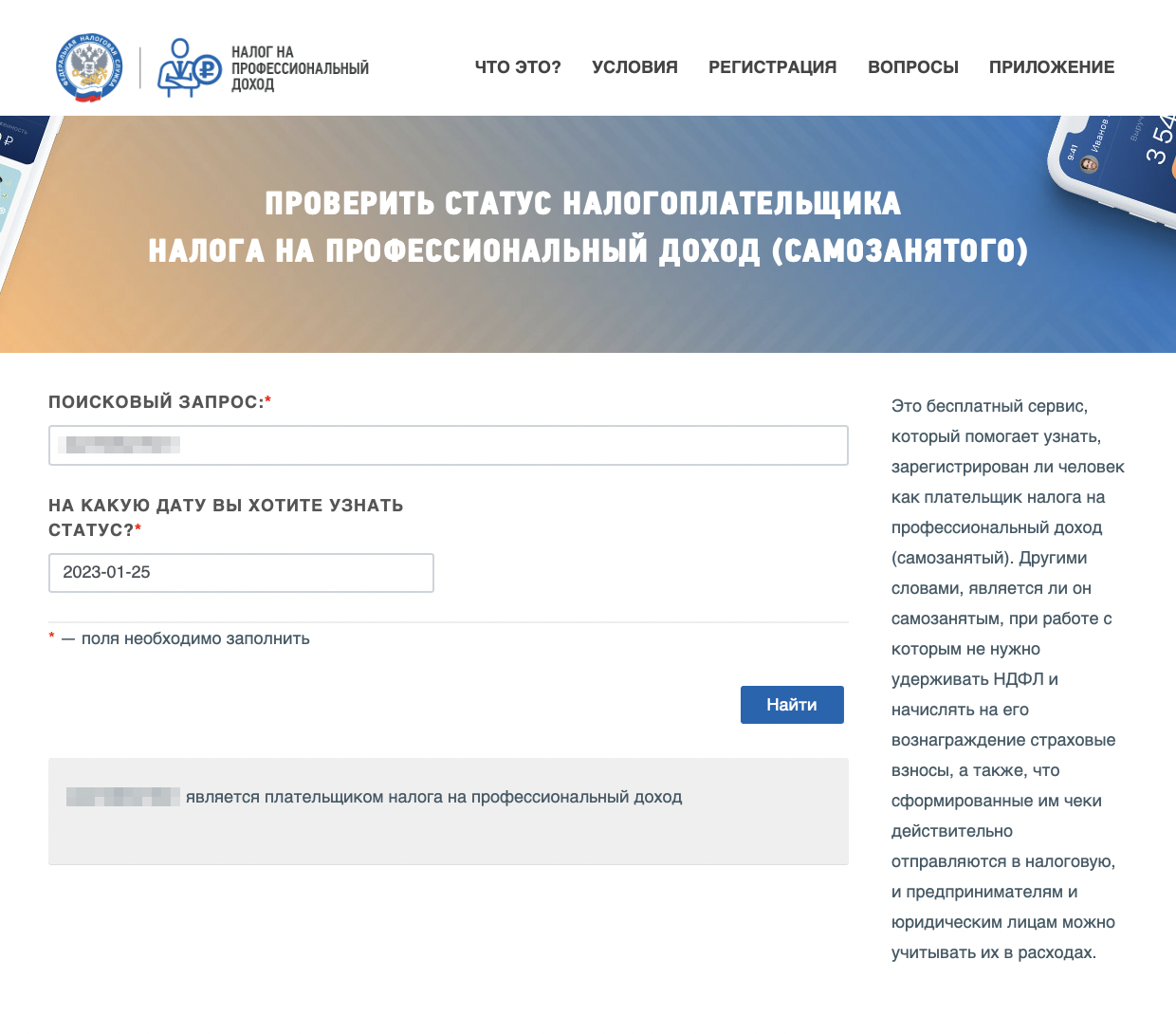

Как составить договор с самозанятым

Перед заключением договора стоит проверить, зарегистрирован ли человек в налоговой как плательщик НПД. Запросите у него справку о постановке на учет в качестве самозанятого — ее можно сформировать в приложении «Мой налог» или в личном кабинете плательщика НПД. Заказчик также может проверить статус исполнителя по ИНН самостоятельно через сервис налоговой службы. Данные в нем обновляются ежедневно.

Проверять статус нужно не только перед сделкой, но и при каждой выплате. Если выяснится, что в момент выплаты исполнитель не зарегистрирован как самозанятый, заказчику придется удержать НДФЛ и заплатить страховые взносы, как при сотрудничестве с обычным человеком. Подробнее об этом расскажу ниже.

Основные условия. Исполнитель — самозанятый, и в договоре стоит это отметить. Например, так: «Исполнитель зарегистрирован как плательщик налога на профессиональный доход». Указание на статус самозанятого и чеки от него освобождают заказчика от уплаты НДФЛ и страховых взносов за исполнителя, а также от подачи отчетности.

Порядок расчетов и обязанности сторон. Передавать деньги самозанятым можно любым способом:

- наличными;

- по выставленному счету;

- на личную банковскую карту;

- почтовым переводом.

После того как плательщик НПД получит оплату, он должен передать заказчику сформированный в приложении чек. Без чека заказчик не сможет включить выплату самозанятому в налоговые расходы. Также ему придется начислить НДФЛ и взносы.

Договор или акт не заменит чек из приложения. Поэтому надо предусмотреть не только обязанность передать чек, но и ответственность за нарушения этого требования. Прописать можно так: «Исполнитель обязан передать заказчику чек не позднее трех рабочих дней с момента оплаты услуг. Иначе исполнитель обязуется выплатить заказчику штраф — 50% от каждой суммы, на которую не выдан чек, в течение 10 рабочих дней со дня истечения срока выдачи чека».

Штраф можно назначить, например, в размере 50% от суммы платежа. Здесь же надо указать способ передачи чека: на электронную почту или в распечатанном виде.

Если плательщик НПД не передает чеки, заказчик может пожаловаться на него в налоговую. Инспекторы проведут проверку и обяжут самозанятого передать чеки. Если при этом выяснится, что чеки вообще не формировались, налогоплательщика оштрафуют — в первый раз на 20% от заработанной суммы.

Приемка работы. Чтобы избежать возможных споров, в договоре стоит установить порядок приема результатов работ или услуг. Обычно подтверждением выполнения договора, всего или какой-то части, является акт. Исполнитель подписывает его и направляет заказчику. По закону составлять такой документ необязательно, но он, как и чеки о выплатах, пригодится заказчику для учета расходов.

В акте нужно указать выполненный объем работ или услуг и цену. Документ поможет зафиксировать нарушения сроков и недостатки сделанного. А еще это дополнительное доказательство того, что отношения между сторонами именно гражданско-правовые, а не трудовые.

Составлять акт можно так часто, как это необходимо исходя из специфики: если работа либо услуга разбита на этапы, акт можно подписывать после каждого выполненного этапа. Например, дизайнер делает дизайн загородного дома. После отрисовки каждого этажа стороны подписывают акт — он подтвердит, что заказчик принял и оплатил работу. При полном исполнении договора можно подписать итоговый акт.

Ответственность, штрафы и форс-мажор. Кроме штрафов по предмету договора, например за срыв сроков выполнения работ, рекомендую предусмотреть ответственность за неуведомление заказчика о потере статуса самозанятого.

Если исполнителю выплатили вознаграждение, а он к этому моменту уже утратил статус плательщика НПД, налоговая может доначислить заказчику НДФЛ и страховые взносы. Кроме того, заказчика могут оштрафовать за просрочку уплаты налогов и несвоевременную подачу отчетов.

Ответственность за неуведомление можно прописать так: «Если исполнитель снимается с учета в качестве плательщика налога на профессиональный доход, он обязуется сообщить об этом заказчику письменно в течение трех дней со дня снятия с учета. Иначе исполнитель должен заплатить штраф заказчику — 50% от суммы платежа».

Срок. Договор ГПХ с самозанятым можно заключать на любой срок: день, месяц или год. Закон не устанавливает конкретных периодов. Главное, чтобы исполнителю хватило времени на выполнение работы или оказание услуги.

Расторжение договора. Расторгнуть договор можно в одностороннем порядке, по соглашению сторон или через суд. При расторжении в одностороннем порядке одна из сторон обязана компенсировать другой понесенные расходы.

Если обе стороны решили прекратить сотрудничество, они оформляют письменное соглашение о расторжении. Порядок может быть прописан в договоре — тогда стороны действуют по правилам из документа.

Признаки трудового договора. Договор ГПХ не должен содержать признаки трудовых отношений, когда исполнителя оформляют в штат, заключают трудовой договор и платят ему зарплату. Такими признаками могут быть работа по графику, материальная ответственность или фиксированная оплата каждый месяц. Если налоговая признает договор ГПХ трудовым, то оштрафует заказчика и доначислит ему НДФЛ со взносами.

Оферта. Чтобы работать с плательщиком НПД, подойдет и оферта. Это когда одна сторона публикует унифицированную форму договора, а другая может принять ее или отказаться. Например, водитель автомобиля регистрируется в сервисе агрегатора такси и дальше работает по его условиям.

Шаблон договора. Для вашего удобства я составил шаблон договора с самозанятым — остается лишь вписать свои данные.

Как подписать договор с самозанятым удаленно

Если стороны не могут встретиться лично, договор можно заключить удаленно. Например, обменяться подписанными сканами документов по электронной почте. В этом случае нужно предварительно прописать в договоре условие о том, что стороны признают юридическую силу скана наравне с бумажным вариантом, и указать адреса электронной почты.

Это не единственный вариант. Стороны также могут обменяться подписанными бумажными экземплярами по почте или заключить договор с помощью электронной подписи. Такой способ документооборота тоже нужно предусмотреть в договоре.

Чтобы соглашение считалось заключенным, нужно выполнить два условия:

- Содержание документа можно воспроизвести в неизменном виде на материальном носителе. То есть электронный вариант не меняли и не дополняли после подписания.

- По подписи, ее аналогу или способу обмена документами можно точно установить, кто заключил сделку.

Как составить приложение к договору с самозанятым

Приложение расширяет и уточняет некоторые условия договора, но не изменяет их. Например, для договора поставки приложением будет перечень товаров и их цена. Если в договоре указан лишь вид работ, то приложение к нему обычно содержит техническое задание с более конкретными требованиями заказчика. Также для договоров подряда приложением может быть смета.

Приложение должно быть неразрывно связано с договором. Для этого в его заглавии указывают отсылки на номер и дату заключения основного договора. Прописать можно так: «Документ является неотъемлемой частью договора от 01.01.2023 № 1». Приложение составляют в произвольной форме — установленной в законе нет.

Приложение к договору с плательщиком НПД не отличается от приложения к договору с обычным человеком.

Какие документы самозанятый предоставляет после заключения договора

Чеки. Как я уже писал выше, после получения денег самозанятый должен сформировать чек в приложении «Мой налог» и передать его заказчику. Заказчику чек нужен для учета выплат самозанятому в налоговых расходах и как основание не начислять НДФЛ и страховые взносы.

Акты подтверждают, что заказчик принял и оплатил результаты работ или услуг, это нужно для налогового учета расходов. Также акты нужны для урегулирования возможных споров.

Счета. Самозанятые могут принимать деньги от заказчиков как захотят: наличными, на личную карту, расчетный счет ИП или почтовым переводом — в законе нет ограничений. Главное — плательщики НПД должны сообщить налоговой о своем доходе чеком.

Счет самозанятый выставлять не обязан, но обычно это удобно обеим сторонам договора. Счет можно выставить прямо из приложения «Мой налог». А когда придут деньги, перевести его в статус «Оплачен».

Подробнее о том, как самозанятому принимать оплату и выставлять счета, мы рассказывали в бесплатном курсе Учебника Т—Ж «Про самозанятость».

Нужно ли перезаключать договор, если исполнитель меняет налоговый режим на НПД

С исполнителем — ИП, который перешел на НПД, перезаключать договор не нужно. Но это не касается тех случаев, когда существенно меняются его условия: например, если изменилась стоимость услуг или если раньше ИП платил НДС, а теперь — НПД.

Если исполнитель снялся с регистрации в качестве ИП и стал платить НПД как обычный человек, тогда нужно изменить договор в части наименований сторон. Если же исполнитель был обычным человеком, за которого заказчик платил НДФЛ и взносы, а затем исполнитель стал самозанятым, то договор желательно изменить. Указать на новый статус исполнителя, исключить упоминание НДФЛ и предусмотреть санкции за невыдачу чеков или снятие с регистрации в качестве плательщика НПД без ведома заказчика.

Что делать заказчику, если самозанятый потеряет свой статус

Налоговая может аннулировать статус самозанятого по разным причинам. Например, если его суммарный заработок превысит 2 400 000 ₽ с начала года.

Чтобы сократить риски, заказчику нужно перед каждой выплатой проверять статус исполнителя через сервис налоговой службы. Если окажется, что плательщик НПД снят с учета, из оплаты нужно исчислить НДФЛ и страховые взносы.

- Например, статус самозанятого аннулировали 10 мая. Если заказчик заплатил ему раньше, работа подпадает под режим НПД и на основании чека от самозанятого можно не начислять НДФЛ и взносы, а также включить выплату в налоговые расходы. А если оплата прошла позднее — заказчик становится налоговым агентом и должен заплатить за исполнителя НДФЛ, страховые взносы и отчитаться перед налоговой. Важна именно дата оплаты, а не дата выполнения работ или услуг.

Что делать, если самозанятый аннулирует чек

По закону самозанятые могут аннулировать чек в приложении «Мой налог» в двух случаях: при возврате денег заказчику или при вводе ошибочных данных, например при опечатках в дате или назначении платежа.

Если вы самозанятый и меняете данные в чеке, то сначала аннулируйте выданный чек, а затем сформируйте новый, на ту же дату. Просто внести изменения в уже существующий не получится. При возврате денег заказчику вы только аннулируете чек, новый не формируете.

Программа автоматически пересчитает доход и налог. Результат сразу же отобразится в приложении или личном кабинете самозанятого.

В законе нет конкретных сроков, когда можно аннулировать чеки. То есть вы можете аннулировать любой чек за все время начиная со дня постановки на учет.

Для заказчика не играет особой роли, почему самозанятый аннулировал чек, главное, что работы выполнены или услуги оказаны. Если он вдруг сделал это и не сообщил заказчику, ответственности для последнего не будет. Делать ему ничего не нужно — у него остался старый чек, и этого достаточно.

Если вы сообщили заказчику об аннулировании, то должны передать ему новый чек.

Кратко: как работать с самозанятым по договору

- Для работы с самозанятым подойдет договор ГПХ. Главное, чтобы услуги или работы не подпадали под перечень видов деятельности, которыми запрещено заниматься плательщикам НПД.

- Перед тем как заключить сделку, нужно убедиться, что статус самозанятого действителен. Для этого запросите справку о постановке на учет или воспользуйтесь сервисом на сайте налоговой службы. Перед каждым новым перечислением денег эту проверку надо повторять.

- Договор ГПХ с самозанятым не должен содержать признаков трудового договора. Иначе у налоговой могут возникнуть вопросы к компании или ИП.

- В договоре нужно указать, что исполнитель — самозанятый. Кроме того, нужно прописать обязанности предоставлять чеки из приложения и сообщать об утрате своего статуса. Можно предусмотреть штрафные санкции — так заказчик сократит свои риски.

- Договор с самозанятым можно подписать удаленно, если предусмотреть в документе такую возможность.