Я живу на небольшой пассивный заработок, много путешествую и инвестирую деньги на ИИС.

Я не плачу НДФЛ, который мог бы вернуть из казны с помощью вычета А, поэтому он мне не подходит. Также этот вычет не подходит многим другим: ИП на упрощенке, самозанятым, фрилансерам, домохозяйкам и всем, у кого нет дохода, облагаемого НДФЛ по ставке 13%.

Но это не значит, что нужно вообще отказаться от ИИС. Ведь еще существует вычет на доход, он же вычет типа Б. О нем моя статья.

Что за ИИС, какие еще вычеты?

ИИС — это специальный брокерский счет для граждан РФ, с помощью которого можно экономить на налогах. Важное ограничение по ИИС — с него нельзя выводить деньги, пока счету не исполнится три года. И вывести их можно только целиком. Класть на ИИС можно не более 1 млн рублей в год.

Если инвестировать через ИИС, можно получить один из двух типов вычета.

Вычет А — на взносы. Можно вернуть 13% от вложенных на ИИС денег. Ограничения — не больше 52 000 ₽ за год и не больше суммы уплаченного вами НДФЛ.

Вычет Б — на доход. Если вы продадите ценные бумаги дороже, чем купили, на обычном счете и на ИИС с вычетом А вы заплатите налог — 13% с прибыли. Вычет Б позволяет не платить этот налог.

Это краткое содержание, которое не отражает всех нюансов. Если вы впервые слышите об ИИС, прочитайте нашу подробную статью.

Когда вычет Б интереснее вычета А

Воспользоваться вычетом типа Б может человек, который получает серую зарплату или вообще не работает, но хочет инвестировать личные сбережения. Есть только два условия: возраст больше 18 лет и резидентство РФ.

Если инвестор платит НДФЛ, который можно вернуть, то на короткой дистанции преимущество вычета типа А очевидно: можно ежегодно получать 52 000 ₽ за внесенные 400 000 ₽. Вносить их можно даже под конец года. Плюс он будет получать доходность от инвестиций по счету.

В то же время, чтобы от ИИС типа Б была какая-то отдача, должна появиться прибыль от продажи ценных бумаг: с вычетом Б такая прибыль не будет облагаться налогом. Поэтому ИИС с вычетом на доход нужен, если вы готовы активно торговать и покупать более рискованные бумаги, которые в перспективе могут вырасти. И бесполезно держать на ИИС типа Б ОФЗ в надежде потом применить вычет на доход: купоны и так налогом не облагаются, а на росте цены вряд ли получится заработать, по крайней мере если держать облигации до погашения.

Давайте посмотрим, при каких условиях ИИС с вычетом на доход даст сопоставимую выгоду с ИИС с вычетом на взнос.

Расчеты сделаны в середине февраля

Пока мы работали над статьей, на рынках произошел обвал. Теперь мои расчеты в статье уже неактуальны, но по сути они верные. А теперь к делу.

Нам необходимо за счет купли-продажи активов ежегодно получать доход от 400 тысяч рублей за вычетом всех комиссий, тогда экономия на налоге достигнет 52 тысяч рублей. Любые поступившие за это время дивиденды и купоны от большинства облигаций можно не учитывать — с них неизбежно взимается налог 13%, — но их можно реинвестировать. Повторюсь, 400 тысяч рублей нужно заработать именно на разнице котировок.

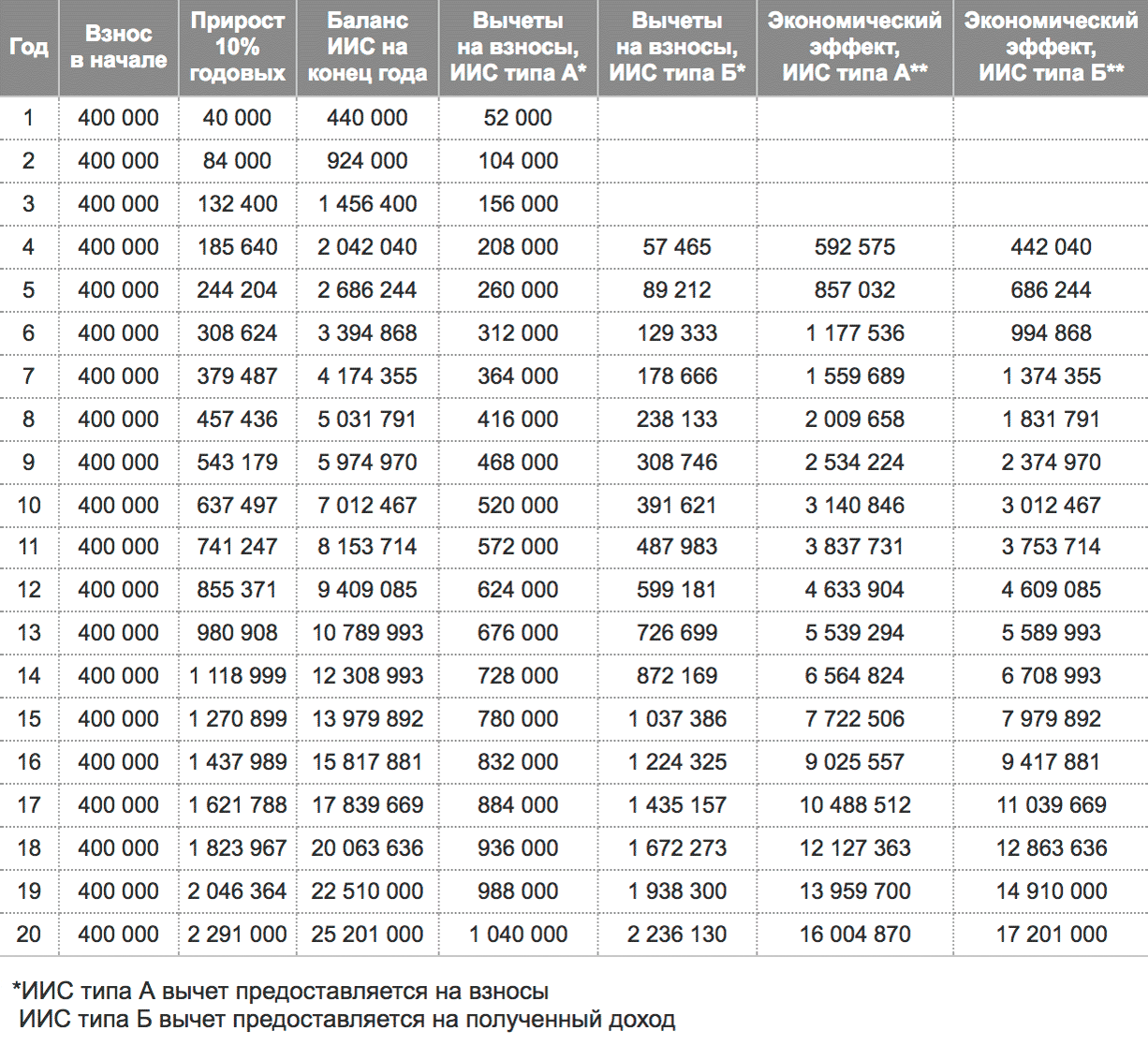

При инвестициях на долгий срок тип Б станет выгоднее типа А через 13 лет, если вкладывать 400 тысяч рублей под 10% годовых ежегодно.

Но что если инвестор ежегодно готов пополнять ИИС на 1 млн рублей, делая ставку не на консервативные инструменты вроде облигаций, а на растущие активы? Это оптимальная для ИИС типа Б стратегия.

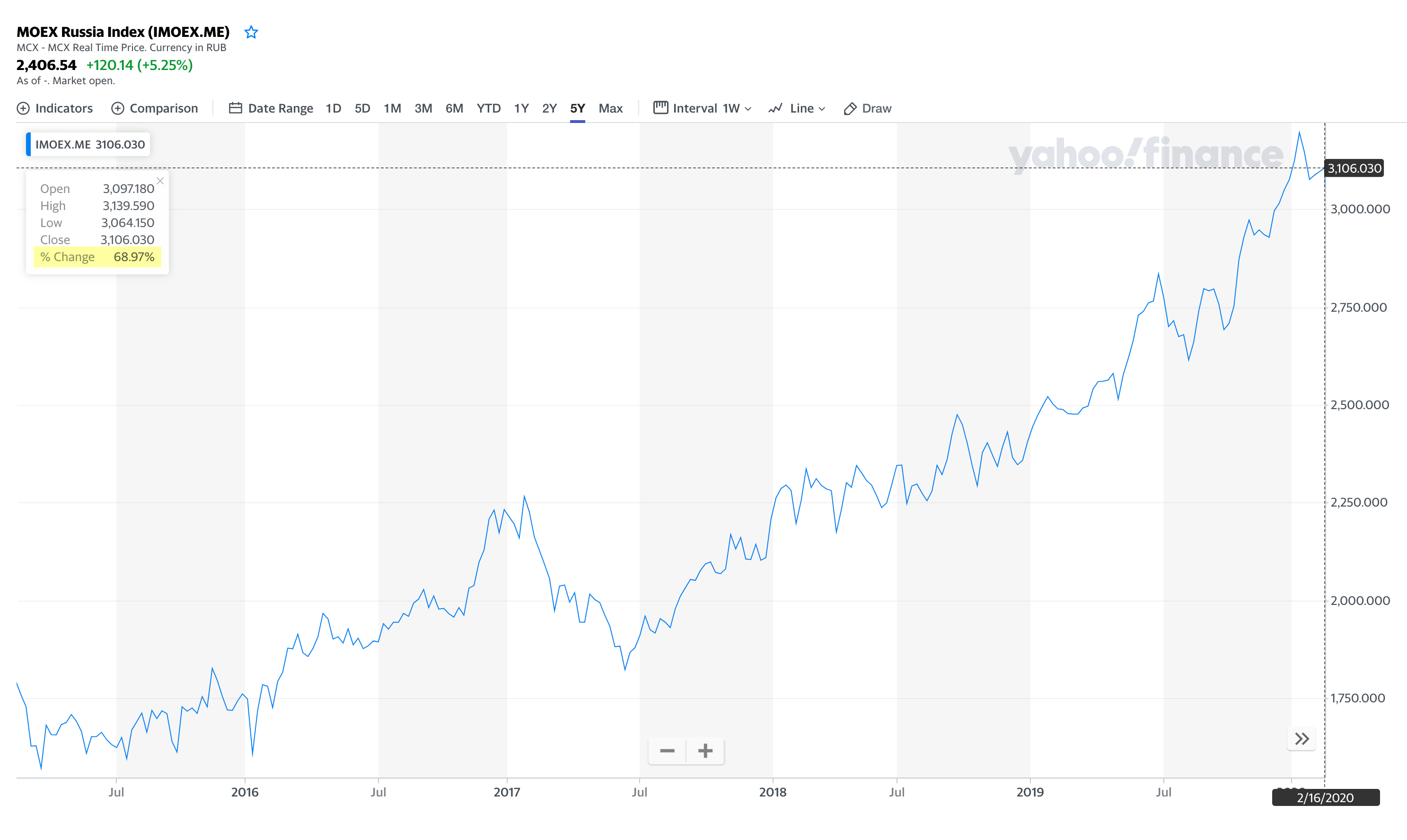

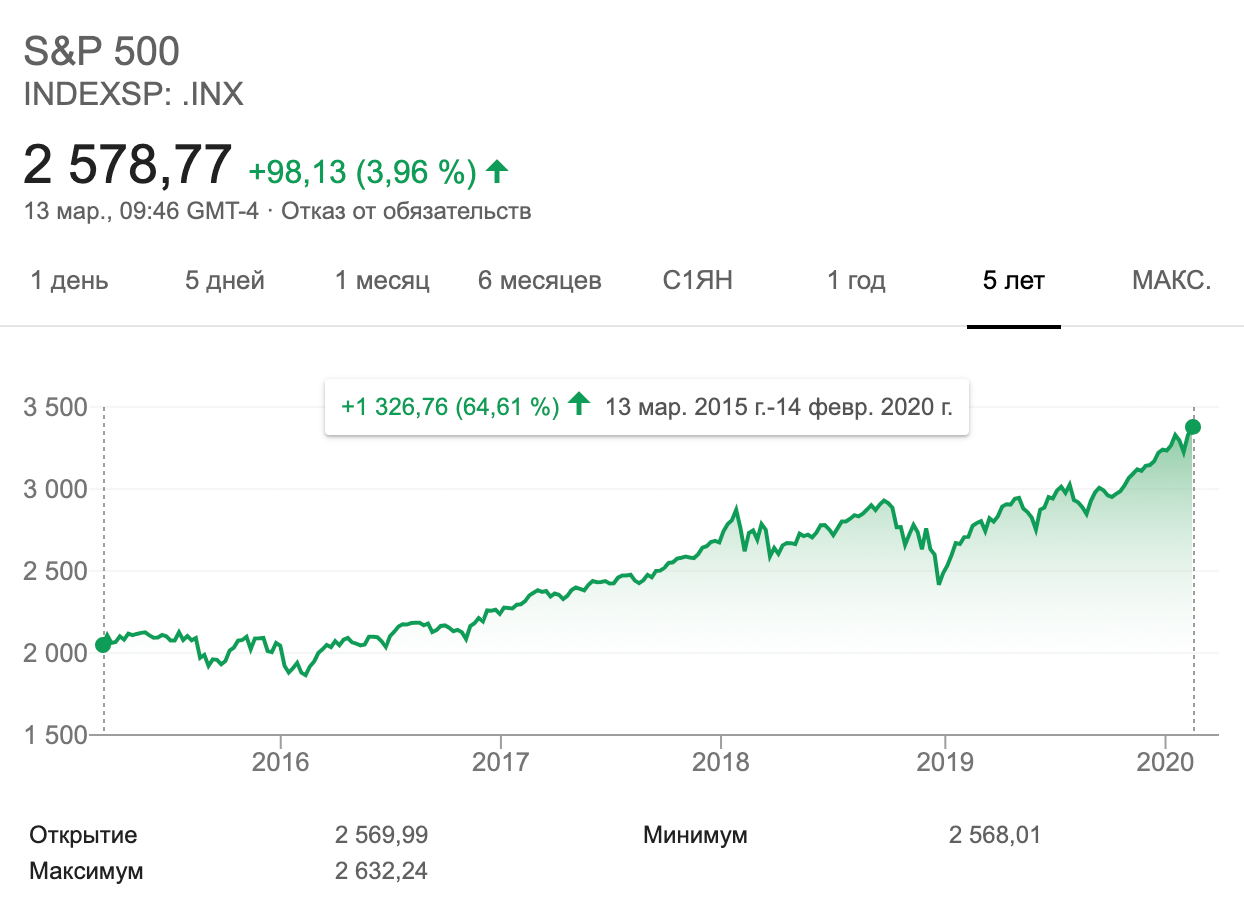

За последние 5 лет индекс ММВБ и американский S&P 500 в пересчете на рубли выросли примерно на 65%. Получается, рост составил в среднем 13% годовых для портфеля, включающего в равных долях российские и американские акции. Минус комиссии за сделки и депозитарное обслуживание, а также комиссии за управление биржевыми фондами, если инвестор использует ETF или БПИФы. С другой стороны, индексы отражают ценовой рост и не учитывают дивидендные выплаты — а они с избытком должны покрыть все комиссии.

Важное замечание: подобный рост индексов происходил на «бычьем» рынке — то есть на этапе подъема. А сейчас ситуация на рынке не такая радужная — и непонятно, чего ждать дальше.

Но допустим, что 5 лет назад мы открыли ИИС типа Б и каждый год вкладывали по 1 млн рублей в акции или ETF, коррелирующие с индексом. При росте стоимости активов на 13% в год мы бы получили следующую картину.

- В первый год на счете 1 млн рублей и задача обогнать ИИС типа А представляется невыполнимой: для этого нужно торговать на 40% годовых.

- На второй год добавляем еще 1 млн рублей, плюс заработанная прибыль за первый — 130 тысяч. Получается, что на второй год, чтобы не уступить ИИС типа А, нужно получить доход 400 тысяч, имея 2,13 млн рублей, то есть сделать 18,8%. Все равно не тянем: при нашей доходности — 13% — заработаем только 277 тысяч.

- На следующий год, когда добавим третий миллион, на счете будет 2,15 млн плюс 1 млн плюс 0,322 млн — получается 3,472 млн рублей. И уже при годовой доходности 11,5% мы обгоним ИИС типа А. При доходности 15% получим 521,9 тысячи прибыли, с них на НДФЛ сэкономим почти 68 тысяч рублей — против 52 000 ₽, которые были бы на ИИС типа А.

Получается, что только с третьего года владения ИИС типа Б, когда на нем накапливается значительная сумма — от 3 млн рублей, мы начинаем превышать выгоду от ИИС типа А. И чем дольше удерживаем счет, тем выгода становится весомее.

Мой случай как раз подходит под эти условия. Даже если бы условия подходили мне только частично, я все равно не стал бы отказываться от ИИС типа Б, просто его эффективность была бы ниже. Например, при тех же начальных данных, но со средним ростом активов на 10% в год вместо 13%, выгода от использования ИИС типа Б перевесит выгоду от ИИС типа А на четвертый год.

Как я составляю сбалансированный портфель

Я использую параллельно ИИС и брокерский счет. Это дает возможность:

- Задействовать сильные стороны обоих.

- Сбалансировать активы.

- Инвестировать суммы более 1 млн рублей.

Когда я пишу эту статью, стоимость моего портфеля составляет 500 тысяч рублей. В статье я приведу его структуру. Важно: это мой личный опыт, вам он может не подойти, то есть просто так брать и копировать мой портфель я не рекомендую.

Для меня это тестовый вариант портфеля: на нем я отрабатываю навыки работы на бирже и пробую разные стратегии. В будущем планирую инвестировать крупную сумму от продажи недвижимости.

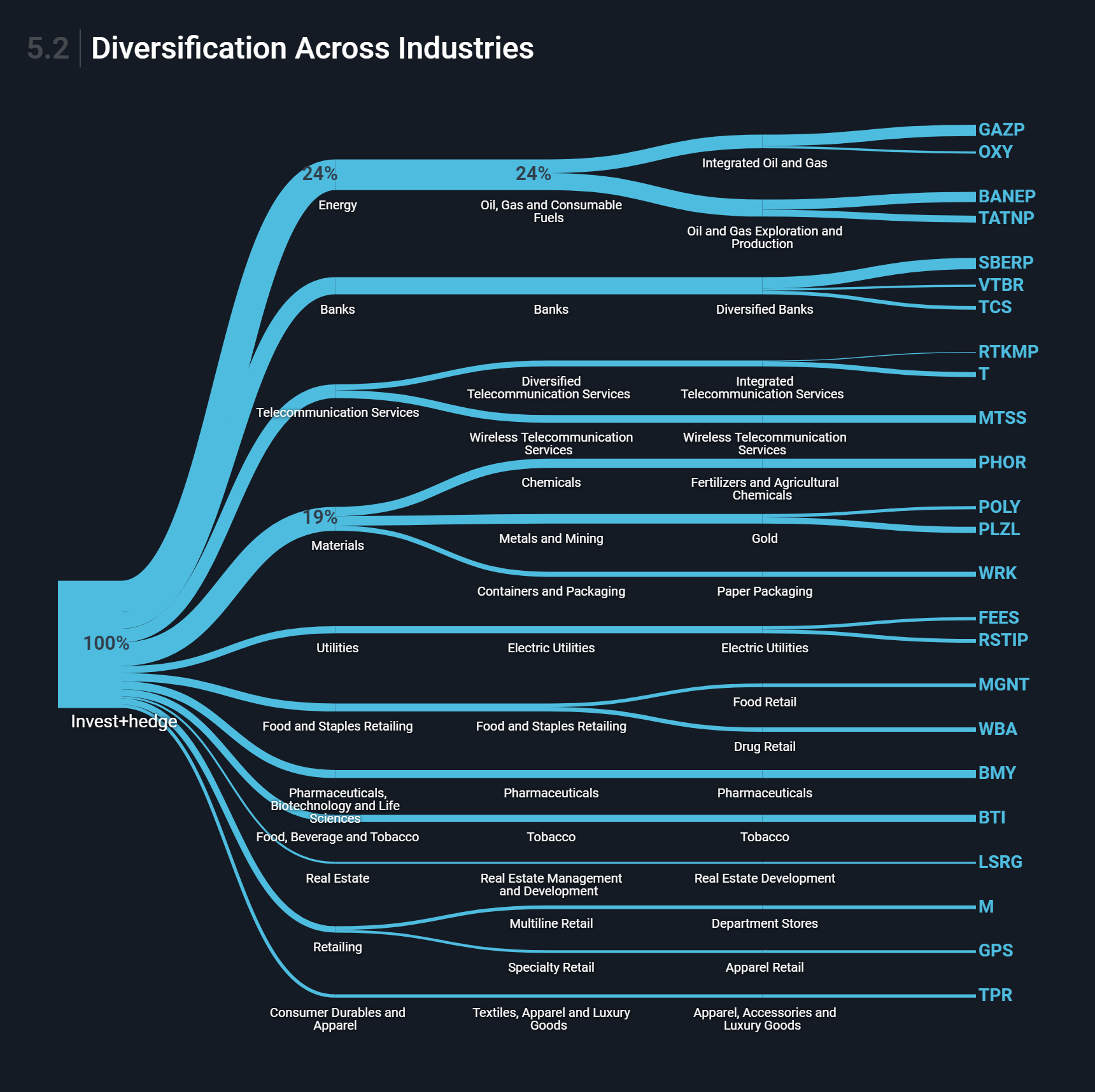

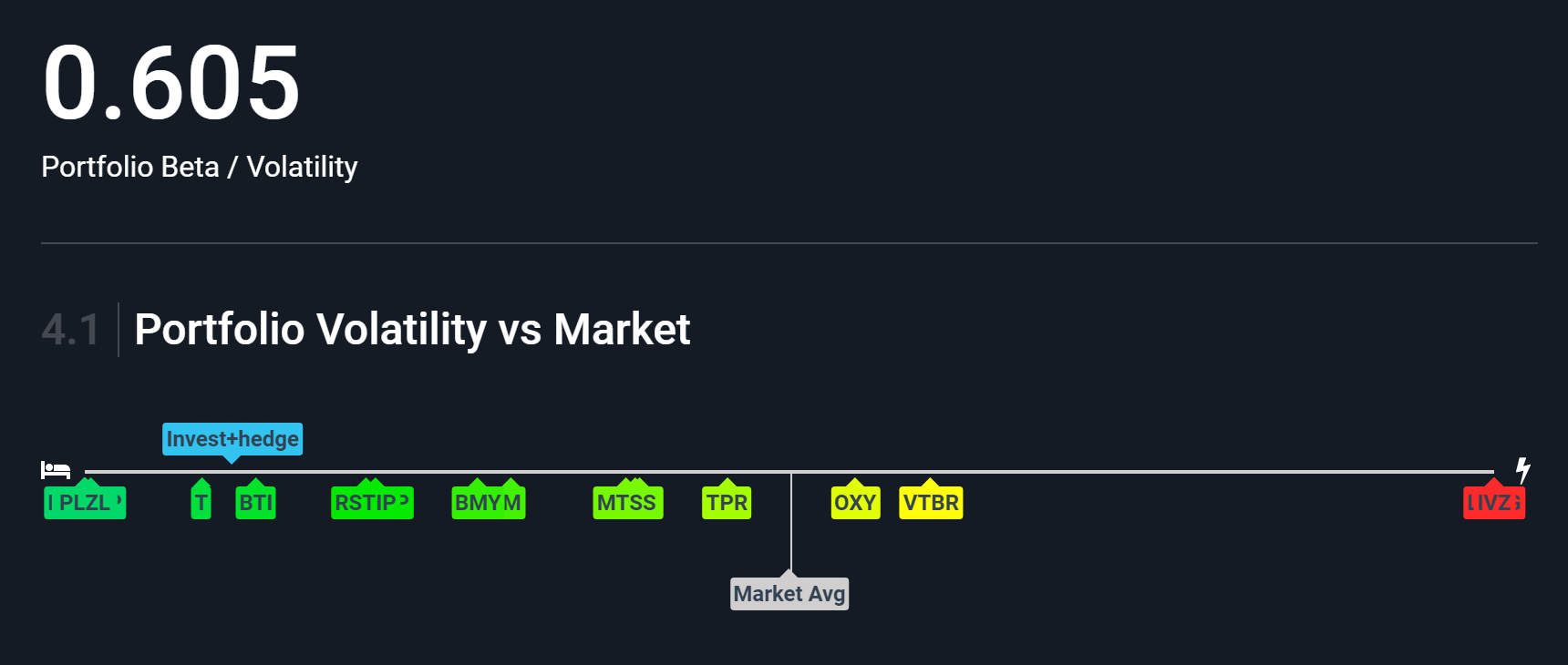

Я стараюсь максимально диверсифицировать свой портфель по инструментам, странам, валюте, секторам и эмитентам. Диверсификация снижает риски и волатильность портфеля — то есть изменчивость его цены.

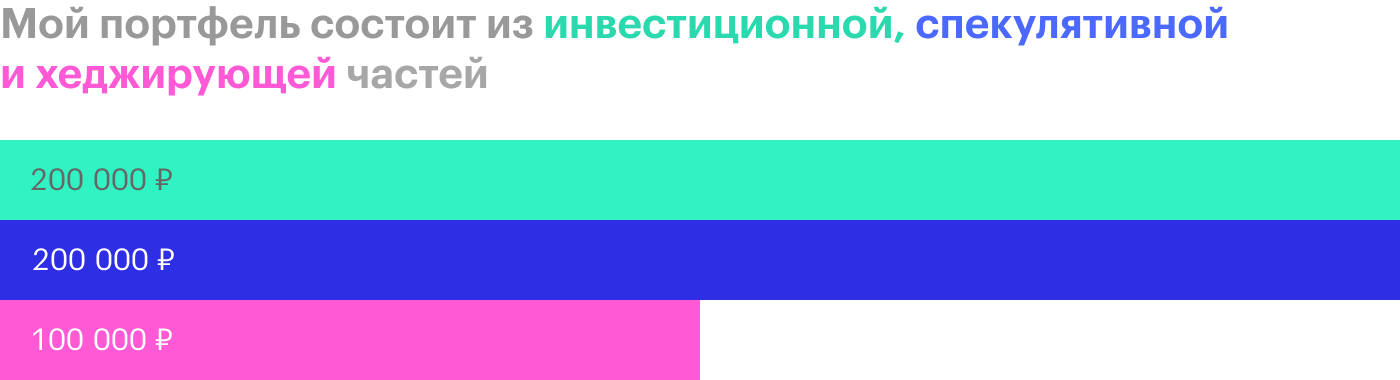

Мой сбалансированный портфель состоит из трех частей: инвестиционной, спекулятивной, хеджирующей. Пропорции этих частей могут меняться в зависимости от стратегии и фазы экономического цикла. Например, перед рецессией инвесторы «паркуют» свой капитал в тихих гаванях, наращивая защитные активы и хедж-часть. В начале нового бизнес-цикла они, наоборот, входят в растущие активы, увеличивая спекулятивную и инвестиционную части портфеля.

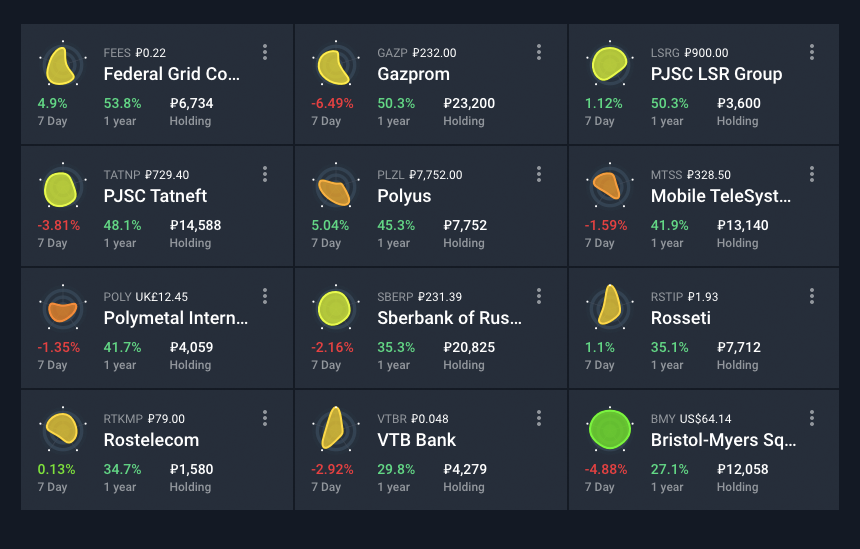

Инвестиционная часть — это дивидендные акции с горизонтом удержания от трех лет. Надежные компании большой капитализации, они же голубые фишки, в чье будущее я верю и которые готов держать через любые коррекции. На российском рынке это социально значимые компании, такие как Газпром, Сбербанк, Башнефть, Татнефть.

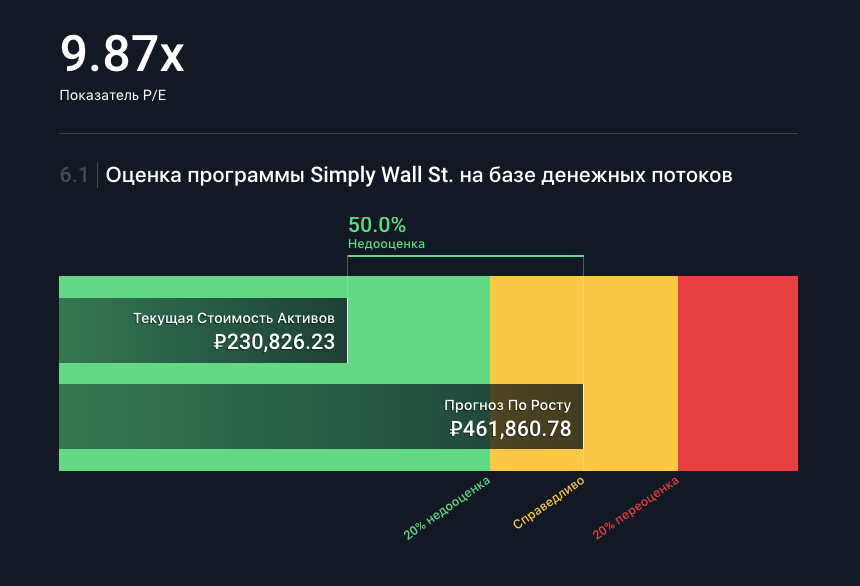

Сейчас в своем портфеле я делаю акцент на российских бумагах, так как считаю, что наш рынок остается сильно недооцененным и предлагает высокую дивидендную доходность — а это дополнительные защитные факторы.

Также здесь я разместил акции из защитных секторов и отраслей: это телекоммуникации, здравоохранение, потребительские товары первой необходимости, коммунальщики. Такие компании обычно меньше других страдают в кризис.

Хеджирующая часть — самые консервативные инструменты и активы, которые, как правило, показывают обратную корреляцию с индексами. Это, например, следующие инструменты:

- Валюта — доллар, евро, франк. Когда котировки падают, ценность кэша возрастает и можно покупать акции отличных компаний по бросовым ценам. Сейчас из всего портфеля около 80 тысяч рублей я держу в долларах.

- Золото и акции золотодобывающих компаний, таких как «Полюс», «Полиметалл», — приблизительно на 30 тысяч рублей.

- ОФЗ, муниципальные и корпоративные облигации с коротким сроком погашения. С корпоративными облигациями надо не забывать про диверсификацию. Я рекомендую выбирать не менее 10 ликвидных компаний первого или второго уровня листинга, то есть с высоким кредитным рейтингом и надежностью. Ликвидными я считаю компании, по которым ежедневно происходят сделки хотя бы на 100 тысяч рублей. Это значит, что на облигацию всегда есть покупатели и продавцы — и не возникнет проблем с ее продажей или покупкой.

В моем текущем тестовом портфеле мне не хватило места для облигаций и я сделал ставку на более активную торговлю, увеличив спекулятивную часть.

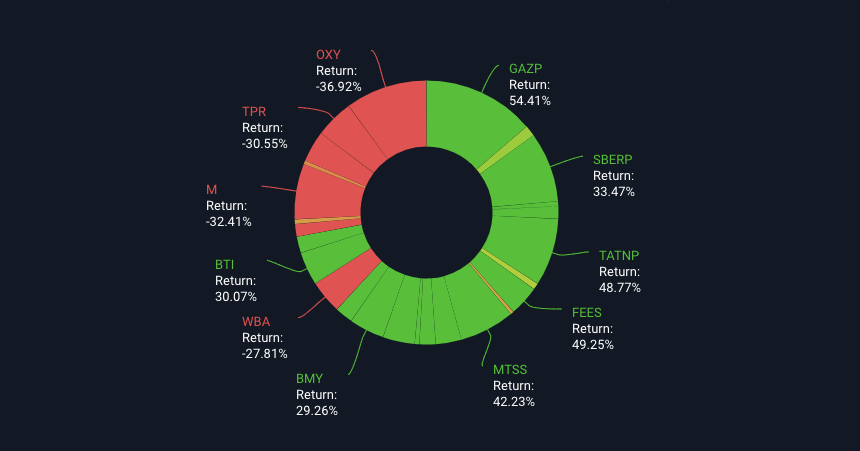

Спекулятивная часть — именно ее я размещаю на счете ИИС типа Б. Покупаю акции после коррекций, на уровнях поддержки, чтобы дождаться их роста и затем продать с прибылью. Чаще всего для спекуляций я использую именно растущие акции.

Также покупаю дивидендные акции компаний, которые находятся в инвестиционной части моего портфеля, только там я их держу, а тут продаю на вершине волны, когда велика вероятность коррекции.

Например, на брокерском счете я держу стратегическую часть акций «Газпрома», которая остается неизменной. На ИИС я тоже держал акции «Газпрома», но в спекулятивных целях — и все распродал на уровне 253 ₽.

Для ленивых инвесторов, которые придерживаются принципа «купи и держи», портфель можно разделить только на две части активов: инвестиционную и хеджирующую. Тогда на ИИС по типу Б надо располагать инвестиционную часть — акции с наибольшим потенциалом роста.

Общие принципы моего портфеля

Основные принципы, которым я следую, такие:

- Распределяю активы по нескольким счетам, желательно у нескольких брокеров. Например, Тинькофф-инвестиции и иностранный Interactive Brokers. Прямо сейчас весь мой тестовый портфель находится в Тинькофф-инвестициях, где я разложил сумму по двум счетам — брокерскому и ИИС.

- Портфель делю на три части: инвестиционную, спекулятивную, хеджирующую.

- Корпоративные облигации и акции диверсифицирую. Акции распределяю по странам — Россия, США, Китай, — а также по разным секторам. Всего секторов 11, доля каждого зависит от текущей экономической конъюнктуры. В каждом секторе разбиваю долю по нескольким эмитентам.

- Каждому эмитенту выделяю не более 5% от массы всего портфеля.

- Не беру переоцененные бумаги и бумаги компаний с плохими фундаментальными показателями — где падает выручка, высокая закредитованность и т. п.

- В активы вхожу лесенкой, на локальных уровнях сопротивления. Подбираю бумаги на коррекциях.

- Не беру плечо и шорты, торгую на свои. Так меньше риск.

Что на каком счете держу

Сильная сторона ИИС с вычетом на доход в том, что можно не платить НДФЛ с прибыли от сделок. Поэтому мне на ИИС нужна максимальная прибыль.

Я размещаю на ИИС спекулятивную часть портфеля и активы с наибольшим потенциалом роста. Использую этот счет для торговли, реализую спекулятивные идеи, фиксируя прибыль. Этот доход и любые дивидендные поступления реинвестирую — то есть покупаю дополнительные активы.

- Вот одна из стратегий торговли на ИИС типа Б, которой я придерживаюсь: покупаю акции перед началом дивидендного ралли, продаю перед отсечкой и выкупаю на следующий торговый день с целью закрыть дивидендный гэп. Уходить на дивиденды не имеет смысла, так как с них в любом случае удержат НДФЛ 13%, а это нивелирует преимущество от использования ИИС с вычетом на доход.

Инвестиционную и хедж-часть я размещаю на обычном брокерском счете. Здесь ничего не продаю, только периодически докупаю.

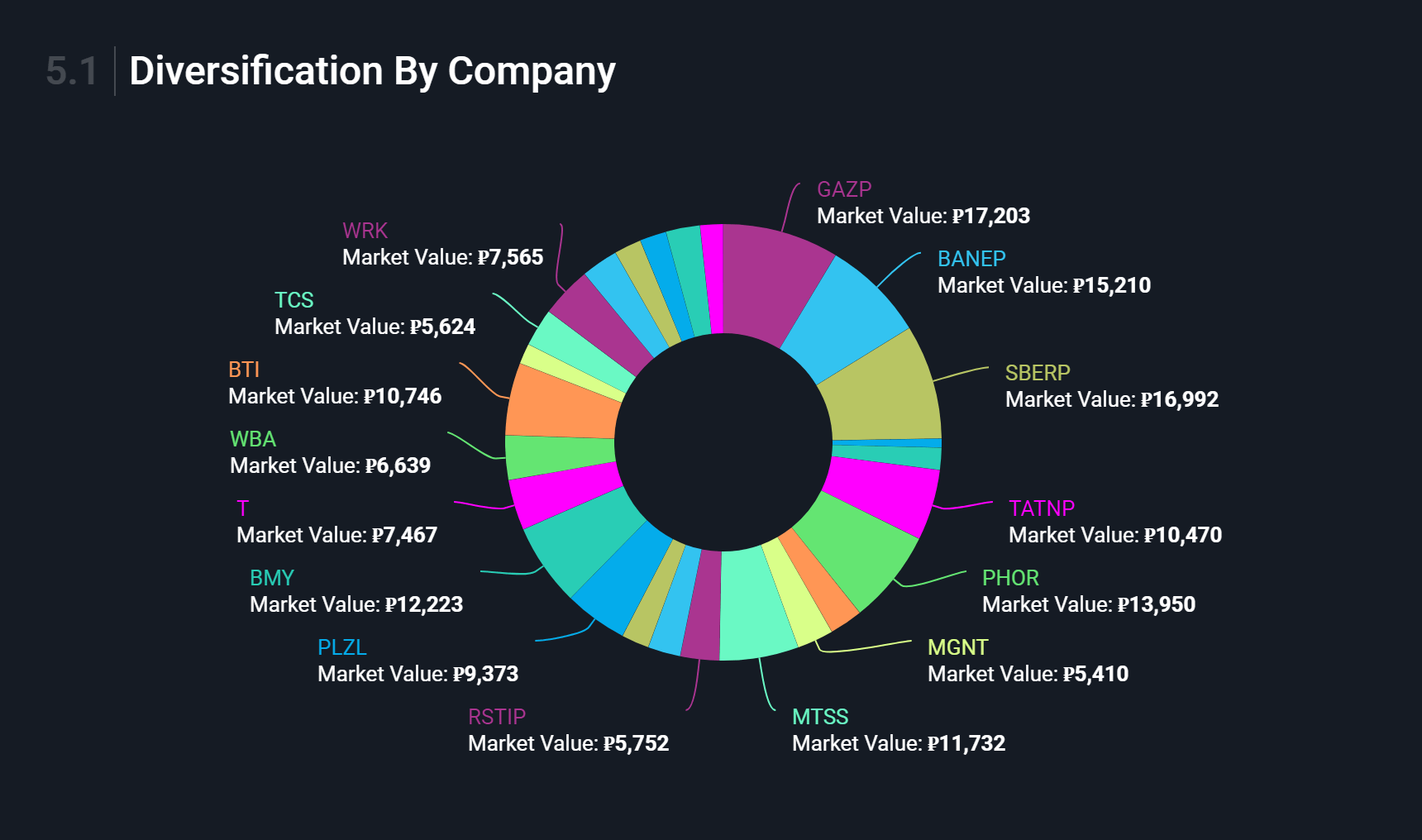

Структуру активов на брокерском счете привожу ниже. Это данные из программы Simply Wall St. — сейчас у меня там 25 активов, не считая валюты. Здесь не учтена спекулятивная часть — еще около 200 тысяч рублей. Она лежит на ИИС. Ее структуру в статье приводить нет смысла, потому что там все меняется каждую неделю.

Снова хочу подчеркнуть, что привожу только свой личный опыт. Этот портфель подходит мне, соответствует моей стратегии, но может не подойти читателю, поэтому просто брать и копировать его не стоит.

Преимущества использования брокерского счета

Можно задействовать кэш. С брокерского счета можно беспрепятственно выводить деньги. Это позволяет оптимизировать работу с кэшем и парковать деньги на обычную дебетовую карту с процентом на остаток.

При покупке акций расставляем лесенкой заявки — «тазики», а вечером деньги от неисполненных заявок перекидываем на карту: там они застрахованы, плюс ежедневно капает процент. По этой же причине имеет смысл хранить валютную подушку на карте, а не на брокерском счете.

Можно быстро вывести деньги. Если внезапно вам очень понадобятся деньги, а финансовой подушки не хватит, их можно будет вывести с брокерского счета, продав часть активов. С ИИС это так просто не провернуть: там деньги надо держать минимум три года с открытия счета, иначе вы потеряете право на льготы.

Можно снимать и использовать дивиденды в личных целях. Не все брокеры дают возможность получать дивиденды и купоны с ИИС.

Можно не занимать место в нашем текучем и растущем ИИС консервативными и грузными инструментами вроде облигаций. Покупать облигации на ИИС типа Б — нонсенс, так как инструмент не волатилен, а купонные выплаты не облагаются налогом.

Можно покупать валюту по биржевому курсу в личных целях. Это особенно актуально, когда путешествуешь.

Как сочетать брокерский счет с ИИС типа А

Давайте рассмотрим, как распределить наши активы, если использовать ИИС с вычетом на взнос.

Первый существенный момент: если вы готовы вкладывать большую сумму, не имеет смысла вносить на ИИС типа А больше 400 тысяч за календарный год. Потому что налоговый вычет все равно не превысит 52 тысячи.

Допустим, ваш капитал для инвестиций — 1 млн рублей. На ИИС типа А вносим ровно 400 тысяч, а оставшееся инвестируем через брокерский счет, чтобы не пришлось замораживать деньги на три года, либо оставляем на депозитах, если доходность приемлема. В следующем календарном году действуем точно так же: на ИИС вносим не более 400 тысяч.

При использовании ИИС с вычетом на взнос меняется и стратегия инвестирования. В отличие от ИИС типа Б, где мы размещали растущие инструменты, на ИИС типа А имеет смысл делать ставку на самые консервативные: облигации, золото, дивидендные акции компаний с ровной и стабильной выручкой.

Резюмирую

Если вы не имеете права на налоговые вычеты, используйте ИИС типа Б, особенно если планируете инвестировать на срок значительно больше трех лет.

Вычет типа А — на взнос — предпочтительнее, если вы ежегодно вкладываете не больше 400 тысяч рублей и не планируете удерживать ИИС более 13 лет.

Если вы готовы вкладывать на ИИС от 400 тысяч до 1 млн рублей ежегодно и на срок больше трех лет, то имеет смысл произвести дополнительные расчеты. Отталкиваться при этом нужно от текущей экономической конъюнктуры и состояния рынков. Может оказаться, что, если вы будете использовать акции и ETF, коррелирующие с индексами, спустя 3—4 года инвестирования ИИС типа Б станет для вас более выгодным вариантом. И с каждым годом эта выгода будет становиться только весомее.

ИИС с вычетом на взнос и на доход подразумевают разный подход к инвестированию. Нужно определиться с типом вычета изначально.

Многие инвесторы используют ИИС консервативно: покупают ОФЗ и держат их до погашения. Если у вас вычет типа А, то этот вариант полностью оправдан. Если у вас ИИС типа Б, то размещать на нем облигации и другие консервативные инструменты неэффективно. Это попросту нивелирует преимущества ИИС типа Б, где лучше делать ставку на рост — например покупать акции компаний технологичных секторов, чья прибыль растет год от года. Также можно действовать спекулятивно: продавать бумаги перед дивидендной отсечкой и выкупать обратно после нее.

Если вы создаете портфель из диверсифицированных инструментов, параллельное использование брокерского счета и ИИС абсолютно оправданно. Это помогает дополнительно сбалансировать активы.

Если у вас уже открыт ИИС типа А, можно ежегодно заводить на него не более 400 тысяч и держать в консервативных инструментах. Остаток суммы сверх этих 400 тысяч лучше вложить через брокерский счет.

Если у вас ИИС с вычетом на доход, поступать надо ровно наоборот. Максимальную сумму в год — до 1 млн рублей — кладем на ИИС, делая ставку на растущие акции. Брокерский счет используем для размещения облигаций, золота и других консервативных инструментов.