Акции растут, а облигации падают. Почему так?

Пробую инвестировать. Сформировала портфель на 50% из фондов рисковых, как принято считать, акций и на 50% из нерисковых, как считается, облигаций. Готовилась к тому, что на акциях могу потерять, но вот облигации будут гарантированно обеспечивать устойчивость.

На практике же акции стали заметно расти в цене, а облигации — падать. Меня это крайне удивило: везде пишут, что основная роль облигаций — стабилизация портфеля и гарантия низкого риска. А у меня сейчас портфель от проседания удерживает только рост акций. Почему так? Что я не учла?

Прошу прощения, если вопрос глупый: инвестирую я только неделю.

Облигации действительно считаются более безопасным видом активов. Их цена обычно колеблется меньше, чем цена акций. А если же держать облигации до погашения, то можно довольно точно рассчитать доходность к этому моменту.

Такие особенности облигаций позволяют брать их за основу для краткосрочных портфелей, чтобы не слишком рисковать. В средне- и долгосрочных портфелях можно отвести часть средств на облигации, чтобы снизить риск портфеля.

Однако у облигаций все же есть риски, то есть это не абсолютно безопасный актив. Цена облигаций может падать. Расскажу подробнее, почему так происходит и что делать.

Какие свойства есть у облигаций

Сначала кратко напомню, как устроены облигации. Это поможет понять их свойства и риски.

Органы власти или компании, то есть эмитенты, выпускают облигации, чтобы взять деньги в долг. По сути, облигации — это стандартизованные долговые расписки, которые торгуются на бирже.

По облигациям периодически выплачиваются проценты — их называют купонами. В заранее установленную дату облигации погашаются: тот, кто выпустил эти ценные бумаги, выплачивает инвесторам номинал облигаций. Заодно выплачиваются проценты за последний купонный период.

Описанный выше вариант — самый распространенный, по крайней мере в России. Бывает и иначе.

Например, существуют дисконтные облигации: у них нет купонов, а доходность образуется за счет того, что выпускаются они дешевле номинала. Погашаются такие облигации по номиналу. Или бывают облигации с амортизацией: номинал выплачивается не одним платежом в конце, а частями, вместе с купонами. Еще бывают облигации без даты погашения — так называемые вечные облигации.

Несмотря на то что облигации могут быть устроены по-разному, у них есть общие свойства. Такой вид активов считается относительно предсказуемым, по крайней мере по сравнению с акциями или золотом. Это связано с тем, что по облигациям регулярно выплачивается доход в виде купонов. А еще у облигаций есть дата погашения — дата возврата долга.

Теперь перейдем к числам. Одна из самых распространенных мер риска в инвестициях — стандартное отклонение доходности какого-то актива или портфеля. Этот параметр показывает, насколько сильно доходность отклоняется от среднего арифметического значения.

Я сравнил, как вели себя российские ОФЗ, акции и золото с 2003 по 2020 год. Также я сравнил рынок облигаций США, рынок акций США и золото с января 1987 по сентябрь 2021 года. Вот что получилось.

Результат вложения в российские активы и золото с 2003 по 2020 год

| Вид актива | Стандартное отклонение годовой доходности | Результат в худший год | Среднегеометрическая доходность за год |

|---|---|---|---|

| Гособлигации РФ — индекс RGBITR | 11,97% | −14,36% | 10,68% |

| Акции РФ — индекс IMOEX/MCFTR | 41,98% | −66,61% | 17,66% |

| Золото | 20,94% | −22,19% | 15,18% |

Результат вложения в российские активы и золото с 2003 по 2020 год

| Гособлигации РФ — индекс RGBITR | |

| Стандартное отклонение годовой доходности | 11,97% |

| Результат в худший год | −14,36% |

| Среднегеометрическая доходность за год | 10,68% |

| Акции РФ — индекс IMOEX/MCFTR | |

| Стандартное отклонение годовой доходности | 41,98% |

| Результат в худший год | −66,61% |

| Среднегеометрическая доходность за год | 17,66% |

| Золото | |

| Стандартное отклонение годовой доходности | 20,94% |

| Результат в худший год | −22,19% |

| Среднегеометрическая доходность за год | 15,18% |

Результат вложения в американские активы и золото с 1987 по сентябрь 2021 года

| Вид актива | Стандартное отклонение годовой доходности | Результат в худший год | Среднегеометрическая доходность за год |

|---|---|---|---|

| Рынок облигаций США | 3,8% | −2,66% | 5,73% |

| Рынок акций США | 15,31% | −37,04% | 10,84% |

| Золото | 15,15% | −28,33% | 4,22% |

Результат вложения в американские активы и золото с 1987 по сентябрь 2021 года

| Рынок облигаций США | |

| Стандартное отклонение годовой доходности | 3,8% |

| Результат в худший год | −2,66% |

| Среднегеометрическая доходность за год | 5,73% |

| Рынок акций США | |

| Стандартное отклонение годовой доходности | 15,31% |

| Результат в худший год | −37,04% |

| Среднегеометрическая доходность за год | 10,84% |

| Золото | |

| Стандартное отклонение годовой доходности | 15,15% |

| Результат в худший год | −28,33% |

| Среднегеометрическая доходность за год | 4,22% |

Видно, что стандартное отклонение годовой доходности облигаций было заметно меньше, чем у золота и акций. То есть облигации — менее рискованный и более предсказуемый актив: разброс доходности от среднего значения не очень большой. Кроме того, максимальное падение по итогам худшего года было менее выраженным, чем у двух других видов активов.

Правда, доходность облигаций была заметно ниже, чем у акций. В долгосрочной перспективе это существенный минус. Еще это сравнение показывает, что облигации по итогам года могут показать убыток.

Доходность облигаций — это не только их купоны, но и изменение цены. Можно сказать, что с помощью биржевой цены облигаций инвесторы договариваются о доходности этих бумаг. Так, чтобы доходность соответствовала мнению инвесторов о рисках вложений в эти облигации.

Какие есть риски

У облигаций есть несколько видов риска. Не буду расписывать все подробно — остановлюсь на двух самых заметных и влияющих на цену и доходность.

Кредитный риск — это риск того, что эмитент облигаций не исполнит свои обязательства, то есть не выплатит купоны или не погасит номинал.

Такое маловероятно в случае с надежными эмитентами, например органами власти развитых стран и крупными прибыльными компаниями. У них высокий кредитный рейтинг, и они считаются платежеспособными.

Проблемы более вероятны, если у эмитента низкий кредитный рейтинг. Такое характерно, например, для органов власти развивающихся стран и небольших или проблемных компаний. При прочих равных доходность таких облигаций обычно выше, чем у бумаг надежных эмитентов: это премия за повышенный кредитный риск.

Если случится дефолт, то есть эмитент нарушит обязательства, есть риск получить деньги позже, чем планировалось. Или получить только часть денег. В худшем случае можно потерять всю вложенную сумму.

Кроме того, биржевая цена облигаций реагирует на новостной фон. Если у эмитента начались или ожидаются проблемы и инвесторы не уверены, что он исполнит обязательства, цена облигаций этого эмитента снизится.

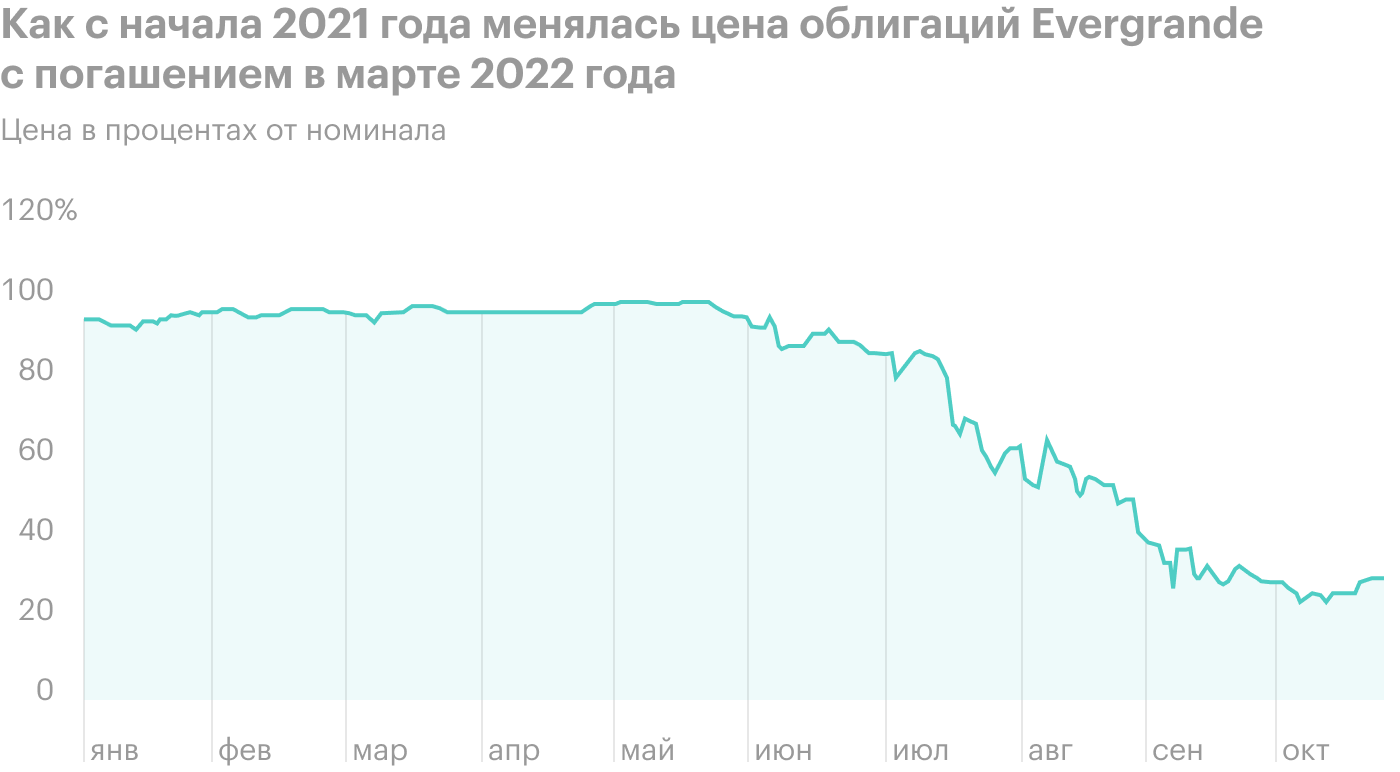

Например, в сентябре и октябре 2021 года долларовые облигации китайской строительной компании China Evergrande Group с погашением в марте 2022 года стоили ниже 30% номинала. Дело в том, что у компании огромные долги и нет денег для выплат. Проблемы Evergrande мы недавно разбирали в отдельной статье.

Чтобы защититься от кредитного риска, нужно брать облигации надежных эмитентов. Дефолт маловероятен, а в кризис они вряд ли сильно подешевеют. Если же вас интересуют менее надежные, но более доходные облигации, стоит хорошо диверсифицировать портфель, например через биржевые фонды.

Однако в кризис могут временно дешеветь и облигации надежных эмитентов. Просто потому, что инвесторы в панике распродают многие активы и переходят в денежные средства, золото, казначейские бумаги США.

Процентный риск — это риск того, что цена облигаций снизится из-за роста процентных ставок. Это удобнее объяснить на примере.

Допустим, ключевая ставка ЦБ — 5% годовых. Это можно считать ориентиром безрисковой доходности.

Очень крупная надежная компания выпускает облигации со ставкой купона 6% годовых и погашением через два года, и эти облигации торгуются по 100% номинала. Инвесторы довольны: облигация дает доходность выше безрисковой нормы, а премия 1% годовых за небольшой риск приемлема.

Через несколько месяцев ЦБ поднимает ставку с 5 до 7% годовых. Ориентир безрисковой доходности изменился. Новые облигации с такими же свойствами, как у упомянутой выше, будут выпускаться с доходностью около 8% годовых.

Старые облигации с купоном 6% годовых уже не так интересны на фоне новой ключевой ставки и новых облигаций. И цена старых облигаций падает в район 97% номинала, чтобы доходность к погашению стала около 8%. Это падение цены — сработавший процентный риск.

На рост ставки сильнее всего реагируют длинные облигации — с большой дюрацией, то есть эффективным сроком до погашения, — и постоянным размером купона. Короткие облигации с постоянным купоном на это реагируют меньше, как и облигации, доходность которых привязана к инфляции, ставке RUONIA и так далее.

Чтобы защититься от этого риска, можно брать облигации с погашением в ближайшее время или тогда, когда вам понадобятся деньги. Это может быть не очень эффективно, зато просто.

Либо можно создать портфель облигаций так, чтобы средневзвешенная дюрация облигаций в его составе примерно равнялась сроку, через который понадобятся деньги. Это называется иммунизацией. Так портфель облигаций будет защищен и от роста ставок, и от их падения — и к нужному сроку у вас будет нужная сумма. Это сложнее: нужны расчеты и то и дело придется корректировать портфель.

Отмечу, что у фондов облигаций нет даты погашения. Они даже не держат облигации до погашения — продают заранее, например за год. Стоит обращать внимание на дюрацию облигаций в составе фондов, чтобы примерно представлять, как цена паев таких фондов отреагирует на рост или падение ставки.

Почему облигации дешевеют

Выше я показал, что облигации могут дешеветь, если инвесторы опасаются, что эмитент не исполнит обязательства, или если растут процентные ставки.

Я не знаю, какие именно облигации вы приобрели. Предположу, что речь о российских ОФЗ, то есть гособлигациях, или рублевых облигациях крупных российских компаний. Если так, то дело в росте процентных ставок.

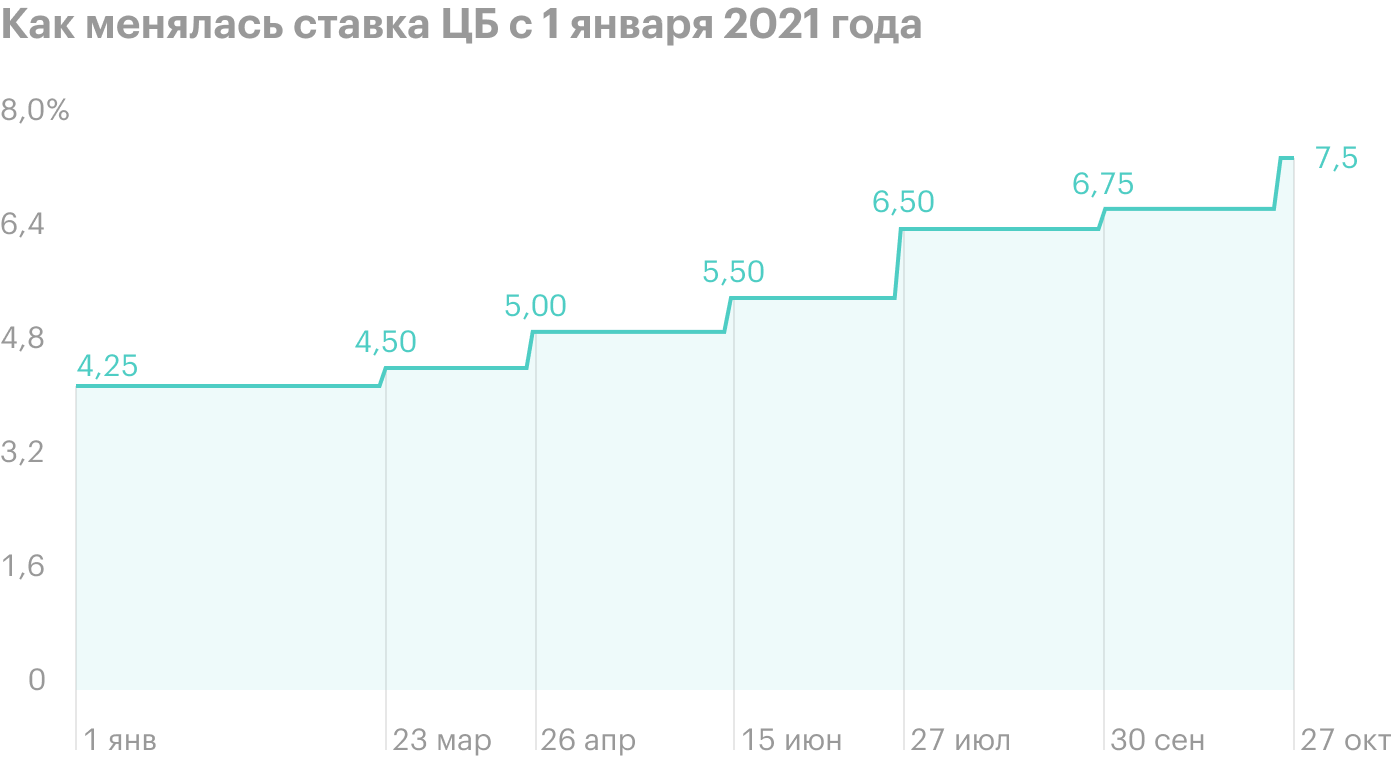

С марта 2021 года Центральный банк начал постепенно повышать ключевую ставку. Если в марте она была 4,25% годовых, то в конце октября уже 7,5% годовых.

Из-за роста ставок ранее выпущенные облигации с постоянным купоном подешевели, чтобы их доходность стала соответствовать новым обстоятельствам. Соответственно, подешевели и паи фондов российских облигаций.

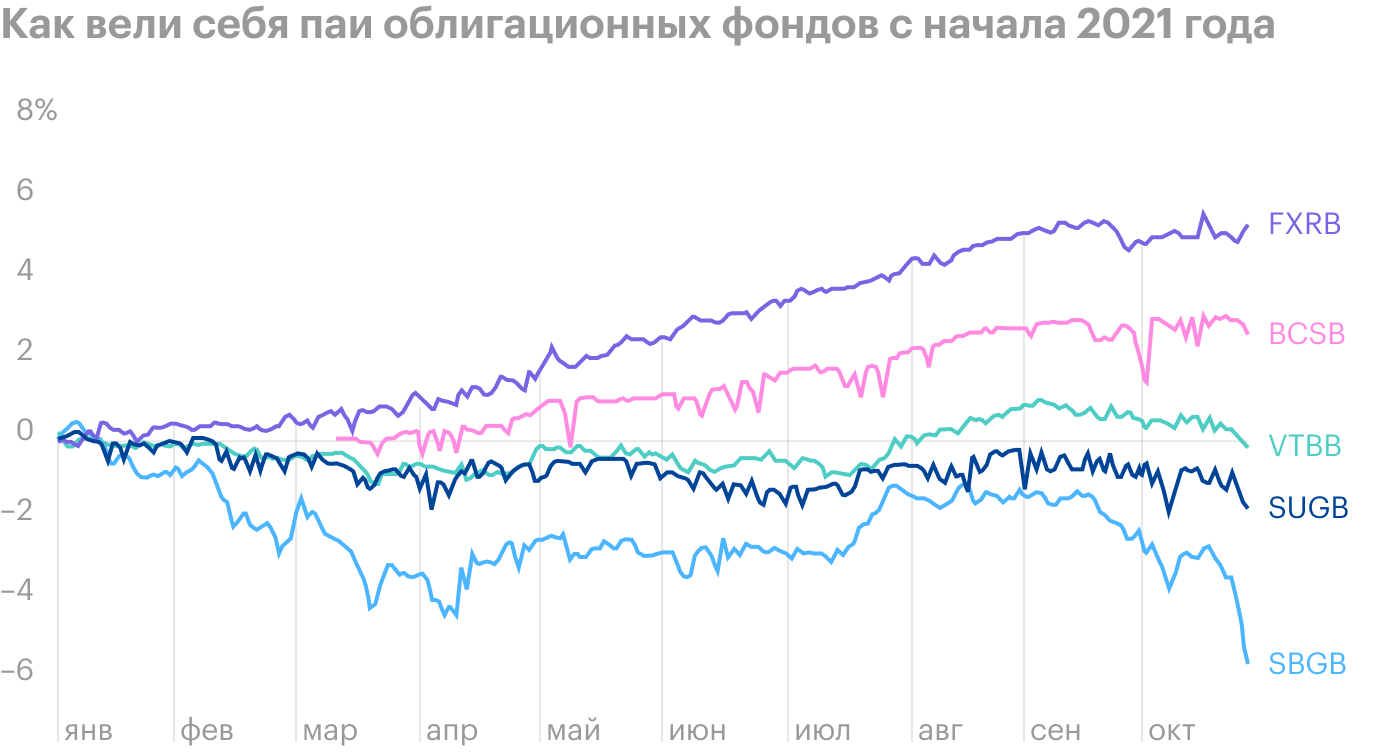

Я сравнил поведение нескольких фондов облигаций с начала года по 26 октября 2021 года:

- SBGB, который отслеживает индекс Мосбиржи государственных облигаций — ОФЗ.

- SUGB, который отслеживает другой индекс ОФЗ — с заметно меньшей дюрацией.

- VTBB, который инвестирует в корпоративные облигации на базе одноименного индекса Мосбиржи.

- BCSB, который инвестирует в высокодоходные корпоративные бумаги согласно индексу Мосбиржи облигаций повышенной доходности.

- FXRB, который инвестирует в долларовые еврооблигации российских компаний. Благодаря рублевому хеджированию фонд не зависит от курса доллара и имеет дополнительную рублевую доходность.

SBGB, в составе которого есть облигации с очень большой дюрацией, с начала года упал на 5,5%. SUGB, в составе которого ОФЗ с меньшей дюрацией и который меньше подвержен процентному риску, упал только на 1,6%. Цена пая VTBB не изменилась, а BCSB благодаря высокодоходным бумагам дал 2,5%.

Отдельно остановлюсь на результате FXRB — 5,1% с начала года. Еврооблигации в его составе слабо реагируют на ставку ЦБ, зато рост ставки увеличил разницу между процентными ставками в России и США. Из-за этого выросла доходность, которая возникает в FXRB из-за рублевого хеджирования.

По графику видно, что у SBGB была сильная просадка в середине марта, когда она достигла 4,77%. Напомню, что 19 марта ЦБ объявил о повышении ключевой ставки — впервые с конца 2018 года. Также SBGB упал в октябре, когда ЦБ поднял ставку с 6,75 до 7,5% годовых.

За сентябрь и октябрь все фонды, кроме FXRB, показали небольшой минус. Это может быть связано с повышенной волатильностью в конце сентября: дешевели также акции, нефть, золото и основные криптовалюты. И конечно, повлияло то, что ЦБ снова повысил ставку.

Что сейчас делать

Вы пишете, что, когда задавали вопрос, инвестировали только неделю. Не стоит судить о результатах портфеля по его поведению за столь короткий срок — подождите хотя бы несколько месяцев, а лучше год-другой.

За это время паи облигационных фондов в вашем портфеле вполне могут подорожать благодаря тому, что в фонд будут поступать купоны. Если у вас отдельные облигации, а не фонды, то вы будете получать купоны, которые постепенно компенсируют падение цены. А погашение облигаций в любом случае будет по номиналу.

Если же случится кризис, то акции легко могут подешеветь на десятки процентов. С облигациями надежных эмитентов такое очень маловероятно. Именно в кризис станет понятно, почему облигации полезны и считаются менее рискованным активом.

Я не знаю, какие у вас цели, насколько вы готовы к риску и так далее. Но портфель, поровну разделенный между акциями и облигациями, выглядит не слишком рискованным. Вполне возможно, он подходит под ваши нужды. Конечно, если портфель хорошо диверсифицирован, а деньги из него не потребуются вам в ближайшие годы.

Вряд ли имеет смысл радикально менять портфель прямо сейчас — просто дайте ему время проявить себя. А пока ждете, может быть полезно почитать наши статьи про инвестиции в облигации, акции и создание портфелей.

Вот несколько материалов, которые могут вас заинтересовать: