Моя схема ведения бюджета уже помогла мне самой, а сейчас помогает и другим.

Я 18 лет работала геофизиком в крупной нефтяной компании, а вечерами подрабатывала копирайтером на фрилансе. Основная зарплата уходила на повседневные нужды, а дополнительный доход — на развлечения, отпуск и прочие радости. Но я никогда не считала, сколько и как часто набегало с подработки. Просто копила эти деньги, а когда набиралась нужная сумма, тратила.

В 2020 году я ушла из найма и занялась только текстами на фрилансе. Деньги приходили частями в разное время, но ежедневные нужды их просто съедали. Тогда я решила менять подход к накоплениям и тратам, а параллельно увеличивать заработок. В итоге я разработала собственную систему управления финансами — в статье подробно о ней расскажу.

Как я разрабатывала свою систему ведения бюджета

У меня было несколько постоянных заказчиков, которые платили сразу за комплекс работ. От каждого ежемесячно приходило по 20 000—30 000 ₽ — этими деньгами я тут же гасила ипотеку. Остальные мои доходы были хаотичными: то 1000 ₽, то 5000 ₽, то снова 1000 ₽. В сумме выходило неплохо, но весь заработок я сразу же спускала на повседневные нужды. Мне почти не удавалось планировать какие-то покупки, кроме еды и недорогих вещей.

Спустя какое-то время я прочитала книги по финансовой грамотности — «Думай и богатей» Наполеона Хилла и «Богатый папа, бедный папа» Роберта Кийосаки и Шэрон Лехтер. Затем прошла курс Анастасии Тарасовой «Сам себе финансист». В итоге начала вести учет доходов и расходов и поняла, как управлять деньгами. Но все равно что-то не складывалось.

Дело в том, что знания, которые я получила, не были рассчитаны на фрилансеров со «рваными» доходами, то есть на людей, которым в разное время приходят разные суммы от заказчиков. Мне пришлось самой придумывать систему, которая бы это учитывала.

Краткий алгоритм моего метода выглядит так:

- Записываем все доходы и расходы.

- Считаем свой средний заработок в месяц.

- Анализируем расходы.

- Оцениваем финансовую нагрузку.

- Управляем своими финансами.

Через три месяца я перестала паниковать, что денег не хватает. За полгода накопила на обучение стоимостью 85 000 ₽ и на небольшой ремонт в доме. При этом я не ущемляла себя в повседневных тратах.

Я завела блог, в котором делилась своим подходом с другими фрилансерами. У большинства проблемы были те же, что и у меня: заработок не фиксировался, казалось, что деньги утекают и их ни на что не хватает, люди перерабатывали и выгорали. Читатели писали, что моя схема помогла им упорядочить доходы и траты. Так я поняла, что метод работает.

Рассказываю о своей схеме и вам.

Начинаем записывать все доходы и расходы

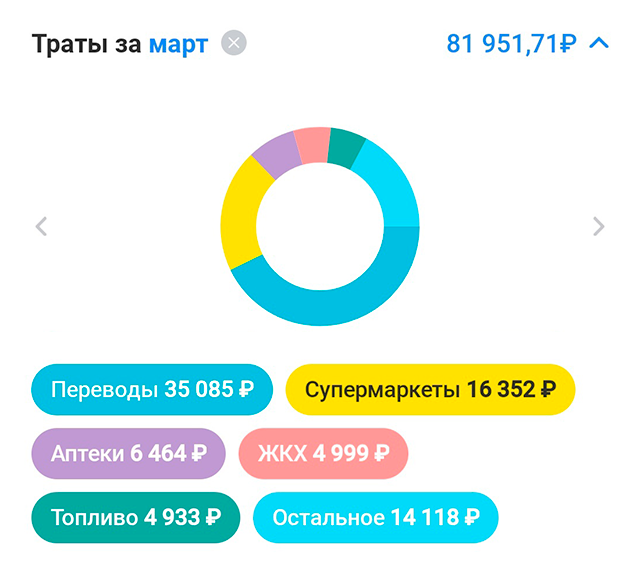

Подробно записывайте все поступления и траты, если раньше этого не делали. Стандартной диаграммы в приложении банка недостаточно: она дает только приблизительную картину. Эффективнее записывать все вручную.

Тетрадь или эксель-таблица не совсем удобны: они не всегда под рукой, можно что-то пропустить. Лучше скачать приложения вроде «Журнала расходов и доходов» или CoinKeeper. Главное, не пропускайте ни рубля — и через три-шесть месяцев это даст точную картину.

Дальнейшие шаги объясню на примере моей знакомой Натальи, которая работает копирайтером на фрилансе.

Считаем средний доход

По моему опыту, заработок фрилансера обычно неравномерный и меняется от месяца к месяцу. Чтобы понять, как распоряжаться деньгами и планировать траты, советую посчитать средний ежемесячный доход хотя бы за последние полгода.

Заработок Натальи за 6 месяцев — 319 800 ₽

| Декабрь 2021 | 94 000 ₽ |

| Май 2022 | 85 000 ₽ |

| Апрель 2022 | 65 000 ₽ |

| Март 2022 | 52 800 ₽ |

| Февраль 2022 | 15 000 ₽ |

| Январь 2022 | 8000 ₽ |

Заработок Натальи за 6 месяцев — 319 800 ₽

| Декабрь 2021 | 94 000 ₽ |

| Май 2022 | 85 000 ₽ |

| Апрель 2022 | 65 000 ₽ |

| Март 2022 | 52 800 ₽ |

| Февраль 2022 | 15 000 ₽ |

| Январь 2022 | 8000 ₽ |

319 800 ₽ / 6 месяцев = 53 300 ₽ в месяц. Это и есть средний заработок Натальи. Что с ним делать, разберем дальше в статье.

Анализируем расходы

Я делю расходы на три типа:

- Краткосрочные — это постоянные ежемесячные траты: еда, коммунальные платежи, кредиты, оплата детских кружков и секций, связи, питание животным, бензин.

- Среднесрочные — обязательные, но не ежемесячные платежи, которые вносятся раз в квартал или в год: налоги на недвижимость, траты на одежду и обувь, оплата обучения в университете, ОСАГО, каско.

- Долгосрочные — это траты на необязательные крупные покупки, которые случаются раз в несколько лет: ремонт, покупка машины или квартиры.

Разбейте свои траты по этим типам и подумайте:

- какие категории появляются каждый месяц;

- какие возникают эпизодически;

- какие в каждой категории максимальные суммы.

Например, кроме краткосрочных расходов Наталья раз в год платит налоги на недвижимость и тратится на ТО автомобиля, периодически покупает одежду и косметику. Это среднесрочные расходы. А через три года Наталья хочет поехать в отпуск, и ей нужно накопить 150 000 ₽. Это долгосрочные траты.

Краткосрочные расходы Натальи в месяц — 26 100 ₽

| Еда | 15 000 ₽ |

| Коммуналка | 3200 ₽ |

| Кредит | 3000 ₽ |

| Бензин | 3000 ₽ |

| Интернет | 1500 ₽ |

| Телефон | 400 ₽ |

Краткосрочные расходы Натальи в месяц — 26 100 ₽

| Еда | 15 000 ₽ |

| Коммуналка | 3200 ₽ |

| Кредит | 3000 ₽ |

| Бензин | 3000 ₽ |

| Интернет | 1500 ₽ |

| Телефон | 400 ₽ |

Среднесрочные траты Натальи в год — 37 500 ₽

| Одежда | 30 000 ₽ |

| Косметика | 5000 ₽ |

| ТО машины | 2000 ₽ |

| Налог на недвижимость | 500 ₽ |

Среднесрочные траты Натальи в год — 37 500 ₽

| Одежда | 30 000 ₽ |

| Косметика | 5000 ₽ |

| ТО машины | 2000 ₽ |

| Налог на недвижимость | 500 ₽ |

Долгосрочные траты Натальи через три года — 150 000 ₽

| Отпуск | 150 000 ₽ |

Долгосрочные траты Натальи через три года — 150 000 ₽

| Отпуск | 150 000 ₽ |

Когда становится понятна детальная картина трат, необходимо посчитать, сколько денег нужно в месяц, чтобы на все хватало:

- Берем всю сумму краткосрочных расходов — 26 100 ₽, ведь Наталья тратит ее каждый месяц.

- 37 500 ₽ среднесрочных расходов делим на 12 месяцев: эту сумму она тратит раз в год. Получаем 3125 ₽ в месяц.

- 150 000 ₽ долгосрочных расходов делим на 36 месяцев, так как эту сумму нужно накопить за три года. Получаем 4166 ₽ в месяц.

Затем складываем то, что получилось:

- 26 100 ₽ + 3125 ₽ + 4166 ₽ = 33 391 ₽.

Столько Наталье нужно в месяц, чтобы ей хватало на все.

Оцениваем финансовую нагрузку

Теперь нужно понять, каков баланс между доходами и расходами. Для этого сравниваем средний заработок в месяц и комфортную сумму, которую мы посчитали в предыдущем шаге.

Здесь может быть три варианта.

Доходы меньше расходов. Плюс в том, что теперь вы это знаете и можете повлиять на ситуацию. Например, меньше тратить или больше зарабатывать. А лучше и то и то.

Доходы равны расходам. Ситуация неплохая, но если ничего не делать, то она может измениться. Инфляция, политическая обстановка и другие причины будут расшатывать баланс в отрицательную сторону.

Доходы больше расходов. Случай Натальи, которая зарабатывает в среднем 53 300 ₽, а тратить ей нужно 33 391 ₽. Это наилучший вариант, но не забывайте о внешних факторах. Как и в предыдущей ситуации, лучше стараться постоянно оптимизировать доходы и расходы.

Но считать деньги — это полдела. Еще нужно ими управлять.

Управляем своими финансами

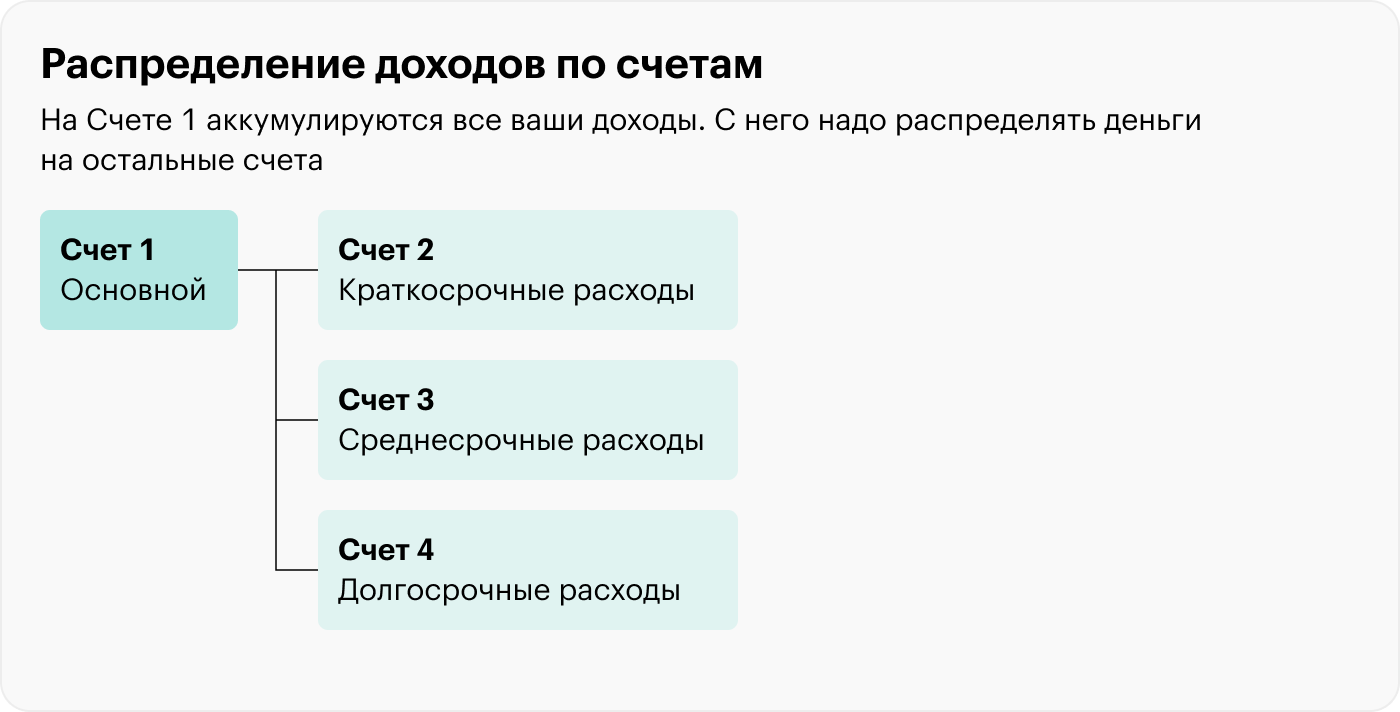

Кроме основного счета, куда приходят все деньги, я рекомендую открыть несколько дополнительных счетов:

- Cюда мы будем отправлять свою зарплату, чтобы распределять по остальным счетам.

- Для краткосрочных расходов, которые возникают каждый месяц.

- Для среднесрочных расходов.

- Для долгосрочных расходов.

Удобнее начинать пользоваться моей схемой с первого числа месяца. Чтобы ее запустить, на счет № 1 нужно положить стартовый капитал, равный ежемесячным расходам. В примере с Натальей это 33 391 ₽.

Далее мы распределяем эту сумму по дополнительным счетам — сразу откладываем на среднесрочные и долгосрочные расходы. А остаток переводим на счет № 2 для краткосрочных расходов, эти деньги можно тратить в текущем месяце.

Все деньги, которые продолжают поступать, мы сохраняем на счете № 1: нельзя тратить новые поступления. Так к концу месяца на счете № 1 снова образуется сумма, необходимая вам на ежемесячные расходы. Первого числа следующего месяца вы повторно распределите деньги со счета № 1 по дополнительным счетам, а остаток переведете на краткосрочные расходы. В итоге история «получил — потратил» закончится, и вы точно будете знать, какой суммой располагаете в следующем месяце.

Так как доходы у фрилансера каждый месяц разные, в какой-то период они могут быть больше ежемесячных расходов, в какой-то — меньше. В первом случае вы будете расходовать только сумму ежемесячных трат, а остальное откладывать в «подушку». Во втором — достанете из этой «подушки» недостающую сумму.

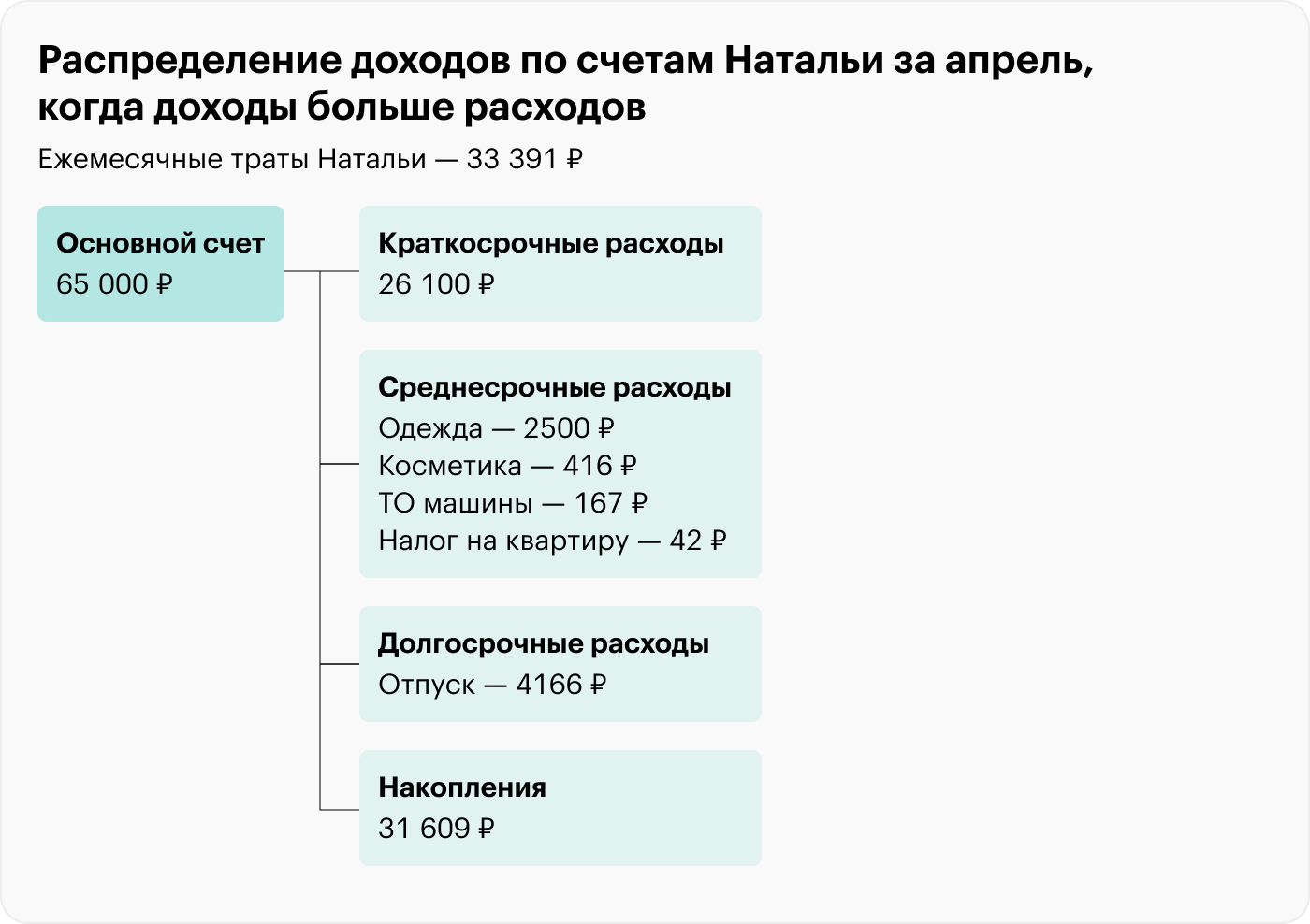

- Разберем мою схему на примере копирайтера Натальи. Весь апрель с первого числа она копит деньги на чете № 1. К 30 апреля там образуется 65 000 ₽.

- Сумму на ежемесячные траты — 26 100 ₽ — она сохраняет на счете для краткосрочных расходов.

- Среднесрочные расходы Натальи — 37 500 ₽. Она открывает четыре дополнительных счета под каждую категорию таких расходов: одежду, косметику, ТО машины и налог на квартиру. Помним, что эти деньги она планирует тратить раз в год, то есть каждый месяц она должна откладывать 1/12 от необходимых сумм.

- Также у Натальи есть долгосрочные расходы на отпуск через три года. Она планирует накопить 150 000 ₽, поэтому открывает еще один дополнительный счет «Отпуск» и каждый месяц переводит на него 1/36 суммы — 4166 ₽.

Сколько денег на среднесрочные расходы нужно отложить Наталье

| Счет | Накопить за год — 37 500 ₽ | Откладывает в месяц — 1/12 суммы |

|---|---|---|

| Одежда | 30 000 ₽ | 2500 ₽ |

| Косметика | 5000 ₽ | 416 ₽ |

| ТО машины | 2000 ₽ | 167 ₽ |

| Налог на квартиру | 500 ₽ | 42 ₽ |

Сколько денег на среднесрочные расходы нужно отложить Наталье

| Одежда | |

| Накопить за год | 30 000 ₽ |

| Откладывает в месяц | 2500 ₽ |

| Косметика | |

| Накопить за год | 5000 ₽ |

| Откладывает в месяц | 416 ₽ |

| ТО машины | |

| Накопить за год | 2000 ₽ |

| Откладывает в месяц | 167 ₽ |

| Налог на квартиру | |

| Накопить за год | 500 ₽ |

| Откладывает в месяц | 42 ₽ |

Что делать в месяце, когда расходы меньше доходов. Не нужно стремиться потратить подчистую все, что заработано, ведь мы помним, что доходы у фрилансера нестабильны и в следующем месяце денег может не хватить. Поэтому со счета № 1 Наталья распределяет необходимые траты, а излишек откладывает на счет «Подушка».

Так, на счете № 1 остается столько:

- 65 000 ₽ − (3125 ₽ + 4166 ₽ + 26 100 ₽) = 31 609 ₽

Эту сумму Наталья откладывает на счет «Подушка».

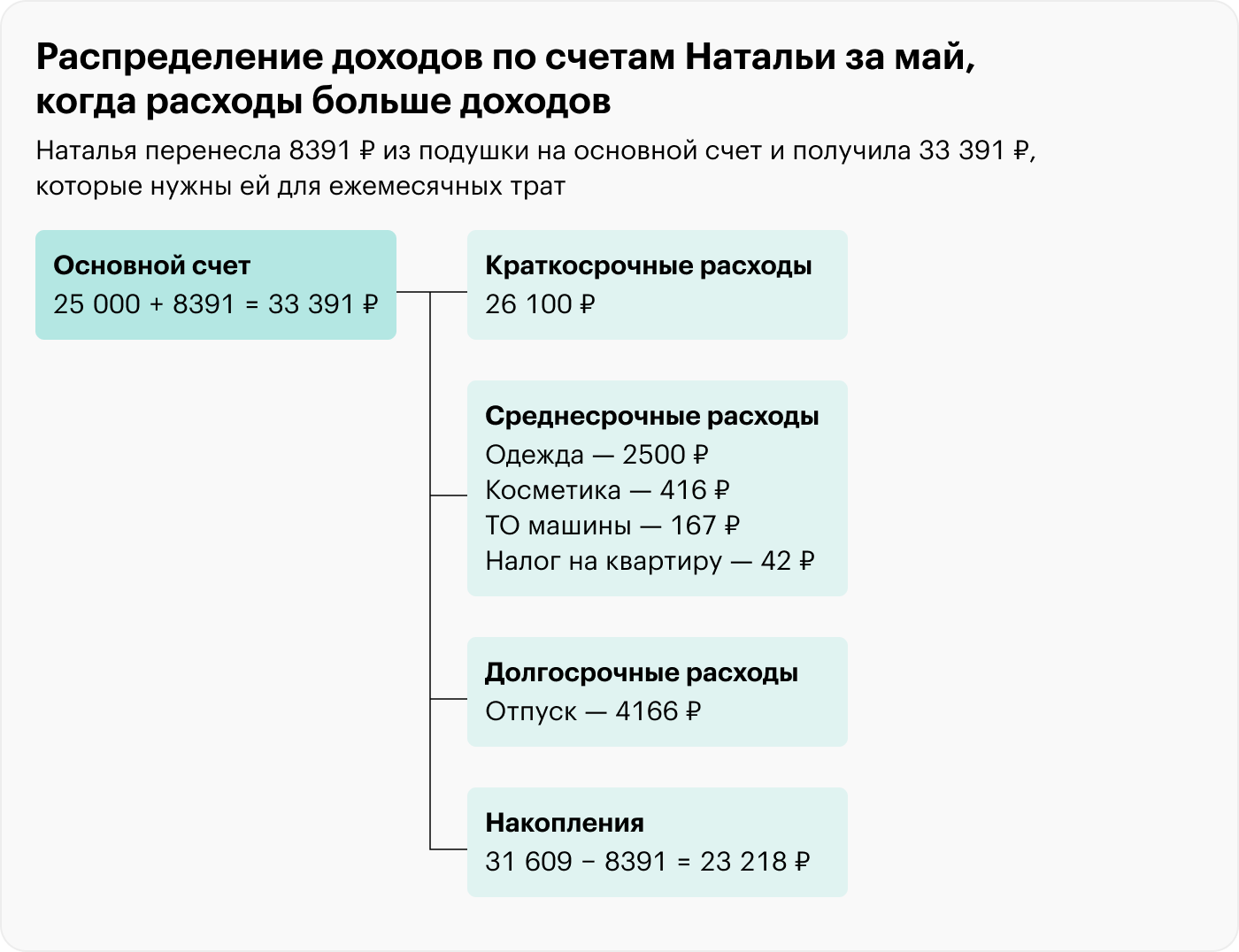

Что делать в месяце, когда расходы больше доходов. В мае Наталья точно так же копит все деньги на счете № 1. Но к 31 числу на нем оказывается всего 25 000 ₽, а ежемесячные траты остаются прежними — 33 391 ₽.

Поэтому сначала Наталья добавляет на счет № 1 недостающую сумму из «Подушки» — 8391 ₽, а затем распределяет ее так же, как в прошлом месяце.

Что делать в месяце, когда расходы больше доходов, а подушки еще нет. Временно прощаемся с долгосрочными и среднесрочными расходами и откладываем деньги только на краткосрочные.

А если дела Натальи пойдут в гору и она каждый месяц будет получать больше, чем тратить, она сможет оптимизировать расходы. Например, больше откладывать на отпуск — тогда у нее выйдет быстрее поехать в путешествие — или добавить какую-то новую категорию расходов. Но схема действий останется та же: сначала копим, потом распределяем, потом тратим.

Как выбрать банковские продукты

Для управления счетами лучше выбирать банк с такими условиями:

- можно открывать и закрывать неограниченное количество счетов из мобильного приложения;

- есть проценты на остаток по счету;

- высокие проценты по вкладам;

- есть кэшбэк и дополнительные плюсы;

- можно открыть брокерский счет.

Для среднесрочных расходов лучше открывать накопительные счета, которые можно пополнять на любую сумму, а также в любой момент снимать деньги без ограничений. Ставка по таким вкладам обычно небольшая, на уровне 5% в зависимости от банка. Но главное здесь — доступность денег, а накопления — приятный бонус.

Для долгосрочных расходов лучше открывать вклады с большей доходностью. В зависимости от ключевой ставки и от банка ставка будет в среднем 7—9% годовых. Основная задача здесь — сохранить и приумножить, поэтому невозможность снять деньги в любой момент играет на руку. Но и в этом случае стоит выбирать такой вклад, который можно закрыть досрочно без каких-либо штрафов.

Если следовать схеме пока невозможно

Чтобы «запустить» схему, нужно в первый раз положить на счет № 1 сумму, равную ежемесячному расходу. Но где ее взять? Здесь два варианта, оптимистичный и пессимистичный. Оптимистичный — это взять из заначки, подушки безопасности или получить деньги от кого-то в подарок.

А пессимистичный вариант — это если денег нет и достать их неоткуда. Вот три моих варианта, как их найти:

- Расхламить жилье и распродать вещи. Генеральная уборка очищает рабочее пространство, прибавляет энергии и одновременно избавляет от хлама. Без жалости расставайтесь с тем, чем не пользуетесь больше полугода. Вещи в хорошем состоянии можно продать на «Авито», «Юле» и в городских пабликах. А вырученные деньги отложить на счет № 1.

- Научиться копить. С каждого поступления откладывайте хотя бы 10%. Если делать это регулярно даже с маленьких выплат, сумма будет незаметна для бюджета. По возможности откладывайте больше 10%. Напрячься и накопить нужно всего один раз — для первого пополнения счета № 1. Потом станет легче копить на более крупные желания, ведь у вас уже будет основа.

- Оптимизировать расходы, а все сэкономленное откладывать на счет № 1. Причем этот пункт можно и нужно использовать даже после того, как схема начнет работать.

Как оптимизировать расходы

Откажитесь от лишних трат. Детально посмотрите, куда уходят деньги, какие товары вы покупаете чаще всего и можно ли от чего-то отказаться. Но не нужно урезать бюджет просто так — загляните в себя и поймите, что и почему вы покупаете.

Допустим, во время анализа трат вы заметили, что каждый день покупаете капучино в кофейне у дома. Это не жизненно необходимая покупка. Расскажу, что можно сделать в разных ситуациях.

Вариант 1. Кофейня позволяет продуктивно провести полчаса-час, не оплачивая коворкинг. А еще вы любите именно этот капучино. Он для вас — утренний ритуал, который настраивает на новый день и включает в работу. Приготовить дома такой же нет возможности, ведь самые простые капсульные кофемашины стоят от 10 000 ₽, да и вообще вам важно вырваться из дома, где муж и дети мешают работать.

В этом случае не стоит отказываться от траты. Во-первых, вы и так неплохо экономите: на аренде коворкинга — в среднем 200 ₽ в час, на кофемашине — от 30 ₽ в день в зависимости от того, за какой срок она окупится. Во-вторых, не стоит снижать качество жизни и делать ее хуже намеренно.

Вариант 2. Вам неважно, где именно пить кофе. Главное — просто его выпить. В этом случае можно открыть дополнительный счет и накопить, например, на капсульную кофемашину либо взять деньги со счета «Подушка». Допустим, вы выберете бюджетный вариант за 10 000 ₽.

Ежемесячно нужно будет покупать капучино в капсулах: четырех коробок по восемь штук хватит на 32 дня — они стоят 2400 ₽. В этом случае расходы на кофе получатся такими:

- 2400 ₽ / 30 = 80 ₽ в день

- 2400 ₽ × 12 = 28 800 ₽ в год

Если раньше каждый день вы пили кофе в кафе за 200 ₽, то тратили столько:

- 200 ₽ × 30 = 6000 ₽ в месяц

- 6000 ₽ × 12 = 72 000 ₽ в год

Когда пьете кофе дома, вы экономите:

- 6000 ₽ − 2400 ₽ = 3600 ₽ в месяц

- 72 000 ₽ − 28 800 ₽ = 43 200 ₽ в год

Вариант 3. Вы поняли, что покупаете кофе только потому, что без заказа сидеть неудобно. В этом случае смело прощайтесь с тратой. Она не приносит удовольствия, а только сжирает бюджет.

По такому принципу проверьте все покупки. Оставьте жизненно необходимые и приятные расходы. Все, что покупается для галочки, уберите.

Сравнивайте цены в разных магазинах. Раньше люди точно знали, что сколько стоит и какую сумму они оставят в продуктовом, потому что сложно незаметно потратить деньги, когда нужно рассчитываться наличными в разных отделах. А в современных сетевых магазинах можно купить одновременно все, не заглядывая в кошелек. Удобно приобретать все в одном месте, но за это мы часто переплачиваем.

Как-то я расспросила родственников и друзей, помнят ли они цены в других магазинах, кроме тех, куда ходят по привычке. Оказалось, только единицы знают точную стоимость привычных товаров даже в своем магазине, а назвать примерный диапазон могут около 40%. При этом почти все уверены, что в сетевых магазинах товары дешевле.

Но это не совсем так. Сравните цены в «Пятерочке» и «Красном и белом».

Разница цен на одни и те же продукты — до 48%. А если обойти маленькие частные лавочки, можно найти товары еще дешевле. Поэтому изучите ценники и выберите несколько действительно выгодных магазинов в своем районе. А чтобы не схватить лишнего, ходите за покупками со списком — он убережет от импульсивных трат и поможет сэкономить еще.

Пользуйтесь скидочными картами и акциями. Бонусные карты выдают почти все крупные магазины, и обычно их можно добавить в мобильное приложение. Акции и распродажи можно отслеживать на сайтах вроде «Скидки-онлайн», «Купоники» и «Едадила». И не стесняйтесь пользоваться бесплатными предложениями: к примеру, сейчас онлайн-кинотеатры «Иви» и «Премьер» предлагают оформить бесплатную подписку от двух недель до месяца. «Литрес» предлагает новым пользователям абонемент на месяц за 1 ₽.

Отключите ненужные сервисы. Проверьте платные приложения на телефоне, компьютере, лишние опции в тарифах сотовой связи. Откажитесь от всего, чем не пользовались последние три месяца.

Оформите налоговый вычет. Можно вернуть часть уплаченных налогов за обучение, лечение, недвижимость и другие категории, тем самым увеличивая доход.

Как оптимизировать расходы с помощью банковских продуктов

Чтобы следовать своей схеме и заставлять деньги работать, я пользуюсь дебетовыми картами, накопительным счетом и вкладом, а также получаю кэшбэк.

Дебетовые карты. Для счета с краткосрочными расходами можно открыть дебетовую карту, она приносит дополнительный доход в виде процентов на остаток по счету. Например, по карте Tinkoff Black можно получать 5% годовых с подписками Pro и Premium.

Накопительные счета и вклады работают по схеме сложного процента. То есть он начисляется не только на ту сумму, которую я положила, но и на начисленные проценты. Сложный процент я рассчитываю в онлайн-калькуляторе. Рассмотрим, как это работает, на примере копирайтера Натальи.

В течение трех лет Наталья ежемесячно откладывает на вклад 4166 ₽ под 10% годовых. Если бы мы брали обычный процент, то через три года Наталья заработала бы столько:

- 3 × ((4166 × 12) + 10%) = 3 × 54 991,2 = 164 973,6 ₽

Со сложным процентом Наталья заработает такие суммы:

- В первый месяц: 4166 + (10% / 12 месяцев) = 4166 + 0,83 % = 4200,6 ₽.

- Во второй месяц: 4200,6 + 0,83% = 4235,5 ₽.

- В третий месяц: 4232,5 + 0,83% = 4267,6 ₽.

За три года сумма составит 175 513,59 ₽. Это на 10 540 ₽ больше, чем если бы деньги лежали без капитализации.

Процентные ставки в разных банках варьируются. При выборе стоит обратить внимание не только на размер ставки, но и на минимальную сумму пополнения. Например, когда я пишу эту статью, в «Альфа-банке», «Газпромбанке», «Открытии» и ряде других банков можно внести на вклад сумму от 1 ₽. А вот «Совкомбанк» разрешит вложить не меньше 10 000 ₽.

Кэшбэк. Вроде бы очевидный бонус. Большой процент кэшбэка — хорошо, маленький — не очень. Поэтому, естественно, стоит выбирать карту, которая дает больший кэшбэк. Но здесь я рекомендую найти банк, в котором можно возвращать живые деньги, а не бонусы.

Например, в Сбере нет кэшбэка рублями, есть только бонусами «Спасибо». Чтобы получать кэшбэк 0,5% за все покупки, нужно тратить с карты от 5000 ₽ в месяц. При этом хотя бы 75% от суммы должно быть потрачено именно на покупки, а не снято в банкомате.

Потратить бонусы «Спасибо» тоже можно лишь в магазинах-партнерах. А обмен на рубли доступен только тем клиентам банка, которые выполняют все следующие условия:

- Тратят по карте от 5000 ₽ в месяц.

- Траты по карте составляют хотя бы 90% от всех списаний.

- Хотя бы раз в месяц пополняют вклад в Сбере.

- Хотя бы раз в месяц оплачивают какую-то услугу через «Сбербанк-онлайн».

Обмен бонусов на рубли невыгодный: 1 бонус равен 50 копейкам. То есть за 1000 бонусов «Спасибо» можно получить только 500 ₽.

А, например, в Тинькофф Банке кэшбэк только рублями. Каждый месяц всем клиентам предлагают семь категорий кэшбэка, а если есть подписки Pro и Premium, то восемь. Из них можно выбрать и подключить четыре, среди которых есть и 1% на все покупки. Кэшбэк на траты в других выбранных категориях обычно 5%. Но бывают и исключения: однажды можно было выбрать 12% за покупки на «Яндекс-маркете».

Без подписок можно получить максимум 3000 ₽ кэшбэка в месяц по выбранным категориям. С подпиской Pro — 5000 ₽, Premium — 30 000 ₽. Живые деньги удобнее бонусов: их можно переводить на счет № 1 и увеличивать свой доход. А можно сразу откладывать на долгосрочные накопления или инвестировать.

Запомнить

- Записывайте все доходы и расходы в приложении для ведения бюджета. Вы увидите, сколько точно зарабатываете, и поймете, от каких трат сможете отказаться без ущерба.

- Проанализируйте расходы более детально: какие траты возникают каждый месяц, периодически и раз в несколько лет. Это поможет понять, сколько вам нужно зарабатывать и откладывать, чтобы на все хватало и не возникало постоянного ощущения, будто деньги утекают.

- Заведите отдельные счета для каждой цели, так удобнее управлять финансами. Выберите банк, в котором есть возможность открытия нескольких счетов, высокие проценты на остаток по счету, по вкладам и другие опции, которые приумножат ваши деньги.

- В течение месяца новые поступления тратить нельзя. Все накопления распределяйте по счетам в начале следующего месяца. Так вы точно будете знать, какими деньгами располагаете.

- Оптимизируйте расходы. Сравнивайте цены в магазинах и покупайте там, где выгоднее. Пользуйтесь скидочными картами, отключите ненужные сервисы, оформите налоговый вычет, выберите банк с кэшбэком и другими плюсами.

Хотите написать такую статью для Т—Ж? Любой процесс, в котором в каком-то виде участвуют деньги, можно превратить в тему для Тинькофф Журнала. Прочитайте наш мануал для авторов и приносите заявку на статью.