Продать квартиру, купить облигации и на эти деньги снимать квартиру — где подвох?

Замучила поиск на сайте, поэтому еще спрошу. Есть квартира, которая стоит 6 млн рублей. Надо платить налог и квартплату.

Математический расчет говорит: можно продать квартиру, положить 6 млн на брокерский счет, купить ОФЗ с доходностью под 9—10% — второго эшелона типа «Энела» и «Башнефти». Доход составит 600 тысяч рублей в год — по 50 тысяч в месяц в среднем. На эти деньги можно снимать квартиру и не думать о налоге, квартплате, капремонте. Счетчики и косметический ремонт не учитываю.

Где подвох?

Из вашего вопроса неясно, эта квартира стоимостью 6 млн рублей — ваше единственное жилье или нет. Предположу, что да.

Вообще, я считаю, что у человека или семьи обязательно должно быть хоть какое-то собственное жилье. Это полезно на случай непредвиденных жизненных обстоятельств: будет крыша над головой, а это уже немало.

Квартира не обязательно должна быть с шикарным ремонтом и находиться в новом доме — «бабушкин» ремонт в хорошей локации тоже подойдет. В этой квартире даже необязательно жить самому — можно ее сдавать.

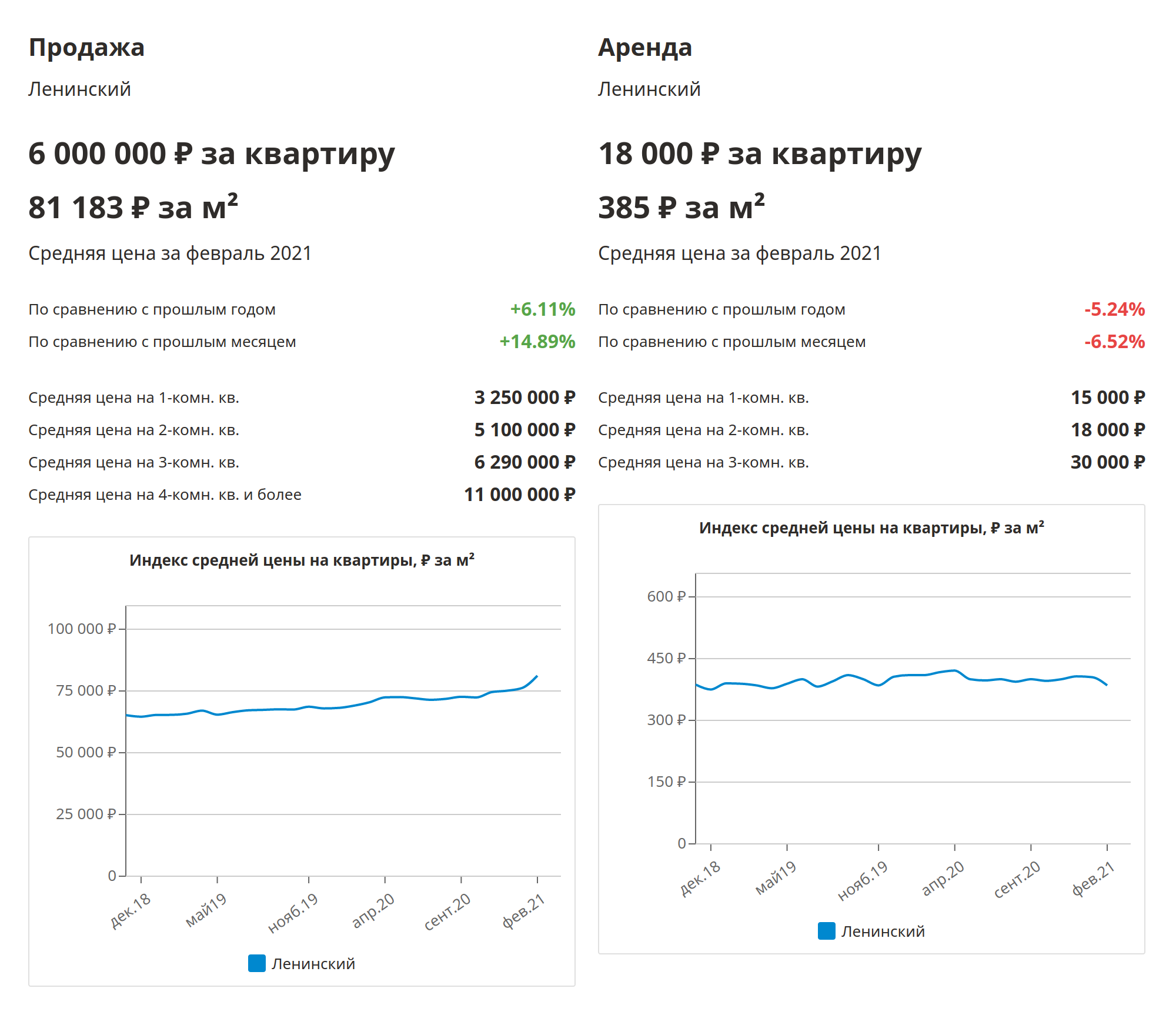

Но давайте посчитаем, может ли быть выгодно продать основное жилье, инвестировать полученные деньги и снимать квартиру на доход от этого капитала. Я сделаю расчеты для Перми: я там живу и хорошо ориентируюсь в ценах на недвижимость, а цена 6 млн выглядит реалистичной и для моего города.

Сколько стоит снять и содержать жилье

Если исходить из статистики цен предложений на «Домофонде», основанных на данных «Авито» и других открытых источников, то около 6 млн рублей стоит трехкомнатная квартира в центральном районе Перми. Если вы продадите эту квартиру и захотите снять похожую, с вас запросят примерно 30 тысяч в месяц, или около 360 тысяч рублей в год.

Коммунальные платежи и расходы на интернет, домофон и т. д. в такой квартире составят еще около 9 тысяч рублей в месяц, или примерно 108 тысяч в год. Часть этих платежей может входить в стоимость аренды — смотря как договоритесь с арендодателем. Итого можно ориентироваться примерно на 100 тысяч рублей в год.

Получается, что если бы вы снимали квартиру в Перми и оплачивали расходы на ее содержание, то тратили бы примерно 460 тысяч в год, из которых 360 тысяч — это расходы, возникшие из-за продажи жилья. В месяц надо примерно 38 300 ₽.

Вам нужно посчитать то же самое для города, где вы живете, и квартиры, которая вас интересует.

Что даст вложение 6 млн рублей

Те 6 млн рублей, которые вы получите от продажи квартиры, вы хотите вложить в ценные бумаги. Из инвестиционных вариантов стоит рассматривать только те, что обеспечивают прогнозируемый денежный поток, который в идеале будет выплачиваться ежемесячно.

Вы в целом правы, что решили посмотреть в сторону облигаций. Именно по ним денежный поток и процент доходности фиксируются в момент покупки и позволяют просчитать, когда и сколько денег вы будете получать. При этом доходность облигаций обычно выше, чем у вкладов.

Вы пишете, что хотите вложить деньги в облигации под 9—10% годовых, чтобы получать порядка 600 тысяч рублей в год. Но вам подойдут далеко не все облигации.

ОФЗ сейчас не дают такую доходность. На 26 марта 2021 года самые длинные ОФЗ — с наибольшей дюрацией — дадут почти 7,2% годовых. Если вложите 6 млн рублей в такие бумаги, это принесет около 430 тысяч в год — меньше, чем вам надо.

Еще стоит учесть, что с 2021 года изменилось налогообложение облигаций. С 1 января удерживают НДФЛ с процентов по всем таким бумагам. Если вспомнить про налог с купонов, то доходности длинных ОФЗ вам не хватит.

Более короткие ОФЗ с дюрацией 2—3 года тем более не подойдут. Они обеспечат только 5,5—6% годовых, и это без учета НДФЛ с купонов.

Значит, надо смотреть в сторону более доходных, а значит, и более рискованных вариантов. Это корпоративные облигации, которые выпускают в основном сравнительно небольшие компании.

В таблице ниже я спрогнозировал возможный денежный поток, который можно получить от корпоративных облигаций в текущей рыночной ситуации. Чтобы их подобрать, я воспользовался новой версией своей таблицы поиска ликвидных облигаций — просто отобрал верхние строчки по ликвидности при заданных параметрах:

- 8% < доходность < 14%;

- 97% < цена < 102%;

- 12 месяцев < дюрация < 36 месяцев;

- объем сделок в каждый из 15 последних дней (c 11.03.2021) > 300 шт.;

- поиск в Т0, Т+, Т+ (USD) — основной режим — безадрес.

Все данные приведены на 25 марта 2021 года по цене закрытия. Цены указаны с учетом накопленного купонного дохода. Это важно, потому что при покупке платится не только цена облигации, но и НКД.

Никакой углубленный анализ я не проводил, и конкретные бумаги взял, чтобы показать реальный денежный поток на два года вперед от конкретных бумаг. Это просто пример, а не рекомендация.

Возможный денежный поток, который можно получить от корпоративных облигаций, по данным на март 2021 года

| Облигация | Дата погашения или оферты | ISIN | Цена | Цена 300 облигаций | Доходность |

|---|---|---|---|---|---|

| MT-FREE-02 | 21 мая 2021 | RU000A102DK3 | 1033 ₽ | 310 017 ₽ | 9,99% |

| АБЗ-1 001Р-01 | 25 декабря 2023 | RU000A102LW1 | 1002 ₽ | 300 600 ₽ | 12,43% |

| АПРИ Флай Плэнинг АО БО-П04 | 20 декабря 2023 | RU000A102KR3 | 1007 ₽ | 302 214 ₽ | 13,39% |

| Аэрофьюэлз 001Р-01 | 28 февраля 2027 | RU000A102T97 | 1012 ₽ | 303 507 ₽ | 9,38% |

| ВИС ФИНАНС БО-П01 | 12 октября 2027 | RU000A102952 | 1013 ₽ | 303 993 ₽ | 9,52% |

| ГК Пионер БО 001P-04 | 11 декабря 2023 | RU000A1016F5 | 1020 ₽ | 305 979 ₽ | 9,88% |

| ГК Пионер БО 001P-05 | 17 декабря 2024 | RU000A102KG6 | 1001 ₽ | 300 330 ₽ | 10,13% |

| ГК Самолет БО-П09 | 15 февраля 2024 | RU000A102RX6 | 1018 ₽ | 305 511 ₽ | 8,92% |

| КИВИ Финанс 001P-01 | 10 октября 2023 | RU000A1028C7 | 1015 ₽ | 304 407 ₽ | 8,95% |

| Легенда БО 001P-02 | 14 марта 2023 | RU000A101GW3 | 1018 ₽ | 305 526 ₽ | 10,16% |

| Лизинг-Трейд 001P-01 | 7 января 2023 | RU000A101CB6 | 1017 ₽ | 305 151 ₽ | 11,72% |

| МФК Займер — 01 | 17 февраля 2024 | RU000A102TL7 | 1014 ₽ | 304 089 ₽ | 13,32% |

| Онлайн Микрофинанс 03 | 2 ноября 2023 | RU000A102CZ3 | 1004 ₽ | 301 233 ₽ | 13,24% |

| ОР ООО 001P-01 | 22 сентября 2022 | RU000A100V61 | 1015 ₽ | 304 566 ₽ | 11,27% |

| Русская Аквакультура 001Р-01 | 6 марта 2024 | RU000A102TT0 | 1005 ₽ | 301 575 ₽ | 9,71% |

| Селектел 001P-01R | 22 февраля 2024 | RU000A102SG9 | 1007 ₽ | 302 175 ₽ | 8,68% |

| ТД РКС-Сочи 002Р-01 | 20 декабря 2023 | RU000A102KQ5 | 1007 ₽ | 302 163 ₽ | 12,86% |

| ТФН 01 | 6 февраля 2024 | RU000A102QY6 | 1015 ₽ | 304 614 ₽ | 12,57% |

| ФПК Гарант-Инвест БО 001P-05 | 5 апреля 2024 | RU000A1005T9 | 904 ₽ | 271 203 ₽ | 12,58% |

| ЯТЭК 001Р-01 | 31 октября 2023 | RU000A102B48 | 1041 ₽ | 312 300 ₽ | 8,37% |

Возможный денежный поток, который можно получить от корпоративных облигаций, по данным на март 2021 года

| MT-FREE-02 | |

| Дата погашения или оферты | 21 мая 2021 |

| ISIN | RU000A102DK3 |

| Цена | 1033 ₽ |

| Цена 300 облигаций | 310 017 ₽ |

| Доходность | 9,99% |

| АБЗ-1 001Р-01 | |

| Дата погашения или оферты | 25 декабря 2023 |

| ISIN | RU000A102LW1 |

| Цена | 1002 ₽ |

| Цена 300 облигаций | 300 600 ₽ |

| Доходность | 12,43% |

| АПРИ Флай Плэнинг АО БО-П04 | |

| Дата погашения или оферты | 20 декабря 2023 |

| ISIN | RU000A102KR3 |

| Цена | 1007 ₽ |

| Цена 300 облигаций | 302 214 ₽ |

| Доходность | 13,39% |

| Аэрофьюэлз 001Р-01 | |

| Дата погашения или оферты | 28 февраля 2027 |

| ISIN | RU000A102T97 |

| Цена | 1012 ₽ |

| Цена 300 облигаций | 303 507 ₽ |

| Доходность | 9,38% |

| ВИС ФИНАНС БО-П01 | |

| Дата погашения или оферты | 12 октября 2027 |

| ISIN | RU000A102952 |

| Цена | 1013 ₽ |

| Цена 300 облигаций | 303 993 ₽ |

| Доходность | 9,52% |

| ГК Пионер БО 001P-04 | |

| Дата погашения или оферты | 11 декабря 2023 |

| ISIN | RU000A1016F5 |

| Цена | 1020 ₽ |

| Цена 300 облигаций | 305 979 ₽ |

| Доходность | 9,88% |

| ГК Пионер БО 001P-05 | |

| Дата погашения или оферты | 17 декабря 2024 |

| ISIN | RU000A102KG6 |

| Цена | 1001 ₽ |

| Цена 300 облигаций | 300 330 ₽ |

| Доходность | 10,13% |

| ГК Самолет БО-П09 | |

| Дата погашения или оферты | 15 февраля 2024 |

| ISIN | RU000A102RX6 |

| Цена | 1018 ₽ |

| Цена 300 облигаций | 305 511 ₽ |

| Доходность | 8,92% |

| КИВИ Финанс 001P-01 | |

| Дата погашения или оферты | 10 октября 2023 |

| ISIN | RU000A1028C7 |

| Цена | 1015 ₽ |

| Цена 300 облигаций | 304 407 ₽ |

| Доходность | 8,95% |

| Легенда БО 001P-02 | |

| Дата погашения или оферты | 14 марта 2023 |

| ISIN | RU000A101GW3 |

| Цена | 1018 ₽ |

| Цена 300 облигаций | 305 526 ₽ |

| Доходность | 10,16% |

| Лизинг-Трейд 001P-01 | |

| Дата погашения или оферты | 7 января 2023 |

| ISIN | RU000A101CB6 |

| Цена | 1017 ₽ |

| Цена 300 облигаций | 305 151 ₽ |

| Доходность | 11,72% |

| МФК Займер — 01 | |

| Дата погашения или оферты | 17 февраля 2024 |

| ISIN | RU000A102TL7 |

| Цена | 1014 ₽ |

| Цена 300 облигаций | 304 089 ₽ |

| Доходность | 13,32% |

| Онлайн Микрофинанс 03 | |

| Дата погашения или оферты | 2 ноября 2023 |

| ISIN | RU000A102CZ3 |

| Цена | 1004 ₽ |

| Цена 300 облигаций | 301 233 ₽ |

| Доходность | 13,24% |

| ОР ООО 001P-01 | |

| Дата погашения или оферты | 22 сентября 2022 |

| ISIN | RU000A100V61 |

| Цена | 1015 ₽ |

| Цена 300 облигаций | 304 566 ₽ |

| Доходность | 11,27% |

| Русская Аквакультура 001Р-01 | |

| Дата погашения или оферты | 6 марта 2024 |

| ISIN | RU000A102TT0 |

| Цена | 1005 ₽ |

| Цена 300 облигаций | 301 575 ₽ |

| Доходность | 9,71% |

| Селектел 001P-01R | |

| Дата погашения или оферты | 22 февраля 2024 |

| ISIN | RU000A102SG9 |

| Цена | 1007 ₽ |

| Цена 300 облигаций | 302 175 ₽ |

| Доходность | 8,68% |

| ТД РКС-Сочи 002Р-01 | |

| Дата погашения или оферты | 20 декабря 2023 |

| ISIN | RU000A102KQ5 |

| Цена | 1007 ₽ |

| Цена 300 облигаций | 302 163 ₽ |

| Доходность | 12,86% |

| ТФН 01 | |

| Дата погашения или оферты | 6 февраля 2024 |

| ISIN | RU000A102QY6 |

| Цена | 1015 ₽ |

| Цена 300 облигаций | 304 614 ₽ |

| Доходность | 12,57% |

| ФПК Гарант-Инвест БО 001P-05 | |

| Дата погашения или оферты | 5 апреля 2024 |

| ISIN | RU000A1005T9 |

| Цена | 904 ₽ |

| Цена 300 облигаций | 271 203 ₽ |

| Доходность | 12,58% |

| ЯТЭК 001Р-01 | |

| Дата погашения или оферты | 31 октября 2023 |

| ISIN | RU000A102B48 |

| Цена | 1041 ₽ |

| Цена 300 облигаций | 312 300 ₽ |

| Доходность | 8,37% |

Получился портфель из 20 выпусков облигаций эмитентов из разных отраслей: производства, строительства, финансов и т. д. Вес выпусков в портфеле примерно одинаковый.

Спрогнозированные выплаты для этих облигаций с марта 2021 года на два года вперед без учета выплаты номиналов

| Месяцы | Совокупные выплаты | Выплаты после налога |

|---|---|---|

| Март, 2021 | 8976 ₽ | 7809 ₽ |

| Апрель, 2021 | 30 132 ₽ | 26 214 ₽ |

| Май, 2021 | 45 582 ₽ | 39 656 ₽ |

| Июнь, 2021 | 76 620 ₽ | 66 659 ₽ |

| Июль, 2021 | 29 859 ₽ | 25 977 ₽ |

| Август, 2021 | 47 679 ₽ | 41 480 ₽ |

| Сентябрь, 2021 | 90 831 ₽ | 79 023 ₽ |

| Октябрь, 2021 | 26 406 ₽ | 22 973 ₽ |

| Ноябрь, 2021 | 42 501 ₽ | 36 976 ₽ |

| Декабрь, 2021 | 72 717 ₽ | 63 264 ₽ |

| Январь, 2022 | 25 953 ₽ | 22 579 ₽ |

| Февраль, 2022 | 41 454 ₽ | 36 065 ₽ |

| Март, 2022 | 83 862 ₽ | 72 960 ₽ |

| Апрель, 2022 | 25 365 ₽ | 22 067 ₽ |

| Май, 2022 | 42 501 ₽ | 36 976 ₽ |

| Июнь, 2022 | 66 090 ₽ | 57 498 ₽ |

| Июль, 2022 | 24 984 ₽ | 21 736 ₽ |

| Август, 2022 | 45 291 ₽ | 39 403 ₽ |

| Сентябрь, 2022 | 66 741 ₽ | 58 064 ₽ |

| Октябрь, 2022 | 21 420 ₽ | 18 635 ₽ |

| Ноябрь, 2022 | 43 194 ₽ | 37 579 ₽ |

| Декабрь, 2022 | 43 050 ₽ | 37 453 ₽ |

| Январь, 2023 | 17 733 ₽ | 15 427 ₽ |

| Февраль, 2023 | 33 882 ₽ | 29 477 ₽ |

| Март, 2023 | 60 084 ₽ | 52 273 ₽ |

| Итого | 1 112 907 ₽ | 968 229 ₽ |

Спрогнозированные выплаты для этих облигаций с марта 2021 года на два года вперед без учета выплаты номиналов

| Март, 2021 | |

| Совокупные выплаты | 8976 ₽ |

| Выплаты после налога | 7809 ₽ |

| Апрель, 2021 | |

| Совокупные выплаты | 30 132 ₽ |

| Выплаты после налога | 26 214 ₽ |

| Май, 2021 | |

| Совокупные выплаты | 45 582 ₽ |

| Выплаты после налога | 39 656 ₽ |

| Июнь, 2021 | |

| Совокупные выплаты | 76 620 ₽ |

| Выплаты после налога | 66 659 ₽ |

| Июль, 2021 | |

| Совокупные выплаты | 29 859 ₽ |

| Выплаты после налога | 25 977 ₽ |

| Август, 2021 | |

| Совокупные выплаты | 47 679 ₽ |

| Выплаты после налога | 41 480 ₽ |

| Сентябрь, 2021 | |

| Совокупные выплаты | 90 831 ₽ |

| Выплаты после налога | 79 023 ₽ |

| Октябрь, 2021 | |

| Совокупные выплаты | 26 406 ₽ |

| Выплаты после налога | 22 973 ₽ |

| Ноябрь, 2021 | |

| Совокупные выплаты | 42 501 ₽ |

| Выплаты после налога | 36 976 ₽ |

| Декабрь, 2021 | |

| Совокупные выплаты | 72 717 ₽ |

| Выплаты после налога | 63 264 ₽ |

| Январь, 2022 | |

| Совокупные выплаты | 25 953 ₽ |

| Выплаты после налога | 22 579 ₽ |

| Февраль, 2022 | |

| Совокупные выплаты | 41 454 ₽ |

| Выплаты после налога | 36 065 ₽ |

| Март, 2022 | |

| Совокупные выплаты | 83 862 ₽ |

| Выплаты после налога | 72 960 ₽ |

| Апрель, 2022 | |

| Совокупные выплаты | 25 365 ₽ |

| Выплаты после налога | 22 067 ₽ |

| Май, 2022 | |

| Совокупные выплаты | 42 501 ₽ |

| Выплаты после налога | 36 976 ₽ |

| Июнь, 2022 | |

| Совокупные выплаты | 66 090 ₽ |

| Выплаты после налога | 57 498 ₽ |

| Июль, 2022 | |

| Совокупные выплаты | 24 984 ₽ |

| Выплаты после налога | 21 736 ₽ |

| Август, 2022 | |

| Совокупные выплаты | 45 291 ₽ |

| Выплаты после налога | 39 403 ₽ |

| Сентябрь, 2022 | |

| Совокупные выплаты | 66 741 ₽ |

| Выплаты после налога | 58 064 ₽ |

| Октябрь, 2022 | |

| Совокупные выплаты | 21 420 ₽ |

| Выплаты после налога | 18 635 ₽ |

| Ноябрь, 2022 | |

| Совокупные выплаты | 43 194 ₽ |

| Выплаты после налога | 37 579 ₽ |

| Декабрь, 2022 | |

| Совокупные выплаты | 43 050 ₽ |

| Выплаты после налога | 37 453 ₽ |

| Январь, 2023 | |

| Совокупные выплаты | 17 733 ₽ |

| Выплаты после налога | 15 427 ₽ |

| Февраль, 2023 | |

| Совокупные выплаты | 33 882 ₽ |

| Выплаты после налога | 29 477 ₽ |

| Март, 2023 | |

| Совокупные выплаты | 60 084 ₽ |

| Выплаты после налога | 52 273 ₽ |

| Итого | |

| Совокупные выплаты | 1 112 907 ₽ |

| Выплаты после налога | 968 229 ₽ |

За два года получится 1 112 907 ₽, или 968 229 ₽ после налога. В месяц в среднем будет 44 516 ₽, или 38 729 ₽ после налога. Все расчеты можно проверить в полной версии таблицы, которая включает аналитику портфеля.

Как я посчитал ранее, в Перми, чтобы снимать квартиру и оплачивать коммунальные услуги, надо около 38 300 ₽ в месяц. Таким образом, на деньги от продажи квартиры можно создать облигационный портфель, который даст нужную сумму для аренды другой квартиры.

Когда вы посчитаете расходы на съемную квартиру в вашем городе, может оказаться, что на доход от облигационного портфеля вам удастся снять жилье выше классом или в более удобном месте, чем сейчас. Либо вы снимете такую же квартиру или немного проще, а часть дохода от портфеля будет оставаться у вас.

Еще вы сможете легко менять место жительства, если захотите. Со съемной квартирой это легче, чем с квартирой в собственности.

О чем надо помнить и что может пойти не так

У этого подхода много проблем и рисков, которые обязательно стоит учесть.

Расходы на квартиру будут больше. Со временем стоимость аренды, скорее всего, будет расти. Коммунальные платежи тоже. Облигации же не будут приносить вам больший доход с каждым годом: размер купонов фиксирован, доходность к погашению заранее известна.

Это значит, что через какое-то время дохода от облигационного портфеля на аренду жилья хватать перестанет. Вероятно, вам придется постепенно продавать портфель, чтобы денег было достаточно.

Этот риск можно хотя бы частично устранить, если реинвестировать часть полученных купонов и наращивать портфель. Но тогда дохода от портфеля уже в самом начале на нужное вам жилье может не хватать.

Деньги от погашений надо реинвестировать. Периодически облигации из вашего портфеля будут гаситься по номиналу, при этом будет выплачиваться последний купон. Полученный номинал вам надо будет вложить в какие-то другие облигации. Значит, придется то и дело совершать сделки и выбирать, какие бумаги купить вместо погашенных.

Еще бывают бумаги с амортизацией, как, например, ФПК Гарант-Инвест БО 001P-05 из таблицы. Это значит, что будут частичные погашения, и деньги от них надо реинвестировать. В любом случае надо следить за портфелем.

При этом может быть так, что полученный номинал не удастся вложить с нужной вам доходностью и приемлемым уровнем риска. Никто не знает, какой будет ситуация на рынке через несколько лет.

Это довольно рискованный портфель. Более высокая доходность корпоративных облигаций по сравнению с ОФЗ связана с повышенным кредитным риском. Компании — менее надежный заемщик, чем государство.

Особенно сильно это проявляется, если речь идет про средние и маленькие предприятия. А в портфеле бумаги именно таких компаний — так называемые высокодоходные облигации. Дефолт по одной или двум облигациям заметно снизит доходность и приведет к тому, что денежный поток уменьшится.

Можно сделать портфель более диверсифицированным, например довести число бумаг разных эмитентов до 30, но тогда за ним будет сложнее следить. Можно снизить риск портфеля — выбрать более надежных заемщиков, например органы власти и крупнейшие компании, но тогда снизится доходность.

Платежи по облигациям поступают неравномерно и не всегда в начале или конце месяца. Наверняка вы обратили внимание, что деньги от облигационного портфеля, который я дал как пример, поступают каждый месяц разными суммами.

Дело в том, что купоны по облигациям выплачиваются с разной частотой, в разные даты и разного размера. Это может быть неудобно, если вам хочется каждый месяц получать фиксированную сумму: придется растягивать крупные поступления на пару месяцев, что требует некоторой дисциплины.

Может не хватить денег на покупку квартиры. Возможно, через какое-то время вы устанете от жизни в съемной квартире и захотите купить свою. Если распродадите облигационный портфель, можете обнаружить, что денег на свое жилье не хватает.

Дело в том, что недвижимость со временем дорожает, по крайней мере в крупных городах. При этом весь доход от ваших облигаций будет уходить на жизнь в съемной квартире, то есть портфель не будет расти. Чтобы купить квартиру, придется добавить деньги из других источников или взять ипотеку.

Портфель может быть меньше, чем вы думаете. Вы считаете, что можете продать квартиру за 6 млн рублей и вложить эти деньги в облигации. Но бывает, что квартиру можно продать за меньшую сумму, чем продавец изначально хочет.

Кроме того, возможно, что с дохода от продажи квартиры вам придется платить налог. А еще часть вырученных денег придется потратить на услуги риелтора, чтобы найти съемное жилье, переезд, необходимые вещи и т. д.

В итоге не исключено, что в облигации вы сможете вложить не 6 млн, а меньше, например 5,5 млн. Значит, портфель будет приносить меньше денег, чем вы рассчитывали. Или придется выбирать более доходные и, соответственно, более рискованные облигации.

Что в итоге

Продать квартиру, купить облигации и на доход от них снимать квартиру — в целом рабочая схема. Может быть, удастся даже снять квартиру более высокого класса, чем была, либо такую же или немного проще, но при этом иметь регулярный дополнительный доход.

Однако у такого подхода хватает проблем и рисков. Например, расходы на аренду и коммунальные платежи будут расти, а облигации не станут приносить больше денег. Или случится кризис, по каким-то облигациям объявят дефолты, и ваш капитал и денежный поток от него уменьшатся.

На мой взгляд, лучше иметь в собственности хоть какое-то жилье. Необязательно роскошное и в центре города, но в хорошем состоянии и свое. В случае чего у вас будет крыша над головой, и вы не будете сильно зависеть от ситуации на бирже. Кроме того, может быть полезно иметь постоянную регистрацию.

Советую тщательно обдумать, точно ли вы готовы идти на риск ради большей свободы в выборе места жительства и возможности не платить налог на имущество.