В 2022 году ключевая ставка колебалась от 9,5 до 20% и обратно. Вслед за этим скакали и ставки по ипотеке.

Экономика страны переживает тяжелые времена, поэтому Минфин не собирался продлевать программу льготной ипотеки под 7% в текущем виде. Между тем она была основным драйвером рынка недвижимости и существенно влияла на спрос. Но в декабре президент сообщил, что программу продлят, хотя и повысят ставку до 8%.

Расскажу, по каким ставкам сейчас выдают ипотеку, какую недвижимость выгоднее покупать, ждать ли дальше повышения цен или все-таки они будут снижаться.

Что вы узнаете

- Почему субсидированные ипотеки наводнили рынок

- Как менялись ставки по ипотеке в 2022 году

- Что произошло с первоначальным взносом

- Какие льготные ипотечные программы действуют в 2022 году на первичном рынке

- Ипотечные программы, которые работают и для первички, и для вторички

- Ипотека на вторичном рынке: что изменилось

- Как менялся спрос по типу недвижимости — на первичном и вторичном рынках

- Какое жилье покупали в ипотеку в 2022 году

- Цифровая ипотека — за ней будущее?

Почему субсидированные ипотеки наводнили рынок

За всю историю первичного рынка ипотека не развивалась так активно, как в последние два года — с 2020 года. Во многом рынок стимулировали ипотека с господдержкой и субсидированные программы, когда застройщик и банк предлагают почти нулевые ставки, не требуют первоначальный взнос или дают рассрочку на пару лет.

Вот самые популярные виды субсидированных программ в 2022 году от застройщиков.

Ипотека за 1 ₽, или «траншевая ипотека». Такую акцию запустили в октябре, и работает она так: заемщик в день подписания кредитного договора получает у банка символическую сумму для оплаты квартиры — обычно 100 ₽. До введения объекта в эксплуатацию, а это обычно два-три года после получения ипотеки, он платит условный платеж — 1 ₽ в месяц. Подробнее о такой программе мы рассказали в статье.

Ипотека с первоначальным взносом в рассрочку или без него. Работает это так: в день подписания кредитного договора заемщик вносит минимальный взнос и выплачивает его в течение следующих 12—24 месяцев, в зависимости от условий программы банка и застройщика. Например, такая акция есть у «Альфа-банка» с ГК «Инград». А взнос можно уплатить в течение 12 месяцев после оформления ипотеки.

Ипотека с минимальными ставками 0,01—3%. Займы с такими низкими ставками застройщики выдают по такой схеме: базовую цену объекта девелопер увеличит на 20—30%, то есть недвижимость подорожает. Благодаря этому банк получает определенную компенсацию за снижение ставки.

Такую ипотеку невыгодно гасить досрочно, так как стоимость квартиры уже завышена. Но тем, кто будет выплачивать ипотеку весь срок, она интересна за счет низкого ежемесячного платежа.

- Возьмем квартиру за 6 млн рублей и ставку по семейной ипотеке 6%. Ежемесячный платеж — 42 986 ₽, переплата по процентам за 20 лет — 4 316 205 ₽, а всего человек заплатит 10,3 млн рублей.

- Возьмем ту же квартиру с удорожанием 20%, то есть за 7,2 млн рублей, но при ставке 0,1% на те же 20 лет. Ежемесячный платеж — 30 302 ₽, а переплата — всего 72 538 ₽. Полная стоимость с процентами — в районе 7,3 млн рублей.

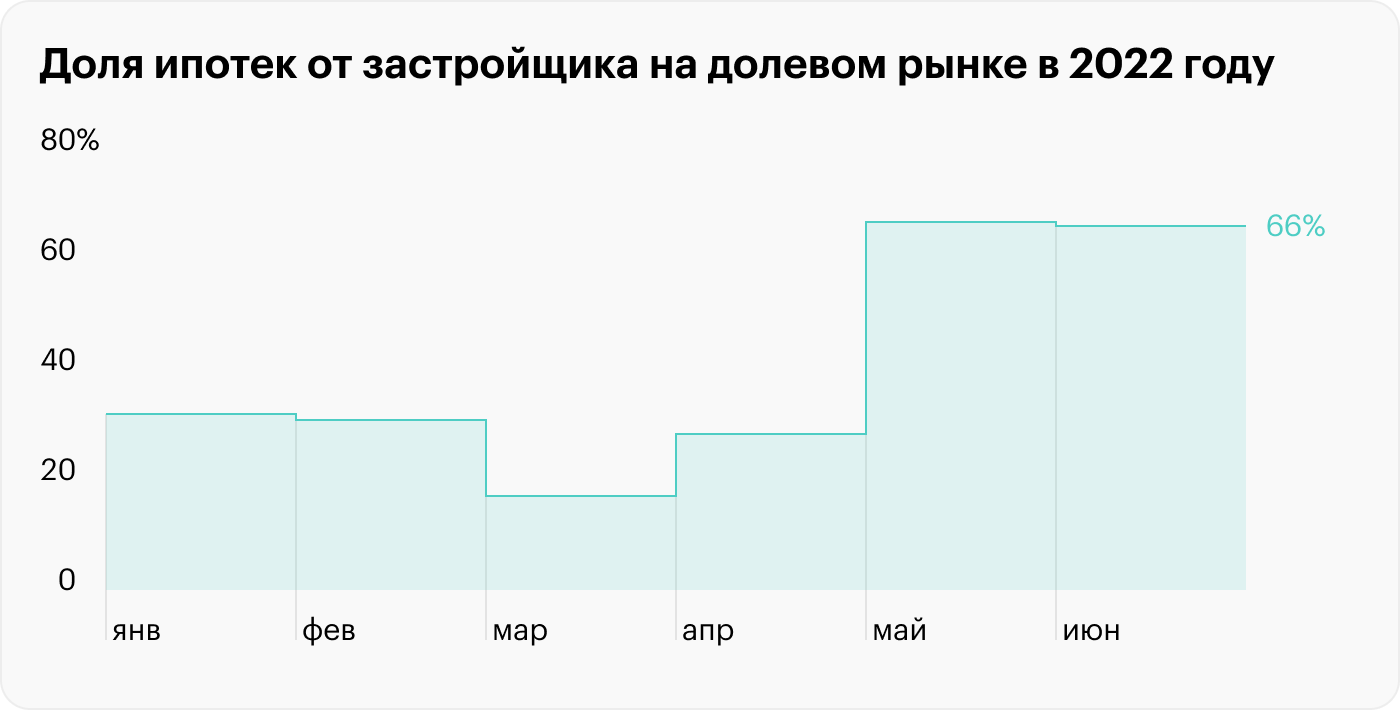

В частности поэтому субсидированные ставки в 2022 году набрали популярность: согласно данным «Дом-рф», в третьем квартале 2022 года ипотека по сверхнизким ставкам составляла до 40% от всех выданных льготных займов. А по данным ЦБ, летом около 66% выданных ипотек были субсидированные.

Но уже в октябре ЦБ высказал опасения о таком типе кредитования, так как это может нести риски для заемщиков и рынка в целом. В ноябре ЦБ заявил, что с 2023 года планирует ограничить эти программы.

Банки уже сейчас начинают реагировать на подобные ограничения и отказываются от ипотеки по минимальным ставкам. Одним из первых об ограничениях заявил Сбербанк. Кредитор не будет выдавать ипотеку по ставкам ниже 3% с 27 декабря.

Комбинированная ипотека. Стандартный лимит по льготной и семейной ипотеке — до 12 млн рублей в Москве и Московской области, в Санкт-Петербурге и Ленинградской области. В других регионах — до 6 млн рублей.

В мае правительство приняло решение о повышении лимитов для льготной и семейной ипотеки, и стало возможно их комбинировать. Таким образом, лимит вырос до 30 млн рублей в Москве с областью и Санкт-Петербурге с областью. В остальных регионах — до 15 млн рублей.

Механизм работает так: кредит в пределах льготной ипотеки выдают по низкой ставке согласно программе — до 7% для льготной и 6% для семейной. На оставшуюся часть кредита банк устанавливает рыночную ставку, но для заемщика она остается льготной на всю сумму: разницу в процентах банку компенсирует застройщик за счет удорожания покупаемого объекта.

Как менялись ставки по ипотеке в 2022 году

Проценты по ипотеке на первичном рынке зависят от программы кредитования: обычно выделяют льготную и стандартную ипотеки. По первой — а это, например, семейная ипотека — ставка не превышает 7%. Ставка же по стандартной ипотеке в декабре — 10—12% в зависимости от первоначального взноса. Высокий взнос снижает процент на 0,5—1 п. п.

Но в 2022 году на рынке стали доминировать субсидированные ставки. Как результат, в сравнении с 2021 годом мы видим такие изменения:

- Средневзвешенная ипотечная ставка в третьем квартале — 3,6%, хотя в начале года была 5,76%. Процент снизился почти в два раза.

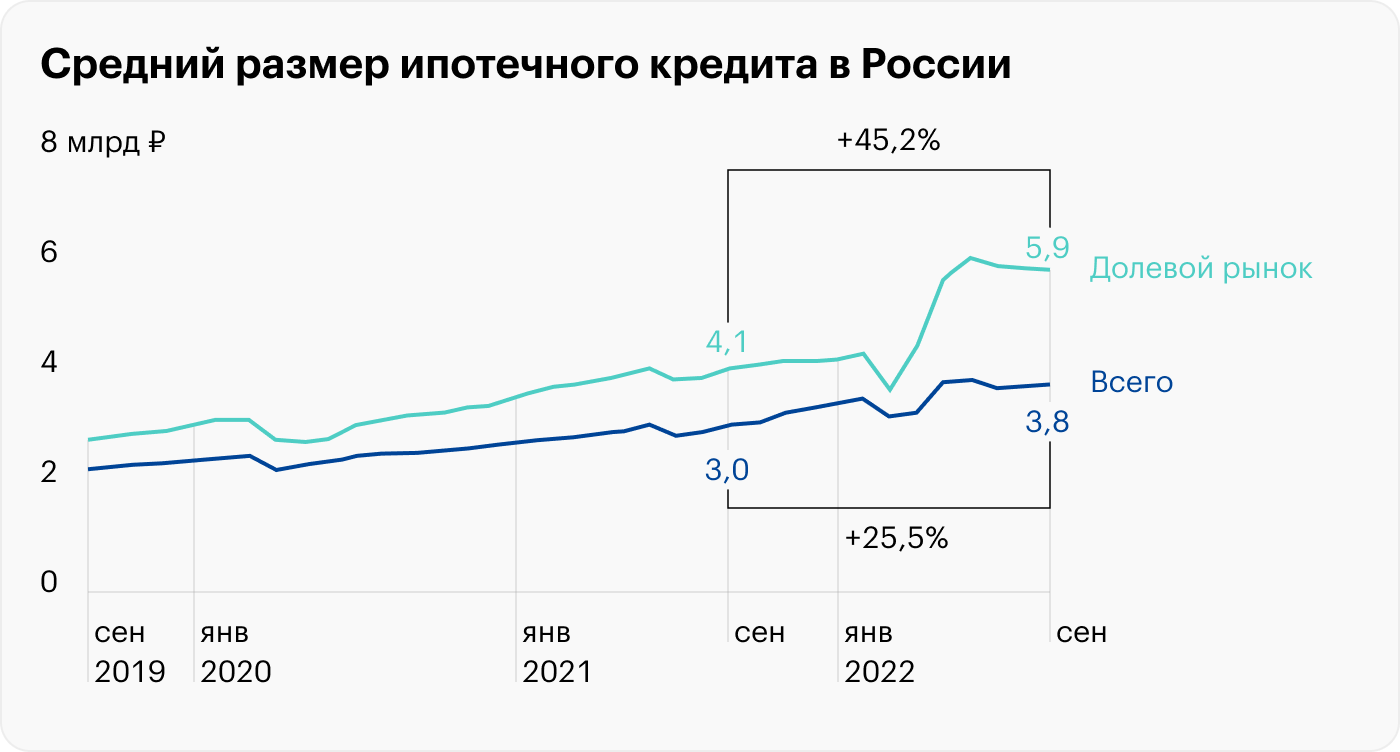

- Средняя сумма кредита, наоборот, выросла на 36% — с 4,38 млн до 5,94 млн рублей.

- Срок займа тоже увеличился — с 229 месяцев в декабре 2020 года до 305 месяцев в сентябре 2022 года. В переводе на годы — с 19 лет и 1 месяца до 25 лет и 5 месяцев.

Из-за более долгого срока общая переплата и стоимость квартиры в среднем выросли. Пониженная ставка спровоцировала повышенный спрос и, как следствие, рост цен на такое жилье. Квартиры на первичном рынке теперь стоят дороже вторички.

Как менялась переплата по ипотеке

| Было | Стало | |

|---|---|---|

| Средняя сумма займа | 4,38 млн рублей | 5,94 млн рублей |

| Ставка | 5,76% | 3,63% |

| Срок | 268 месяцев | 305 месяцев |

| Переплата за весь срок | 3 414 078 ₽ | 3 163 890 ₽ |

| Общая сумма выплат (тело кредита и проценты) | 7 794 078 ₽ | 9 103 890 ₽ |

Как менялась переплата по ипотеке

| Средняя сумма займа | |

| Было | 4,38 млн рублей |

| Стало | 5,94 млн рублей |

| Ставка | |

| Было | 5,76% |

| Стало | 3,63% |

| Срок | |

| Было | 268 месяцев |

| Стало | 305 месяцев |

| Переплата за весь срок | |

| Было | 3 414 078 ₽ |

| Стало | 3 163 890 ₽ |

| Общая сумма выплат (тело кредита и проценты) | |

| Было | 7 794 078 ₽ |

| Стало | 9 103 890 ₽ |

Что произошло с первоначальным взносом

В 2022 году многие банки предлагали взять квартиру в новостройке в ипотеку без первоначального взноса, но с более высокой ставкой — на 1—2 п. п. Такие программы банки создавали в партнерстве с застройщиками. И если при стандартной ипотеке с первоначальным взносом 15% ставка составляла 8,7%, то без первоначального взноса — уже 10,99%. То есть отсутствие первоначального взноса повышало ставку примерно на 2,3 п. п.

Программы без первоначального взноса по ипотечным программам заинтересовали главу ЦБ Эльвиру Набиуллину: еще в феврале она высказалась против такой практики. А уже с 1 декабря ЦБ увеличил коэффициент риска по выдаваемым ипотекам, то есть банкам такие займы стали обходиться дороже.

Какие льготные ипотечные программы действуют в 2022 году на первичном рынке

Напомню об этих программах и расскажу, что изменилось за год. В большинстве программ есть не только привычные новостройки, но и строящиеся или готовые частные дома, которые тоже относятся к первичному рынку.

Льготная ипотека появилась в апреле 2020 года. За время существования ее условия менялись. Если сначала льготную ипотеку оформляли только на покупку квартиры в новостройке, то теперь она доступна при покупке или строительстве дома на участке под ИЖС. При этом строить можно самим или с помощью подрядчиков. Эти поправки вступили в силу еще в конце 2021 года.

«Дом-рф» один из первых начал кредитовать ИЖС по льготной ипотеке. Позже к нему присоединились ВТБ и Сбербанк. А осенью 2022 года подключились и другие, например «Росбанк-дом» и «АК Барс банк». Сейчас ставка в пределах 7% — в феврале ее поднимали до 12%, но затем президент поручил снизить ее. Изначально эту программу планировали в конце года свернуть. Но 15 декабря президент заявил, что ее продлят до 1 июля 2024 года и ставка будет до 8%.

Семейная ипотека работает с 2018 года и также обновлялась. Вот основные условия сейчас: по ставке до 6% можно купить квартиру в новостройке, участок и построить на нем дом или сразу взять готовый дом с участком. Строить можно с подрядчиком или своими силами. У нас есть подробная статья про актуальные условия семейной ипотеки.

Сначала программу утвердили для семей, у которых родился ребенок до 31 декабря 2022 года, а крайний срок для заключения кредитного договора был до 1 июля 2023 года. Но в октябре программу продлили на год.

Если смотреть по количеству выданных ипотек, то на льготную приходится 34% от всех ипотек с господдержкой. Следующая по популярности — семейная, на нее приходится 21,7%.

Во многом уходу от стандартных ипотек в пользу льготных в 2022 году способствовала активная монетарная политика ЦБ: ключевая ставка поднималась до 20%, а вслед за ней росли и ставки по ипотеке. Процент по льготной ипотеке при этом так сильно не менялся. Всю динамику ставок можно увидеть в таблице ниже.

Как менялись средние ставки в банках из топ-20

| Квартал | 30.09.21 | 21.12.21 | 30.03.22 | 30.06.22 | 30.09.22 | 31.10.22 |

|---|---|---|---|---|---|---|

| Новостройки | 8,4% | 9,6% | 20,8% | 10,7% | 10,1% | 10,6% |

| Вторичный рынок | 8,5% | 9,6% | 20,4% | 10,8% | 10,2% | 10,7% |

| Рефинансирование | 8,4% | 9,7% | 21,2% | 10,8% | 10,2% | 10,8% |

| Льготная ипотека | 6,0% | 5,9% | 6,1% | 6,6% | 6,6% | 6,6% |

| Ключевая ставка ЦБ | 6,75% | 8,5% | 20,0% | 9,5% | 7,5% | 7,5% |

Как менялись средние ставки в банках из топ-20

| Новостройки | |

| 30.09.21 | 8,4% |

| 21.12.21 | 9,6% |

| 30.03.22 | 20,8% |

| 30.06.22 | 10,7% |

| 30.09.22 | 10,1% |

| 31.10.22 | 10,6% |

| Вторичный рынок | |

| 30.09.21 | 8,5% |

| 21.12.21 | 9,6% |

| 30.03.22 | 20,4% |

| 30.06.22 | 10,8% |

| 30.09.22 | 10,2% |

| 31.10.22 | 10,7% |

| Рефинансирование | |

| 30.09.21 | 8,4% |

| 21.12.21 | 9,7% |

| 30.03.22 | 21,2% |

| 30.06.22 | 10,8% |

| 30.09.22 | 10,2% |

| 31.10.22 | 10,8% |

| Льготная ипотека | |

| 30.09.21 | 6,0% |

| 21.12.21 | 5,9% |

| 30.03.22 | 6,1% |

| 30.06.22 | 6,6% |

| 30.09.22 | 6,6% |

| 31.10.22 | 6,6% |

| Ключевая ставка ЦБ | |

| 30.09.21 | 6,75% |

| 21.12.21 | 8,5% |

| 30.03.22 | 20,0% |

| 30.06.22 | 9,5% |

| 30.09.22 | 7,5% |

| 31.10.22 | 7,5% |

Ипотечные программы, которые работают и для первички, и для вторички

Сельская ипотека. Еще одна программа с выгодными ставками — до 3%. Она была ограничена по срокам — до 31 декабря 2022 года, но в августе ее сделали бессрочной. Сейчас по программе можно только:

- купить готовый дом от застройщика — можно приобрести как в стадии строительства, что сопоставимо с покупкой на первичном рынке, так и уже построенный. Но во втором случае объект должен быть построен не более трех лет назад до даты, указанной в кредитном договоре;

- купить дом у частного лица. Его можно купить по договору купли-продажи, но он должен быть построен не более пяти лет назад от даты в кредитном договоре;

- построить дом самостоятельно.

ИТ-ипотека — льготная программа, которая заработала в 2022 году. Ее оформляют сотрудникам ИТ-компаний, которые входят в список аккредитованных Минкомсвязью. Максимальная ставка — до 5%. Выдается такая ипотека пока в ограниченном количестве банков, например в ВТБ, «Дом-рф» или Сбербанке. Более подробно про условия льготной для сотрудников ИТ-компаний — в другой нашей статье.

По такой ипотеке можно:

- купить квартиру или таунхаус на вторичном рынке у ИП или юрлица;

- купить квартиру или таунхаус на первичном рынке;

- построить дом;

- приобрести готовый дом у застройщика.

Ипотека на вторичном рынке: что изменилось

Ставки. На рынке ипотечного кредитования готового жилья нет такой поддержки со стороны государства, поэтому ставки сильно реагируют на политику ЦБ. В конце февраля ипотечные ставки повышались до 20—24%, к ноябрю снизились до 10,5—11%, а в декабре они уже 8,9—9,5%.

Первоначальный взнос. В начале года минимальный взнос был 15—20%, но вслед за тенденцией на первичном рынке кредиторы стали снижать требования. Теперь нередко взнос начинается от 10%.

Другое важное изменение, связанное со взносом, касается популярной программы «Ипотека по паспорту», она же «Ипотека по двум документам». Ее часто оформляют на готовую недвижимость. Особенность программы в том, что заемщику не нужно подтверждать трудоустройство и уровень дохода.

Еще пару лет назад по такой программе первый взнос был 30—50%, сейчас он как при стандартной программе — 15%. Например, такой взнос в Сбербанке. Как правило, ипотека по паспорту идет с ограничениями по сумме в зависимости от банка, региона и покупаемого жилья — квартиры или загородного дома. Обычно кредитный лимит — 8—10 млн рублей, в редких случаях — 20—30 млн. Для клиента с полным пакетом документов одобренная сумма, скорее всего, будет выше.

Ипотека по паспорту — отличный способ оформить заем клиентам, которые не могут представить справку о доходах. Еще это выход для ИП и собственников бизнеса, ведь банки зачастую по стандартной ипотеке их не кредитуют либо требуют полный пакет документов по бизнесу: бухгалтерскую и налоговую отчетность, выписки по расчетным счетам и прочее. В случае ипотеки по двум документам банк рассматривает предпринимателя на тех же условиях, как работающего по найму.

Как менялся спрос по типу недвижимости — на первичном и вторичном рынках

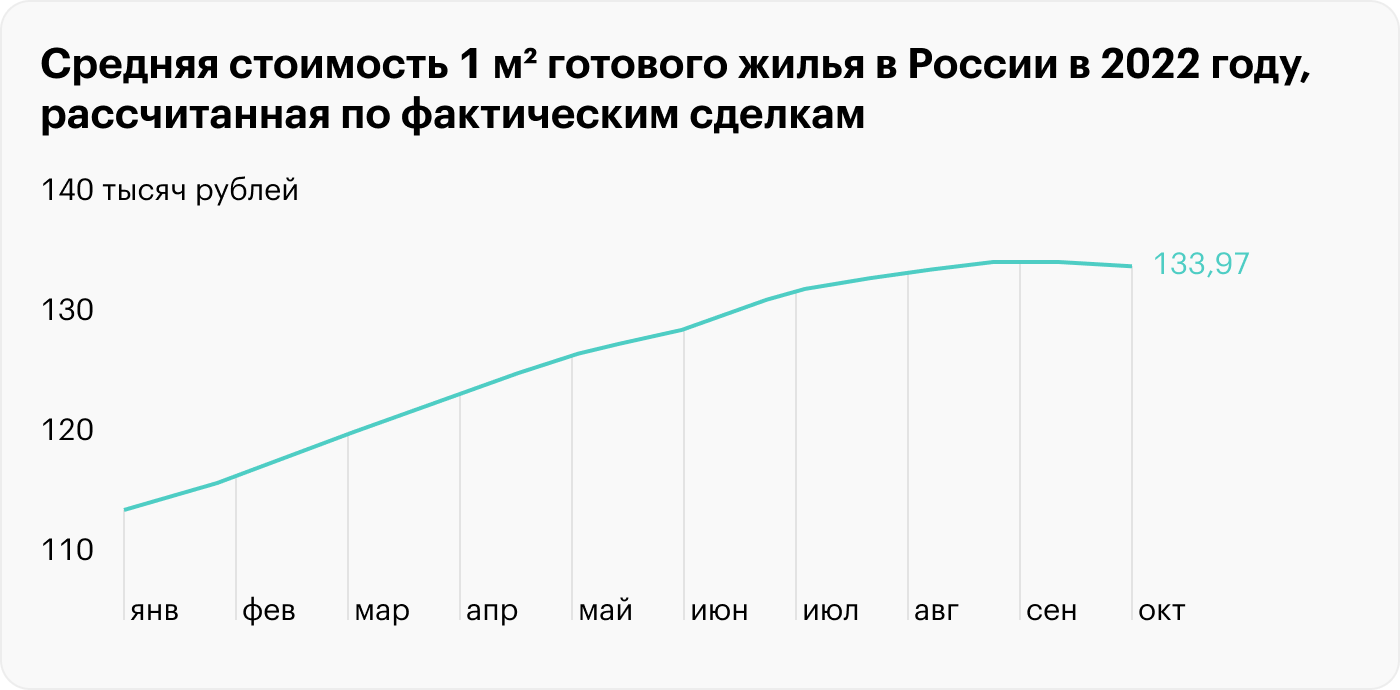

Один из факторов повышенного спроса на готовое жилье — его более низкая цена. Пик средней стоимости 1 м² вторичного жилья в 2022 году пришелся на апрель — 108 484 ₽, а к ноябрю стоимость снизилась до 98 077 ₽. В то же время на первичном рынке цена в апреле была около 125 000 ₽, а к осени увеличилась до 134 465 ₽.

Ниже показана динамика цен за 1 м², согласно статистике «Сбериндекса». Мы видим, что цены на вторичном рынке почти вернулись к показателям начала года, в то время как первичный рынок постоянно растет, что может говорить о его перегретости.

Статистика от ЦБ. Схожую динамику показывает и Центробанк в своем обзоре. Он приводит индекс, показывающий количество квадратных метров, которые заемщик может купить в ипотеку на среднюю зарплату.

Вторичный рынок в третьем квартале 2022 года оказался доступнее первичного — показатель 0,66 против 0,51 у последнего. Доступность вторички в этом году снизилась и ушла ниже минимумов с 2016 года, хотя еще в начале 2021 года была в районе 0,8. Доступность же первички неуклонно падает с 2020 года.

Это подтверждает тезис, что, несмотря на рекордно низкие ставки по ипотеке на первичном рынке, жилье не становится доступнее. Цены завышены, и позволить себе его может меньше покупателей даже на заемные деньги.

Средняя ипотечная ставка на первичном рынке — 3,63% против 10,7% на вторичном. Ведь его поддерживают государственные субсидии. Также застройщики могут договариваться с банками и предлагать пониженные ставки.

Средняя сумма займа в 2022 году из-за роста цен на недвижимость увеличилась и составила 3,8 млн рублей по итогам третьего квартала. В 2021 году она была 2,9 млн рублей.

Какое жилье покупали в ипотеку в 2022 году

Изменения произошли и по типу покупаемой недвижимости. В общем объеме купленной недвижимости растет доля загородной: вместо квартиры многие предпочитают дом. Этому способствовала льготная ипотека, которая теперь распространяется и на частные дома.

Построить дом можно по семейной, сельской и льготной программам, а если они не подходят, можно оформить стандартную. Ипотеки на загородное жилье выдают не только лидеры рынка, такие как Сбербанк, «Дом-рф» и ВТБ, но и другие участники, например «Росбанк-дом».

Вслед за спросом растет и предложение: застройщики возводят готовые коттеджные поселки. А еще оптимизируют процесс строительства — например, каркасный дом и дом из СИП-панелей можно построить за несколько месяцев. Также часто заказывают модульные дома — конструкции изготавливают на заводе, а затем собирают на месте, как конструктор. Ипотечные программы допускают строительство дома своими силами.

Согласно данным «Домклика», за последние три года ипотека ИЖС выросла в 20 раз. Если в 2021 году она составляла менее 1% от общего объема ипотек Сбербанка, то в третьем квартале 2022 года — уже 5,2%.

Похожие результаты приводит в своем обзоре «Дом-рф»: в третьем квартале 2022 года оформлено 49 тысяч ипотек на ИЖС и готовые дома, хотя еще год назад за аналогичный период — всего 9 тысяч. Рост более чем в пять раз.

Некоторые банки идут дальше и предлагают не только строительство дома по льготным программам, но и достройку дома, даже если строительство клиент начал своими силами. Например, такую ипотеку по льготным ставкам предлагает Сбербанк.

Цифровая ипотека — за ней будущее?

Ипотека с каждым годом все больше переходит в онлайн-формат. Сначала банки перешли на электронную подачу документов по сделке в Росреестр. Стали предлагать полностью удаленное одобрение ипотеки через собственные сервисы — заемщик приезжает в офис только на сделку и подписать документы по кредиту.

Например, так работает Сбербанк через «Домклик», ВТБ — через сервис «Метр квадратный», другие банки — через личный кабинет на сайте или сервис «Метр квадратный».

С 2022 года финучреждения активно развивают цифровую ипотеку — полностью дистанционное одобрение и выдачу займа. Приезжать в офис и встречаться с менеджером банка не придется.

Но есть нюанс: цифровая ипотека выдается клиентам, у которых есть квалифицированная электронная подпись — ЭП. Вот какие документы нужны, например, для получения ЭП через приложение «Госключ»:

- загранпаспорт нового образца — биометрический;

- смартфон;

- подтвержденный профиль на портале госуслуг.

После получения ЭП клиент может удаленно подписывать документы по сделке.

Цифровую ипотеку уже сейчас можно оформить в РСХБ, а в ноябре о такой возможности заявил ВТБ. «Альфа-банк» тоже работает над ее совершенствованием, а пока предлагает такую услугу на первичном рынке и с ограниченным числом застройщиков.

Кратко о рынке ипотеки в 2022 году и ожиданиях от 2023 года

- В этом году рынок ипотечного кредитования испытал потрясения. 28 февраля Центробанк поднял ставку с 9,5 до 20%, и вслед за этим стандартные ипотечные ставки выросли более чем в два раза — с 9 до 20—22%. Ставки по льготной ипотеке повышались с марта по июнь, но не сильно и в среднем были на уровне 6—7%.

- Рост цен на жилье и высокие проценты снизили возможность ипотечного кредитования. Для многих заемщиков альтернативой ипотеке стала аренда жилья. Но постепенно ставки снижаются, как и цены на вторичном рынке.

- На первичном рынке другая картина: цены на недвижимость растут. Их толкают вверх сверхнизкие ставки и другие программы от застройщиков. А поскольку ЦБ уже принимает меры, чтобы ограничить субсидированные программы, это может охладить рынок.

- Одно из главных изменений, которое коснулось льготных программ, — добавили кредитование ИЖС. Теперь можно не только купить готовый загородный дом, но и воспользоваться услугами подрядчика и построить его самому. Также банки начинают выдавать ипотеки на завершение уже начатого строительства.

- Новое веяние современности — цифровая ипотека. Скоро не нужно будет ходить в банк или офис застройщика — взять ипотеку и оформить сделку можно будет удаленно.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.