Выводы 2022 года для инвесторов

О чем этот год заставил задуматься и что делать дальше

2022 год был тяжелым для инвесторов по всему миру: многие активы подешевели, а инфляция ускорилась. Российским инвесторам уходящий год принес дополнительные сложности, ведь из-за инфраструктурных рисков многие ценные бумаги оказались заблокированными.

Разберу, о каких старых истинах напомнил этот год, какие новые выводы удалось сделать и как стоит изменить подход к инвестициям на будущее.

О чем расскажу:

О диверсификации

Диверсификация важна, но не спасает от всего. Принцип «не класть все яйца в одну корзину» знаком, пожалуй, всем инвесторам, и многие ему следуют. Например, в портфелях обычно есть не только акции российских компаний из разных секторов, но и облигации, а также иностранные акции, золото и иные активы.

В случае с диверсифицированным портфелем приходится смириться, что хотя бы с частью портфеля может что-то случиться. Чем больше разных элементов в портфеле, тем больше вероятность, что хоть с одним из них произойдет что-то неприятное. Зато диверсификация снижает риск понести слишком большие убытки или даже потерять сразу все, поскольку поведение разных активов различается.

Однако в кризис корреляции разных активов растут — и в 2022 году упала большая часть активов. Так, подешевели акции России, Европы и США, весной сильно падали российские облигации из-за паники на рынке и роста ставки ЦБ, упали облигации развитых стран из-за роста ставок в Европе и США. Еще обрушились биткоин и другие криптоактивы. Даже курсы доллара и евро, взлетевшие к середине марта, затем сильно опустились.

Получается, что в этот раз диверсификация по секторам, странам и классам активов не смогла толком защитить инвесторов. Лишь небольшая часть активов смогла дать прибыль, в частности вклады, о которых я отдельно напишу далее, — но с учетом ускорившейся инфляции вряд ли можно говорить о положительной реальной доходности.

Нужна диверсификация в том числе по фондам и брокерам. Кризис этого года показал российским инвесторам, что стоит распределять деньги не только по классам активов и секторам, но и по разным фондам и брокерам.

Например, если инвестор вложился в акции США через фонд FXUS от FinEx, он надолго лишился доступа к этим деньгам: фонды FinEx не торгуются на Мосбирже с конца февраля.

Та же участь постигла фонды американских акций от некоторых российских УК, например SBSP от УК «Сбербанк управление активами». Как скоро эти фонды начнут торговаться или будут ликвидированы с распределением денег между инвесторами, пока неизвестно.

А вот фонды TSPX от УК «Тинькофф Капитал» и RCUS от УК «Райффайзен Капитал» работают и сейчас. Получается, что если бы инвестор распределил деньги, отведенные на американские акции, по фондам разных УК, сейчас ему была бы доступна хотя бы часть этих денег.

В случае с брокерами же оказалось, что государственные и окологосударственные брокеры типа Сбербанка и ВТБ хоть и надежны с точки зрения банкротства или потери лицензии, но становятся первой целью санкций именно благодаря своей близости к государству.

Из-за санкций они потеряли доступ к части биржевых инструментов. Здесь преимущество у тех инвесторов, кто держит активы у нескольких брокеров: у них больше возможностей.

Наличие счета у зарубежного брокера позволяет торговать многими иностранными активами. Правда, возможны сложности с пополнением таких счетов и выводом денег оттуда, а еще есть риск, что какие-нибудь новые санкции навредят счетам россиян у иностранных брокеров.

Что с этим делать. Держать все активы у одного брокера не лучшая идея. У него могут быть проблемы с серверами, на него могут наложить санкции, а еще он может потерять лицензию или обанкротиться. Это касается и фондов управляющих компаний: мало ли что пойдет не так.

Распределив капитал между несколькими фондами разных УК и разными брокерами, в идеале еще и не в одной стране, вы снизите риск потерять слишком много денег из-за проблем брокера. Но помните, что диверсификация увеличивает шансы того, что хоть что-то пойдет не так.

Об инфраструктурных рисках

Инфраструктура может сделать больнее, чем рынок. Когда речь идет о риске инвестиций, обычно имеют в виду непредсказуемость доходности и колебание цен. Активы могут дешеветь, по облигациям могут не заплатить купоны, по акциям не будет дивидендов, а курс валюты изменится не так, как хотелось бы.

Об инфраструктурных рисках, то есть проблемах с биржей, брокером, депозитариями и клиринговыми организациями, обычно думают меньше, чем о происходящем на фондовом или валютном рынке. Но в 2022 году оказалось, что инфраструктурные проблемы способны очень сильно ударить по портфелю.

Вот к чему в этом году привели санкции со стороны США и ЕС, а также ограничения российского ЦБ:

- Акции, облигации и фонды не торговались на Мосбирже три недели — с конца февраля по 20 марта. Потом к торгам допустили ОФЗ и затем стали постепенно запускать торги другими ценными бумагами.

- Еще на Мосбирже с конца февраля не торгуются несколько сотен акций иностранных компаний и десятки ETF и биржевых ПИФов. Вложенные в них деньги зависли, и нельзя ни продать эти активы, ни докупить их.

- Заблокирована часть бумаг на СПб-бирже. Также есть проблемы с получением дивидендов от иностранных бумаг.

- Перестали торговаться депозитарные расписки на акции российских компаний на иностранных площадках, например Лондонской бирже, и пришлось организовывать автоматическую и принудительную конвертацию расписок. Для владельцев расписок инфраструктурные риски оказались выше, чем для владельцев акций.

- Компаниям пришлось выпускать замещающие облигации для своих еврооблигаций, поскольку последние оказались под санкциями, как и платежи по ним.

Для многих инвесторов это стало шоком и сильно уменьшило их желание инвестировать. Если падение цен активов — это хотя бы понятный и вполне ожидаемый риск, то с блокировками активов и приостановкой торгов инвесторы еще не сталкивались.

Что с этим делать. В будущем придется учитывать, что риски падения цены, отмены дивидендов, инфляции — это не все, что грозит капиталу. Капитал может пострадать и из-за того, что нет возможности изменить свой портфель — просто потому, что биржа закрыта или конкретные активы надолго перестали торговаться.

Вложения в активы из «недружественных» стран с использованием российской инфраструктуры — УК, брокеры, биржи — сейчас сопряжены с повышенным риском.

Вот какие есть способы не слишком пострадать из-за инфраструктурных проблем:

- Инвестировать в российские активы на биржах РФ через российских брокеров, желательно через разных. Иностранные санкции вряд ли способны навредить торгам ОФЗ и акциями российских компаний на Мосбирже.

- Инвестировать в активы «дружественных» стран, например акции с гонконгской биржи, через российских брокеров.

- Инвестировать в активы «недружественных» стран через иностранных брокеров.

- Часть капитала держать в небиржевых инструментах — рублевых вкладах, наличной иностранной валюте, физическом золоте, недвижимости.

Какой способ или комбинацию способов выбрать — решать вам. Это зависит в том числе от ваших ожиданий по доходности и риску разных инструментов. Причем риск — это не только волатильность, но и вероятность каких-то проблем из-за санкций других стран, решений российских властей.

О биржевых фондах

Маркетмейкеры могут уходить. Маркетмейкер по договоренности с биржей или компанией, создавшей фонд, обеспечивает ликвидность паев фонда на биржевых торгах. Проще говоря, он покупает и продает сразу много паев, обычно по цене, близкой к «справедливой» или расчетной. Последняя считается как стоимость чистых активов фонда, разделенная на число его паев.

Благодаря маркетмейкерам инвесторы могут совершать сделки с фондами в любой торговый день, не переживая о ликвидности. Маркетмейкеры не обязаны участвовать в торгах с утра до вечера, но обычно присутствуют на бирже все время или хотя бы большую часть дня.

Однако 24—25 февраля на Московской бирже была паника: акции падали, доллар рос, шла речь о санкциях против России и российских компаний. Маркетмейкеры большинства фондов не участвовали в торгах по техническим причинам или боясь понести убыток на большой волатильности. Из-за этого цена паев многих фондов очень сильно отклонялась от «справедливой».

Одним инвесторам это навредило: они покупали паи слишком дорого или продавали слишком дешево. Другие, соответственно, смогли особо выгодно что-то продать или купить что-то дешево.

В том числе были возможности заработать внутри дня. Например, можно было купить паи фонда американских акций за 60% «справедливой» цены и через несколько часов продать по 80%. Или дорого продать паи фонда российских акций FXRL и со скидкой взять паи фонда российских акций VTBX (сейчас это EQMX).

В любом случае без маркетмейкеров торги паями БПИФов и ETF превратились в хаос, а это не то, чего обычные инвесторы ждут от биржевых торгов фондами. Фонды ведь считаются менее рискованным инструментом, чем акции, и позиционируются как хорошо подходящие даже новичкам.

ETF способны обнуляться. До недавнего времени считалось, что ETF не может обанкротиться. Поскольку биржевой фонд — это просто набор активов, который не ведет экономическую деятельность, он не может оказаться должником.

В худшем случае активы фонда подешевеют до нуля. Но поскольку фонды обычно диверсифицированы, такое маловероятно, ведь для этого все бумаги или иные активы в составе фонда должны стоить 0.

На практике оказалось, что в отдельных случаях ETF может обанкротиться. Нечто очень близкое произошло с фондом FXRB от компании FinEx в первой половине 2022 года. Я подробно разбирал эту историю, здесь же напомню самое важное.

Этот фонд состоял из российских корпоративных еврооблигаций, как и его брат-близнец FXRU. Вообще, это не разные фонды, а два класса акций одного еврооблигационного фонда — просто в FXRB используется рублевое хеджирование, из-за чего у FXRB выше расходы на управление фондом.

Для хеджирования использовались одномесячные своп-контракты с инвестиционными банками. Если доллар дешевел к рублю, то инвестбанк доплачивал фонду разницу между фактическим курсом и курсом, зафиксированным в момент заключения своп-контракта. Если доллар дорожал, то фонд выплачивал разницу инвестбанку.

Этот механизм нормально работал с 2013 года, но в конце февраля и марте 2022 года все пошло вразнос. Доллар стал быстро расти, что принесло убытки по хеджу. На фоне санкций инвестбанки решили не продолжать операции по свопу в паре «рубль — доллар» и потребовали немедленного расчета по контрактам.

Фонду пришлось распродавать еврооблигации российских компаний, чтобы рассчитаться с инвестбанками. А поскольку к тому времени еврооблигации из состава фонда подешевели на десятки процентов, на покрытие долга перед банками ушли все активы фонда — и даже пришлось частично продавать активы, относящиеся к FXRU.

В итоге в FXRB не осталось активов. По сути, это банкротство, ведь еврооблигации не дешевели до нуля — просто фонду пришлось продать все активы ради погашения долга. Если бы паи FXRB торговались на бирже, их цена была бы 0.

Другие фонды с хеджированием типа FXMM тоже пострадали от проблем с хеджем, но меньше. Их активы не дешевели так сильно, как еврооблигации в составе FXRB, да и своп-контракты там были однодневные, а не одномесячные.

Что с этим делать. Отсутствие маркетмейкеров и отклонение цен от «справедливых» показало многим инвесторам, насколько важно проверять цены на адекватность. Если не проверять «справедливую» цену пая на сайте компании, создавшей фонд, можно совершить очень невыгодную сделку.

Что касается истории с обнулением фонда FXRB, из нее можно вынести как минимум два урока. Во-первых, хеджирование, встроенное плечо и другие особенности усложняют механизм работы фондов, а сложное способно сломаться в кризис. Если бы в фонде не было хеджирования, он бы не обнулился из-за требования инвестбанков рассчитаться по долгу.

Поэтому стоит либо не пользоваться сложными фондами, либо внимательно изучать их документы — не рекламные материалы, а проспекты. Это десятки или даже сотни страниц юридического текста, зато в случае с FXRB проспект позволил бы, например, узнать, что хеджирующие операции в рамках FXRB способны негативно отразиться на активах FXRU — другого класса акций того же фонда. В рекламных материалах, насколько мне известно, это не упоминалось.

Во-вторых, важна диверсификация. Если весь портфель инвестора был вложен в FXRB, он лишился всего. А если бы FXRB был небольшой частью портфеля, например 5—10%, а остальное были фонды акций, рублевых облигаций, денежного рынка, еще и от разных провайдеров и УК, ситуация была бы куда лучше.

Об иностранной валюте

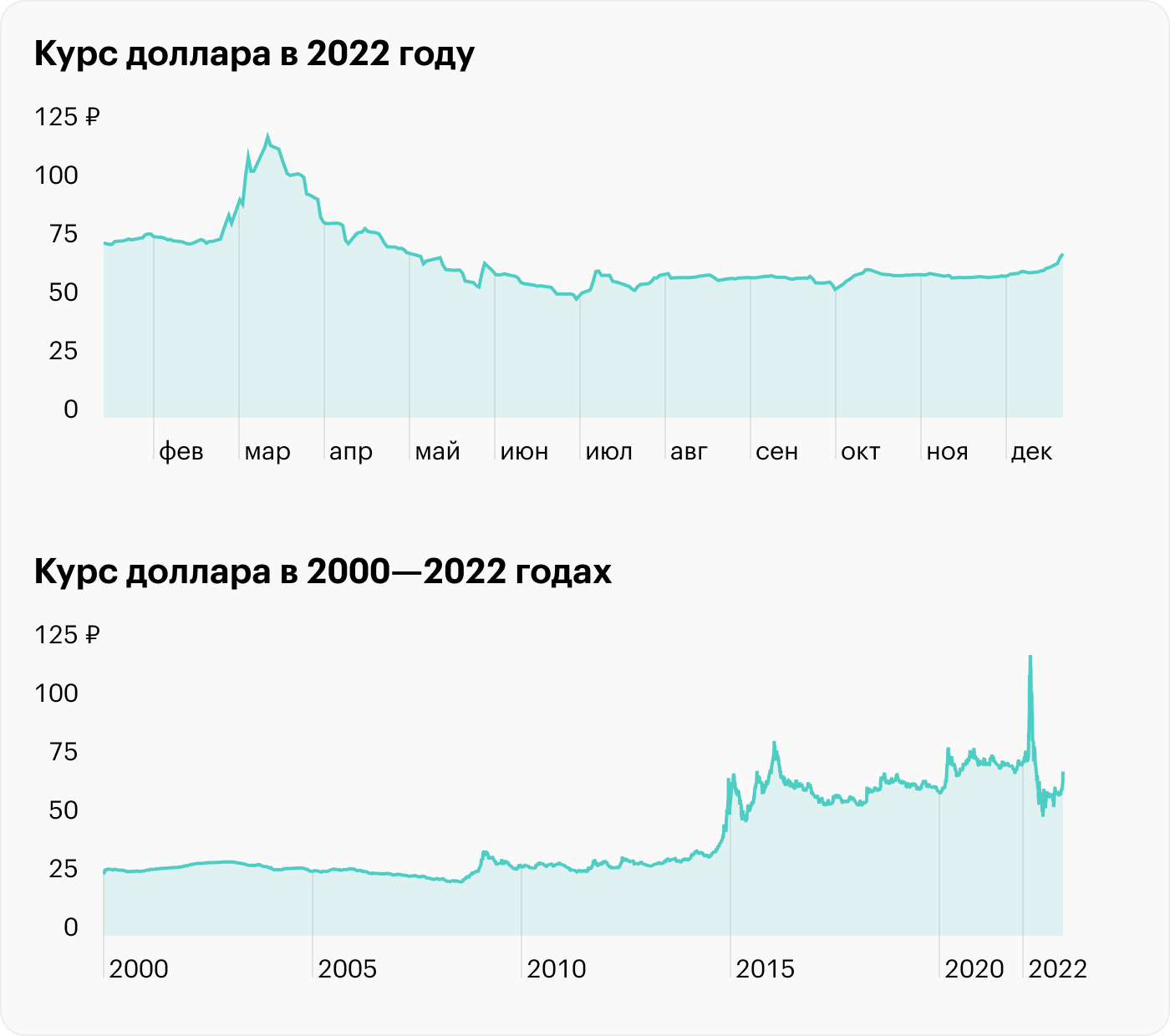

В кризис курс может не только расти, но и падать. В конце февраля и особенно в первой половине марта курс доллара, евро и других валют к рублю сильно вырос. Так, в начале года доллар стоил 75 ₽ по курсу ЦБ, 22 февраля — 76 ₽, к 1 марта превысил 93 ₽, а на пике 11 марта достиг 120 ₽.

В целом это не стало сюрпризом: россияне привыкли к тому, что в кризис рубль слабеет. Такое было, например, в 2008 году, хоть и не так ярко выражено, а еще в конце 2014 года и в марте 2020.

А вот дальнейшее развитие событий весной 2022 года многих удивило. Рубль почти сразу перестал падать, и курс доллара не достиг 150 ₽ и тем более 200 ₽, как опасались некоторые.

С середины марта рубль начал укрепляться. Уровня начала 2022 года он достиг уже в апреле, а летом и осенью курс был 55—60 ₽ за доллар, примерно как в 2017—2019 годы. То есть с мартовского пика рубль укрепился в два раза. И лишь осенью курс доллара стал расти, достигнув к 22 декабря 70 ₽.

Такое укрепление рубля было связано прежде всего с изменившимся платежным балансом. Россия стала покупать меньше товаров и услуг за рубежом, что снизило спрос на валюту, при этом был большой экспорт, то есть в страну поступало достаточно много валюты. Также сократился ажиотажный спрос на валюту, который был в конце февраля и в марте.

Это отличает ситуацию 2022 года от других кризисов. Не факт, что в будущем курсы валют будут вести себя как в этом году. Тем не менее события этого года показали, что в кризис рубль может и укрепляться.

Наличная и безналичная валюта — не одно и то же. Еще в этом году выяснилось, что наличная валюта может быть заметно полезнее и дороже безналичной.

Санкции на банки и ограничения со стороны российского ЦБ привели к тому, что стало заметно сложнее переводить деньги за рубеж. Кроме того, ЦБ ограничил снятие денег с валютных вкладов и счетов, банки временно перестали продавать наличную валюту, а российские карты перестали работать за рубежом.

В этих условиях наличные доллары и евро привлекли большой интерес. Наличная валюта ликвидна, ее можно вывезти за рубеж и платить ею там или обменять на нужную валюту. Еще ее куда сложнее заморозить или заблокировать, чем деньги в банках или на бирже.

Спрос на наличные был таким, что в «Телеграме» появились чаты о покупке и продаже валюты с тысячами участников. Ну а курс наличных в банках, обменниках и у частных лиц как минимум на несколько рублей выше курса ЦБ даже в конце года, когда ситуация с доступностью валюты нормализовалась. Весной же наличные доллары и евро могли стоить на 20—30 ₽ дороже, чем безналичные доллары в банках и тем более чем курс ЦБ.

Что с этим делать. Иностранная валюта вполне может быть частью финансовой подушки, если заметная часть расходов связана с импортом. Валюта может быть и частью инвестиционного портфеля, если ваша цель выражена в валюте или вы ожидаете скачка курса.

Стоит помнить, что рубль может не только падать, но и укрепляться. Если весь капитал будет в валюте, то при укреплении рубля покупательная способность капитала пострадает. Рублевые цены при этом будут расти, что дополнительно ударит по капиталу.

Вообще, инфляция в России может опережать рост курса иностранных валют. Так, даже со всеми взлетами доллар не спас бы от российской инфляции на длинном горизонте. С 2000 по 2021 инфляция в РФ была в среднем 8,28% в год, а доллар в среднем рос на 4,57% в год.

С учетом этого вряд ли стоит все деньги держать в иностранной валюте, по крайней мере если вы живете в России. Часть денег разумно вложить в рублевые инструменты, например вклады и ОФЗ.

Какую-то долю валютной части можно держать в виде наличных долларов или евро, чтобы меньше зависеть от решений ЦБ или иностранных санкций. Наконец, можно еще рассмотреть юани и гонконгские доллары, в том числе безналичные. У безналичных юаней и HKD риск блокировок ниже, чем у западных валют.

О вкладах

Вклады как островок стабильности. В 2022 году с рублевыми вкладами ничего не случилось. Сами вклады, в отличие от ценных бумаг и других активов, не способны дешеветь в номинальном выражении, то есть без поправки на инфляцию, а банки не банкротились — они исправно платили проценты и выдавали деньги.

Более того, в конце февраля ставка ЦБ выросла до 20% и банки предложили повышенные ставки по вкладам — до 25% годовых. Такие вклады были в основном краткосрочными, на 3—6 месяцев, но все же. На больший срок ставки были ниже, например 15% годовых на год.

Наконец, в случае с вкладами все исправно работало, в отличие от биржи, где большинство инструментов не торговалось по крайней мере три недели. Можно было открыть вклад или снять деньги с него, пусть и с потерей процентов.

В итоге в этом году результат среднего вкладчика, я уверен, лучше, чем результат среднего инвестора. При этом вкладчики еще и тратили меньше времени и нервов.

С валютными вкладами все оказалось сложнее. Из-за ограничений ЦБ нельзя было снять с вкладов и счетов в одном банке более 10 000 $, а переводы за рубеж тоже были ограничены.

Что с этим делать. Биржевые инструменты могут быть доходнее вкладов, но последние, по крайней мере рублевые, рано сбрасывать со счетов. Вклады способны дать гарантированную заранее известную доходность с минимумом усилий, нервов и рисков.

С учетом этого вклады и накопительные счета могут быть не только частью финансовой подушки или инструментом для накоплений на краткосрочные цели, но и частью средне- и долгосрочного портфеля. Но выбор, конечно, зависит от личных особенностей инвестора, его ожиданий и предпочтений.

Я недавно сравнивал вклады и облигации в отдельной статье. Почитайте, чтобы лучше понять, какой инструмент вам подойдет и стоит ли вообще ограничиваться чем-то одним.

О золоте

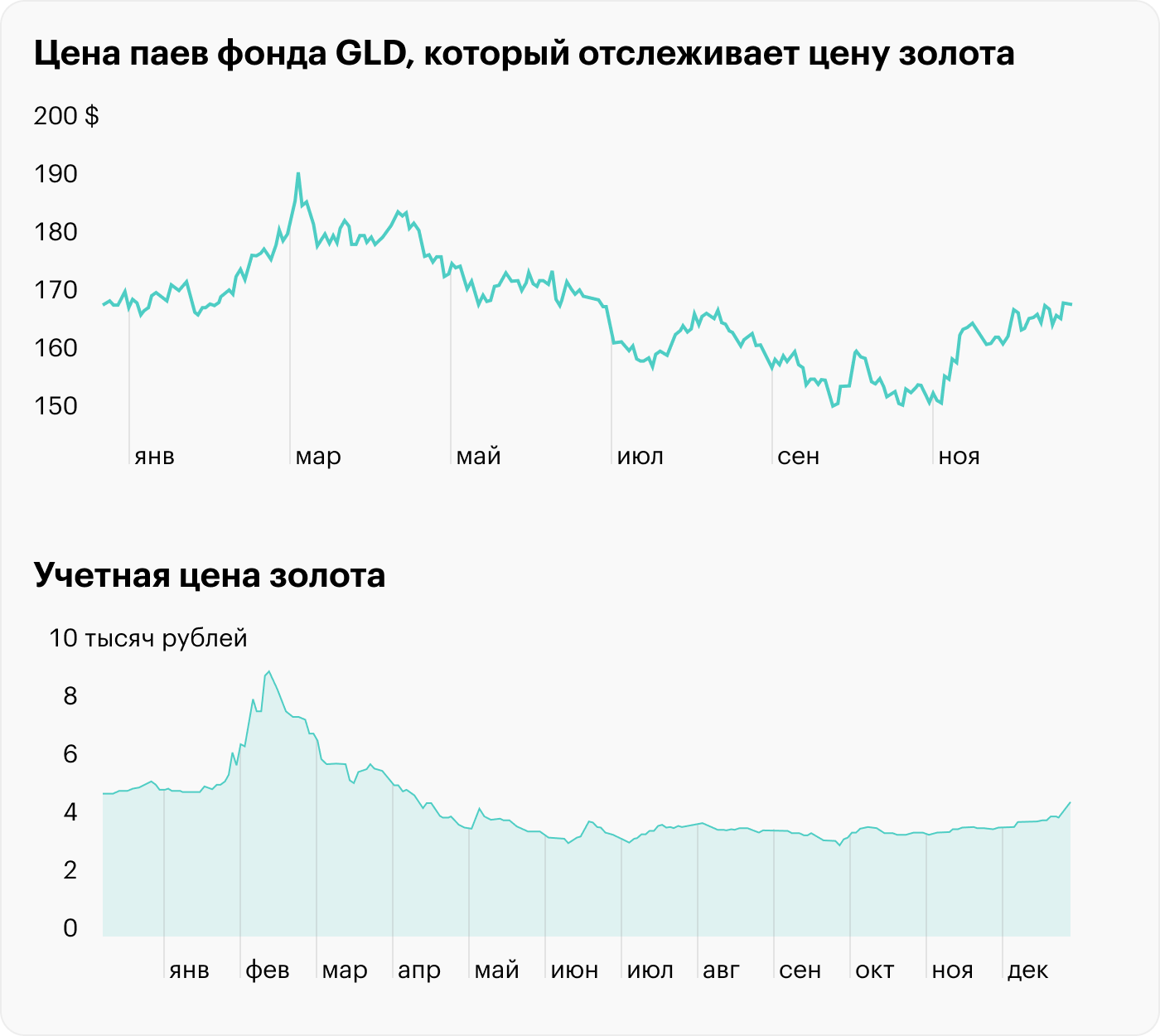

Защита, но с нюансами. Традиционно золото считается защитным активом: в кризис металл может дорожать, компенсируя падение других активов.

В 2022 году золото проявило себя средне. Если в марте оно немного подорожало в долларах относительно начала года, то осенью стоило дешевле, чем в январе, хотя кризис никуда не делся. Результат золота за год — около нуля в долларах, что лучше поведения основных рынков акций, но с учетом инфляции получается убыток.

Если говорить о рублевой цене, то в марте она взлетела почти в два раза, но в основном из-за роста курса доллара. Дальше золото упало вместе с укреплением рубля и общим снижением паники на рынках, и в рублях оно в конце декабря стоит меньше, чем в начале года.

Отдельно отмечу, что у физического золота, то есть монет и слитков, весной бывал очень большой спред — разница между ценой покупки и продажи. Например, монету «Георгий Победоносец» массой ¼ унции могли продавать по 70 000 ₽ на пике цен на золото или даже дороже, а выкупать только по 50 000 ₽ или дешевле.

Ну а «бумажное» золото в виде биржевых фондов напомнило, что в серьезный кризис оно может подвести. 24—25 февраля из-за отсутствия маркетмейкера цена паев золотых фондов отклонялась от «справедливой». После этого торгов паями таких фондов не было несколько недель, а фонд FXGD от FinEx не торгуется до сих пор.

Что касается обезличенных металлических счетов, то они исправно работали. Но у ОМС большой спред даже без кризисов: приходится покупать золото выше цены ЦБ, а продавать дешевле. При этом продать можно лишь тому банку, где открыт счет, а система страхования вкладов не затрагивает металлические счета.

Что с этим делать. Если опасаетесь масштабного кризиса, физическое золото в виде монет и слитков будет не худшим вариантом вложений. Но наценка к курсу ЦБ и спред между покупкой и продажей портят результат инвестиций в металл.

Кроме того, такое золото важно хранить в надежном месте. И, конечно, лучше его купить заранее, когда все относительно спокойно, а не в разгар кризиса по повышенной цене.

Если же вы не ждете серьезных проблем финансовой системы, то как часть портфеля подойдет «бумажное» золото в виде паев биржевых ПИФов или биржевых контрактов. Этот вариант удобнее слитков и монет и обычно хорошо отслеживает цену золота, но зависит от работоспособности финансовых учреждений и решений органов власти.

О криптовалютах

Нестабильность и польза. Криптовалюты в очередной раз подтвердили свою волатильность. Биткоин с начала года упал более чем на 60%, эфир — почти на 70%. Впрочем, некоторые российские и американские акции упали еще сильнее.

С другой стороны, в условиях ограничений на вывоз наличных и перевод валюты из России криптовалюты оказались полезными для тех, кто начиная с марта уезжал за рубеж. Особенно пригодились привязанные к курсу доллара стейблкоины, например USDT. С их помощью можно было получить наличную валюту за рубежом.

При этом не все стейблкоины оказались одинаково полезными — стейблкоин UST в мае обрушился в десять раз всего за несколько дней, а затем продолжил дешеветь. Да и в целом в криптовалютах в этом году хватало негатива — достаточно вспомнить крах криптобиржи FTX в ноябре.

Что с этим делать. Криптовалюты могут подойти как небольшая часть портфеля. Они рискованны, но и доходность может быть высокой. Кроме того, на них слабо влияют санкции и иные решения органов власти разных стран. Также криптовалюты, особенно стейблкоины, могут пригодиться в поездках за рубеж, когда нет возможности перевести деньги другим способом.

Но актуальны ли эти плюсы для вас или волатильность, риск мошенничества и возможные проблемы с криптобиржами перевешивают их — решать вам.

Что в итоге

Каким бы неприятным ни был 2022 год, он дал инвесторам очень ценный опыт. Например, начинающие инвесторы, которые видели только послековидный рост, поняли, как в режиме реального времени ощущаются падение цен, паника и неуверенность в будущем.

Те, кто втайне мечтал о кризисе уровня 2008 года, чтобы дешево закупиться активами, на практике проверили, легко ли покупать, когда все падает, и есть ли на что покупать упавшие акции и паи.

Все это позволяет лучше оценить свою устойчивость к риску и лучше понять, как работают разные инструменты. Значит, можно будет пересмотреть портфель или инвестиционную стратегию в целом, чтобы повысить шансы достичь свои финансовые цели в будущем.

В условиях, когда инфляция ускорилась, а привычные инструменты могут плохо работать или быть недоступными, очень важно грамотно использовать деньги — и речь не только об инвестициях на бирже. Загляните в наши статьи — идеи из них могут вам пригодиться:

- Март 2022: «Что делать с деньгами прямо сейчас» и «Что сейчас делать с ИИС».

- Октябрь 2022: «Что делать с деньгами прямо сейчас».

- Декабрь 2022: «Что инвесторам стоит сделать в конце года».

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.