Налоговый режим для самозанятых заработал по всей стране

С 19 октября налог на профессиональный доход можно платить в любом регионе России. Теперь нет никаких отдельных экспериментальных регионов. Сэкономить на налогах при подработках и ведении бизнеса сможет любой гражданин РФ и ЕАЭС, если он ведет деятельность на территории России.

Вот главное о налоге на профессиональный доход, а также инструкции для сложных случаев.

Что такое налог для самозанятых

Налогом для самозанятых называют налог на профессиональный доход, сокращенно НПД. Это название налога и налогового режима, которые появились в 2019 году. Сначала НПД ввели в четырех регионах, с начала 2020 года — еще в 19, а с 1 июля разрешили использовать по всей стране. Регионы присоединялись постепенно, но активно: 19 октября льготный налоговый режим ввела оставшаяся последней Ингушетия.

К середине октября 2020 года самозанятыми стали 1,22 млн человек. Вместе они зарегистрировали 173 млрд рублей дохода.

Налог на профессиональный доход — это добровольный налоговый режим, его можно применять по желанию. Если зарегистрироваться в качестве самозанятого, можно платить меньше налогов с некоторых видов доходов. А если получать их и не применять НПД, деньги в бюджет отдавать все равно придется, но по другим правилам и ставкам.

Вот основные условия самозанятости:

- Зарегистрироваться можно онлайн — через приложение или личный кабинет.

- НПД можно применять при доходе до 2,4 млн рублей в год.

- Не должно быть наемных работников с трудовыми договорами.

- Нельзя платить НПД с доходов от своего работодателя.

- Самозанятым можно быть как со статусом ИП, так и без.

- Касса не нужна, отчетности нет.

- Ставки налога: с доходов от физлиц — 4%, от юрлиц и ИП — 6%.

- Налог нужно платить со всего дохода, без учета расходов.

- Для уплаты налогов применяется вычет, а в 2020 году — еще и бонус. Это так называемый налоговый капитал.

- Срок уплаты налога — до 25 числа следующего месяца.

- Налоговая считает суммы и присылает уведомления, сколько платить.

- Обязательных страховых взносов нет, но и пенсионного стажа — тоже.

- Юрлица и ИП не платят за самозанятых страховые взносы и не удерживают НДФЛ при выплате им доходов.

- НПД нельзя совмещать с другими спецрежимами.

- Есть ограничения по видам деятельности.

Подробно о налоге на профессиональный доход:

Какие виды деятельности подходят для самозанятости

Налог на профессиональный доход могут платить те, кто работает на себя: делает маникюр, чинит сантехнику, рисует логотипы, возит пассажиров, ведет бухучет, шьет детскую одежду или сдает квартиру.

- Мастер по маникюру Анна получила за свою работу 1500 ₽. Она сформировала чек на эту сумму и отправила его в налоговую и клиенту. Сумма начисленного налога составит 4% от дохода — 60 ₽. Но если у Анны еще есть налоговый капитал, ей ничего платить не нужно.

- Сантехник Василий работает в управляющей компании и подрабатывает мелким ремонтом в квартирах. В месяц подработки приносят Василию 15 000 ₽. С этого дохода ему начислят 4% налога — 600 ₽.

Есть виды деятельности и доходов, которые не подходят для применения НПД:

- Перепродажа товаров и имущественных прав.

- Продажа подакцизных и подлежащих обязательной маркировке товаров.

- Добыча и продажа полезных ископаемых.

- Договоры поручения, комиссии или агентские.

- Деятельность курьеров и водителей, которые при доставке принимают деньги у покупателей и потом передают их продавцам. Использовать режим им можно, только если продавец применяет кассу и пробивает покупателю чек.

Самозанятый может совмещать несколько видов деятельности. Главное, чтобы ни один из них не входил в список запрещенных для применения НПД.

С каких доходов нужно платить налог на профессиональный доход

Самозанятые платят налог по льготной ставке со всех доходов, которые получают от ведения деятельности.

- Например, мастер по маникюру будет платить 4% со всех поступлений от своих клиентов. Сантехник заплатит 4% с денег за отремонтированный во время подработки кран и 6% за разводку труб в офисном центре. При этом сантехник будет, как обычно, платить НДФЛ из зарплаты по трудовому договору — его удержит бухгалтерия на работе.

- НПД нужно платить именно с доходов от ведения конкретной деятельности, а не со всех поступлений на карту. Налоговая начисляет суммы к уплате с учетом сформированных чеков. Нет чека — доход не учитывается и налога с него не будет.

Даже если самозанятый применяет НПД, этот налог не нужно платить с таких доходов:

- По трудовому договору.

- По гражданско-правовому договору с текущим или бывшим работодателем в течение двух лет после увольнения.

- От продажи недвижимости и транспорта.

- От сдачи в аренду нежилого помещения.

- С доходов госслужащих, кроме сдачи ими жилья.

- От продажи имущества, которое использовали для личных нужд.

- От продажи долей в уставном капитале, ценных бумаг.

- От уступки прав требований.

- В натуральной форме.

- От арбитражного управления, деятельности адвоката, нотариуса и оценщика.

Эти доходы облагаются налогами по другим правилам. Например, с зарплаты удерживают НДФЛ, а при продаже квартиры можно уменьшить доходы на расходы или вообще не платить налог, если прошел минимальный срок владения.

Как считается сумма налога к уплате

Для этого налогового режима действуют льготные ставки — 4 и 6%. Но фактически сумма к уплате может быть меньше или платить вообще не придется: все дело в налоговом капитале.

При регистрации каждому самозанятому один раз предоставляют налоговый вычет — 10 000 ₽. Эта сумма списывается в счет уплаты налога. В обычном порядке она частично уменьшает начисления: вместо 4% нужно платить 3%, а вместо 6% — 4%. Когда вычет заканчивается, самозанятый платит всю сумму начислений.

В 2020 году самозанятым дают еще и налоговый бонус — 12 130 ₽. Эта сумма тоже покрывает начисленный налог. До конца 2020 года вычет и бонус списываются в счет начисленного НПД полностью. То есть вместо уменьшения ставки налоговая полностью засчитывает вычет и бонус в счет налога. Их еще называют налоговым капиталом. Пока они не закончатся, платить ничего не надо.

Разобраться помогут статьи:

Расчетом налога и учетом бонусов занимается налоговая. Самозанятому нужно только формировать чеки в приложении по мере поступления денег, а начислять ничего не придется. О сроке тоже напомнят: платить налог нужно до 25 числа следующего месяца.

В 2020 году самозанятым вернули весь налог, уплаченный за 2019 год. Но эту льготу ввели из-за пандемии — пока о продлении ничего не слышно, работает только налоговый капитал.

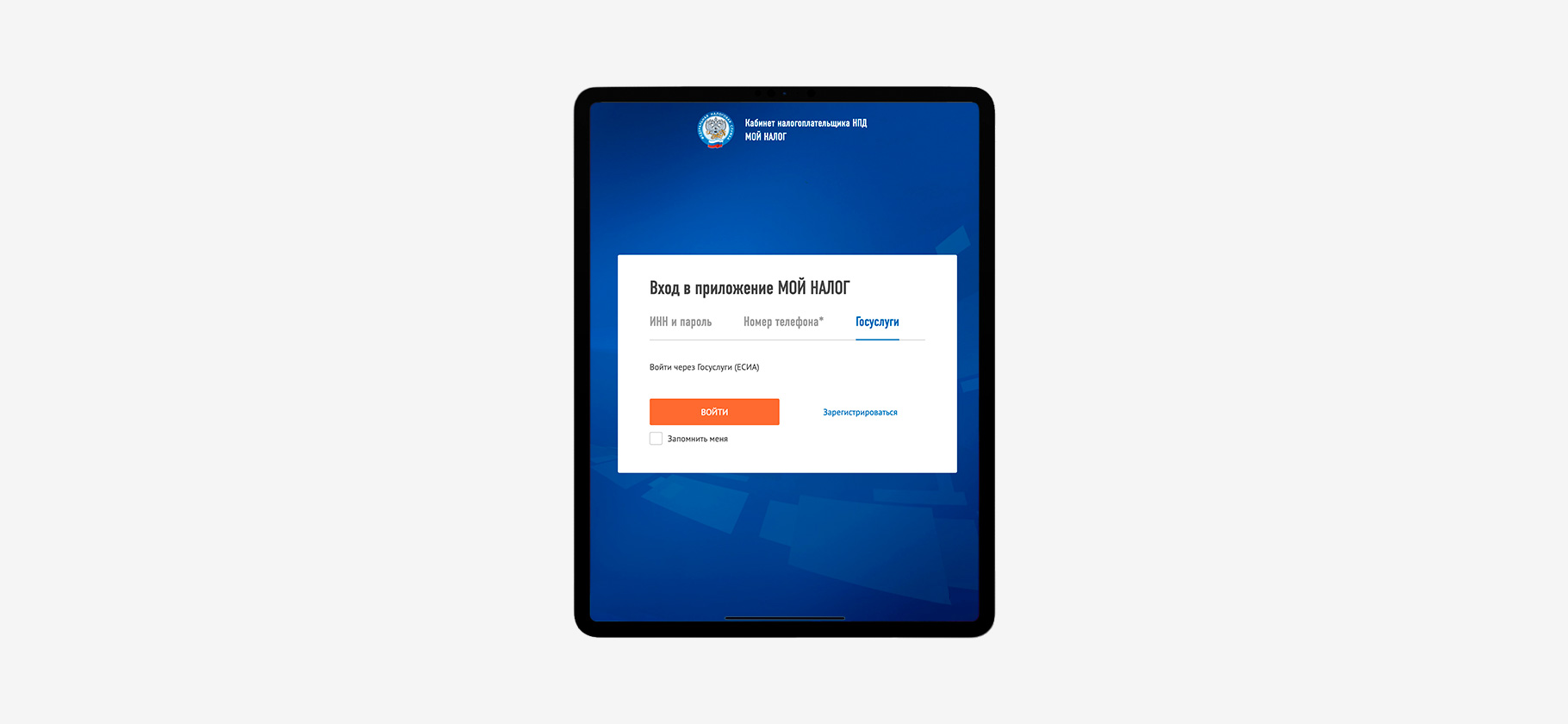

Как стать самозанятым

Чтобы официально стать плательщиком налога на профессиональный доход, нужно зарегистрироваться. Проще всего — через приложение «Мой налог» по скану паспорта, ИНН или по учетной записи на госуслугах.

Вот инструкции:

Регистрация занимает не больше 10 минут. Никаких заявлений подавать не нужно, ходить к нотариусу или в налоговую инспекцию тоже не надо. Захотели — зарегистрировались, захотели — в один клик снялись с учета. И так сколько угодно раз.

Что у самозанятых с пенсией

Самозанятые не платят обязательные пенсионные взносы, но и стаж с баллами им не засчитывают. Если у самозанятого нет трудового договора и никто не платит за него страховые взносы, для пенсионной системы такого работника не существует. Даже если проработать в качестве самозанятого десять лет и заплатить 200 тысяч рублей налога на профессиональный доход, на пенсию это не повлияет.

Но самозанятые могут платить добровольные пенсионные взносы. Это удобно делать через приложение «Мой налог». Там оформляется заявление — и можно вносить платежи. Год страхового стажа для самозанятого в 2020 году стоит 32 448 ₽.

Правда, ИП на упрощенке вычтет такую же сумму уплаченных взносов из начисленного налога, а самозанятый заплатит и налог, и взносы.

Подробнее о пенсии для самозанятых:

Если самозанятый живет за границей

Самозанятыми на НПД могут быть граждане РФ, Армении, Казахстана, Беларуси и Киргизии. При этом можно не находиться в России, не быть резидентом и вообще работать дистанционно. Ставка от этого не изменится.

Самозанятые, которые не живут в России, должны вести деятельность в регионе эксперимента — то есть в любом из регионов РФ. Здесь может находиться квартира, которую сдает самозанятый россиянин — житель Берлина. А гражданин Армении может жить у себя на родине, а приезжать в Россию только на лето, в строительный сезон.

Они могут много месяцев подряд не приезжать в Россию, но платить здесь налог с доходов от российских клиентов по льготной ставке. Без самозанятости нерезидентам пришлось бы платить 30% НДФЛ.

Гражданам других государств применять НПД нельзя, даже если они постоянно живут в России. Резидентство тут не имеет значения.

Больше информации на эту тему:

Если у самозанятого есть основная работа

НПД можно совмещать с работой по трудовому договору. Тогда на основной работе самозанятый будет получать зарплату и платить НДФЛ — его начислит и удержит работодатель. А с доходов от самозанятости нужно платить налог на профессиональный доход по льготной ставке, работодатель к этому отношения не имеет.

Например, дизайнер сайтов может работать в студии по найму и брать заказы от клиентов с биржи фриланса как самозанятый. Это законно.

Но есть такое условие: самозанятый не может платить НПД с доходов, которые получает от своего работодателя, даже если это вроде бы подработка за рамками трудовых отношений. А еще нельзя применять НПД при получении доходов от бывшего работодателя, если после увольнения прошло меньше двух лет.

Переводить наемных работников в самозанятых ФНС тоже категорически не рекомендует. Это расценивается как схема для уменьшения налогов: маскировать трудовые отношения гражданско-правовыми запрещено. Хотя соблазн большой: самозанятые экономят на НДФЛ, а работодатели — на взносах. Но если схема вскроется, накажут всех.

Как совмещать работу и самозанятость:

Если у самозанятого статус ИП

НПД могут применять физлица без статуса ИП и индивидуальные предприниматели. При условии, что соблюдаются остальные требования по доходу и видам деятельности.

Например, мастер по маникюру Анна может работать как физлицо и платить НПД. А флорист Елена может зарегистрироваться как ИП — и тоже применять льготный режим. Ставки от этого не меняются.

ИП могут применять другие спецрежимы, например работать на патенте или упрощенке. Совмещать с НПД эти спецрежимы нельзя. При переходе на самозанятость нужно отказаться от других спецрежимов, причем не молча, а официально — по заявлению. Иначе налоговая снимет самозанятого с регистрации.

Что нужно знать самозанятым ИП:

Стоит ли использовать этот налоговый режим

Налог на профессиональный доход — это действительно выгодный и простой налоговый режим. Он позволяет сэкономить время и деньги, но при этом легально работать с клиентами и иметь официальный доход с подтверждением.

Самозанятым дают льготные условия на маркетплейсах, а чеки и освобождение от взносов повышают лояльность клиентов. И хотя НПД нельзя вернуть с помощью вычетов при оплате лечения или покупке квартиры, но шанс их получить все-таки остается.

Ставки в ближайшие годы обещали не повышать, а лимит дохода — не уменьшать. За два года страшных подводных камней в самозанятости не обнаружилось. Слухи о блокировке счетов оказались фейками, как и новости о награде за жалобы.

Работа без оформления может быть куда более нервной, а обходится зачастую дороже.

Больше информации о плюсах и минусах самозанятости — в подробном разборе для тех, кто еще думает.

Если решите регистрироваться, сначала пройдите наш бесплатный курс, он поможет разобраться в нюансах. И почитайте ответы эксперта на самые актуальные вопросы самозанятых.